Vol. 41 (Nº 08) Año 2020. Pág. 19

BARBERAN ZAMBRANO, Nancy J. 1; BASTIDAS CABRETA, Tomas G. 2; SANTILLAN LOPEZ, Raúl G. 3; MANOSALVAS VACA, Carlos A. 4 y PEÑA GAIBOR, Miguel A. 5

Recibido: 19/09/2019 • Aprobado: 23/02/2020 • Publicado 12/03/2020

RESUMEN: Determinar la relación de los factores que inciden en el cumplimiento tributario de las microempresas en Guayaquil es el objetivo de esta investigación que se aborda con un enfoque cuantitativo, diseño no experimental y alcance correlacional, basándose en teorías que permitieron identificar como variables independientes el poder de las autoridades, compromiso y norma social y como dependiente la intención. Basado en los resultados del estudio se concluye que el compromiso influye en la intención del cumplimiento tributario de las microempresas, no encontrándose evidencia de que la norma social y el poder de las autoridades tengan influencia. |

ABSTRACT: The objective is to determine the relationship of the factors that affect the tax compliance of micro-enterprises in Guayaquil. The research has a quantitative approach, a non-experimental design and a correlational scope, based on theories that allowed to identify as independent variables the power of the authorities, commitment and social norm and as a dependent the intention. Based on the results of the study, it is concluded that the commitment influences the intention of the tax compliance of the microenterprises, not finding evidence that the social norm and the power of the authorities have influence. |

Los análisis teóricos tratan la conexión entre la tributación y el comportamiento de los individuos. El enfoque de la teoría de Allingham y Sandmo (1972) señala que el contribuyente pagará sus impuestos cuando existe mayor riesgo de detección y que la decisión de evadir impuestos es influenciada en algunos casos por miembros de la familia; por el contrario, la teoría de Becker (1974), señala que el individuo elige evadir impuestos, si percibe que no hay posibilidades de ser detectado. Las situaciones tributarias han sido estudiadas desde los orígenes de la teoría económica (Azar, Rossi, & Gerstenblüth, 2010), es así como la administración tributaria se ha basado en la teoría económica para impulsar el cumplimiento tributario (Langham, Paulsen, & Härtel, 2012), siendo la base esta política, la teoría de la utilidad esperada (von Neumann & Morgenstern, 1944) que asume que los individuos son racionales y actúan en consecuencia para prosperar.

Los individuos tienen actitudes positivas cuando se sienten identificados con los tributos (Oberholzer & Stack, 2014); por el contrario, cuando son negativas se tiende a la corrupción y evasión tributaria (Torgler & Valev, 2010), que ha sido explicada por las actitudes, normas sociales y la intención del comportamiento (Sidani, Ghanem, & Rawwas, 2014; Jugurnath & Ramen, 2018). La corrupción se la define como el mal uso del poder público para el beneficio privado o político (Laso, 2010), se la ha asociado con el cumplimiento tributario e implica una operación en la que una persona paga una suma de dinero o realiza un servicio a cambio de un acto ilícito por parte de un funcionario público, fomentando la evasión (Picur & Riahi‐Belkaoui, 2006; Andreoni, Erard, & Feinstein, 1998; Bahl & Bird, 2008).La evasión tributaria depende del tamaño y ubicación de la empresa (Susila & Pope, 2014) , se produce con mayor intensidad en las pequeñas y medianas (DeBacker, Heim, & Tran, 2015); siendo notorio un menor pago de impuestos en las pymes (Musimenta, Nkundabanyanga, Muhwezi, Akankunda, & Nalukenge, 2017).

La teoría de la acción razonada está diseñada para predecir los tipos de comportamiento y entender sus determinantes psicológicos. De acuerdo con la teoría de la acción razonada, la intención de una persona es una función de dos factores básicos; uno de naturaleza personal y el otro que refleja la influencia social. El factor personal se refiere a los individuos que evalúan positiva o negativamente una conducta; este factor se denomina “actitud hacia los comportamientos” y no con actitudes tradicionales realizadas hacia objetos, personas o instituciones. El segundo factor de la intención es la percepción que tiene la persona de las presiones sociales para realizar o no una conducta específica. Dado que se trata de conductas percibidas, este factor se denomina “norma subjetiva”. Generalmente las personas tienen la intención de realizar una conducta cuando evalúan de manera positiva y cuando creen que otros piensan que deben llevarla a cabo una acción (Ajzen, 1985).

La teoría modificada llamada teoría del comportamiento planificado difiere de la teoría de la acción razonada, por cuanto se tiene en consideración la percepción, así como un control sobre el comportamiento analizado. La teoría del comportamiento planificado postula tres conceptos independientes determinantes de la intención. Primero es la actitud hacia el comportamiento y se refiere al grado en que una persona tiene una favorable o desfavorable evaluación o valoración de la conducta en cuestión. El segundo es un factor social denominado norma subjetiva y se refiere a la percepción de la presión social para realizar o no la conducta. La tercera es el grado de control del comportamiento percibido, y se refiere a la facilidad o dificultad de percepción de la realización de la conducta y se supone que reflejan la experiencia pasada así como los impedimentos y obstáculos anticipados (Ajzen, 1991).

La intención es un componente esencial del cumplimiento tributario (Langham et al., 2012). La teoría de la acción razonada (Fishbein & Ajzen, 1975; Ajzen & Fishbein, 1980) trata de las intenciones para llevar a cabo diferentes comportamientos que se pueden predecir a partir de las actitudes y de la norma subjetiva. Las normas dominan las decisiones de cumplimiento y muestran un enlace entre las intenciones y el comportamiento real (Bradford & Jackson, 2015). Las normas sociales influyen en la toma de decisiones individuales (Ajzen, 1991) y son importantes para entender en qué medida los contribuyentes evaden los impuestos en forma colusoria en contraste con la evasión tributaria individual (Cohen, Manzon, & Zamora, 2015). La evasión es considerada colusoria si dos o más contribuyentes elaboran explícita o implícitamente su declaración para evadir impuestos (Abraham, Lorek, Richter, & Wrede, 2017).

La aceptabilidad de los individuos dentro de un grupo social afecta el cumplimiento tributario y es mayor cuando existe motivación intrínseca (Liu, 2014; Williams & Krasniqi, 2017). Los individuos pagan impuestos por motivación extrínseca -preocupación por sanciones-; y, por motivación intrínseca -deseo de contribuir a un bien público-. La motivación intrínseca se determina por parámetros culturales como valores personales y normas sociales (DeBacker et al., 2015; Luttmer & Singhal, 2014), que juegan un papel crucial en las decisiones de cumplimiento de los contribuyentes (Alm, McClelland, & Schulze, 1999; Bobek, Hageman, & Kelliher, 2013) e influyen en una diversidad de comportamientos (Cialdini & Goldstein, 2004). La norma social se la asocia con la intención (Brizi, Giacomantonio, Schumpe, & Mannetti, 2015) y con la evasión tributaria (Shafer & Wang, 2018); sin embargo, no se ha evidenciado que incremente o disminuya la evasión (Fellner, Sausgruber, & Traxler, 2013).

Un factor social puede ayudar a explicar mejor el incumplimiento tributario (Williams & Krasniqi, 2017). Para Wenzel (2004) no hay una relación entre la norma social y el cumplimiento tributario; una norma social es ineficaz contra el fraude fiscal cuando los individuos no se sienten identificados con el grupo. Coleman (1987) y Elster (1989) definieron la norma social como las directrices compartidas sobre el comportamiento apropiado y aceptado en una situación específica, se las definen como las "reglas y estándares que son entendido por los miembros de un grupo y que guía o restringe el comportamiento social sin la fuerza de la ley '' (Cialdini & Trost 1998, p. 152; citado por Bobek, Hageman, & Kelliher, 2013). Por otro lado, Edlund y Aberg (2002) señalaron que las normas sociales se basan en intereses, valores y actitudes desarrolladas dentro de un grupo.

Entre los factores a resaltar, el compromiso se caracteriza por la responsabilidad del individuo respecto al pago de impuestos y los sentimientos de obligación moral, para actuar con interés colectivo y pagar el impuesto con buena voluntad (Braithwaite, 2003; Gangl, Hofmann, & Kirchler, 2015). Un compromiso de larga duración fomenta el cumplimiento tributario y puede reducir la tentación para evadir impuestos (Mittone & Saredi, 2016). Para Bornman y Wessels (2017) existe una correlación positiva entre el compromiso del contribuyente y su intención de cumplimiento tributario.

Para Gobena y Van Dijke (2016) los procedimientos de la justicia se asociaron con el cumplimiento tributario voluntario sólo cuando el poder legítimo de la autoridad fiscal es bajo y cuando el poder coercitivo de la autoridad fue alto. También manifestaron que el papel moderador de la legitimidad -pero no coercitivo- potencia la autoridad fiscal sobre el cumplimiento tributario voluntario, y la relación entre la confianza y el conocimiento del cumplimiento tributario voluntario es moderada debido al poder legítimo. La investigación se realizó en el marco de la pendiente resbaladiza del cumplimiento tributario (Kirchler & Wahl, 2010). En circunstancias de baja potencia y confianza, el cumplimiento tributario será mínimo, no importa si se trata de un país o a nivel individual; en tal situación, el poder coercitivo puede ser un punto de partida para el cumplimiento tributario (Gangl, Hofmann, & Kirchler, 2015).

El poder de las autoridades, es un término que se define como la capacidad de coerción para implementar el castigo y el enjuiciamiento (Becker, 1968, p. 170). Para Kogler et al. (2013) en los países del norte de Europa existen altos niveles de poder y confianza en las autoridades, lo que garantiza el cumplimiento tributario, a diferencia de los países en desarrollo. Gobena y Van Dijke (2016) determinaron que el cumplimiento tributario es voluntario cuando el poder legítimo de la autoridad fiscal es bajo y cuando el poder coercitivo de la autoridad es alto. También manifestaron que el papel moderador de la legitimidad fortalece a la autoridad fiscal para el cumplimiento tributario voluntario. Por otra parte, mediante el análisis de los efectos combinados del poder coercitivo y el poder legítimo, se ha determinado un mayor nivel de cumplimiento tributario (Kogler et al., 2013); (Wahl, Kastlunger, & Kirchler, 2010).

El poder y la confianza no son determinantes independientes del cumplimiento tributario, la alta confianza se percibe como un experto poder legítimo; la combinación del alto poder y confiabilidad conducen al cumplimiento tributario (Hofmann, Gangl, Kirchler, & Stark, 2014). El caso del cumplimiento tributario forzado depende del poder atribuido a las autoridades tributarias; sin embargo, la confianza se relaciona negativamente con esta forma de cumplimiento (Muehlbacher, Kirchler, & Schwarzenberger, 2011).

A continuación se presentan los materiales y métodos utilizados, se describen las fuentes de información, las variables y los métodos estadísticos.

En la investigación la población de estudio estuvo conformada por microempresas ubicadas en la ciudad de Guayaquil, registradas en la base de datos de Registro Único de Contribuyentes de la administración tributaria ecuatoriana perteneciente a los sectores de: (a) inmobiliarias; (b) comercio; (c) servicios; (d) construcción; (e) agricultura, ganadería, silvicultura y pesca e (f) industrias manufactureras. Para la recolección de los datos, se aplicó la técnica de muestreo aleatorio simple, se obtuvo una muestra final de 453 microempresas. La encuesta que contiene los instrumentos propuestos por Ajzen y Fishbein (1980) en referencia a la intención, Kogler, Muehlbacher y Kirchler (2015) en referencia a la norma social, el de Kastlunger, Lozza, Kirchler, y Schabmann (2013) respecto del poder de las autoridades y Braithwaite (2003) en referencia al compromiso, fue realizada a los administradores y personal asignado en el area de impuestos de las microempresas.

El estudio adopta la teoría del comportamiento planificado (Ajzen, 1991), se identificó como variables independientes el compromiso que es un término que refleja las creencias acerca de la conveniencia de los sistemas fiscales y los sentimientos de obligación moral para actuar con interés colectivo y pagar el impuesto con buena voluntad (Braithwaite, 2003), norma social que es un término que se refiere a la aceptación de la evasión de impuestos entre un grupo de personas (Kogler et al., 2015) y el de Kastlunger, Lozza, Kirchler, y Schabmann (2013) respecto del poder de las autoridades y como dependiente la intención que es una indicación de la disposición de una persona para llevar a cabo un determinado comportamiento, y se considera que es el antecedente inmediato de la conducta la intención del comportamiento tributario (Ajzen & Fishbein, 1980).

La investigación se realizó con un enfoque cuantitativo, de diseño no experimental, de corte transversal y alcance correlacional. Se aplicó supuestos de normalidad y homogeneidad de la varianza para justificar el uso de técnicas paramétricas-multivariado. La linealidad es un supuesto implícito en todas las técnicas multivariantes basadas en medidas de correlación; en este estudio este supuesto fue evaluado analizando la existencia de algún efecto no lineal entre las variables a través de gráficos de dispersión entre las variables de estudio. Se realizó un análisis factorial confirmatorio. La solución de máxima verosimilitud permitió evaluar los índices de bondad de ajuste del modelo propuesto cuantificándolo de manera conservadora. Se realizó la prueba chi-cuadrado, y para los posibles inconvenientes del tamaño de la muestra se utilizó el índice GFI (Goodness of Fit Index), y el índice AGFI (Adjusted Goodness of Fit Index). En el modelo estructural, se supuso la teoría clásica de los test, se utilizó índices de fiabilidad como el alfa de Cronbach y el índice de confiabilidad compuesto que propone Chion y Charles (2016). La validez convergente se evaluó siguiendo el procedimiento establecido por Anderson y Gerbing (1998).

A continuación se presentan el análisis descriptivo de la muestra y de los datos perdidos y atípicos, el análisis factorial confirmatorio y modelo estructural con su respectivo análisis.

La muestra final post hoc obtenida fue de 453 microempresas. De las personas encuestadas, el 63,4% corresponden al género femenino y 36.6% al masculino, la mayor concentración se encuentra en los rangos de 31-40 y 20-30 años con el 42.4% y 36.2% respectivamente; el sector de servicios tiene una mayor representación del 31.8%, inmobiliario el 28.9% y comercio el 19.9%. El 76% ocupan cargos no directivos, frente a un 24 % que laboran como Gerente o Jefes; de ellos, el 26.5 % y el 24.7 % han laborado en sus instituciones entre seis y 10 años y entre dos y seis años respectivamente, 20.8 % ha laborado entre 10 y 20 años.

A través de diagramas de caja, se examinaron los residuales luego de realizar un análisis de correlación simple (Hair et al., 1999) y no se encontraron problemas de homocedasticidad, mediante los gráficos de dispersión entre las variables independientes y dependientes, se verificó que no existen problemas de no linealidad. Mediante el cálculo de la distancia de Mahalanobis (D2) (Byrne, 2009) se confirmó la no existencia de valores atípicos. En el análisis de datos perdidos no se presenten casos con datos ausentes, asumiendo un rango de entre 1% y 3%, el cual se evaluó con el método de imputación por regresión propuesto por Pérez (2004). En la Tabla 1 se muestra que no existen valores de D2 demasiado alejados del resto; además, en la columna p1, que representa la probabilidad de que una observación supere la distancia D2 asociada, se espera que tengan valores pequeños (Byrne, 2009). Por otro lado, la prueba de Little mostró un valor de chi cuadrado = 278.74 (p > 0.05), que permite aceptar la hipótesis nula de que los datos responden a un proceso completamente aleatorio.

Tabla 1

Resumen de valores

perdidos y atípicos

|

N |

Media |

Desviación estándar |

Perdidos |

|

Recuento |

Porcentaje |

||||

Compromiso_1 |

445 |

4,94 |

,251 |

8 |

1,8 |

Compromiso_3 |

452 |

4,49 |

,830 |

1 |

,2 |

Compromiso_4 |

453 |

4,33 |

,726 |

0 |

,0 |

Compromiso_5 |

452 |

4,25 |

,720 |

1 |

,2 |

Compromiso_6 |

452 |

4,66 |

,665 |

1 |

,2 |

Compromiso_7 |

448 |

2,26 |

,940 |

5 |

1,1 |

Compromiso_8 |

450 |

4,75 |

,510 |

3 |

,7 |

Norma_Social_1 |

452 |

4,89 |

,366 |

1 |

,2 |

Norma_Social _5 |

452 |

4,39 |

,938 |

1 |

,2 |

Norma_Social_6 |

449 |

2,31 |

1,536 |

4 |

,9 |

Poder_Legitimo_3 |

452 |

3,47 |

,990 |

1 |

,2 |

Poder_Legitimo_5 |

452 |

3,48 |

,838 |

1 |

,2 |

Poder_Coercitivo_1 |

451 |

3,73 |

,799 |

2 |

,4 |

Valores Atípicos |

|||||

Número de Observación |

D2 |

P1 |

Número de Observación |

D2 |

P1 |

1 |

24,93043 |

,00154 |

11 |

11,82594 |

,00068 |

2 |

23,44141 |

,09030 |

12 |

10,94518 |

,00051 |

3 |

18,42080 |

,68323 |

13 |

10,52453 |

,00021 |

4 |

18,23791 |

,00464 |

14 |

10,48736 |

,00014 |

5 |

17,40561 |

,00202 |

15 |

10,27000 |

,00155 |

6 |

13,16510 |

,00043 |

16 |

9,98261 |

,00210 |

7 |

12,71463 |

,00014 |

17 |

9,97795 |

,00018 |

8 |

12,37055 |

,00012 |

18 |

9,78068 |

,00020 |

9 |

12,16052 |

,00009 |

19 |

9,70996 |

,00076 |

10 |

11,91656 |

,00122 |

11 |

11,82594 |

,00068 |

Según Rodríguez-Ayán y Ruiz (2008) si el coeficiente de Mardia (1970) no supera el valor de 70 se pueden considerar datos con distribución normal siempre y cuando se utilice el proceso de máxima verosimilitud. El coeficiente de Mardia fue evaluado en cada uno de los modelos de medida y en todos los casos se cumplió con el criterio.

La medida más utilizada para determinar la confiabilidad de las escalas es el Alpha de Cronbach, un coeficiente que debe ser mayor o igual a 0.7 para considerar una escala confiable; mientras que valores mayores a 0.5 pueden considerarse aceptables y valores menores a este último se consideran ya inaceptables (Ajzen, 2006). Las escalas de las variables compromiso de 0.717, norma social de 0.693 y poder de 0.745, cumplen con el umbral requerido lo que permite concluir que las escalas son confiables

La validez de los instrumentos de medida fue evaluada a través de un análisis factorial confirmatorio, específicamente se realizaron varias etapas como identificación del modelo, validez convergente y validez discriminante. La validez convergente fue evaluada siguiendo el procedimiento establecido por Anderson y Gerbing (1998), donde queda demostrada al analizar la significancia de los parámetros estimados de regresión entre cada ítem observable y su constructo subyacente. Ya que todos los parámetros estimados son mayores al doble de su error estándar se consideran significativos cumpliendo así con este criterio. La validez discriminante fue evaluada a través de una prueba t-student planteando como hipótesis nula que la correlación entre constructos es igual a uno (Chion & Charles, 2016). El valor obtenido fue de 1.5 el cual se compara con el valor de 1.69 que corresponde al valor crítico de la prueba t-student con 32 grados de libertad. No se cumple el criterio de validez divergente por lo que se concluye que los ítems miden un solo constructo al cual se denomina Poder. La tabla 2 detalla los pesos de regresión (ß1) esos de regresión estandarizados (ß1z) de las variables latentes compromiso, norma social, poder e intención de cumplimiento tributario.

Tabla 2

Modelo de medida

del análisis estructural

Ítems |

ß1 |

ß1z |

ß2 |

p |

Modelo de Medida |

||||

Intención de Cumplimiento <--- Norma Social |

0.05 |

|

0.068 |

0.833 |

Intención de Cumplimiento <--- Compromiso |

0.233 |

|

0.031 |

0.000 |

Intención de Cumplimiento <--- Poder |

0.03 |

|

0.030 |

0.861 |

Variables |

||||

Norma_Social_6 |

1.000 |

0.531 |

|

|

Norma_Social _5 |

0.175 |

0.152 |

0.063 |

0.006 |

Norma_Social_4 |

0.710 |

0.541 |

0.088 |

*** |

Norma_Social _3 |

0.673 |

0.583 |

0.080 |

*** |

Norma_Social_2 |

1.382 |

0.812 |

0.156 |

*** |

Norma_Social_1 |

0.160 |

0.350 |

0.024 |

0.005 |

Compromiso_8 |

1.000 |

0.362 |

|

|

Compromiso_7 |

0.800 |

0.16 |

0.027 |

0.025 |

Compromiso_6 |

1.212 |

0.336 |

0.188 |

*** |

Compromiso_5 |

2.956 |

0.756 |

0.452 |

*** |

Compromiso_4 |

2.956 |

0.749 |

0.452 |

*** |

Compromiso_3 |

1.955 |

0.434 |

0.353 |

*** |

Compromiso_2 |

1.033 |

0.409 |

0.192 |

*** |

Compromiso_1 |

0.388 |

0.286 |

0.089 |

*** |

Poder_Coercitivo_1 |

1.000 |

0.697 |

|

|

Poder_Coercitivo _2 |

0.863 |

0.696 |

0.073 |

*** |

Poder_Coercitivo_3 |

1.166 |

0.763 |

0.094 |

*** |

Poder_Coercitivo _4 |

0.857 |

0.501 |

0.095 |

*** |

Poder_Coercitivo_5 |

0.803 |

0.504 |

0.089 |

*** |

Poder_Legitimo_5 |

1.000 |

0.727 |

|

|

Poder_Legitimo_4 |

1.072 |

0.811 |

0.065 |

*** |

Poder_Legitimo_3 |

1.433 |

0.882 |

0.081 |

*** |

Poder_Legitimo_2 |

1.151 |

0.785 |

0.072 |

*** |

Poder_Legitimo_1 |

1.294 |

0.692 |

0.093 |

*** |

Intención _Cumplimiento_1 |

1.000 |

0.567 |

|

|

Intención _Cumplimiento_2 |

1.088 |

0.678 |

0.105 |

*** |

Intención _Cumplimiento_2 |

1.481 |

0.887 |

0.159 |

*** |

Nota: p-valor *** ≤ 0.000; **≤ 0,05; * ≤ 0,10 ß1 = Estimador ß1z = Estimador estándar ß2 = Error p valor = Significación |

||||

Los resultados en la Tabla 3 muestran que todos los índices están dentro de los umbrales requeridos por lo que se puede concluir que el modelo tiene un buen ajuste

Tabla 3

Índices de

bondad de ajuste

Índice |

Compromiso |

Norma Social |

Poder |

Intención Cumplimiento Tributario |

Nivel de Aceptación |

Chi-cuadrado |

80.818 |

33.548 |

166,276 |

0 |

p < 0.05 |

Gl |

18 |

9 |

32 |

0 |

|

GFI |

0.958 |

0.945 |

0.930 |

1 |

> 0.90 |

AGFI |

0.916 |

0.976 |

0.880 |

- |

> 0.80 |

CMIN/DF |

4.490 |

3.728 |

5.196 |

- |

< 5 |

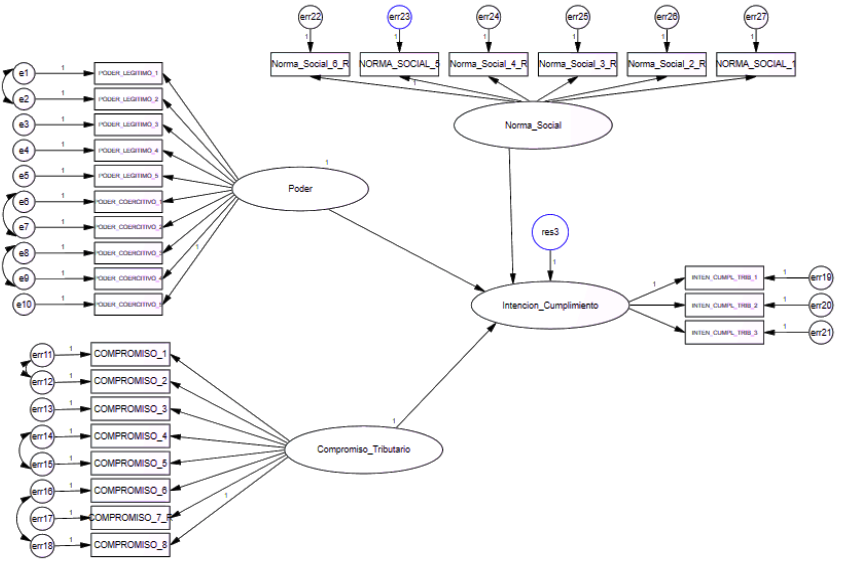

El análisis del modelo estructural que involucra tres variables exógenas: Compromiso, Norma Social y Poder; y una variable exógena: Intención de Cumplimiento Tributario. La Figura 1 muestra un bosquejo simplificado del modelo sometido a prueba.

Figura 1

Modelo Estructural

Los resultados del análisis permitieron aceptar las hipótesis h1, es decir que sí existe una relación significativa entre el compromiso y la intención del cumplimiento tributario en las microempresas de Guayaquil, Ecuador. Se rechaza sin embargo la hipótesis h2 y h3, dado que no existe una relación significativa entre la norma social y el poder con la intención del cumplimiento tributario.

Estos resultados son concordantes con los de Bornman y Wessels (2017) quienes confirmaron una correlación positiva entre el compromiso y la intención del cumplimiento tributario, los expuestos por Wenzel (2004) para quien las normas sociales no tendrían influencia significativa en la intención de cumplimiento tributario. También, contradicen lo demostrado por Brizi, Giacomantonio, Schumpe y Mannetti (2015) donde la orientación de valor social tiene una relación positiva con la intención de cumplimiento tributario; por DeBacker et al. (2015) donde señalan que la norma social tiene alta influencia en el pago de los tributos y por Cialdini y Goldstein (2004) donde la norma social influye en el comportamiento tributario en varios contextos. También, son contrarios a los obtenidos por Kirchler y Wahl (2010) donde el poder de las autoridades para auditar y sancionar el incumplimiento conllevan a cumplir con los tributos, lo señalado por Kogler et al., (2013) donde los altos niveles de poder garantizan y es un punto de partida para el cumplimiento tributario (Gangl, Hofmann, & Kirchler, 2015). Con los de Hofmann, Gangl, Kirchler y Stark (2014) donde el alto poder y confiabilidad conducen al cumplimiento tributario.

En general, los resultados alcanzados en este trabajo permiten recomendar la necesidad de evaluar la incidencia de los factores psicológicos sociales, tales como la percepción o la motivación que tiene el individuo para cumplir con las obligaciones tributarias; así como también, analizar la relación de la complejidad y reformas de las leyes fiscales, realizadas por los gobiernos en un periodo de tiempo determinando, dado que, al parecer, se puede ver afectada la sostenibilidad económica y financiera de las empresas.

Abraham, M., Lorek, K., Richter, F., & Wrede, M. (2017). Collusive tax evasion and social norms. International Tax and Public Finance, 24(2), 179–197. https://doi.org/10.1007/s10797-016-9417-0

Ajzen, I. (1985). From intentions to actions: A theory of planned behavior. Springer Berlin Heidelberg.

Ajzen, I. (1991). The theory of planned behavior. Organizational Behavior and Human Decision Processes, 50(2), 179–211. https://doi.org/10.1016/0749-5978(91)90020-T

Ajzen, I. (2006). Constructing a TpB questionnaire: conceptual and methodological considerations. Recuperado de: http://www.people.umass.edu/aizen

Ajzen, I., & Fishbein, M. (1980). Understanding attitudes and predicting social behavior. Englewood Cliffs, NJ.: Prentice-Hall.

Allingham, M., & Sandmo, A. (1972). Income tax evasion: a theoretical analysis. Journal of Public Economics, 1(3–4), 323–338.

Alm, J., McClelland, G. H., & Schulze, W. D. (1999). Changing the social norm of tax compliance by voting. Kyklos, 52(2), 141

Anderson, J. C., & Gerbing, D. W. (1988). Structural equation modeling in practice: A review and recommended two-step approach. Psychological Bulleting, 100(3), 411-423.

Andreoni, J., Erard, B., & Feinstein, J. (1998). Tax Compliance. Journal of Economic Literature, 36(2), 818–860.

Azar, K., Rossi, M., & Gerstenblüth, M. (2010). Tax Morale in the Southern Cone. Desarrollo y Sociedad, (65), 43–69.

Bahl, R. W., & Bird, R. M. (2008). Tax Policy in Developing Countries: Looking Back—and Forward. National Tax Journal, 61(2), 279–301. https://doi.org/10.17310/ntj.2008.2.06

Becker, G. S. (1968). Crime and Punishment: An Economic Approach. Journal of Political Economy, (2), 169. Retrieved from edsjsr.

Becker, G. S. (1974). Essays in the economics of crime and punishment. In Human Behavior and Social Institutions: Vol. 3. New York: National Bureau of Economic Research: distributed by Columbia University Press.

Bobek, D. D., Hageman, A. M., & Kelliher, C. F. (2013). Analyzing the Role of Social Norms in Tax Compliance Behavior. Journal of Business Ethics, 115(3), 451–468. https://doi.org/10.1007/s10551-012-1390-7

Bornman, M., & Wessels, J. (2017). The role and dimensions of taxpayer commitment in tax compliance behaviour. EJournal of Tax Research, 15(3), 506–531.

Bradford, B., & Jackson, J. (2015). Motivating Compliance Behavior a Mong offenders.

Braithwaite, V. (2003). Dancing with tax authorities: Motivational postures and noncompliant actions. Ashgate: Aldershot.

Brizi, A., Giacomantonio, M., Schumpe, B. M., & Mannetti, L. (2015). Intention to pay taxes or to avoid them: The impact of social value orientation. Journal of Economic Psychology, 50, 22–31. https://doi.org/10.1016/j.joep.2015.06.005

Byrne, B. (2009). Structural equation modeling with Amos (2nd ed.). New York: NY, Taylor and Francis Group.

Chion, S., & Charles, V. (2016). Analítica de datos para la modelación estructural. Lima, Perú: Pearson.

Cialdini, R. B., & Goldstein, N. J. (2004). Social Influence: Compliance and Conformity. Annual Review of Psychology, 55(1), 591–621. https://doi.org/10.1146/annurev.psych.55.090902.142015

Cohen, J., Manzon, G. B., & Zamora, V. L. (2015). Contextual and Individual Dimensions of Taxpayer Decision Making. Journal of Business Ethics, 126(4), 631–647. https://doi.org/10.1007/s10551-013-1975-9

Coleman, J. S. (1987). Norms as social capital (In G. Radnitzky & P. Bernholz (Eds.),). New York: Economic imperialism: The economic approach applied outside the field of economics.

DeBacker, J., Heim, B. T., & Tran, A. (2015). Importing corruption culture from overseas: Evidence from corporate tax evasion in the United States. Journal of Financial Economics, 117(1), 122–138. https://doi.org/10.1016/j.jfineco.2012.11.009

Edlund, J., & Aberg, R. (2002). Social norms and tax compliance. Swedish Economic Policy Review, 9(1), 201–231.

Elster, J. (1989). Social norms and economic theory. Journal of Economic Perspectives, 3(4), 99–117

Fellner, G., Sausgruber, R., & Traxler, C. (2013). Testing Enforcement Strategies in the Field: Threat, Moral Appeal and Social Information: Testing Enforcement Strategies in the Field. Journal of the European Economic Association, 11(3), 634–660. https://doi.org/10.1111/jeea.12013

Fishbein, M., & Ajzen, I. (1975). Belief, attitude, intention, and behavior: An introduction to theory and research (Reading, MA). Addison-Wesley.

Gangl, K., Hofmann, E., & Kirchler, E. (2015). Tax authorities’ interaction with taxpayers: A conception of compliance in social dilemmas by power and trust. New Ideas in Psychology, 37, 13–23. https://doi.org/10.1016/j.newideapsych.2014.12.001

Gobena, L. B., & Van Dijke, M. (2016). Power, justice, and trust: A moderated mediation analysis of tax compliance among Ethiopian business owners. Journal of Economic Psychology, 52, 24–37. https://doi.org/10.1016/j.joep.2015.11.004

Hair, J., Anderson, R., Tatham, R., & Black, W. (1999). Análisis multivariante (5ª ed.). Madrid, España: Prentice Hall.

Hofmann, E., Gangl, K., Kirchler, E., & Stark, J. (2014). Enhancing Tax Compliance through Coercive and Legitimate Power of Tax Authorities by Concurrently Diminishing or Facilitating Trust in Tax Authorities: Enhancing Tax Compliance. Law & Policy, 36(3), 290–313. https://doi.org/10.1111/lapo.12021

Jugurnath, B., & Ramen, M. (2018). CT-Model: An Explanation of Corporate Tax Payers’ Attitude. The Journal of Developing Areas, 52(3), 211–230.

Kastlunger, B., Lozza, E., Kirchler, E., & Schabmann, A. (2013). Powerful authorities and trusting citizens: The Slippery Slope Framework and tax compliance in Italy. Journal of Economic Psychology, 34, 36–45. https://doi.org/10.1016/j.joep.2012.11.007

Kirchler, E., & Wahl, I. (2010). Tax compliance inventory TAX-I: Designing an inventory for surveys of tax compliance. Journal of Economic Psychology, 31(3), 331–346. https://doi.org/10.1016/j.joep.2010.01.002

Kogler, C., Batrancea, L., Nichita, A., Pantya, J., Belianin, A., & Kirchler, E. (2013). Trust and power as determinants of tax compliance: Testing the assumptions of the slippery slope framework in Austria, Hungary, Romania and Russia. Journal of Economic Psychology, 34, 169–180. https://doi.org/10.1016/j.joep.2012.09.010

Kogler, C., Muehlbacher, S., & Kirchler, E. (2015). Testing the “slippery slope framework” among self-employed taxpayers. Economics of Governance, 16(2), 125–142. https://doi.org/10.1007/s10101-015-0158-9

Langham, J., Paulsen, N., & Härtel, C. E. (2012). Improving tax compliance strategies: Can the theory of planned behaviour predict business compliance? EJournal of Tax Research, 10(2), 364.

Laso, E. (2010). La confianza como encrucijada: cultura, desarrollo y corrupción. Athenea Digital. Revista de Pensamiento e Investigación Social, (17), 97–117

Liu, X. (2014). Use Tax Compliance: The Role of Norms, Audit Probability, and Sanction Severity. Academy of Accounting and Financial Studies Journal, 18(1), 65.

Luttmer, E. F. P., & Singhal, M. (2014). Tax Morale. Journal of Economic Perspectives, 28(4), 149–168. https://doi.org/10.1257/jep.28.4.149

Mardia, K. V. (1970). Measures of multivariate skewness and kurtosis with applications. Biometrika, 57(3), 519-530.

Mittone, L., & Saredi, V. (2016). Commitment to tax compliance: Timing effect on willingness to evade. Journal of Economic Psychology, 53, 99–117. https://doi.org/10.1016/j.joep.2016.01.001

Muehlbacher, S., Kirchler, E., & Schwarzenberger, H. (2011). Voluntary versus enforced tax compliance: empirical evidence for the “slippery slope” framework. European Journal of Law and Economics, 32(1), 89–97. https://doi.org/10.1007/s10657-011-9236-9

Musimenta, D., Nkundabanyanga, S. K., Muhwezi, M., Akankunda, B., & Nalukenge, I. (2017). Tax compliance of small and medium enterprises: a developing country perspective. Journal of Financial Regulation and Compliance, 25(2), 149–175. https://doi.org/10.1108/JFRC-08-2016-0065

Oberholzer, R., & Stack, E. M. (2014). Perceptions of taxation: A comparative study of different population groups in South Africa. Public Relations Review, 40(2), 226–239. https://doi.org/10.1016/j.pubrev.2013.11.010

Pérez, C. (2004). Técnicas de análisis multivariante de datos. Aplicaciones con SPSS. Madrid, España: Pearson Educación

Picur, R. D., & Riahi‐Belkaoui, A. (2006). The impact of bureaucracy, corruption and tax compliance. Review of Accounting and Finance, 5(2), 174–180. https://doi.org/10.1108/14757700610668985

Rodríguez-Ayán, M., & Ruiz, M. (2008). Atenuación de la asimetría y de la curtosis de las puntuaciones observadas mediante transformaciones de variables: Incidencia sobre la estructura factorial. Psicológica, 29, 205-227.

Shafer, W. E., & Wang, Z. (2018). Machiavellianism, social norms, and taxpayer compliance. Business Ethics: A European Review, 27(1), 42–55. https://doi.org/10.1111/beer.12166

Sidani, Y. M., Ghanem, A. J., & Rawwas, M. Y. A. (2014). When idealists evade taxes: the influence of personal moral philosophy on attitudes to tax evasion - a Lebanese study. Business Ethics: A European Review, 23(2), 183–196. https://doi.org/10.1111/beer.12046

Susila, B., & Pope, J. (2014). Why the tax compliance costs of large companies in Indonesia are low compared to other countries: empirical evidence. Austl. Tax F., 29, 59.

Torgler, B., & Schneider, F. (2009). The impact of tax morale and institutional quality on the shadow economy. Journal of Economic Psychology, 30(2), 228–245. https://doi.org/10.1016/j.joep.2008.08.004

Torgler, B., & Valev, N. T. (2010). Gender and public attitudes toward corruption and tax evasion. Contemporary Economic Policy, 28(4), 554–568. https://doi.org/10.1111/j.1465-7287.2009.00188.x

von Neumann, J., & Morgenstern, O. (1944). Theory of games and economic behavior. Princeton University Press, Princeton, NJ. Retrieved from http://ezproxybib.pucp.edu.pe:2048/login?url=http://search.ebscohost.com/login.aspx?direct=true&db=msn&AN=MR2316805&lang=es&site=eds-live

Wahl, I., Kastlunger, B., & Kirchler, E. (2010). Trust in authorities and power to enforce tax compliance: An empirical analysis of the “Slippery Slope Framework.” Law & Policy, 32(4), 383–406.

Wenzel, M. (2004). An analysis of norm processes in tax compliance. Journal of Economic Psychology, 25(2), 213–228. https://doi.org/10.1016/S0167-4870(02)00168-X

Williams, C. C., & Krasniqi, B. (2017). Evaluating the individual- and country-level variations in tax morale: Evidence from 35 Eurasian countries. Journal of Economic Studies, 44(5), 816–832. https://doi.org/10.1108/JES-09-2016-0182

1. Contadora Pública Autorizada. Máster en Fiscalidad Internacional. Doctora en Administración Estratégica de Empresas. Docente universitaria UCSG – Universidad Católica de Santiago de Guayaquil. Email: nancy.barberan@cu.ucsg.edu.ec, njbarberan@hotmail.com

2. Ingeniero en Telecomunicaciones. Máster en Telecomunicaciones con mención en Gestión Empresarial. Docente universitario UCSG – Universidad Católica de Santiago de Guayaquil. Email: tomas.bastidas@cu.ucsg.edu.ec, tom2978@gmail.com

3. Ingeniero Comercial. Magister en Administración de Empresas. Docente universitario UCSG – Universidad Católica de Santiago de Guayaquil. Email: raul.santillan@cu.ucsg.edu.ec

4. Ingeniero en Electrónica y Computación. Máster en Gestión Empresarial. Doctor en Administración Estratégica de Empresas. Docente investigador universitario. Email: carmanosalvas@yahoo.com

5. Estudiante de Ingeniería en Telecomunicaciones. Email: andresstereotaxy@gmail.com

[Índice]

revistaespacios.com

Esta obra está bajo una licencia de Creative Commons

Reconocimiento-NoComercial 4.0 Internacional