Vol. 41 (Nº 08) Año 2020. Pág. 8

CEBALLOS Valencia, Cristian F. 1; MONTES Gómez, Luis F. 2 y FERNÁNDEZ Castaño, Horacio 3

Recibido: 26/07/2019 • Aprobado: 28/02/2020 • Publicado 12/03/2020

RESUMEN: Esta investigación tiene como objetivo contrastar diferentes metodologías sobre la estructura de capital óptimo en las empresas, inicialmente identificando los principales aportes sobre el tema desde el año 1958 cuando los autores Modigliani y Merton Miller abren la discusión sobre estructura financiera de las empresas, los beneficios y posteriormente las problemas del endeudamiento. Adicionalmente, será propuesto un modelo econométrico basado en el estudio de las Pymes colombianas donde se concluirá sobre la manera como estas empresas adquieren sus obligaciones financieras. |

ABSTRACT: This research aims to contrast the different methodologies on the optimal capital structure in companies, identifying the main contributions on the subject since 1958 where the authors Modigliani and Merton Miller open the discussion on the financial structure of companies, the Benefits and subsequently the contraindications of indebtedness. In the study of Colombian PYMES, the ways in which these companies acquire their financial resources are detailed. |

Con la finalidad de plantear la importancia de la investigación, es necesario resaltar a través de la historia los hitos más relevantes que a través de los años han enmarcado la discusión en cuanto a la estructura de capital óptima, la cual hoy en día continúa vigente y sin fuertes conclusiones definitivas al respecto.

Los primeros fundamentos teóricos que enmarcaron las discusiones acerca de la estructura de capital corporativo, centra sus inicios en el año 1958 con los autores del trabajo “The cost of Capital, Corporation Finance and Theory of Investment” (Modigliani & Miller, 1958), quienes concluyen en su investigación que un mayor o menor endeudamiento es irrelevante en lo que refiere a su influencia sobre la capacidad de las empresas para generar fondos. Más adelante, en el año 1963, estos mismos autores reconocen el efecto de la deuda en cuanto a los beneficios mediante la deducción impositiva de los intereses de la deuda contraída, más reconocido como escudo fiscal. Se puede denominar este como el primer hito que hasta la fecha trae a diferentes investigadores al debate. Encontrar un punto óptimo donde estos beneficios producto de la deuda no lleve a las empresas a incurrir en el riesgo de incumplir sus obligaciones o insolvencia a medida que aumenta el nivel de endeudamiento, se ha convertido en el propósito a través de los años. Diferentes autores han enfocado sus estudios en los costos asociados a la deuda y los problemas que contrae una empresa que asume algún nivel de endeudamiento desbordado.

¿Existe una estructura de capital óptima para las empresas? Este tema continúa vigente en la actualidad y carece de fuertes conclusiones al respecto, es por esto que su razón de estudio cobra relevancia y en mayor medida para las pequeñas y medianas empresas las cuales deben afrontar la toma de decisiones de financiamiento bajo la asimetrías de información en comparación con las grandes empresas para las cuales sus fuentes de financiación pueden ser obtenidas con mayor facilidad y a mejores costos dado el riesgo menor que corren en la recuperación de sus créditos. De este mismo modo, poder buscar una referencia base para estas compañías ayudará a mostrar desde otras perspectivas el financiamiento, ya que para este nicho de empresas según las investigaciones emprendidas por diferentes autores nunca ha resultado como mejor opción el acceso a la deuda, por el desconocimiento o por su aversión al riesgo implícito de la misma que genera la exposición a fuentes externas que podrían poner en manos de terceros el futuro de las empresas.

¡La deuda no es mala!, como premisa inicial genera en los empresarios de pequeñas y medianas empresas gran inquietud, poder desmitificar los inadecuados señalamientos de la deuda y mostrar un análisis detallado y juicioso el cual presente los beneficios reales adquiridos producto del financiamiento, así como los verdaderos costos y riesgos asociados. Abrir un panorama más claro para los administradores en su toma de decisiones y en la compleja tarea de establecer un punto óptimo entre los recursos propios y la proporción de deuda, que lleven a las compañías a maximizar sus ingresos y maximizar su valor; desde el análisis interno de sus cuentas contables donde será determinado el nivel de relevancia sobre el endeudamiento adquirido.

Esta será la labor principal de este trabajo que sin duda espera tener la mayor acogida por parte de los administradores para sus decisiones que involucren el financiamiento o la adquisición de una nueva deuda. Finalmente, como sustento del trabajo a realizar, es importante resaltar el compromiso de la maestría en finanzas en el ámbito corporativo con los empresarios colombianos de pequeñas y medianas empresas, aportando con sus investigaciones, trabajos aplicables a sus realidades latentes que pueden realmente aportar a la maximización de valor para las empresas y la toma de decisiones; el tema presentado busca explicar desde la manera más específica basado en sustentos teóricos una forma diferente sobre cómo puede ser percibido el endeudamiento para los administradores y dejar a un lado esa barrera que por años ha alejado a las estructuras de capital de diferentes factores externos que podrían resultar más baratos adquirir, y no siempre tomar mano del patrimonio de los socios que a final de cuentas adquiere igualmente un sin número de riesgos centralizado en sus accionistas. Cuando se cuenta con propósitos de investigación que directamente afectan la economía de las empresas, cobra mayor relevancia su impacto social las investigaciones, poder trasladar el conocimiento a la parte práctica de las empresas ayudará a su vez a fomentar la cultura de investigación, brindando interés y mayor apoyo tanto económico con patrocinios a las investigaciones, así como en su aporte con la información requerida para futuros proyectos. De allí es fundamental resaltar que las Pymes son parte fundamental de la economía en Colombia representando el 99,9% del total de las empresas en Colombia, aproximadamente el 35% del producto interno bruto y el 80% del empleo.

Para entrar en detalle analicemos la estructura de capital expuesta hasta el momento, la cual es denominada teoría estática. Se representa gráficamente a continuación el punto hasta donde los beneficios impositivos son iguales al costo del incremento en la probabilidad de tensión financiera para las empresas, a partir de este punto cualquier nivel de deuda adicional generaría un riesgo mayor denominado “costo de tensión financiera”.

De igual manera, la Figura 2 realiza el análisis en términos del costo de capital (Weighted Average Cost of Capital WACC), el costo de la deuda y el costo del patrimonio, en donde inicialmente el WACC presenta una disminución importante dado que el costo de la deuda después de impuestos es inferior al costo del patrimonio. Esta disminución solo se presenta hasta el mismo punto en donde tales niveles de deuda toman relevancia asociado al incremento de los costos de quiebra o default. Este punto podría ser denominado punto óptimo de beneficios de la deuda y desde allí comenzaría un incremento significativo que convierte al patrimonio en la opción más barata de adquirir capital.

Figura 1

Nivel óptimo de deuda

-----

Figura 2

Razón deuda a patrimonio óptima

Este pequeño punto rojo señalado en las gráficas representa el debate de muchos años atrás y representa la intriga más relevante en el objeto de investigación de este trabajo. Adicionalmente, se traerán a colación diferentes teorías que se basan en estudios paralelos como las preferencias de las empresas al momento de estructurar su capital, con esto se quiere decir que aun conociendo los beneficios producto de la deuda.

Existen empresas para las cuales no es atractiva la exposición a sus riesgos o simplemente llevan una estructura sólida a través de los años y sus propósitos económicos no están dados en encontrar el mayor beneficio adquiriendo capitales externos a la compañía. Esta teoría es denominada pecking order y se refiere a la jerarquía u orden de preferencia en la utilización de los medios o recursos financieros de la empresa. Desde el punto de vista regulatorio, llama la atención en el tema las decisiones tomadas en algunos países europeos como España, en donde cada vez son más limitadas las deducciones asociadas a la adquisición de deuda y sus gastos financieros. Estas medidas tributarias apuntan en mayor medida a las necesidades de los gobiernos a conseguir un incremento de los ingresos fiscales procedentes de las grandes empresas y a favorecer indirectamente la capitalización empresarial, al limitar el ahorro fiscal de la financiación con deuda. Es entonces de este modo que lleva una vez más a replantear las decisiones de endeudamiento con los aspectos macroeconómicos específicos de cada país, particularmente para las empresas colombianas en tiempos donde el recaudo del gobierno cobra relevancia y se presentan nuevas reformas tributarias periódicamente como leyes de financiamiento.

En el análisis del endeudamiento para las empresas que se encuentran listadas en bolsa la tarea resulta aún más compleja, la toma de decisiones en este caso está acompañada de múltiples intereses particulares de los poseedores de sus acciones, en donde predominan los inversionistas institucionales hasta el punto de tomar injerencia en las decisiones de compañía y castigando fuertemente a las empresas apalancadas o con niveles de deudas muy altos, que pongan en riesgo la estabilidad de la empresa al punto de no poder cumplir con las obligaciones pactadas. Un incumplimiento de estos aspectos en el mercado de valores es descontado inmediatamente del valor de la empresa por los accionistas. La investigación está fundamentada en pruebas estadísticas y econométricas, mediante la metodología de datos de panel, que servirán de sustento teórico y brindarán mayor importancia a los resultados, para estas pruebas se deberá seleccionar un segmento específico de mercado y evaluar sus datos históricos con el fin de determinar las variables estocásticas más significativas que lo describen y solo así poder proponer un nuevo enfoque, más ligado como una alternativa de análisis preliminar o evaluación mínima de los empresarios, que como un método estándar que determine el punto óptimo en donde se maximiza el valor de la empresa producto de la utilización de recursos externos y recursos propios, esto basado en datos reales suministrados por la Superintendencia de sociedades durante el transcurso de cinco años consecutivos, donde serán analizadas las cuentas principales de los balances en búsqueda de la determinación de un modelo que permita deducir al investigador la forma cómo dichas empresas adquieren sus obligaciones financieras y las variables principales a tener presente en la toma de decisiones en cuanto a su relación con el nivel de deuda financiera.

A continuación, se realiza un análisis bibliométrico acotado para la publicación del presente artículo, con la compilación de los trabajos e investigaciones más representativas sobre la estructura de capital óptima en las empresas, allí se podrán aglomerar las principales similitudes en desarrollo de opiniones, demostraciones y modelos de medición. Grado (2011) por medio de su trabajo “Teoría de la estructura de capital y su impacto en la toma de decisiones de inversión y financiamiento”, explica detalladamente que la estructura de capital es considerada como la mezcla entre deuda y patrimonio utilizada por las empresas para financiar sus operaciones; el costo de este capital será entonces un reflejo del costo de los acreedores (financiamiento) y los accionistas (patrimonio).

Cuando nos referimos al nivel de endeudamiento se traen a colación ciertos costos implícitos exigidos por el mercado, como por ejemplo la percepción de la deuda ante el mercado de valores para una compañía es de riesgo alto y por este motivo la empresa endeudada verá reflejado en el valor de sus acciones la rentabilidad esperada de los accionistas dado el nivel de financiamiento. El costo de capital depende del riesgo que se asume por la inversión, de allí mismo podemos inferir que evidentemente existe un límite en cuanto a endeudamiento, pero ¿hasta qué punto el mercado está dispuesto a asumir dichos riesgos producto del financiamiento y que tan altas son estas primas que esperan recibir? Adicionalmente a la percepción de la deuda, se debe realizar un análisis más ampliado como en la relación: endeudamiento-valor donde de la empresa, puede verse afectada positivamente por los beneficios fiscales y otras imperfecciones del mercado, el escudo fiscal es denominado por diferentes teorías como el incentivo principal con el cual trabajan las empresas en el momento de establecer se estructura de capital óptimo

Las vertientes teóricas más relevantes sobre las cuales se han fundamentados las investigaciones sobre estructura de capital óptimo en los últimos años son tradeoff-pecking order y flujo de caja; el desarrollo de estas diferentes teorías ha permitido evaluar el financiamiento desde diferentes puntos de vista, así como los diferentes incentivos y limitaciones con que cuenta un administrador en su tarea fundamental de maximizar el valor de la empresa (Rodríguez, 2011). El endeudamiento por su parte en base a la estructura de capital óptima para las empresas, genera una divergencia en las opiniones citadas durante muchos años atrás, su consecuencia en los costos totales beneficiando mediante un escudo fiscal el resultado final impactando de manera positiva la riqueza de los propietarios ha generado grandes debates, esta teoría clásica fue expuesta en su amplitud por David Durand 1952 allí menciona las limitantes como el riesgo de quiebra y el límite de obtención de beneficios; en esta misma línea, Sirihal y Melo (1999) señalan que “la estructura óptima de capital se alcanza en función al hecho de que, hasta un determinado límite, el endeudamiento propiciaría una ganancia de valor para las empresas y, después de ese límite, la situación se invertiría” (p. 4).

Pérez, Sattler, Bertoni y Terreno (2015) se enfocan en la búsqueda de una estructura financiera óptima para las Pymes en Latinoamérica y en este sentido es propuesto un modelo matemático como ayuda para los administradores financieros en la tarea de establecer la mezcla de capitales más conveniente. El modelo planteado detalla cada variable necesaria para el cálculo que optimiza la mejor combinación entre fondos propios y ajenos partiendo de algunos supuestos y limitaciones asociadas a las Pymes bajo un aspecto macroeconómico diferenciador en cada país. Estos aspectos son llamados asimetría de la información donde los diferentes agentes (empresas) no cuentan con el mismo acceso al nivel de información, lo cual brindaría ventajas competitivas ante una medición general para Latinoamérica en el momento de buscar financiamiento.

Las Pymes en Latinoamérica cuentan con limitaciones restrictivas al momento de estimar un modelo que permita determinar su estructura de capital óptima, la asimetría de la información, economías de escala, el bajo acceso a los mercados de capitales, limita de gran manera la toma de decisiones financieras de la organización; para esto fue establecido un modelo matemático partiendo de unos supuestos adaptados a las Pymes latinoamericanas el cual busca contribuir en la gestión de los administradores financieros partiendo de unas variables establecidas las cuales se consideran significantes en el proceso de estimación. (Pérez et al, 2015). Como un aporte para la industria hotelera, los autores Luis Alfredo Gallardo Millán y Avilés Ochoa (2015) fundamentan su trabajo en la búsqueda de las variables con mayor relevancia al momento de determinar la estructura de capital y nivel de solvencia para las Pymes, puntualmente segmentado al sector hotelero de Sinaloa.

Wadnipar Herazo y Cruz Merchán (2014), por su parte, buscan determinar cómo las empresas colombianas realizan su estructuración de capital óptimo en su trabajo “Determinación de la estructura de capital de las empresas colombianas”. Para esto se trae a colación un recorrido teórico determinado por dos grandes vertientes expuestas ampliamente en cuanto a estructura de capital: el modelo static trade-off y pecking order; en el primer modelo Modigliani y Miller (1958) buscaban un equilibrio que lograra compensar las ventajas del endeudamiento vs. las desventajas presentadas o percibidas del mercado e internamente con el uso de fuentes externas de financiación; por su parte la teoría del pecking order establece una jerarquía de importancia en las decisiones financieras para las empresas donde predomina el uso interno de recursos y métodos de financiación con un riesgo menor.

En la revisión sectorial de las empresas colombianas es evidente encontrar los más altos niveles de endeudamiento en el corto plazo lo cual deteriora la capacidad de inversión de las empresas, así como una fuerte aplicación de los flujos recibidos en la atención temprana de sus obligaciones, esta estadística fue fundamentada por la Asociación Nacional de Instituciones Financieras (ANIF) quien determina que una de las más fuertes razones de escogencia en la fuentes de financiamiento se deben a las facilidades de acceso a las mismas, y muy pocas otras determinaron los beneficios tributarios o los costos asociados a la deuda entre otras variables ampliamente expuestas en la teoría; esto debido a que las empresas colombianas son renuentes a exhibir su información financiera ante sus competidores. Para el estudio fueron seleccionados 5 sectores de empresas colombianas, comprendido en los periodos 1996-2003; para la evaluación de significancia se establecieron 3 modelos que buscaban explicar la forma en la cual las empresas buscan su financiamiento, obteniendo como resultado un orden de importancia asociado a la teoría de pecking order de la siguiente manera: Obligaciones financieras, Proveedores y cuentas por pagar como fuentes principales de financiamiento; es de resaltar que para el análisis de los modelos establecidos se dificultó la recolección de los datos en base a los estándares de los modelos y partiendo de la reducida participación de las empresas en bolsa (Wadnipar Herazo & Cruz Merchán, 2014).

Por último, pero no menos importante, están los autores Contreras y Díaz (2015), quienes reúnen lo anteriormente tratado y consolidan la estructura de capital óptima bajo las dos teorías: trade off y pecking order, donde la primera busca establecer un paralelo en el cual el equilibro de los beneficios tributarios compensen los costos relacionados con el financiamiento, también llamados costos de insolvencia; por su parte la teoría del pecking order, también conocida como la teoría de las jerarquías en donde el financiamiento externo no sería la primera opción en cuanto a la asimetría de información o cómo podría castigar el mercado de capitales a una empresa sobre endeudada o en proceso de adquirir deuda, por este motivo se decide solo utilizar el financiamiento exterior solo en casos realmente necesarios ( Contreras y Díaz, 2015).

Para llevar a cabo la estimación de un modelo de regresión con datos de panel, se utilizó la información publicada oficialmente por la Superintendencia de sociedades, donde se pueden evidenciar los balances contables de más de 25 mil micro, pequeñas y medianas empresas en Colombia; para la estimación del modelo es fundamental contar con diferentes periodos de tiempo por lo cual se extrajo información para 5 años consecutivos (2011 a 2015), muestra relevante para establecer el modelo de regresión con datos de panel.

De la información extraída se buscó segmentar la población con las empresas cuya información se encuentra reportada consecutivamente para los 5 años analizados lo cual permitirá ver la evolución de cada cuenta (variable) seleccionada a lo largo del tiempo; de la misma manera se buscará segmentar regionalmente y utilizar las empresas cuya ubicación se encuentre en el departamento de Antioquia y así acotar con un promedio de 3000 observaciones en cada momento del tiempo. Se identificó la estructura de capital por la razón de deuda de la empresa, que es la variable dependiente que se mide con la proporción de deuda financiera (corto y mediano-largo plazo) sobre los activos totales, en línea con Adair y Adaskou (2015). La investigación busca establecer diferentes variables explicativas como son tamaño (estimado por el nivel de activos), ingresos, disponible, deudores, propiedad planta y equipo, proveedores, cuentas por pagar, entre otras. Estas variables claves prueban las suposiciones relacionadas con el índice de deuda que aborda las predicciones de la teoría de la compensación y la teoría del orden jerárquico que enmarcan el precedente teórico en cuanto a estructura de capital óptimo.

La distribución de los datos de panel fue igualmente segmentada por el tamaño de las empresas, buscando identificar alguna característica diferencial en la estructura de capital establecida por cada segmento, de igual manera se evaluó cada una de las variables seleccionadas y su nivel de significancia al umbral del 5%. Con ello el modelo final solo incorpora las variables que tiendan a explicar la variable dependiente, para este caso la estructura de capital óptima para las Pymes en Colombia-Antioquia por medio de las obligaciones financieras adquiridas.

En estadística y econometría, el término de datos de panel se refiere a datos que combinan una dimensión temporal con otra transversal. Existen otros nombres para los datos de panel, como datos agrupados (agrupamiento de observaciones de series de tiempo y de corte transversal); combinación de datos de series de tiempo y corte transversal; datos de micro panel; datos longitudinales (un estudio a lo largo del tiempo de una variable o grupo de sujetos); análisis de historia de sucesos (por ejemplo, el estudio del movimiento de sujetos a lo largo del tiempo y a través de sucesivos estados o condiciones); análisis de generaciones. Cada vez son más comunes los datos de panel en la investigación económica. Algunos conjuntos de datos de panel bien conocidos son:

1. El estudio de panel de la dinámica del ingreso (EPDI) llevado a cabo por el Instituto de Investigación Social de la Universidad de Michigan. Iniciado en 1968, cada año el Instituto recopila datos sobre casi 5000 familias respecto de diversas variables socioeconómicas y demográficas.

2. La Oficina del Censo, perteneciente al Departamento de Comercio de Estados Unidos, lleva a cabo un estudio similar al EPDI, llamado Estudio del ingreso y participación en programas (EIPP). Cuatro veces al año se entrevista a los participantes para conocer su situación económica.

3. El panel alemán socioeconómico (PALSOE) estudió a 1761 individuos cada año entre 1984 y 2002. Se recopiló información sobre año de nacimiento, sexo, satisfacción con la vida, estado civil, percepciones laborales individuales y horas de trabajo anuales de cada sujeto del estudio de 1984 a 2002.

Baltagi menciona las siguientes ventajas de los datos de panel respecto a los datos de corte transversal o de series de tiempo:

1. Como los datos de panel se refieren a individuos, empresas, estados, países, etc., a lo largo del tiempo, lo más seguro es la presencia de heterogeneidad en estas unidades. La técnica de estimación de datos de panel toma en cuenta de manera explícita tal heterogeneidad, al permitir la existencia de variables específicas por sujeto, como se verá más adelante en el desarrollo de la metodología. Se utiliza el término sujeto en un sentido genérico para incluir microunidades como individuos, empresas, estados y países.

2. Al combinar las series de tiempo con las observaciones de corte transversal, los datos de panel proporcionan “una mayor cantidad de datos informativos, más variabilidad, menos colinealidad entre variables, más grados de libertad y una mayor eficiencia”.

3. Al estudiar las observaciones en unidades de corte transversal repetidas, los datos de panel resultan más adecuados para estudiar la dinámica del cambio. Los conjuntos de datos respecto del desempleo, la rotación en el trabajo y la movilidad laboral se estudian mejor con datos de panel.

4. Los datos de panel detectan y miden mejor los efectos que sencillamente ni siquiera se observan en datos puramente de corte transversal o de series de tiempo.

5. Los datos de panel permiten estudiar modelos de comportamiento más complejos. Por ejemplo, fenómenos como las economías de escala y el cambio tecnológico son más maniobrables con los datos de panel que con los datos puramente de corte transversal o de series de tiempo.

6. Al hacer disponibles datos para varios miles de unidades, los datos de panel reducen el sesgo posible si se agregan individuos o empresas en conjuntos numerosos.

En resumen, los datos de panel enriquecen el análisis empírico de manera que no sería posible con solo datos de corte transversal o de series de tiempo. Con lo anterior no sugerimos que se eliminan todos los problemas con los modelos de datos de panel.

Como técnicas de estimación se consideran las siguientes 4 posibilidades: Modelo de MCO agrupados, Modelo de mínimos cuadrados con variable dicótoma (MCVD) de efectos fijos, Modelo de efectos fijos dentro del grupo, Modelo de efectos aleatorios (MEFA).

Como primera instancia en este trabajo fueron analizadas diferentes fuentes posibles de donde se extrajo la información de los estados financieros de las Pymes colombianas. Es importante poder garantizar la veracidad de los datos suministrados ya que el modelo planteado utiliza como entrada cada uno de los valores reportados por las bases de datos. Para la estimación del modelo mediante la metodología de panel de datos se requiere poder contar con la observación de las variables seleccionadas por diferentes periodos de tiempo, en promedio se requiere entre 4 o 5 años consecutivos donde cada una de las variables cuente con información.

Dado los anteriores requerimientos se acude a la Superintendencia de sociedades en su extensión SIREM (Sistema de información y reporte empresarial) analizando el estado de las bases de datos allí suministradas. Por parte de la Superintendencia de sociedades se puede tener un marco legal de veracidad de la información que garantice los valores reportados por cada una de las empresas y es por esta razón que la investigación centra sus esfuerzos en obtener de allí las bases de datos. La plataforma SIREM suministra al público el Balance General, Estado de Resultados y Flujo de Efectivo, los datos incluidos en los archivos corresponden a los pronunciados por las empresas que enviaron información en la unidad de diligenciamiento adecuada y avalada. De allí se requiere el balance general reportado ya que permite analizar en detalle cada una de las cuentas contables que explican el estado de las empresas como lo es las obligaciones financieras adquiridas.

En promedio cada año de información descargada contiene los estados financieros de 9400 Pymes colombianas, de las cuales debe ser analizado en detalle el estado de la empresa en la integridad de sus cuentas contables, con lo anterior se pretende descartar de la investigación las empresas con niveles irregularmente bajos de activos, ingresos, utilidades de periodos anteriores u otra cuenta que permita determinarla como atípica para el modelo; estos datos por lo general son observaciones que distan del resto de datos, frecuentemente engañosos en el análisis estadístico. De este mismo modo fueron descargados 5 años consecutivos de información comprendido entre los años 2011 y 2015 seleccionando para la investigación el balance de resultados por cuenta contable para cada una de las empresas. Además, mediante el software Python 3.6, el cual posee una licencia abierta para el manejo de programación libre, se realizó el llamado a la librería PANDAS destinada al análisis de datos, que proporciona unas estructuras de datos flexibles y que permiten trabajar con ellos de forma muy eficiente e ideal para la manipulación de bases de datos con grandes extensiones como lo es el caso de los balances por cuenta contable para más de 9400 Pymes, a paso seguido se depuraron las bases de datos dejando únicamente el universo de empresas de Antioquia cuyas variables sean aceptadas y cuenten con información para los 5 años.

Las variables seleccionadas, para el modelo econométrico, fueron estudiadas bajo el criterio de correlaciones en cada uno de los años y el concepto académico de expertos en finanzas corporativas, acotando así la investigación sobre aquellas variables cuya información pueda establecer un criterio explicativo sobre las obligaciones financieras adquiridas por las Pymes en el departamento de Antioquia. Estas variables fueron: Disponible, Inversiones, Deudores, Inventarios, Propiedad P_Y_E, Intangibles, Activos, Otras Obligaciones, Proveedores, CXP, Impuestos y Otros, Obligaciones Laborales, Otros Pasivos, Capital Social, Resultados Ejercicio, Resultados Anteriores, y adicionalmente fue incluida a la investigación la variable Ingresos extraída de los diferentes estados de resultados reportados por las empresas en la plataforma SIREM de la Superintendencia de sociedades. Esta variable permite determinar las empresas con inactividad durante los periodos analizados y establecer percentiles de interpretación para diferentes niveles de ingresos.

Las empresas seleccionadas ascienden a 2274 ubicadas en el departamento de Antioquia durante los periodos comprendidos entre 2011 y 2015, para un total de 11370 observaciones en 18 variables diferentes, explicadas por 1 variable dependiente denominada Obligaciones Financieras y las 17 variables independientes antes mencionadas. Se considera aquí, como mejor posibilidad, explicar los datos con el modelo de efectos fijos pues se considera que existe un término constante diferente para cada empresa y además supone que los efectos individuales son estadísticamente independientes entre sí. De manera que se considera que las variables explicativas afectan de la misma manera las unidades de corte transversal y que estas se diferencian características propias de cada una de ellas, por medio del término constante. Ahora, como el interés se ha limitado al estudio de una muestra que fue seleccionada a conveniencia, la estimación de efectos fijos es la más correcta pues la heterogeneidad no observable fue incorporada en el término constante.

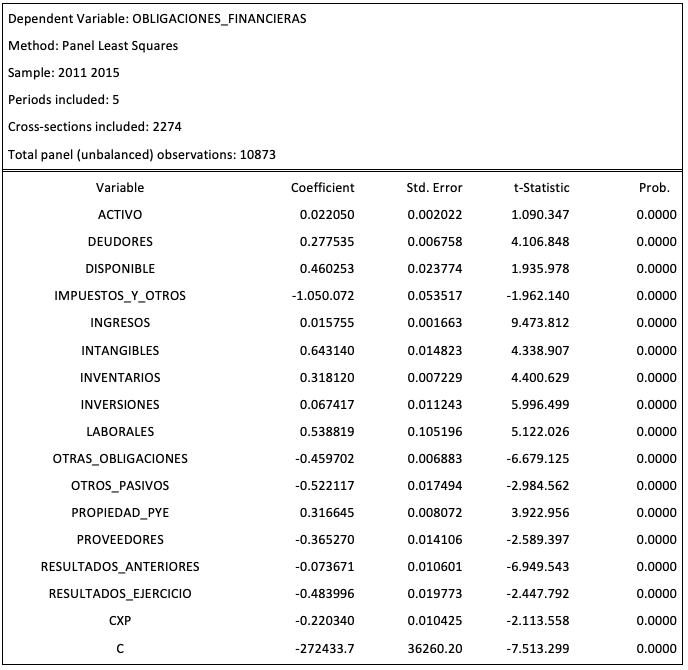

Para la estimación del modelo de efectos fijos con panel de datos, se realizó entonces la regresión en el software Eviews 10, considerando efectos fijos pues, como se dijo antes, no existe heterogeneidad y que todas las empresas estiman el mismo tamaño de efecto de la población, por lo que se asume que la variabilidad que se observa entre las empresas individuales se debe únicamente al error que se produce al realizar el muestreo aleatorio en cada una de dichas empresas. Este error se cuantifica estimando la varianza intraempresas, y asumiendo que las diferencias en los tamaños de efecto estimados se deben solo a que se han utilizado muestras de empresas diferentes. Una vez estimado el modelo de efectos fijos es analizado el Valor- P para cada una de las variables, el cual permite determinar si las variables son estadísticamente útiles en el modelo para un nivel de significancia del 5%, o de lo contrario requieren ser eliminadas para lograr un mejor ajuste del modelo. Dado lo anterior, se pudo identificar que la variable Capital Social supera el nivel de significancia con un Valor-P de 0.9067, como se muestra en la tabla 1, esto quiere decir que para el modelo a analizar no es relevante contar con dicha variable, por su parte las otras 16 variables que involucra el modelo son estadísticamente significativas al nivel de significancia previamente definido. Por esta razón y una vez eliminada la variable es estimada nuevamente el modelo con efectos fijos de sesiones cruzados para las de la muestra 2274 Pymes seleccionadas y se obtiene que todas las variables son estadísticamente significativas al 5%

Una vez obtenido el modelo ajustado por nivel de significancia establecido en 5%, se procede a evaluar el coeficiente de determinación múltiple (R-Squared) el cual toma el valor de 0.898987. Esto quiere decir que el 89.8987% de las variaciones de las Obligaciones Financieras son explicadas por las 16 variables consideradas en el modelo, que para la investigación representa un nivel aceptable de ajuste. Paso seguido es analizado el estadístico de prueba Durbin-Watson para detectar la presencia de autocorrelación en el modelo de regresión aplicado, con esto se busca observar si los valores presentan algún tipo de dependencia en cuanto al orden de obtención. El valor obtenido, del estadístico Durbin-Watson deberá estar entre 0 y 4 y se interpreta como evidencia de correlación serial positiva cuando es sustancialmente menor que 2 y con evidencia de correlación serial negativa cuando el valor obtenido es muy cercano a 4 por la izquierda.

Para el modelo se encontró que DW = 1.502919 el cual se interpreta como la presencia de representa una correlación serial positiva de primer orden, dadas el número de variables y el tamaño de la muestra, en este trabajo

Tabla 1

Modelo de efectos fijos

Fuente: Elaboración propia de los autores en EViews 10.

Se procede luego a determinar si los efectos fijos de las empresas pueden o no considerarse iguales, y para ello se utiliza el test de máxima verosimilitud para la redundancia de los efectos fijos. Esta prueba arroja resultados o verifica la presencia de efectos fijos para cada empresa, es decir, verifica la hipótesis de igualdad entre los coeficientes (distintos a cero) como se muestra en las tablas 2 y en la tabla 3 los Valores- P obtenidos son 0.0000 por lo cual se puede afirmar que los efectos fijos de las empresas son diferentes, aproximadamente con un 100% de confianza.

Tabla 2

Test de Máxima

verosimilitud

Fuente: Elaboración propia de los autores en EViews 10.

-----

Tabla 3

Valor P de efectos fijos

para las empresas

Fuente: Elaboración propia de los autores en EViews 10.

Con base en los resultados que se muestran en las tablas 2 y 3 el modelo de efectos fijos de empresas ajustado es el siguiente:

Dónde: para observaciones de la empresa y para observaciones de las empresas diferentes a

Con la finalidad de probar diferentes modelos de los cuales se pueda obtener el mejor ajuste de los datos, es estimado ahora el panel de datos de efectos fijos de tiempo el cual considera los diferentes periodos analizados para cada una de las empresas. Este modelo de igual manera es calculado en el software Eviews 10 y los resultados obtenidos se muestran en la tabla 4.

Tabla 4

Modelo de panel de datos

de efectos fijos de tiempo

Elaboración propia de los autores en EViews 10

En el análisis del modelo establecido bajo efectos fijos de tiempo, se pueden identificar los siguientes valores determinantes del abandono de esta metodología:

El modelo cumple con un buen nivel de significancia tanto individual como conjunta, para ello es analizado cada uno de los Valores P, los cuales se encuentran por debajo de 5% como parámetro establecido en este trabajo. El estadístico de Durbin-Watson en 0.541103, el cual es considerado muy bajo para el modelo a establecer, ya que este valor obtenido es cercano a 0 y se interpreta como la presencia de correlación serial positiva, siendo significativamente menor que 2 como parámetro de medición de ausencia de correlación y 4 como correlación serial negativa. Se observa un coeficiente de determinación múltiple no muy bueno para el modelo con 0.625932 (R-squared), lo cual lleva de esta manera a abandonar la metodología ya que solamente el 62.5932% de las variaciones de las obligaciones financieras son explicadas por las 16 variables involucradas en el modelo, el cual no representa un nivel aceptable de ajuste.

Se procede luego a analizar un tercer método con panel de datos de efectos fijos aleatorios el cual parte de la base de que el tamaño de efecto sigue una distribución de frecuencias normal dentro de la población, por lo que cada estudio estima un tamaño de efecto diferente. Por lo tanto, además de la varianza debida al error del muestreo aleatorio, el modelo incluye también la variabilidad entre estudios, que representaría la desviación de cada estudio respecto del tamaño de efecto medio. Estos dos términos de error son independientes entre sí, contribuyendo ambos a la varianza del estimador de los estudios.

Tabla 5

Modelo de panel de datos

de efectos fijos aleatorios

Fuente: Elaboración propia de los autores en EViews 10.

En el análisis del modelo establecido bajo efectos aleatorios, se pueden identificar los siguientes valores determinantes del abandono de esta metodología: El modelo cumple con un buen nivel de significancia tanto individual como conjunta, para ello es analizado cada uno de los Valores P, los cuales se encuentran por debajo de 5% como parámetro establecido en este trabajo. El estadístico de Durbin-Watson en 0.103213, inferior al calculado mediante efectos fijos interpretado como una mayor correlación serial positiva y dependencia en cuanto al orden de obtención de los datos. De igual forma es identificado un coeficiente de determinación no muy bueno con 0.602978 (R-squared) lo cual llevaría de esta manera a abandonar el modelo bajo efectos aleatorios, ya que solamente el 60.2978% de las variaciones de las obligaciones financieras son explicadas por las 16 variables involucradas en el modelo que para la investigación no representa un nivel aceptable de ajuste. Sin embargo, del anterior resultado en el modelo de efectos aleatorios, para validar si el modelo es adecuado se usa el test de Hausman, y se obtiene, como se muestra en la tabla 6.

Tabla 6

Test de Hausman

Fuente: Elaboración propia de los autores en EViews 10

En este test de Hausman se observa un Valor P de 0.0000, es decir menor que el 5% establecido anteriormente, para lo cual se puede afirmar que la hipótesis de que los efectos fijos individuales no están correlacionados con las obligaciones financieras, debe ser rechazada y por lo tanto el modelo de efectos aleatorios no es adecuado, lo cual afirma el abandono del modelo de efectos aleatorios. Una vez analizado los tres modelos, podemos concluir entonces que el mejor ajuste para este modelo es el que considera efectos fijos de sección cruzada es decir efectos fijos de empresas, determinando el siguiente valor en cada uno de sus variables en búsqueda de explicación para las obligaciones financieras adquiridas por las Pymes. Con lo anterior se puede concluir que todas las variables seleccionadas para el modelo son significativas y obtienen el siguiente peso al momento de determinar el endeudamiento, interpretado para las empresas por su cuenta contable llamada Obligaciones Financieras, esto quiere decir que cuando las obligaciones financieras aumentan en $1.000.000 se espera que las variables seleccionadas disminuirán o aumentarán en la siguiente proporción inversa o directamente.

Tabla 7

Sentido e impacto de las variables

Fuente: Elaboración propia

Finalmente, después de ajustarse el mejor modelo establecido por la investigación, se puede realizar el siguiente análisis sobre las diferentes cuentas seleccionadas en relación con el endeudamiento de las empresas:

Como evidencia la ejecución del modelo establecido, es posible determinar un sentido e impacto sobre el nivel de endeudamiento de las variables analizadas. El primer grupo de variables está conformado por aquellas cuyo sentido guarda una relación inversa al nivel de endeudamiento de la empresa y organizadas correspondientemente a su impacto directo sobre el endeudamiento, estas variables son Obligaciones Financieras, Impuestos y Otros, Resultados Anteriores, Resultados Ejercicio, Proveedores, Otros Pasivos y CXP, lo anterior quiere decir que, a medida que estas variables presenten un incremento, las obligaciones financieras de la empresa presentarán una disminución evidenciando así una proporcionalidad negativa, es importante hacer un énfasis detallado en el impacto de las variables, este determina que tan sensible puede llegar a ser un cambio sobre la variable en relación inversa con la deuda adquirida.

En primer lugar, para este grupo de variables de proporcionalidad inversa guarda mayor relevancia la cuenta Otras Obligaciones con -0.0585796 lo cual tiene todo el sentido con la dinámica real de las empresas, ya que a medida que se adquieran recursos por otras fuentes de financiación para la empresa, tendría un efecto sustituto para la cuenta Obligaciones Financieras (variable dependiente), equivalente al peso otorgado por la variable en el modelo de efectos fijos planteado. En este mismo sentido son interpretadas las cuentas Proveedores, Otros Pasivos y CXP. Las cuentas Resultados Ejercicio y Resultados Anteriores son interpretadas para el modelo con proporcionalidad inversa y con un impacto muy significativo dentro del modelo, esto decir, a medida que las empresas obtengan mejores utilidades tanto en el periodo actual como acumulados, sus obligaciones financieras presentarán una disminución ya que podrá financiar su operación con recursos propios y no será necesario endeudarse con terceros. Al tener las fuentes necesarias y no tener que optar por el endeudamiento. Por otro lado, se encuentra el segundo grupo de variables cuya proporcionalidad guardan un sentido directo con las obligaciones financieras, esto indica que a medida que las variables incrementen, las obligaciones financieras se incrementan de acuerdo a cada uno de sus pesos arrojados por el modelo, denominado impacto.

Para este grupo de variables de proporcionalidad directa; la cuenta más relevante es Laborales, esta registra el valor de las apropiaciones efectuadas por las empresas de las obligaciones que se generan en la relación laboral, sean éstas legales, convencionales o internas que tienen una exigibilidad a corto plazo o que en ocasiones requiere de un pago inmediato. En el mismo orden se encuentran las cuentas Inversiones, Inventarios, Intangibles, Propiedad_PYE, Disponible, Activo, las cuales son una aplicación de la fuente adquirida mediante las obligaciones financieras, esto quiere decir que el modelo detecta que a medida que se incrementan estas cuentas en las empresas analizadas, se presenta un aumento en las obligaciones financieras; lo anterior lleva a concluir que las adquisiciones de activos para las empresas guardan una gran proporcionalidad directa con la deuda mediante las obligaciones financieras. Estas aplicaciones no representan un mal panorama siempre y cuando la empresa realice la adquisición de activos estratégicos que le ayuden a adquirir o mantener el mayor nivel de ingresos y cuente con el flujo de caja correspondiente para responder con los periodos de pagos adquiridos mediante la deuda.

Los resultados obtenidos le dan fuerza a la teoría presentada por Modigliani y Miller (1958) donde efectivamente se demuestra que existen patrones particulares de las empresas que llevan a la adquisición de deuda, ya sean beneficios tributarios denominados escudo fiscal, o por el contrario cumplir con sus obligaciones del corto plazo, este valor adquirido mediante endeudamiento traerá consigo un ahorro tributario con el pago de intereses generados al momento de disminuir la utilidad obtenida y calcular un valor monetario del impuesto menor. Se dice que allí el valor de la empresa incrementaría, pero asocia un nivel de riesgo para los accionistas.

El modelo propuesto muestra claramente que existen cuentas más sensibles como Otras_Obligaciones, Impuestos_y_Otros, Laborales, Disponible, Propiedad_PYE, entre otras, en relación con la deuda y que un incremento o disminución en ellas tiende a que la empresa tome diferentes niveles de deuda financiera. Cuando se analiza la teoría, no solo se puede atribuir la adquisición de deuda a obtener unos beneficios tributarios provenientes del endeudamiento, sino que se debe de ampliar el marco del análisis y en mayor medida cuando se trata de pequeñas y medianas empresas, ya que las obligaciones del corto plazo exigidas por sus contrapartes llevarán inexorablemente a adquirir fuentes inmediatas de financiación mediante establecimientos de crédito o de otras instituciones financieras, más por el hecho de cumplir con sus acreencias que por un beneficio tributario que ellas pueda representarle.

Adair, P., & Adaskou, M. (2015). Trade-off theory vs. Pecking order theory and the determinants of corporate leverage: Evidence from a panel data analysis upon french SMEs (2002–2010). Cogent Economics and Finance, 3(1), 1–12. https://doi.org/10.1080/23322039.2015.1006477

Baltagi y J.M. Griffi n, “Gasoline Demand in the OECD: An Application of Pooling and Testing Procedures”, European Economic Review, vol. 22, 1983, pp. 117-137.

Contreras, N., & Díaz, E. (2015). Estructura financiera y rentabilidad: origen, teorías y definiciones. Revista Valor Contable, 2(1), 35–44. Recuperado de https://revistas.upeu.edu.pe/index.php/ri_vc/article/view/791

Durand, D. W. "Cost of debt and equity funds for business: trends and problems of measurement". In: Conference on research on Business Finance. New York, National Bureau of economic Research, 1952.

Gallardo Millán, L. A., & Avilés Ochoa, E. (2015). Estructura de capital y riesgo financiero: evidencia empírica en pymes hoteleras. (Spanish). Capital structure and financial risk: empirical evidence in SME. (English), 9(2), 1275–1284. Recuperado de http://search.ebscohost.com/login.aspx?direct=true&db=bth&AN=97164699&site=ehost-live

Grado, Á. R. (2011). Teoría de la estructura de capital y su impacto en la toma de decisiones de inversión y financiamiento. Revista visión Gerencial, Num. 1. Enero-Junio 2011. PP 188–206. Disponible en https://www.redalyc.org/articulo.oa?id=465545890014

Modigliani, F., & Miller, M. H. (1958). The cost of capital, corporation finance, and the theory of investment. American Economic Review, 48(3), 261–297.

Nobre, C., Spers, R. E., José, A., Francisco, J., Siqueira, S., Nobre, N., & Holanda, L. (2016). Estructura del capital: relevamiento de la literatura y desarrollo reciente en el área Fábio Chaves Nobre - Valéria Rueda Elias Spers - Adail José Sousa - José Francisco Calil - Elisabete Stradiotto Siqueira - Liana Holanda.

Pérez, J. O., Bertoni, M., Sattler, S. A., & Terreno, D. D. (2015). Bases para un modelo de estructura de financiamiento en las pyme latinoamericanas. Cuadernos de Contabilidad, 16(40), 179–204. https://doi.org/10.11144/Javeriana.cc16-40.bpme

Sirihal, A. B.; Melo, A.A. de O. "Estrutura de capital: beneficios e contra-beneficios fiscais do endividamento. Associaciao Nacional de Pós- Graduacao e Pesquisa em Administracao" Em Anpand. Rio de Janeiro, 1999.

Wadnipar Herazo, S. M., & Cruz Merchán, J. S. (2014). Determinación de la estructura de capital de las empresas colombianas. Revista Soluciones de Postgrado EIA, 1, 23–44. https://doi.org/10.1016/j.sbspro.2013.12.897

1. Magíster en Finanzas de la Universidad de Medellín. Administrador financiero, tecnólogo en Costos y auditorías, tecnólogo en administración empresarial. Se desempeña como financiero de la subdirección poblacional en ISVIMED-ALCALDIA DE MEDELLIN. Correo electrónico: cristian9147@hotmail.com

2. Ingeniero electricista, Universidad de Antioquia, Medellín, Colombia. Magíster en Finanzas, Especialista en finanzas y mercado de capitales Universidad de Medellín. Profesor tiempo completo, Programa de Ingeniería Financiera, Universidad de Medellín. Miembro activo del grupo de investigación en ingeniería Financiera GINIF. Colombia. Correo electrónico: lfmontes@udem.edu.co

3. Ingeniero Civil, Universidad EIA, Medellín, Colombia. Magíster en Matemáticas Aplicadas Universidad EAFIT, Especialista en Sistemas de Administración de la Calidad, Universidad de Medellín, Especialista en Gerencia de Construcciones, Universidad de Medellín. Licenciado en Matemáticas, Universidad de Medellín. Profesor de tiempo completo, Programa de Ingeniería Financiera, Universidad de Medellín. Miembro activo del grupo de investigación en ingeniería Financiera GINIF. Colombia. Correo electrónico: hfernandez@udem.edu.co

[Índice]

revistaespacios.com

Esta obra está bajo una licencia de Creative Commons

Reconocimiento-NoComercial 4.0 Internacional