Vol. 40 (Nº 01) Año 2019. Pág. 27

Sunny E. SÁNCHEZ Giler 1; Jorge O. GARCÍA Regalado 2; Washington F. HOLGUÍN Alvarado 3

Recibido: 02/08/2018 • Aprobado: 14/11/2018 • Publicado 14/01/2019

RESUMEN: El presente estudio analiza los indicadores de rentabilidad sobre el patrimonio y sobre los activos en relación con los índices referentes a la liquidez, solvencia, apalancamiento y rotación de las empresas pertenecientes al sector manufacturero de la elaboración de productos alimenticios en el Ecuador durante el período 2010-2017. Como resultados relevantes destacan el Margen Neto de Utilidades sobre Ventas y la Rotación del Activo Fijo como medidas con mayor relación a la ROE y ROA de las empresas. |

ABSTRACT: The present study analyzes the indicators of Return on Equity and on Assets in relation with the indexes of liquidity, solvency, indebtedness and rotation of firms belonged to manufacturing sector of alimentary products processing in Ecuador during the period 2010-2017. As relevant results stand out the Net Profit Margin on Sales and the Rotation of Fixed Assets as measures with major relation to the ROE and ROA of the companies. |

La elaboración de productos alimenticios en el Ecuador es una de las actividades económicas más relevantes en la industria manufacturera debido a los elevados ingresos con los que contribuye este sector, la generación de empleo y su aporte en el PIB nacional (INEC, 2016); además ha logrado su crecimiento gracias a sus inversiones e implementación de nuevas tecnologías en los procesos productivos; también la diversificación en las actividades económicas de las manufacturas ha afectado de manera positiva los índices de crecimiento constante en el corto mediano y largo plazo, como sostiene la Organización de las Naciones Unidas para el Desarrollo Industrial (ONUDI, 2015).

La formulación de estrategias de crecimiento empresarial también se basa en la adquisición de créditos comerciales y préstamos por parte de instituciones financieras, siendo los créditos de proveedores los más comunes entre las PYMES y emprendimientos (Lopera, Vélez, & Ocampo, 2013). Otro de los determinantes clave en las estrategias de crecimiento es el tamaño de las empresas, puesto que de este depende la implementación de TIC’s en las instituciones y por ende, la optimización de sus inversiones (Tello, 2017).

La Clasificación Industrial Internacional Uniforme (CIIU) ubica a la elaboración de productos alimenticios dentro de la sección C10, correspondiente a la Industria Manufacturera, sector C, subsector 10, a su vez, este consta de ocho grupos en los que se ubican: la elaboración y conservación de carne; elaboración y conservación de pescados, crustáceos y moluscos; elaboración y conservación de frutas, legumbres y hortalizas; elaboración de aceites y grasas de origen vegetal y animal; elaboración de productos lácteos; elaboración de productos de molinería, almidones y productos derivados del almidón; elaboración de otros productos alimenticios; elaboración de alimentos preparados para animales (INEC, 2012).

Con base en los antecedentes mencionados, el presente estudio tiene como finalidad el análisis de los indicadores de rentabilidad sobre el patrimonio (ROE) y de rentabilidad sobre los activos (ROA) en relación con los índices de las empresas del sector de elaboración de alimentos; dichos índices objeto de estudio son: liquidez, prueba ácida, apalancamiento, rotación del activo fijo y el margen neto de ventas.

Gitman (2012) y Van Horne (2010) determinan que un análisis financiero eficiente que permita el óptimo control de las decisiones de la empresa debe contar con información acerca de los estados financieros como son el balance general y el estado de pérdidas y ganancias, los cuales permiten conocer la rentabilidad de la empresa en el tiempo y su posicionamiento financiero en determinado momento. En este sentido, relacionan cuentas de estos estados financieros y establecen indicadores a fin de medir los resulados obtenidos con la información requerida.

La importancia del proceso de recopilar, analizar, interpretar y comparar información mediante el análisis financiero radica en que es así como las empresas generan un diagnóstico situacional que permite la adecuada toma de decisiones con base en información relevante para el futuro crecimiento de las compañías (Baena T., 2014).

La presente investigación es de tipo correlacional, descriptivo y cuantitativo. Como población se extraerá información financiera de los bancos de datos online de la Superintendencia de Compañías del Ecuador acerca de las empresas pertenecientes al sector manufacturero de la elaboración de alimentos (CIIU 10) que hayan presentado sus estados financieros la durante el período 2010-2017.

Basándose en la información obtenida del ente regulador se tomarán los valores de las cuentas y se procederá al cálculo de los indicadores objeto de estudio, los mismos que se detallan en la Tabla 1, en la cual se denota la etiqueta que tendrán como variables de estudio y la fórmula para su obtención. Además se realizarán estimaciones econométricas mediante el modelo de Mínimos Cuadrados Ordinarios (MCO) que será analizado con el software econométrico gretl.

Tabla 1

Descripción de variables del estudio

ETIQUETA |

VARIABLE |

DESCRIPCIÓN |

|

Variables dependientes |

|||

ROE |

Rentabilidad del Patrimonio |

Utilidad neta/Patrimonio Total |

|

ROA |

Rentabilidad de activos |

Utilidad neta/Activos Totales |

|

Variables independientes |

|||

RLQCTE |

Liquidez Corriente |

Activo Corriente/Pasivo Corriente

|

|

PRUBAC |

Prueba Ácida |

(Activo Corriente-Inventarios)/Pasivo Corriente |

|

APATOT |

Grado de Apalancamiento |

Activo Total/Patrimonio |

|

MNUV |

Margen Neto de Ventas |

Utilidad Neta/Ventas Netas |

|

ROTACF |

Rotación del activo Fijo |

Ventas/Activo Fijo |

|

Elaboración propia

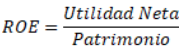

ROE (Return On Equity).- La Rentabilidad sobre el Patrimonio es una medida que refleja los beneficios económicos que se obtienen a partir de la inversión de recursos propios de las empresas (García O., Martínez G., y Fernández G., 2018). El cálculo de la Rentabilidad sobre el Patrimonio emplea la siguiente fórmula:

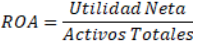

ROA (Return On Assets).- La rentabilidad sobre los activos evidencia la capacidad de los Activos para generar ganancias (García O., et al, 2018). Esta razón mide las utilidades después de intereses e impuestos sobre el total de los activos (Ehrhardt y Brigham, 2011), se define mediante la siguiente fórmula:

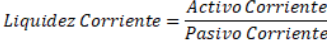

Liquidez Corriente.- Esta razón relaciona los activos corrientes sobre los pasivos corrientes, indica la capacidad de la empresa para cancelar el endeudamiento en el corto plazo mediante la transformación de los activos corrientes en efectivo (Corona R., Bejarano V., & González G., 2015). Está dada por la siguiente fórmula:

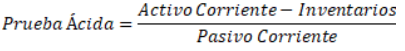

Prueba Ácida o Liquidez rápida.- Esta medida es similar a la liquidez corriente, sin embargo resta el costo del inventario del valor del activo corriente de las empresas. Por lo tanto, para su cálculo se emplea la siguiente fórmula:

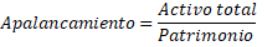

Apalancamiento.- Este indicador refleja la proporción en que los activos son financiados por el patrimonio neto (De Jaime J., 2003). Su cálculo se establece utilizando la siguiente fórmula:

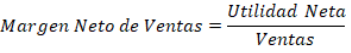

Margen Neto de Ventas.- Esta razón muestra la proporción de utilidad que obtiene la empresa por cada unidad monetaria vendida (Córdoba P., 2012). Se calcula mediante la siguiente fórmula:

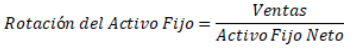

Rotación del activo fijo.- Esta razón indica la productividad del uso de los activos fijos, muestra el volumen de ventas que se obtiene por cada dólar de uso de los activos fijos o cuántas veces rotó el activo fijo anualmente (Douglas R. Emery, 2000). Esta medida se calcula empleando la siguiente fórmula:

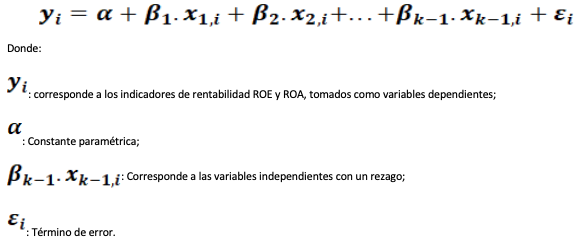

Para el análisis de las variables antes indicadas se empleará un modelo econométrico que explique la relación entre estas. El modelo de MCO (Mínimos Cuadrados Ordinarios) estudiado por autores como Gujarati (2004) y Court (2011) será analizado mediante el software econométrico gretl y se detalla a continuación:

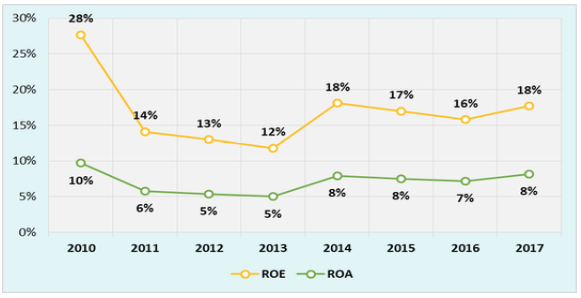

La trayectoria de la Rentabilidad sobre el Patrimonio (ROE) ha tenido variaciones considerables al inicio del período de estudio, tal como se muestra en la Figura 1 donde entre 2010 y 2011 se tuvo un descenso en el rendimiento del 28% al 14%, manteniendo ese decrecimiento hasta 2013 en que llegó a representar una rentabilidad de 12% y ascendió hasta 18% en el año 2014. Sin embargo, este ascenso no se mantuvo constante, pues decreció hasta un rendimiento del 16% en 2016 y finalmente en 2017 tuvo un ascenso mínimo llegando a un 18% de la rentabilidad sobre el patrimonio en el sector.

En contraste, la trayectoria del ROA (Rentabilidad sobre los Activos) ha mantenido fluctuaciones moderadas como se evidencia en la Figura 1 , donde se muestra el descenso del rendimiento del 10% al 6% entre 2010 y 2011, llegando a tener una rentabilidad de 5% en 2013 y ascendiendo a 8% en 2014 variando hasta un 7% del rendimiento en el 2016 y llegando a 8% de la Rentabilidad sobre los activos del sector en 2017.

Figura 1

Evolución de los indicadores de rentabilidad

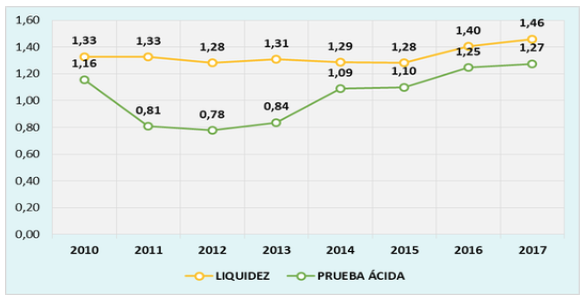

En cuanto a la trayectoria de los indicadores relacionados con la liquidez de las empresas del sector, la liquidez corriente se ha mantenido fluctuando de manera regular, es decir, no ha tenido cambios significativos durante el período de estudio. Como se muestra en la Figura 2 , en la cual el nivel más bajo de liquidez del sector fue en los años 2012 y 2015, en que el activo corriente es 1,28 veces mayor al pasivo corriente; así mismo, desde 2015 en adelante el indicador de liquidez ha tenido un crecimiento moderado, llegando al 2017 a una razón de 1,46 veces en que el activo corriente es superior al pasivo corriente de las empresas del sector.

Figura 2

Evolución de los indicadores relacionados con la liquidez

Por otro lado, la evolución de la prueba ácida ha descendido de 1,16 hasta 0,78 unidades monetarias con que las empresas cubren sus deudas de forma inmediata, teniendo desde el año 2013 en adelante un constante pero leve crecimiento, llegando a 2017 con 1,27 por cada unidad monetaria de pasivo corriente, como se muestra en la Figura 2 .

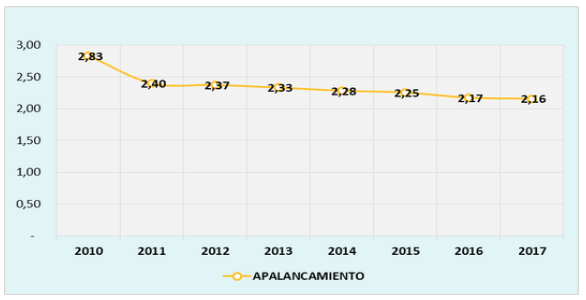

Por su parte, el nivel de apalancamiento de las empresas del sector de elaboración de alimentos ha tenido un constante descenso durante el período de análisis del presente estudio, teniendo una proporción de activos sobre el patrimonio de 2,83 en el año 2010 y llegando al nivel más bajo en 2017 con una medida de 2,16 unidades monetarias de activos totales obtenidos por cada unidad monetaria del patrimonio invertido. Cabe destacar que el sector he tenido un alto nivel de apalancamiento durante el período, tal como se muestra en la Figura 3 .

Figura 3

Evolución del nivel de apalancamiento del sector

Los niveles del margen neto de ventas que se detalla en la Figura 4 , muestran la evolución que ha tenido esta medida, teniendo un descenso considerable entre el año 2010 y 2011, sin embargo, su fluctuación llegó al nivel más bajo en 2013, con un 3%; en el 2014 y 2015 los niveles del margen neto de ventas fueron de 27% y 25% respectivamente, denotando un fuerte aumento de este indicador en cuanto a la utilidad que se obtiene por cada unidad vendida; el nivel más alto de esta medida se evidencia en el 2016, con un ratio del 70% y finalmente un descenso en 2017 hasta un nivel del 25% del margen neto de ventas.

Figura 4

Evolución del Margen neto de ventas y la Rotación del Activo Fijo

Así mismo, la rotación del activo fijo tuvo un ascenso de 1,4 a 3,3 veces de rotación anual del año 2010 y 2011 respectivamente, manteniéndose en 3,33 hasta el año 2013 donde descendió a 0,6 en el 2014, llegando al nivel más bajo de esta medida en el 2016 y ascendiendo finalmente en 2017 hasta 0,6 unidades monetarias vendidas por cada unidad monetaria invertida en activo fijos.

Para la obtención de resultados respecto de las estimaciones econométricas, se tomaron datos de las cuentas de los estados financieros de las empresas del sector manufacturero de elaboración de alimentos durante el período comprendido entre los años 2010-2017.

Con la información antes mencionada se establecieron los indicadores financieros del sector. Además, a modo de “estandarización” se añadió logaritmos a las series de datos, los cuales se emplearon en la realización de los modelos en el software econométrico, de tal manera que su análisis sea dado en la misma magnitud, puesto que algunos indicadores son porcentajes y otros representan un número de veces.

Las estimaciones realizadas, tomando la información como datos de panel arrojaron como resultado un R2 elevado del 88% de bondad de ajuste en el modelo detallado en la Tabla 2 , así mismo, el modelo de la Tabla 3 muestra un R2 del 90% de bondad de ajuste; en consecuencia, se considera en ambos modelos la consistencia de las estimaciones y la idoneidad de los modelos realizados.

Tomando como variable dependiente la ROE del sector de elaboración de alimentos, en el Modelo 1, indicado en la Tabla 2 se puede considerar que la variable independiente mayormente relacionada a este indicador de rentabilidad es la Razón de Liquidez Corriente (RLQCTE), también el Margen Neto de Utilidades sobre Ventas (MNUV) y la Rotación del Activo Fijo (ROTACF) tienen alta significancia en el modelo.

Tabla 2

Modelo 1: estimaciones MCO combinados utilizando 64 observaciones

Se han incluido 8 unidades de sección cruzada. Largura de la serie temporal = 8

Variable dependiente: l_ROE |

|||||

Variable |

Coeficiente |

Desv. típica |

Estadístico t |

valor p |

Sign. |

const |

0,346811 |

0,247151 |

1,4032 |

0,16588 |

|

l_RLQCTE |

-0,588345 |

0,29668 |

-1,9831 |

0,05210 |

* |

l_PRUBAC |

-0,382227 |

0,17445 |

-2,1910 |

0,03248 |

** |

l_APATOT |

-0,442688 |

0,201392 |

-2,1981 |

0,03194 |

** |

l_MNUV |

0,872226 |

0,0425342 |

20,5064 |

<0,00001 |

*** |

l_ROTACF |

0,814417 |

0,0486138 |

16,7528 |

<0,00001 |

*** |

Elaboración propia

Media de la var. dependiente = -1,94712

Desviación típica de la var. dependiente. = 0,574089

Suma de cuadrados de los residuos = 2,33695

Desviación típica de los residuos = 0,200729

R2 = 0,887449 R2 corregido = 0,877746

Estadístico F (5, 58) = 91,4641 (valor p < 0,00001)

Log-verosimilitud = 15,1091

Criterio de información de Akaike = -18,2182

Criterio de información Bayesiano de Schwarz = -5,26487

Criterio de Hannan-Quinn = -13,1152

En cuanto al Modelo 2, que se indica en la Tabla 3 , tomando como variable dependiente la ROA del sector de elaboración de alimentos la variable con mayor relación también es la Razón de Liquidez Corriente (RLQCTE), además los niveles de Apalancamiento, Margen Neto de Utilidades sobre Ventas (MNUV) y Rotación del Activo Fijo (ROTACF) son significantes ante esta razón de rentabilidad.

Tabla 3

Modelo 2 estimaciones MCO utilizando las 8 observaciones 2010-2017

Se han incluido 8 unidades de sección cruzada. Largura de la serie temporal = 8

Variable dependiente: l_ROA |

|||||

Variable |

Coeficiente |

Desv. típica |

Estadístico t |

valor p |

Sign. |

const |

0,346811 |

0,247151 |

1,4032 |

0,16588 |

|

l_RLQCTE |

-0,588345 |

0,29668 |

-1,9831 |

0,05210 |

* |

l_PRUBAC |

-0,382227 |

0,17445 |

-2,1910 |

0,03248 |

** |

l_APATOT |

-1,44269 |

0,201392 |

-7,1636 |

<0,00001 |

*** |

l_MNUV |

0,872226 |

0,0425342 |

20,5064 |

<0,00001 |

*** |

l_ROTACF |

0,814417 |

0,0486138 |

16,7528 |

<0,00001 |

*** |

Media de la var. dependiente = -2,81415

Desviación típica de la var. dependiente. = 0,620018

Suma de cuadrados de los residuos = 2,33695

Desviación típica de los residuos = 0,200729

R2 = 0,903506 R2 corregido = 0,895188

Estadístico F (5, 58) = 108,615 (valor p < 0,00001)

Log-verosimilitud = 15,1091

Uno de los subsectores más importantes de la industria manufacturera es la Elaboración de productos alimenticios, tanto por sus niveles productivos como por su aporte en el PIB nacional (INEC, 2016), por lo que se hace imperativo un análisis de factores que pueden incidir en su rentabilidad, para lo cual el presente estudio ha tomado razones financieras para establecer la relación que existe con los indicadores de Rentabilidad económica y Financiera, ROA y ROE de las empresas pertenecientes al sector.

Es así como mediante un análisis empleando una estructura de datos de panel con información financiera de las empresas del sector se puede establecer que las medidas financieras mayormente relacionadas a la rentabilidad tanto del patrimonio (ROE) como de los Activos (ROA) son el Margen Neto de Utilidades sobre Ventas y la Rotación del Activo Fijo, puesto que estas demostraron alta significancia en los modelos realizados, considerando que estas se asocian a las ventas y a las inversiones (Córdoba P., 2012; Douglas E., 2000). Por otra parte, la Liquidez corriente posee una baja significancia en las ROE y Roa del sector, no obstante, la Prueba Ácida es medianamente significativa en relación a la ROE y ROA, sin embargo, el nivel de Apalancamiento tiene una significancia media respecto de la ROE, mas está altamente asociada a la ROA.

El aporte que brinda el presente estudio radica principalmente en el establecimiento de estrategias para la toma de decisiones por parte de los responsables de la gestión interna de las empresas y que busquen la optimización de los indicadores asociados a las medidas de rentabilidad, a fin de que estas se relacionen de manera positiva y reflejen el crecimiento de las empresas tanto del sector de la elaboración de productos alimenticios como de otros sectores productivos en el Ecuador.

Baena T., D. (2014). Análisis financiero: enfoque y proyecciones (2a. ed.). Ecoe Ediciones. Obtenido de https://ebookcentral.proquest.com/lib/uagrariaecsp/detail.action?docID=4870513

Brealey, R. A., Myers, S. C., & Marcus, A. J. (2001). Fundamentals of Corporate Finance - Third Edition. The McGraw-Hill Companies, Inc. Obtenido de http://www.untag-smd.ac.id/files/Perpustakaan_Digital_1/CORPORATE%20FINANCE%20Fundamentals%20of%20Corporate%20Finance.pdf

Córdoba P., M. (2012). Gestión financiera. Bogotá, Colombia: Ecoe Ediciones. Obtenido de https://books.google.com.ec/books?id=cr80DgAAQBAJ&hl=es&source=gbs_navlinks_s

Corona R., E., Bejarano V., V., & González G., J. (2015). ANÁLISIS DE ESTADOS FINANCIEROS INDIVIDUALES Y CONSOLIDADOS. Madrid, España: Editorial UNED. Obtenido de https://books.google.com.ec/books?id=hSDgAgAAQBAJ&printsec=frontcover&hl=es&source=gbs_ge_summary_r&cad=0#v=onepage&q&f=false

Court, E., & Rengifo, E. (2011). El modelo de mínimos cuadrados ordinarios (MCO) multivariado. En E. &. Court, Estadísticas y Econometría Financiera (págs. 305 - 345). Buenos Aires, Argentina: Cengage Learning Argentina. Obtenido de www.cengage.com

De Jaime E., J. (2003). ANÁLISIS ECONÓMICO-FINANCIERO DE LAS DECISIONES DE GESTIÓN EMPRESARIAL. Madrid, España: Editorial ESIC. Obtenido de https://books.google.com.ec/books?redir_esc=y&hl=es&id=G782j28CNo8C&q=onepage&q&f=false#v=onepage&q=onepage&f=false

Douglas R. Emery, J. D. (2000). Análisis de estados financieros. En Fundamentos de administración financiera (pág. 92). Pearson Education. Obtenido de https://books.google.com.ec/books?id=isR9DyNXdDwC&printsec=frontcover&hl=es&source=gbs_ge_summary_r&cad=0#v=onepage&q&f=false

Ehrhardt, M. C., & Brigham, E. F. (2011). Financial Management: Theory and practice (Vol. 13° Edición). Mason, Ohio, Estados Unidos: South-Western Cengage Learning. Obtenido de http://213.55.83.214:8181/Bussiness%20Ebook/Financial%20books/Financial_Management_Brigham_13th_Edition.pdf

García O., M., Martínez G., F., & Fernández G., E. (2018). Mercado de renta variable: Análisis de títulos. Madrid, España: Paraninfo S.A. Obtenido de https://books.google.com.ec/books?id=o_5KDwAAQBAJ&dq=es&hl=es&source=gbs_navlinks_s

Gitman, L. J., & Zutter, C. J. (2012). Prioncipios de Administración Financiera Decimosegunda edición. México: Pearson Educación. Obtenido de http://icg-uagrm.com/wp-content/uploads/2015/08/LIBRO.pdf

Gujarati N., D. (2004). Basic Econometrics (Vol. Fourth Edition). The McGraw Hill. Obtenido de http://www.afriheritage.org/TTT/2%20Basic%20Econometrics%20-%20Gujarati[1].pdf

INEC. (Junio de 2012). Clasificación Nacional de Actividades Económicas. (I. N. Censos, Ed.) Unidad de Análisis de Síntesis, 23-96.

INEC. (JUNIO de 2012). Clasificación Nacional de Actividades Económicas CIIU 4.0. Obtenido de http://aplicaciones2.ecuadorencifras.gob.ec/SIN/metodologias/CIIU%204.0.pdf

INEC. (mayo de 2016). Evolución del sector manufacturero ecuatoriano 2010 - 2013. Quito, Ecuador. Obtenido de http://www.ecuadorencifras.gob.ec/documentos/web-inec/Bibliotecas/Libros/SECTOR%20MANUFACTURERO.pdf

Lopera, J., Vélez, V., & Ocampo, L. (2013). Alternativas de Financiación para las MIPYMES en Colombia. TRABAJOS DE GRADO CONTADURÍA UDEA, 7(1). Obtenido de http://aprendeenlinea.udea.edu.co/revistas/index.php/tgcontaduria/article/view/323492

ONUDI. (2015). Organización de las Naciones Unidas para el Desarrollo Industrial . Informe sobre el Desarrollo Industrial 2016. El rol de la tecnología y la innovación en el desarrollo industrial inclusivo y sostenible. Viena.

Robbins, S. P., & DeCenzo, D. A. (2002). Fundamentos de administración: conceptos esenciales y aplicaciones (Vol. Tercera Edición). México, México: Pearson Educación. Obtenido de https://books.google.com.ec/books?id=yly3Ak0GLykC&printsec=frontcover&hl=es&source=gbs_ge_summary_r&cad=0#v=onepage&q&f=false

Tello, M. D. (26 de 05 de 2017). Innovación y productividad en las empresas de servicios y manufactureras: el caso del Perú. Revista CEPAL(121), 205. Obtenido de https://www.cepal.org/es/publicaciones/41157-revista-cepal-121

Van Horne, J. C., & Wachowicz, J. J. (2010). Fundamentos de Administración Financiera Decimotercera edición. México: Pearson Educación. Obtenido de https://catedrafinancierags.files.wordpress.com/2014/09/fundamentos-de-administracion-financiera-13-van-horne.pdf

1. Docente de Universidad Espíritu Santo, Candidata a PhD en ciencias Médicas, Magíster en Epidemiología, especialista en Bioética. Correo Electrónico: sunsanchez@uees.edu.ec

2. Economista, DBA (c). Docente, Facultad de Economía, Universidad Agraria del Ecuador. Correo electrónico: jgarciar@uagraria.edu.ec /garcia.regalado123@gmail.com

3. Docente Invitado. Escuela Superior Politécnica Del Litoral (ESPOL). Ingeniero Comercial Correo electrónico: wfholgui@espol.edu.ec