Vol. 39 (Nº 42) Año 2018 • Pág. 14

Otmara NAVARRO Silva 1; Marjorie Katherine CRESPO Garcia 2; Mayra Elizabeth LÓPEZ Macas 3

Recibido: 19/04/2018 • Aprobado: 04/06/2018

RESUMEN: Se pretende con los resultados de esta investigación considerar a la Administración Financiera de Capital del Trabajo un instrumento necesario en la evolución de las Mipymes, donde el objetivo es facilitar la aplicación de procedimientos para determinar el capital de trabajo necesario, analizando el riesgo de insolvencia. Para conformar el procedimiento se emplearon técnicas de análisis económico, administración financiera a corto plazo y de estadística descriptiva. Los resultados del trabajo permiten conocer la asignación necesaria del capital de trabajo. |

ABSTRACT: Is intended to with the results of this research considered an instrument to the financial management of Working Capital necessary in the development of MSMEs aims to facilitate the implementation of procedures to determine the capital of necessary work, analyzing the risk of insolvency. Techniques of economic analysis, financial management in the short term and descriptive statistics were used to form the procedure. The results of the study allow necessary working capital allowance. |

En la actualidad existen importantes transformaciones referentes al funcionamiento de la economía mundial, caracterizada por una recesión global, en la que los países latinoamericanos no están totalmente exentos ante sus efectos, lo que ha conllevado a cambios sustanciales en la actividad empresarial. Por necesidad los ejecutivos y hombres de negocios deben enjuiciar las causas y los efectos de la gestión de la empresa, punto de partida para tomar numerosas decisiones en el proceso de administrar los eventos de la misma, de manera que sean consecuentes con las tendencias de comportamiento en el futuro y que puedan predecir su situación económica y financiera.

Las finanzas son la herramienta principal de dirección para potencial el aumento de la producción con mayor valor agregado, una eficiencia superior, más utilidad y por supuesto una mayor rentabilidad. Una de las herramientas probadas para lograr la eficiencia económica financiera empresarial es la administración eficiente de los recursos financieros que cada entidad tiene a su disposición, los cuales están obligados a usar de manera óptima. De esta manera el administrador financiero debe poseer una cultura que le permita apreciar el impacto de sus decisiones desde el punto de vista económico y financiero teniendo en cuenta un mejor uso de los recursos, elevando la productividad del trabajo y alcanzando mejores resultados que podrán ser logrados con una administración eficaz del capital de trabajo.

El Capital Neto de Trabajo, o Fondo de Maniobras, es un indicador de tipo financiero muy importante que toda empresa debe estar constantemente revisando, con el objetivo de conocer de dónde provienen y hacia dónde van sus flujos de efectivo e incluso con el objetivo de llegar a prever los movimientos futuros, de tal manera que se pudieran hacer predicciones del capital neto de trabajo presupuestado o necesario.

Es por ello que para lograr la eficiencia y la eficacia en las empresas; se propone la introducción de nuevas técnicas de análisis financiero que permitan obtener una mayor eficiencia económica, control y reducción de los costos y gastos. Para el logro de tales objetivos se hace necesaria la implementación de presupuestos.

• Analítico Sintético:

Este método permite determinar aquella porción representativa del universo investigativo y discriminar la que no sea representativa para el objeto de estudio. En el caso de esta investigación fue útil para discernir cuales técnicas aplicar.

Este método permite analizar el devenir histórico en un orden lógico y acorde a las prioridades del sistema objeto de análisis.

• Comparativo:

Permitió elegir mediante la evaluación comparativa cuales de las propuestas existentes eran más convenientes en la situación actual de las empresas.

• Conminativo:

Es la combinación de todos los métodos anteriores, ya que para seleccionar lo representativo es necesario la comparación y el análisis histórico lógico

La presente investigación será de igual manera parte contributiva al Proyecto de investigación que se desarrolla en la Universidad Metropolitana del Ecuador nombrado Propuestas de mejoras de la competitividad interna empresarial de las MYPYMES de la Provincia de El Oro.

Al igual que muchas cosas en el mundo contemporáneo, la administración financiera ha sufrido cambios significativos a lo largo de la historia. La misma que permite tomar decisiones con relación a la expansión y su financiamiento, permitiendo determinar parámetros como tipos y tiempo de crédito, compras, ventas, la cantidad de inventarios que deberán mantener, los costos y gastos incurridos en la operatividad de la empresa, al igual que el efectivo disponible, utilidades para reinvertir en lugar de pagarse como dividendos, análisis de fusiones dependiendo de la actividad entre otras.

Las finanzas emergieron por primera vez como un campo separado de estudio a principio de 1900, el énfasis se ponía sobre aspectos legales como fusiones, consolidaciones, formación de nuevas empresas y emisión de valores. El énfasis permaneció en los valores a lo largo de la década de 1920, pero ocurrieron cambios radicales durante la depresión del decenio de 1930. Los fracasados de negocios que ocurrieron durante ese período centraron las finanzas en la quiebra y reorganización, en la liquidez corporativa y en la regulación gubernamental de los mercados de valores. Durante el decenio de 1940 y el principio de 1950, las finanzas continuaron siendo enseñadas como una materia descriptiva e institucional, y se visualizaba desde el exterior, no como una perspectiva administrativa interna. Sin embargo se desarrollaron algunos esfuerzos hacia la presupuestación y hacia otros procedimientos de control interno.

Este ritmo de evolución se aceleró durante la última parte del decenio de 1950. Mientras que el lado derecho del balance (pasivo y capital) había sido el punto de interés en la era anterior, en el decenio de 1950 se otorgó un énfasis creciente al análisis de los activos, se desarrollaron modelos matemáticos aplicables a inventarios, efectivo, cuentas por cobrar y activos fijos. Cada vez con mayor intensidad, el foco de atención de las finanzas cambiaba desde el punto de vista del análisis externo al interno, a medida que la toma de decisiones y los análisis financieros dentro de la empresa eran reconocidos como los aspectos más importantes de las finanzas corporativas. El énfasis sobre el mejoramiento de la toma de decisiones ha continuado hasta la fecha, y los diversos aspectos de las finanzas están siendo integrados dentro de un campo que cada vez se amplía más.

En la década de los 60 el interés de la administración financiera se concentró en las habilidades administrativas de la alternativa de activos y pasivos que propagaran el costo de la empresa hasta que el diagnostico comenzó a incluir a la inflación y su influencia en las decisiones de negocios, en la desregularización de las instituciones financieras, el avance tecnológico para la actividad financiera y la importancia de los mercados globales y la operación de negocios.

La década de los años 70 se presenta con la crisis de 1973 (llamada la crisis del petróleo) que lleva a una recesión económica general, estas repercusiones influyeron en aspectos como: a) Disminución del rendimiento esperado y aumento del riesgo de los proyectos de inversión. b) Incremento de los tipos de interés, incluso en términos reales, grabando el costo de financiar las inversiones. c) Rechazo por parte del mercado financiero de los títulos de deuda, y en general, del endeudamiento a largo plazo e interés fijo, desarrollándose por tanto los mercados de títulos de crédito a corto plazo con los tipos de interés variables.

La década del 80 no aportó excesivas novedades respecto a la evolución económica general.

Por último de 1990 y hasta la actualidad las finanzas han sido el resultado de todas las aportaciones de nuestro siglo. Las finanzas empresariales al momento actual deben entenderse como una gestión integrada a corto plazo con una visión interrelacionada entre el efectivo y la inversión, entre los mercados de nacionales y extranjeros

Como señala (F. Weston, 1994), el término de Capital se originó con el legendario pacotillero estadounidense, quien solía cargar su carro con numerosos bienes y recorrer una ruta para venderlos. Dicha mercancía recibía el nombre de Capital de Trabajo porque era lo que realmente se vendía, o lo que "rotaba por el camino" para producir utilidades. El carro y el caballo, por lo tanto, eran financiados con "Capital de Trabajo", pero el pacotillero solicitaba en préstamo los fondos necesarios para comprar la mercancía. Estos préstamos se conocían como préstamos de Capital de Trabajo, y tenían que ser reembolsados después de cada viaje para demostrarle al banco que el crédito era sólido. Si el pacotillero era capaz de rembolsar el préstamo, entonces los bancos que seguían este procedimiento empleaban políticas bancarias de naturaleza sólida.

El criterio de (G. E. Gómez, 2004) sobre el origen y la necesidad del Capital de Trabajo es que el mismo está basado en el entorno de los flujos de caja de efectivo de la empresa que pueden ser predecibles, también se fundamentan en el conocimiento del vencimiento de las obligaciones con terceros y las condiciones de crédito con cada uno, pero en realidad lo que es esencial y complicado es la predicción de las entradas futuras a caja, ya que los Activos como las Cuentas por Cobrar y los Inventarios son rubros que en el Corto Plazo son de difícil convertibilidad en Efectivo, esto pone en evidencia que entre más predecibles sean las entradas a caja futuras, menor será el Capital de Trabajo que necesita la empresa.

Otros criterios son aportados por diferentes autores sobre la necesidad del Capital de Trabajo, entre los que se encuentran:

1. "Naturaleza no sincronizada de los flujos de caja de la empresa" (Gitman, 1986). Aunque se pueden predecir relativamente los pagos, "es bastante difícil predecir la fecha en que los Activos Circulantes que no sean caja y otros puedan convertirse en Efectivos."

2. Evitar "desequilibrios" que son causa de "fuertes tensiones de liquidez" y de "situaciones que obligan a suspender pagos o cerrar la empresa por no tener el crédito necesario para hacerle frente" (Santandreu, 1989).

3. Existencia de "inversiones Circulantes que deben financiarse con fondos permanentes" (Santandreu, 1989).

Estas inversiones son:

Alta participación de los Activos Circulantes en los Activos Totales de las empresas por lo que los Activos Circulantes requieren una cuidadosa atención. (Weston, 1994)

Es vital la inversión en Inventarios, Cuentas por Cobrar e Efectivo, aunque apelemos por alquilar plantas y equipos; considerándose que en ocasiones, el camino al mercado de Capital a Largo Plazo se obstaculiza, las empresas deben tener un soporte creditico fuerte que les permita no ver afectado su capital de trabajo. (Weston, 1994).

Existe una vinculación grande entre la urgencia de las empresas por financiar los activos circulantes y el aumento de las ventas esta es reconocida como relación causal. La gran mayoría de directivos financieros dedican su tiempo al trabajo interno diario vinculado a la administración del capital de trabajo. (Weston, 1994).

"La Rentabilidad de una empresa puede verse afectada por el exceso de inversión del Capital de Trabajo."(Demestre, 2002).

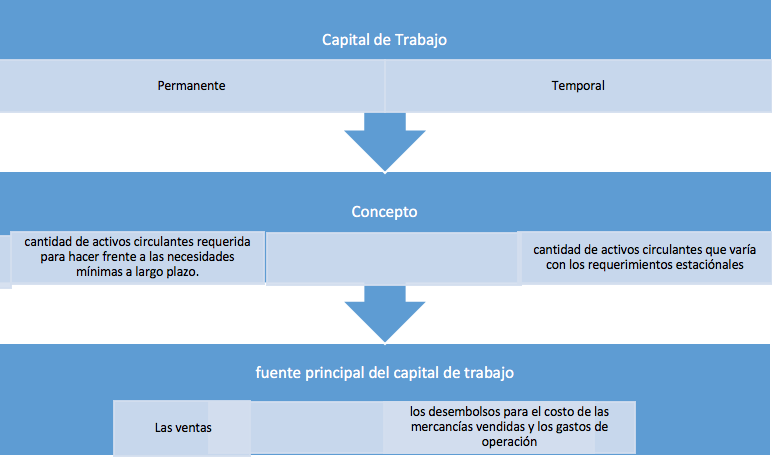

El capital de trabajo está compuesto por las cuentas corrientes del activo circulante y sus componentes principales son el inventario, las cuentas corrientes, el efectivo y las cuentas por cobrar .Según el proceso se divide en permanente o temporal.

Figura 1

Componentes del Capital de Trabajo. (Weston,1994).

Fuente: Los autores tomado de (Weston, 1994).

El primer rubro principal en la sección de fuentes es el capital de trabajo generado por las operaciones. Hay dos formas de calcular este rubro, el método de la adición y el método directo.

La depreciación es un gasto que rebaja el monto en libros de los activos y equipo, y tiene un efecto reductor en la utilidad y las ganancias retenidas, pero en cambio no produce cambios en el flujo de caja.

El manejo del ciclo del flujo de efectivo es de vital significancia para la administración del capital de trabajo ¨por tanto se determinan dos factores como son el ciclo operativo y el ciclo de pagos que se combinan para establecer el ciclo de conversión de efectivo¨. (Herrera Silva, 2007) et al.

Figura 2

El ciclo de flujo de efectivo.

Fuente: (Herrera Silva, 2007) et al.

¨El ciclo de flujo de efectivo se determina mediante tres factores básicos de liquidez: el periodo de conversión de inventarios, el de conversión de cuentas por cobrar y el de diferimiento de las cuentas por pagar, los dos primeros indican la cantidad de tiempo durante la cual se congelan los activos circulantes de la empresa¨

Este tiempo es precisamente en el que el efectivo se transforma en inventario, el cual a su vez se transforma en cuentas por cobrar, misma que vuelve a ser efectivo.

El tercer proceso se refiere al periodo que la empresa tendrá a su disposición o hará uso de ¨fondos de los proveedores del organismo regulador como es el fisco¨, (Weston, 1994) antes de la fecha de vencimiento de sus obligaciones.

Según (Weston, 1994) e l ciclo de operación suele nombrase también el ciclo del capital de trabajo, esto es como consecuencia de su vínculo con la circulación continua entre los activos y pasivos corrientes

¨La razón probable del por qué el estado de cambios se ha centrado en el capital de trabajo es que éste proporciona una perspectiva sobre el ciclo operacional natural completo y no sólo de una parte¨ (Weston, 1994)

J. Gitman Lawrence, Mario Biondi y Telias aseguran que su origen fue en una época donde las industrias estaban vinculadas estrechamente con la agricultura. ¨Los procesadores compraban la cosecha del otoño, la procesaban y luego la vendían al mercado como un producto terminado. Haciendo énfasis en el papel de la empresa en la utilización de préstamos bancarios los cuales eran extendidos por un año y se financiaban con los costos invertidos en materia prima y se pagaban con las utilidades obtenidas en las ventas de los productos terminados.

Entonces se puede acotar que la importancia del capital de trabajo está dada por la inversión que hace la empresa en activos en el corto plazo como son los inventarios, los valores negociables, las cuentas por cobrar y el efectivo.

Ahora bien, se contemplarían como capital de trabajo neto a los activos circulantes menos los pasivos circulantes, incluyendo ¨préstamos bancarios, papel comercial, los salarios y los impuestos acumulados¨ (Weston, 1994). Resumiendo si los activos son mayores a los pasivos se obtiene como resultado capital neto trabajo, a pesar que algunas empresas que tiene un flujo de efectivo imaginable pueden operar con un capital de trabajo negativo.

La relación entre los activos y pasivos circulantes van a ser determinantes para una buena administración del capital del trabajo donde gen realmente se utilizan para determinar el riesgo financiero por insolvencia, mientras mayor sea la solvencia de la empresa menor será la probabilidad de no pagar las deudas adquiridas en el proceso. En caso de que esta empresa presente un nivel por debajo de lo establecido del capital de trabajo, la empresa no tendrá liquidez para cubrir dichas deudas convirtiéndose en un riesgo de pago.

Procedimientos para la determinación del capital de trabajo.

• Método basado en el Período Medio de Maduración

Es el tiempo que acontece desde que la empresa invierte su dinero en materias primas, mano de obra y gastos generales necesarios para el proceso de transformación en productos terminados, ventas y cobro del producto.

• Método a partir del presupuesto de tesorería.

El presupuesto de tesorería como se expuso en el capítulo de planeación financiera ocupa un lugar primario en el interés y utilidad que tiene para garantizar una exitosa gestión empresarial.

• Método de ventas a crédito.

Este método se sustenta fundamentalmente en el conocimiento previo de las razones de rotación de la empresa y de otros ratios complementarios a estos.

• Método del tiempo de permanencia

Este método se basa en el cálculo de los tiempos medios de permanencia de las diferentes partidas que conforman el circulante

• Método de los saldos permisibles

Este método como su nombre lo indica se basa en los saldos permisibles de las diferentes cuentas que componen el activo y el pasivo circulante. Para evaluar la eficiencia de la empresa en la gestión del efectivo, de cobros, los inventarios y los pagos, no es suficiente el análisis de la dinamita y composición de estos indicadores, también es necesario conocer la desviación de los saldos reales con respecto a los permisibles.

• Método del riesgo de insolvencia

Este método se basa en el cálculo del riesgo medio de insolvencia que se obtiene de la diferencia entre la disponibilidad media y la exigibilidad media.

Enfoques o políticas de administración del capital de trabajo.

Los enfoques para la determinación de la estructura financiera de capital son:

(1) el enfoque dinámico

(2) el enfoque conservador

(3) la alternativa entre los dos anteriores.

Enfoque dinámico o agresivo: La empresa debe financiar sus sustentos a corto plazo con fondos a corto plazo, y viceversa. Este enfoque es muy arriesgado para la vida empresarial debido a que no se tendría capital de trabajo, ya que sus activos circulantes serían iguales a sus pasivos circulantes.

Tabla 1

Análisis de los enfoques o políticas de administración del capital de trabajo

Descripción |

Consideraciones del riesgo |

Comparación con el enfoque agresivo |

Programa Agresivo |

Opera sin capital de trabajo |

Utilidades considerables, lo que implica un alto riesgo |

Enfoque conservador |

Opera con financiamiento a largo plazo y utiliza fondos a c/p en casos de emergencia |

Permite que la empresa pague los intereses sobre fondos innecesarios. |

Enfoque intermedio |

Emplean un plan financiero que se localiza en el punto intermedio entre el enfoque agresivo de altas utilidades - alto riesgo, y el enfoque conservador de bajas utilidades - bajo riesgo |

Dicho enfoque suele ser menos riesgoso que el agresivo, pero más que el conservador, la probabilidad de obtener financiamiento a corto plazo es alta, ya que parte de sus requerimientos financieros a corto plazo se está financiando realmente con fondos a largo plazo |

Elaborado por: Autores (2018).a partir de (Weston, 1994).

Los análisis de cada uno de estos enfoques determinan que si el capital de trabajo es bajo la empresa tiene un mayor nivel de riesgo y a medida que el riesgo aumente pues aumentaran sus utilidades.

La categoría Riesgo dentro de la teoría financiera se asocia a la variabilidad y no sólo a la pérdida, o sea, es más arriesgado aquello que da resultados más variables, mejores o peores (Demestre et al, 2001)

Según (G. E. Gómez, 2004) y (Gitman, 1986), a mayor Riesgo mayor Rentabilidad. Esto se basa en la administración del Capital de Trabajo, en el punto que la Rentabilidad es calculada por utilidades después de gastos, frente al Riesgo que es determinado por la insolvencia que posiblemente tenga la empresa, para pagar sus obligaciones.

Las formas de obtener y aumentar las utilidades por fundamentación teórica, son aumentar los Ingresos por medio de las Ventas y disminuir los costos pagando menos por las materias primas, salarios, o servicios que se le presten. Este postulado se hace indispensable para comprender cómo la relación entre la Rentabilidad y el Riesgo se unen con la de una eficaz dirección y ejecución del Capital de Trabajo.

Van Horne y Wachowicz (1997) define el rendimiento como el ingreso recibido sobre una inversión, la cual generalmente se expresa en porciento, en tanto F. Weston y E. Brigham (1994) la generaliza indistintamente como la corriente de flujo de efectivo y la tasa de rendimiento sobre los activos . Estos investigadores concuerdan en que por fundamentación teórica esta se obtiene y aumenta por dos vías esenciales: la primera, aumentando los ingresos por medio de las ventas y la segunda, disminuyendo los costos pagando menos por las materias primas, salarios, o servicios que se presten.

El termino activos líquidos se usa para designar el dinero y los activos que se convierten con facilidad en dinero. Se dice que los activos presentan diferentes grados de liquidez. Por definición el dinero es en sí mismo el más líquido de todos los activos; los demás tienen diversos grados de liquidez, de acuerdo con la facilidad con que pueden convertirse en efectivo. Para los que no sean dinero, la liquidez tiene dos dimensiones: (1) el tiempo necesario para convertir el activo en dinero y (2) el grado de seguridad asociado con la razón de conversión, o precio, obtenido por el activo. Aunque la mayor parte de los activos tienen un grado de liquidez, el estudio se centrara en los activos más líquidos de la organización: efectivo y valores realizables. Por tanto, la administración de la liquidez incluye el cálculo del importe total de estos dos tipos de activos que mantendrá la empresa.

La administración del efectivo se extiende desde el manejo del capital de la empresa y adquirir mayor disponibilidad de efectivo y el ingreso más alto por intereses sobre cualquier base que no se utilice. A partir del momento que un cliente hace su cheque para realizar un pago de una cuenta por cobrar a la empresa se inicia la función, esta va a concluir cuando un proveedor ¨obtiene fondos cobrados por la organización para el pago de una cuenta por pagar o una acumulación¨. Los activos que comprenden entre estos dos puntos pertenecen al proceso de la administración del efectivo, en cambio el trabajo de las entidades para que sus compradores paguen sus deudas en los plazos establecidos pertenecen al proceso comprendido en la administración de las cuentas por cobrar.

Sin embargo la decisión de pagar las deudas consiste en la administración de las cuentas por pagar y las acumulaciones

¨El presupuesto de efectivo, útil para el proceso, suele ser una proyección mensual de los ingresos y las deudas. El presupuesto de efectivo indica la posible disponibilidad del mismo en relación tanto como el momento como la magnitud.¨ Weston y E. Brigham (1994). Resumiendo nos señala cuanto efectivo es posible tener y en qué tiempo, teniendo en cuenta la incertidumbre y teniendo listos los presupuestos de efectivos el cual va a servir como base a la planeación y el control

El ciclo de flujo de efectivo o ciclo de caja no es más que las diferencias, etapas que hay que recorrer desde el momento que se adquieren los inventarios, el periodo de transformaciones a productos terminados, las etapas de procesos de venta y distribución, hasta el momento que se genera realmente el efectivo producto de la venta, es decir, cuándo se hace efectivo las cuentas por cobrar, el cual va hacer utilizado para cancelar las deudas en que se incurrieron para la transformación de la materia prima.

El activo circulante está compuesto en gran medida por las cuentas por cobrar que se obtiene luego del proceso de venta a corto y largo plazo (crédito comercial) que realiza un ente empresarial, el mismo es de vital importancia en el proceso de evolución del capital de trabajo.

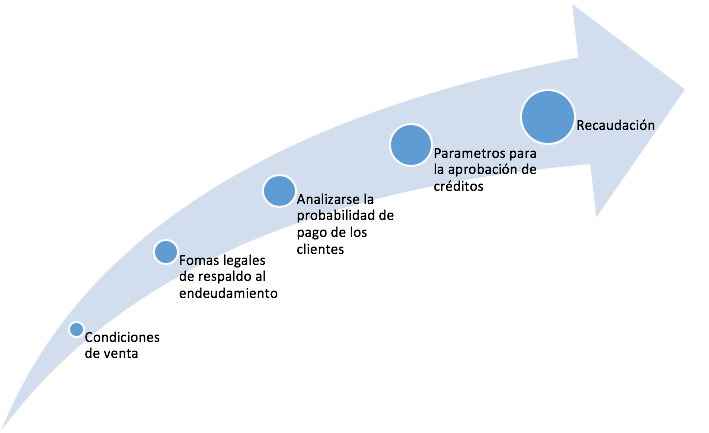

Según (Weston, 1994) consta de cinco etapas principales:

Grafico 1

Etapas de Crédito Comercial

Elaborado por: Autores a partir de (Weston, 1994).

Las cuentas por cobrar son el crédito comercial que un ente empresarial le concede a otro ente empresarial sobre la base de la gestión de compra o servicios prestados. La idea fundamental es facilitar el proceso de negociación entre ambos y mantener a los clientes satisfechos y asi mismo atraer a los nuevos, permitiéndoles facilidades de pago. Estas condiciones de crédito pueden ser variables en consideración al tipo de cliente, el tipo de empresa o el tipo de función al que se dedique.

En el caso de que las empresas no cumplan con los plazos establecidos de pago de las deudas contraídas pues la empresa proveedora emitirá un documento por cobrar con el objetivo de alargar el plazo de pago de las cuentas vencidas. Estos documentos son nombrados letras de cambio. Dado el caso que de igual manera se venzan los plazos de pago pues la empresa expedidora del documento puede protestarla o exigir su pago mediante un proceso judicial. El valor del documento por cobrar se reconoce en el argot contable como "cuenta resaca" e incluye las partidas siguientes: gastos de protesto, corretaje de negociación, daño de recambio y gastos de correspondencia¨. (Weston, 1994).

La administración del inventario es el proceso de organización de la cantidad de inventario que se debe mantener, ¨la fecha en que se deberán colocar las órdenes y la cantidad de unidades que se deberá ordenar cada vez¨.

La importancia de los inventarios está dada porque son la base para las ventas, y las ventas son necesarias para la obtención de ganancias empresariales. ¨Las existencias recogen el valor de los inventarios que posee la empresa y que son de su propiedad, incluyendo inventarios tanto de materias primas, en proceso y terminados, como de materiales.¨ (Weston, 1994).

La administración del trabajo se basa fundamentalmente en que a mayor riesgo se obtiene mayor rentabilidad, esta rentabilidad luego de restarles los gastos y convertirse en utilidad, frente al riesgo de la insolvencia que posea la empresa para pagar sus deudas contraídas es el principal resultado obtenido.

La única vía para obtener más utilidad es incrementar los ingresos a través de las ventas o servicios prestados y disminuir el costo ya sea comprando a menor precio las materias primas y materiales, disminuyendo los salarios o servicios incididos en el proceso económico.

Se puede determinar que el capital de trabajo va a ser fundamental, si se mantiene solvente siempre y cuando se trabaje con el circulante de la empresa, como por ejemplo las ventas y sus cuentas por cobrar, las inversiones y sus intereses ganados, el inventario con un saldo razonable, esto permitirá mantener un equilibrio en cuanto al capital de trabajo. Este sistema de organización garantizará que la empresa sea considerada eficiente, solvente, generando credibilidad ante las instituciones financieras; con un crecimiento continuo.

Los resultados del trabajo permiten conocer la asignación de capital de trabajo necesario para la empresa; además de poner a disposición de la entidad diferentes indicadores financieros que permitan operar con un capital de trabajo adecuado.

Achon, Gladys. (2009).Cuáles son las políticas de administración del capital de trabajo.GestioPolis.,Retrievedfrom. http://www.gestiopolis.com/recursos/experto/catsexp/pagans/fin/no12/capw ork.htm.

Alamillo, Luis. (2007). Administración Capital De Trabajo. Retrieved from http://www.mitecnologico.com/Main/AdministracionCapitalDeTrabajo.

Brizuela, Lucas. (2011). Gerentes Online: La importancia del capital de trabajo., Retrived from http://gerentesonline.blogspot.com/2011/10/la-importancia- del-capital-de- trabajo.html.

Brigand, Eugene F & Weston, Fred (1995). Fundamentos de la Administración Financiera. México: MC Graw — Hill Interamericana.

Calderón, Neyra. (2006). Servicio al cliente - Monografias.com. , Retrived from http://www.monografias.com/trabajos11/sercli/sercli.shtml.

Campillo, Sophie. (2005). Antecedentes Históricos De Las Finanzas - Documentos

-Haggard26., Retrivedfrom http://www.buenastareas.com/ensayos/Antecedentes-Historicos-De-Las- Finanzas/327950.html.

Castillo, Silvia. (2008). Relación Riesgo-Rendimiento - Ensayos - Silviadcp. , Retrived from http://www.buenastareas.com/ensayos/Relacion-Riesgo- Rendim iento/784484.html.

Chongo Espinosa, Daisy, & Álvarez, Nury. (2008). Importancia y necesidad del capital de trabajo Gestio Polis. , Retrivedfromhttp://www.gestiopolis.com/economia/necesidad-e-importancia-del-capital-de-trabajo.htm.

Demestre, A. (2002). Técnicas para analizar Estados Financieros. 2° ed... La Habana: Publicentro.

Gómez, E. Geovanny, (2010). ¿Cuáles son las políticas de Administración del Capital deTrabajo? , https://www.gestiopolis.com/administracion-capital-trabajo/.

Gómez Giovanny. (2001, Enero 11). La administración del capital de trabajo. Recuperado

de https://www.gestiopolis.com/administracion-capital-trabajo/

Pérez Alfonso, Aimara. (2007). El Capital de Trabajo Neto en las Empresas - Ilustrados! , Retrived from http://www.ilustrados.com/tema/5832/Capital- Trabajo-Neto-Empresas.html.

Pernas Díaz, Mailubys, (2009). Análisis del Capital de Trabajo en la UBPC La Magdalena.Trabajo de Diploma. Sanctis Spiritus

Regueira, Espinosa. (2009). El capital de trabajo y su relación con el riesgo y el rendimiento empresarial - Monografias.com. , Retrived from http://www.monografias.com/trabajos52/riesgo-rendimiento/riesgo-

rendimiento.shtml.

Rodríguez Méndez, José J. (2008). Determinación del Capital de Trabajo Necesario.

Silva, Esther. (2010). Administración del capital de trabajo | GestioPolis. , Retrived fromhttp://www.gestiopolis.com/canales/financiera/articulos/no%205/administraci oncapitaltrabajo.htm.

Soto, Beatriz. (2011). La importancia del capital de trabajo. , Retrived from http://www.gestion.org/economica/gestion-administrativa/la-importancia-del- Capital-de-trabajo/.

1. Doctora en Ciencias Económicas y Administrativas, Universidad de la Habana Cuba. Magister en Economía. Docente Titular de la Universidad Metropolitana del Ecuador. Publicaciones varias sobre economía, competitividad empresarial. Revista RUSS, CONRADO, COMPENDIUM.. Email: onavarro@umet.edu.ec

2. Ingeniera Comercial, Universidad Técnica de Machala. Magister en Contabilidad y Auditoría. Libre ejercicio profesional como Contador Auditor. Docente Titular de la Universidad Metropolitana del Ecuador. Publicaciones varias sobre desarrollo sostenible de comunidades rurales en Ecuador. Revista Interamericana de Ambiente y Turismo RIA. Email: mcrespo@umet.edu.ec

3. Ingeniera en Contabilidad, dedicada al trabajo en el área contable y tributaria de empresas comerciales y de servicios, he desarrollado publicaciones en referencia a la contabilidad y su ámbito de aplicación en empresas hoteleras. Email: melopez@umet.edu.ec