Vol. 39 (Nº 34) Ano 2018 • Página 6

Jony CHAGAS 1; Fernando Luis FREITAS FILHO 2; Edgar Augusto LANZER 3

Recebido: 13/03/2018 • Aprovado: 29/04/2018

RESUMO: Nos últimos 20 anos o Brasil passou pelo processo de desenvolvimento econômico proporcionado pela estabilização econômica por meio do controle inflacionário e do aumento da oferta de empregos. Logo, houve um acentuado aumento volume de crédito disponível direcionado para as famílias por meio de financiamentos imobiliário, cartões de crédito e crédito direto ao consumidor. As empresas passaram a concentrar investimentos em novas ferramentas para rentabilizar o processo de concessão de crédito. Sistemas de processamento de dados e modelos de previsão de risco de crédito passam a ser as principais estratégias dos bancos, financeiras e empresas de varejo que financiam seus produtos. O objetivo deste estudo consiste em demonstrar os resultados alcançados por uma empresa de varejo de bens de consumo que implantou um processo automático de aprovação de crédito. |

ABSTRACT: The last 20 years Brazil has undergone the process of economic development provided by economic stabilization through inflationary control and the increase in the supply of jobs. Thus, there was a marked increase in the volume of available credit directed to households through real estate financing, credit cards and direct consumer credit. Companies began to concentrate investments in new tools to monetize the lending process. Data processing systems and credit risk forecasting models become the key strategies for banks, finance and retail companies that finance their products. The purpose of this article is to demonstrate the results achieved by a retail consumer goods company that has implemented an automatic credit approval process. |

Após a estabilização econômica ocorrida em meados dos anos 90, o financiamento ao consumo foi um dos pilares utilizados pelo governo brasileiro entre os anos de 2001 a 2014 para impulsionar o crescimento econômico.

A demanda por crédito aumentou em consequência do controle do processo inflacionário e da alta empregabilidade. Com isto as empresas passaram a potencializar seus lucros por meio do financiamento ao consumo, principalmente de bens de consumo duráveis.

As instituições financeiras concentraram esforços na busca do mercado varejista, construindo parcerias com as empresas de varejo e adquirindo financeiras regionais (Crespi Júnior, Perera e Kerr, 2017). Ao mesmo tempo o governo estimulou o crédito por meio de repasses a Caixa Econômica Federal e ao Banco do Brasil. A partir destes estímulos, o Produto Interno Bruto (PIB) em 2009 registrou crescimento de 7,5% e as linhas de crédito passaram a representar 55% do PIB, índice que era de 25% em 2001. No mesmo período o Crédito Direto ao Consumidor passou de 9% para 25% do PIB (Crespi Júnior et al., 2017).

O acentuado crescimento do crédito gerou desafios para as instituições financeiras e empresas de varejo. De acordo com Pereira (2006) o avanço do financiamento ao consumo forçou as empresas a aplicar melhorias em diversos processos e sistemas que pudessem suportar a demanda por crédito e ao mesmo tempo ter um processo seguro para controle da inadimplência. Conforme Bekhet e Eletter (2014), o ponto de atenção no processo de concessão de crédito é o risco de inadimplência, que pode comprometer toda uma carteira de financiamento e levar uma empresa a falência.

Além das empresas concentrarem esforços em reduzir o risco, era necessário inibir a quantidade de vendas não realizadas para clientes potencialmente de baixo risco. Gouvêa, Gonçalves e Mantovani (2012) afirmam que uma má avaliação do risco de crédito, uma empresa pode perder dinheiro tanto ao conceder o crédito para um cliente que irá inadimplir, quanto ao negar o crédito para um cliente que é bom e que não irá se tornar inadimplente. Portanto, decidir quanto a forma correta de conceder ou não o crédito consiste em um desafio para as empresas que utilizam este meio de pagamento para impulsionar suas vendas (Selau, 2012).

Notadamente as redes de varejo usaram o financiamento ao consumo para aumentar suas vendas e concentraram esforços na população de baixa renda que até então não tinha acesso ao crédito. Segundo Pereira (2006) o crédito se tornou um argumento contundente no momento da venda.

O objetivo deste artigo consiste em demonstrar os resultados alcançados por uma empresa do ramo varejista de bens de consumo duráveis, após a implantação de um sistema de aprovação automático juntamente com um modelo de análise estatístico no seu processo de concessão de crédito.

Este artigo está dividido em 5 seções. Após a introdução apresentada na parte inicial, a segunda seção traz uma revisão dos principais conceitos sobre risco de crédito, decisão de crédito, credit scoring e modelos de decisão estatístico. Na terceira seção será apresentado a metodologia utilizada na pesquisa e na quarta e quinta seção respectivamente, análise dos resultados alcançados e considerações finais.

Esta pesquisa foi realizada em uma empresa do ramo de eletrodomésticos que atua nos estados do Paraná e Santa Catarina e implantou o sistema de aprovação automática de crédito e um modelo matemático de credit scoring. Em janeiro de 2013 foi implantado um sistema de aprovação de crédito, o qual, por meio da atribuição de uma pontuação – credit scoring, foi capaz de decidir pela aprovação ou negativa de uma proposta de crédito.

A avaliação dos resultados obtidos com o sistema foi feita em duas fases: a primeira monitorando indicadores operacionais durante 3 meses em 25 lojas. A segunda fase avaliando os indicadores financeiros após a implantação em todas as lojas da empresa. O período de análise dos indicadores técnicos é a partir de junho de 2012 até março de 2013. A avaliação dos resultados financeiros foi de 2012 a 2017.

Em primeiro lugar foram escolhidas 25 lojas para piloto do novo sistema de aprovação de crédito, este grupo foi chamado de Lojas Piloto (LP). Para que fosse possível analisar os resultados das lojas com o novo sistema, foram selecionadas outras 25 lojas, as quais foram denominadas de Lojas Controle (LC). A escolha das LC foi através de 3 indicadores de resultado: volume de faturamento, resultado da primeira parcela não paga (PNP) e participação da venda (em %) no crediário em relação a venda total. Buscou-se lojas que apresentassem indicadores semelhantes aos das LP. Desta forma foi possível estruturar um grupo de lojas controle comparável ao grupo das lojas piloto.

Em seguida foram selecionados os indicadores operacionais de desempenho para monitorar as LP e comparar com as LC.

O primeiro indicador monitorado foi o tempo médio de análise das propostas (em minutos), que foi calculado a partir do início do preenchimento do formulário de cadastro com os dados dos clientes até o fim do processamento da proposta pelo sistema.

A participação da venda no crediário em percentual foi o segundo indicador utilizado para monitorar o grupo de lojas teste. O cálculo consiste na soma do valor financiado no crediário dividido pelo valor total da venda da loja (crediário somado às vendas à vista e no cartão de crédito).

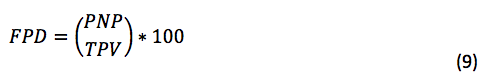

Índice da primeira parcela não paga (PNP) em percentual foi o terceiro indicador utilizado para monitorar as LP. Consiste no indicador gerado a partir da divisão da soma das primeiras parcelas não pagas após a realização da compra, pelo total de primeiras parcelas vencidas após a compra.

O monitoramento das lojas foi feito durantes 3 meses após a implantação do sistema. O sistema foi implantado nas LP em 02 de janeiro de 2013 e o período de testes e avaliação foi nos meses de janeiro, fevereiro e março de 2013. Para análise dos resultados foi avaliado o comportamento dos indicadores nos últimos 7 meses antes da implantação em comparação com os resultados nos meses de teste. Durante os testes foram monitorados 32.869 financiamentos e no período pré-testes 92.004 financiados. O objetivo consistiu em avaliar tendência dos indicadores dos grupos LP e LC.

Não serão feitos testes estatísticos de diferenças de médias porque não se tratam de amostras estritamente aleatórias e também porque se trata de um estudo exploratório. Todavia, devido ao número relativamente grande de contratos nos dois grupos e nos dois períodos os resultados obtidos oferecem um grau de confiança razoável para a obtenção de conclusões, ainda que de natureza preliminar.

Por fim serão apresentados os resultados financeiros da operação após a implantação do novo sistema em todas as lojas da empresa, evidenciando os resultados financeiros após a implantação do sistema em todas as lojas da empresa.

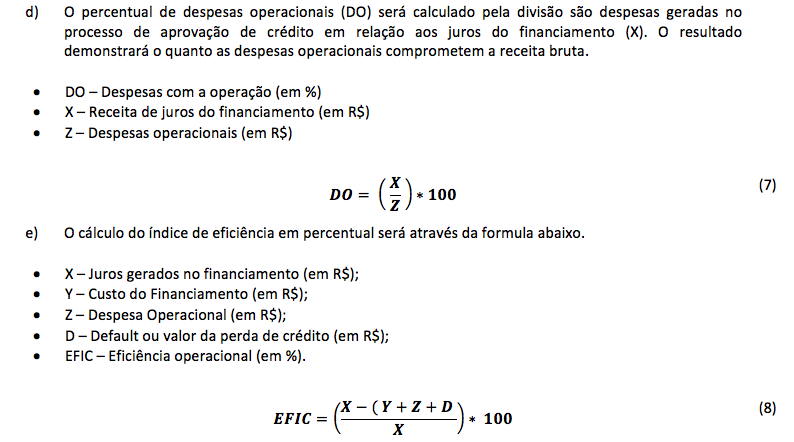

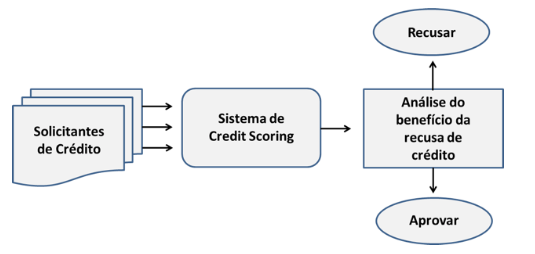

Os indicadores financeiros utilizados para análise dos resultados foram: a eficiência financeira (lucro antes dos impostos); percentual de perdas de crédito por inadimplência em relação a receita bruta, percentual de despesas financeiras em relação a receita bruta e percentual de despesas operacionais em relação a receita bruta.

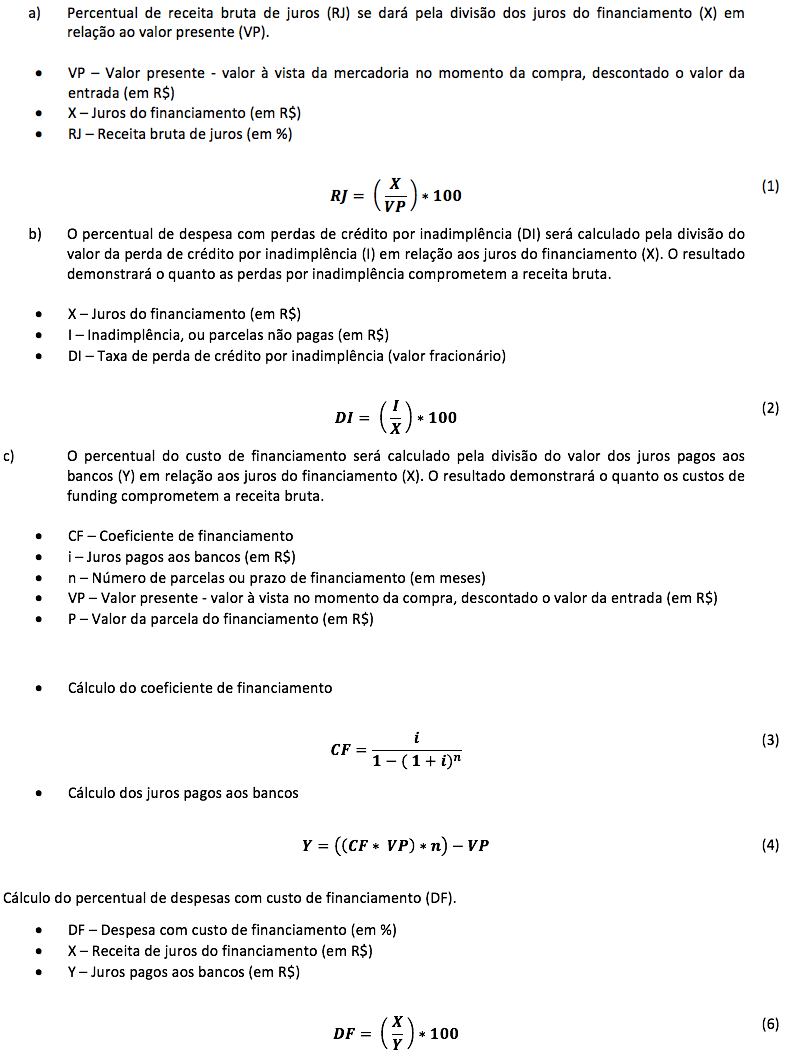

O Cálculo das variáveis financeiras se dará conforme segue:

Trata-se de um estudo de caso, pois esta pesquisa tem por fim analisar os novos comportamentos e novas descobertas a partir de pressupostos e hipóteses (Ventura, 2007).

Quanto a natureza é aplicada pois tem por objetivo resolver um determinado problema, que neste caso consiste em como reduzir a inadimplência por meio de um modelo estatístico como apoio no processo de análise de crédito. Por fim é uma pesquisa quantitativa pois faz uso de análises matemáticas para mensurar o grau de evolução dos indicadores a partir da aplicação da melhoria, que neste estudo é a implantação de um modelo de credit scoring e um processo de aprovação automática de crédito (Saunders, Lewis e Thornhill, 2011).

A partir da revisão de literatura, serão apresentados os principais conceitos relacionados à ao processo de decisão e concessão de crédito, risco na decisão de crédito, modelo de credit scoring, gestão de risco de crédito, indicadores de performance e sistema de crédito.

A palavra crédito tem origem no latim “credere” que significa crer, confiar ou acreditar (Selau, 2012); no contexto em que estamos tratando, a palavra crédito consiste em um instrumento financeiro que tem como premissas a liberação de recursos monetários para financiamento de bens de consumo, no caso de empresas comerciais ou indústria, ou ainda, empréstimos em se tratando de bancos e financeiras (Brito e Assaf Neto, 2008).

O crédito é utilizado como meio de acesso das famílias aos mais variados produtos oferecidos pela sociedade moderna; desde financiamento de casas, carros e bens de consumo duráveis, até roupas e inclusive alimentos (Selau, 2012). De acordo com Neto e Silva (1997), consiste em um meio de pagamento que antecipa o benefício de um determinado bem em troca de uma promessa de pagamento futuro.

Todavia, o crédito concedido de forma inadequada pode levar uma empresa a falência e as famílias a insolvência (Brito e Assaf Neto, 2008). Segundo este autor, a utilização adequada de informações no momento da análise de crédito reduz a probabilidade de liberar incorretamente uma linha de crédito. Portanto, colher informações de qualidade e analisá-las de forma eficiente, torna o processo decisório mais seguro.

O risco de crédito é inerente em um processo de financiamento; sem risco não há a recompensa ou o lucro (Manfio, 2007). No momento da concessão de crédito o credor aceita uma promessa de pagamento nas condições pactuadas e em troca libera ou um produto ou dinheiro em espécie. As condições pactuadas são desde taxas de juros remuneratórios, passando por planos de pagamento e em alguns casos envolvem carência para pagamento da primeira parcela até percentuais de entrada. Estas condições normalmente variam de acordo com o produto, tipo de financiamento e risco do cliente.

A inadimplência ocorre quando há o descumprimento por parte do devedor no pagamento das parcelas do contrato de financiamento (Chaia, 2003). As causas do descumprimento, de acordo com Santos e Famá (2007) podem ser de origem interna ou externa. Segundo o autor, as causas de origem externas consistem em fatores que fogem ao controle das famílias, como aumento da inflação, desemprego e recessão. Por outro lado, os fatores internos são aqueles que são controlados pela empresa, como modelo de gestão de risco de crédito, nível de tecnologia aplicado no processo de análise de crédito, política de concessão de crédito inadequada e falta de experiência dos administradores na gestão financeira (Selau, 2012).

O controle eficiente sobre o risco de crédito é fundamental para a saúde de uma carteira de financiamento ao consumo. De acordo com P. R. Silva (2011), com a massificação do processo de concessão de crédito é fundamental que as empresas invistam novas tecnologias de análise, de forma a fazer uma boa gestão do risco de crédito bem como, para proporcionar melhor qualidade de serviço ao consumidor.

Os modelos de credit scoring são ferramentas, desenvolvidos a partir de técnicas estatísticas e matemáticas, que geram uma pontuação para cada proponente que quer contratar uma operação de financiamento. Conforme Arya, Eckel e Wichman (2013) com a pontuação é possível prever a probabilidade de um cliente inadimplir. Com esta informação define-se o risco do cliente e as condições do financiamento, como prazo de pagamento e montante a ser liberado. Bancos e financeiras fazem uso dos modelos matemáticos na liberação de linhas de crédito ao consumidor. De acordo com Abdou (2009), inúmeras instituições financeiras ao redor do mundo têm concentrado esforços no desenvolvimento de modelos de credit scoring, de forma a reduzir seus riscos com perda de crédito. As empresas de varejo também investem no desenvolvimento de modelos de credit scoring, de forma a garantir a qualidade da concessão de crédito em suas operações.

Segundo com Selau e Becker (2011), a importância do investimento em modelos de decisão estatístico consiste em criar um processo padronizado de análise de crédito, eliminando a subjetividade da análise e melhorando a produtividade no processo de aprovação. De acordo com Brito e Assaf Neto (2008), os modelos de decisão de crédito consistem em ferramentas poderosas na administração do risco de crédito.

A construção de um modelo de credit scoring se dá a partir da seleção de bases históricas e da escolha da técnica estatística apropriada. Segundo Dinh e Kleimeier (2007), após identificar as características dos clientes, o modelo é desenvolvido e em seguida é usado para estimar a inadimplência dos novos proponentes ao crédito.

Quando são desenvolvidos modelos de previsão de risco, as técnicas matemáticas e estatísticas identificam padrões de comportamento passados para estimar o comportamento futuro. Segundo Silva (2014), os modelos de credit scoring consistem em ferramentas que suportam a decisão de crédito. Esta análise é caracterizada como quantitativa pois faz uso de elementos matemáticos e estatísticos e geram uma resposta partir de um score. A Figura 1 demonstra o momento no fluxo de aprovação que o modelo de credit scoring é acionado.

Figura 1

Processo de concessão de crédito com modelos de credit scoring

Fonte: (Souza e Chaia, 2000)

O risco de crédito consiste na possibilidade de um tomador de crédito não honrar o pagamento no prazo previamente acordado (Caouette, 1999). E o risco legal, que está relacionado a impossibilidade de recebimento de um produto ou valor por conta de uma fragilidade contratual, ou pela ausência de documentos.

Para que se possa reduzir o risco de perdas com crédito, deve-se implantar um processo de análise de crédito de forma estruturada. Os bancos e empresas de varejo que concedem crédito, têm estruturado quatro pilares que sustentam um processo de concessão de crédito de qualidade.

a) Tecnologia: aplicação de fluxos automatizados capazes de fazer inúmeros processamentos em segundos e bancos de dados com informações históricas de clientes;

b) Modelos matemáticos: modelos desenvolvidos com técnicas matemáticas e estatísticas capazes de segregar os clientes de acordo com a propensão a inadimplir (Gonçalves, Gouvêa e Mantovani, 2013);

c) Informações de mercado: consulta às bases de mercado as quais têm informações comportamentais sobre pagamentos e quantidades de transações dos proponentes ao crédito;

d) Capacitação: capacitação dos profissionais de crédito para operacionalizar as análises e gerenciar o ciclo de gestão de crédito (Selau, 2012).

O processo de análise de crédito busca identificar os riscos envolvidos em uma operação de financiamento, quer seja para um consumidor final – pessoa física, quer seja para empresas – pessoa jurídica. No momento da análise de crédito, com bases em todas as informações que foram coletadas pelo analista, procura-se estruturar uma operação de financiamento segura. Esta operação deve considerar o limite de crédito que será liberado, o prazo que o cliente deverá efetuar o pagamento e a capacidade de pagamento do tomador do financiamento.

De acordo com P. R. Silva (2011), a avaliação do risco do proponente ao crédito consiste no principal fator da análise de crédito, dado que se dá antes da efetivação do financiamento. Quanto maior o risco identificado no momento da concessão de crédito maior será a probabilidade de inadimplência do contrato.

Segundo Manfio (2007), a gestão do risco de crédito é baseada em indicadores que medem tanto a qualidade das vendas do mês quanto a qualidade da carteira de crédito. A carteira de crédito agrupa um conjunto de vendas de todos os meses e em seguida forma grupos de títulos de acordo com o seu atraso. A qualidade dos financiamentos de um mês é baseada no percentual das de inadimplência das parcelas que vencem 30 dias após a venda. Quanto maior o percentual maior a tendência de o contrato ser lançado em perdas.

A mensuração se dá por meio do indicador chamado Primeira Parcela não Paga (PNP). Com esta visão os bancos, financeiras ou empresas de varejo que financiam seus clientes, podem tomar decisões para mitigar eventuais perdas futuras 30 dias após a venda, e de posse desta informação aumentar ou reduzir o volume de financiamentos conforme o resultado encontrado na PNP. Se o percentual de PNP for baixo há maior liberação de financiamento, ao contrário há mais restrição ao financiamento.

O cálculo da PNP é da seguinte forma:

PNP: Primeira Parcela Não Paga

TPV: Total de Parcelas Vencidas

Quanto as carteiras de crédito, segundo Manfio (2007), na medida em que as vendas financiadas ocorrem as mesmas são agrupadas formando o que se chama de carteira de crédito. Os financiamentos que compõem esta carteira são separados entre os financiamentos que ainda não venceram e os financiamentos vencidos. Para os vencidos há uma separação de acordo com a quantidade de dias que a parcela está em atraso, sendo: 1 a 30 dias, 31 a 60 dias, 61 a 90 dias, 91 a 120 dias, 212 a 150 dias e 151 a 180 dias. Em seguida são somados separ5adamente os valores em cada um dos grupos em atraso e um a um são divididos pelo total de títulos que ainda não venceram.

Todos os meses são feitos estes cálculos e o objetivo consiste em monitorar os percentuais de cada grupo. De acordo com Caouette (1999), desta forma se faz uma gestão sobre a carteira de crédito, e de acordo com os percentuais de inadimplência da carteira são aplicadas revisões no processo de concessão de crédito, reduzindo o montante liberado ou reduzindo o prazo de financiamento.

O sistema de crédito processa os dados dos clientes, como data de nascimento, ocupação, estado civil, endereço, escolaridade, renda, etc, e após calcular com base em um modelo matemático uma pontuação, ou score de crédito libera uma decisão de aprovação ou negativa da proposta de financiamento. Todavia, antes da resposta final, o sistema executa uma séria de consultas em bases de dados externas, buscando mais informações sobre o proponente ao crédito. Uma das principais bases de dados disponíveis no mercado são o banco e dados de restritivos, os quais indicam se um cliente se tornou inadimplente. Informam ainda o valor da dívida, a data da inadimplência e o nome do credor da referida dívida.

O Serviço de Proteção ao Crédito (SPC) é uma empresa que consolida as informações de clientes e as respectivas informações das empresas que são conveniadas. Empresas conveniadas ao SPC são lojas de varejo, bancos, financeiras, escolas ou qualquer empresa que faz uso de informações sobre registro de inadimplência para vender seus produtos.

Desta forma, quando uma empresa no momento da concessão de crédito faz uma consulta no SPC, o objetivo consiste em identificar se o CPF do cliente que está buscando o financiamento está na lista de devedores. Em caso positivo, a aprovação de um novo crédito torna-se mais difícil e em alguns casos, inviabiliza uma nova operação. J. P. d. Silva (1997) destaca o SPC como uma importante fonte de consulta para as empresas que concedem crédito.

Outras fontes de consulta utilizadas neste momento pela esteira de crédito são as bases de telefone da ANATEL (Agência Nacional de Telecomunicações), para consultar a validade de um número de telefone fornecido pelo cliente; a Receita Federal, para consultar de um CPF (Cadastro de Pessoa Física) está ativo; órgãos de classe, como OAB (Ordem dos Advogados do Brasil) e CRM (Conselho Regional de Medicina) para validar a informação sobre a ocupação informada pelo cliente; e INSS (Instituto Nacional de Seguro Social) para certificar sobre a aposentadoria informada pelo cliente.

Neste capítulo serão discutidos os principais resultados alcançados com a implantação do sistema de crédito e do modelo de credit scoring. Foram monitorados no período de testes 32.869 financiamentos aprovados, sendo 16.081 contratos das LC e 16.788 financiamentos das LP. A base histórica utilizada para efeito de comparação em relação ao período de testes foi composta por 92.004 contratos, sendo 45.027 das LC e 46.977 das LP.

Na Tabela 1 estão agrupados os financiamentos de todas as lojas controle e piloto, antes e durante o período de testes.

Tabela 1

Quantidade de financiamentos aprovados nas Lojas Controle (LC)

e nas Lojas Piloto (LP), antes e durante o período de testes.

|

Contratos aprovados período pré-testes |

Financiamentos monitorados no período de testes |

||||||||

jun/12 |

jul/12 |

ago/12 |

set/12 |

out/12 |

nov/12 |

dez/12 |

jan/13 |

fev/13 |

mar/13 |

|

LC |

5.739 |

5.806 |

6.270 |

5.686 |

5.901 |

6.090 |

9.535 |

5.621 |

5.015 |

5.445 |

LP |

5.847 |

5.714 |

6.576 |

5.991 |

6.325 |

6.396 |

10.128 |

5.675 |

5.387 |

5.726 |

Total |

11.586 |

11.520 |

12.846 |

11.677 |

12.226 |

12.486 |

19.663 |

11.296 |

10.402 |

11.171 |

Fonte: Dados da pesquisa

A Tabela 2 demonstra os resultados relacionados ao tempo médio de análise das propostas nos dois conjuntos de lojas. A média do conjunto de LC no período de junho/2012 a dezembro de 2012 foi de 14 minutos e 49 segundos e no período de testes as LC apresentaram um tempo médio de análise de 17 minutos e 49 segundos. Portanto um aumento de 3 minutos na comparação dos dois períodos.

No conjunto de LP o tempo médio de análise das propostas de antes do período de testes foi de 17 minutos e 45 segundos e no período de testes foi de 17 minutos e 45 segundos, portanto 3 minutos e trinta segundos maior com o novo sistema. Portanto o novo sistema não apresentou melhor desempenho quanto ao tempo de análise das propostas.

Tabela 2

Resultados do indicador empo médio de processamento das propostas

Média jun/12 a Dez/12 |

Média jan/13 a Mar/13 |

Variação |

|

Lojas Controle |

0:14:49 |

0:17:49 |

0:03:00 |

Lojas Piloto |

0:14:15 |

0:17:45 |

0:03:30 |

Fonte: Dados da pesquisa

Esta pesquisa não avaliou o quanto o aprendizado do novo sistema comprometeu o tempo de aprovação das propostas. Também não avaliou a parcela do tempo de aprovação relacionada aos cálculos inerentes ao modelo de credit scoring. Estudos futuros podem considerar estas duas variáveis no monitoramento dos resultados na implantação de sistemas.

O segundo indicador utilizado para monitorar as lojas LP foi o percentual de PNP, conforme demonstrado na Tabela 3. Este indicador quanto menor o percentual menor é o risco de crédito. No período de junho de 2012 a dezembro de 2012 as LC apresentaram uma PNP de 2,0% e no período de janeiro de 2013 a março de 2013 2,84%. Portanto um aumento da PNP de 0,84 pontos percentuais. Para o grupo de LP no período anterior aos testes a PNP foi de 1,60% e durante o período de testes foi de 1,9%, logo, um aumento da PNP de 0,30 pontos percentuais. Este resultado indica que o novo sistema de aprovação de crédito apresentou melhores resultados frente ao sistema antigo, pois a variação da inadimplência foi menor para o grupo de LP. Ou seja, houve queda da inadimplência no grupo de LP.

Tabela 3

Resultados do indicador primeira parcela não paga (PNP)

Média jun/12 a Dez/12 |

Média jan/13 a Mar/13 |

Variação |

|

Lojas Controle |

2,00% |

2,84% |

0,84% |

Lojas Piloto |

1,60% |

1,99% |

0,39% |

Fonte: Dados da pesquisa

A venda total de uma loja é feita por meio de três modalidades distintas: vendas à vista, vendas por meio de cartões de crédito e vendas financiadas com recursos dos varejistas – chamadas vendas no crediário próprio ou financiadas. O objetivo do sistema consiste em garantir que não haverá um comprometimento da venda financiada frente a venda total. Portanto quanto maior o percentual de vendas financiadas melhor. A Tabela 4 demonstra que houve uma queda na participação das vendas financiadas nos dois grupos de lojas. Entretanto importante destacar que a queda nas vendas das LP (-0,83%) foi menor que a que da venda nas LC (-1,79%). Este resultado significa que o sistema de crédito impulsionou as vendas financiadas, fato que resultado em uma rentabilidade maior para a operação.

Com os resultados destes indicadores operacionais, a empresa decidiu implantar o sistema em todas as lojas a partir de abril de 2013. Na análise a seguir será possível identificar a eficiência financeira de toda a operação após a implantação do novo sistema em todas as lojas.

Tabela 4

Resultados do indicador participação da venda financiada na venda total

|

Média jun/12 a Dez/12 |

Média jan/13 a Mar/13 |

Variação |

Lojas Controle |

56,16% |

54,37% |

-1,79% |

Lojas Piloto |

56,63% |

55,80% |

-0,83% |

Fonte: Dados da pesquisa

Dado que o conjunto de ações aplicadas para melhorar a qualidade no processo de concessão de crédito por intermédio de um sistema automático de aprovação trouxe resultados positivos aumentando a venda a crédito e reduzindo a inadimplência, consequentemente houve uma melhoria no resultado financeiro na operação da empresa.

Na Figura 6 destaca-se que houve um aumento na eficiência da operação passando de 18,4% em 2012 para 49,1% em 2013. A perda líquida que representava 40,5% da receita bruta em 2012, após a implantação do sistema passou a representar em 2013 18,1%. Ressalta-se que o modelo de credit scoring foi implantado em todas as lojas no mês de abril de 2013, logo esta melhoria logrou resultados para o mesmo ano.

Figura 2

Demonstração dos resultados financeiros.

Fonte: Dados da pesquisa

No ano de 2014 a eficiência reduziu para 40,1% porem foi em função do severo aumento das despesas financeiras que passou de 9,5% em 2013 para 18,6% em 2014. Destaque para esta despesa que manteve níveis elevados alcançando índice de 38,1% em 2016.

A Figura 6 demonstra ainda que enquanto as despesas financeiras elevaram em 28,6 pontos percentuais na comparação entre os anos de 2013 e 2016, o percentual de inadimplência sobre a receita elevou-se apenas 8 pontos percentuais. Este resultado demonstra que mesmo em um cenário econômico adverso para a qualidade de crédito, a inadimplência não foi o fator que levou a redução da eficiência nos anos de 2016 e 2017 e sim as despesas financeiras.

Este resultado é consequência da melhor gestão do processo de concessão de crédito por meio da implantação de tecnologia capaz de prever a inadimplência no momento da venda.

As despesas operacionais apresentaram aumento nos anos de 2015 e 2017. Em 2017 juntamente com as despesas financeiras, comprometeram a eficiência da operação, a qual alcançou resultado de 18,0%. No ano de 2016 onde se verificou o menor resultado nos seis anos analisados, percebe-se que as despesas financeiras foram as principais responsáveis pela baixa eficiência.

Esta pesquisa teve como principal objetivo avaliar os resultados que um sistema automático de aprovação de crédito, com um modelo matemático de credit scoring, pode trazer para uma empresa de varejo. Nas análises preliminares nos períodos de testes, verificou-se que em relação a agilidade o sistema não se mostrou eficiente, pois o tempo médio de aprovação das propostas nas lojas piloto (LP) foi maior que as demais lojas. Neste ponto abre-se a possibilidade da realização de estudos futuros para avaliar o quanto o aprendizado do usuário que opera o sistema impactou no tempo de aprovação da proposta de crédito.

No entanto os indicadores relacionados a qualidade do crédito e ao volume de vendas foram positivos. Nas LP a inadimplência foi menor que nas lojas controle (LC), demonstrando que o sistema juntamente com o modelo de credit scoring foi mais eficaz na aprovação de crédito. Quanto as vendas, verificou-se que houve aumento na participação das vendas financiadas em relação a venda total da empresa. Este fato além de aumentar os lucros pelo aumento da venda total, aumentou a rentabilidade dado que o incremento das vendas foi através de financiamento ao consumo.

Estes dois resultados demonstram que haviam clientes com baixo risco de crédito que estavam tendo suas propostas negadas, logo fazendo a empresa perder vendas. E ainda clientes com risco de crédito elevado que estavam tendo suas propostas aprovadas.

Com estes resultados operacionais a empresa decidiu implantar o sistema e o modelo de credit scoring em todas as lojas, com isso reduziu significativamente as perdas de crédito por inadimplência. Consequentemente houve melhor eficiência financeira. A eficiência foi comprometida somente quando houve aumento das despesas financeiras em função do cenário macroeconômico.

A pesquisa demonstra que a aplicação de novas tecnologias no processo de aprovação de crédito, viabiliza o alcance de melhores resultados financeiros, tornando a empresa mais rentável e preparada para planejar novos investimentos.

O ponto de atenção neste processo em específico consiste no tempo de aprendizado, nota-se que em um primeiro momento houve uma piora no tempo de análise da proposta nas lojas com o novo sistema. Neste ponto recomenda-se que haja em toda nova implantação um planejamento voltado ao treinamento dos envolvidos e a aplicação de uma infraestrutura capaz de suportar as novas tecnologias.

Abdou, H. A. (2009). Genetic programming for credit scoring: The case of Egyptian public sector banks. Expert Systems with Applications, 36(9), 11402-11417. doi:http://dx.doi.org/10.1016/j.eswa.2009.01.076

Arya, S., Eckel, C., & Wichman, C. (2013). Anatomy of the credit score. Journal of Economic Behavior & Organization, 95, 175-185.

Bekhet, H. A., & Eletter, S. F. K. (2014). Credit risk assessment model for Jordanian commercial banks: Neural scoring approach. Review of Development Finance, 4(1), 20-28.

Brito, G. A. S., & Assaf Neto, A. (2008). Modelo de classificação de risco de crédito de empresas. Revista Contabilidade & Finanças, 19(46), 18-29.

Caouette, J. B. A., E. I.; Narayanan, P. (1999). Gestão do Risco de Crédito: O próximo grande desafio financeiro. Rio de Janeiro.

Chaia, A. J. (2003). Modelos de gestão do risco de crédito e sua aplicabilidade ao mercado brasileiro. Universidade de São Paulo, São Paulo.

Crespi Júnior, H., Perera, L. C. J., & Kerr, R. B. (2017). Gerenciamento do Ponto de Corte na Concessão do Crédito Direto ao Consumidor. Management of the Cutoff for Granting Consumer Credit., 21(2), 269-285. doi:10.1590/1982-7849rac2017170025

Dinh, T. H. T., & Kleimeier, S. (2007). A credit scoring model for Vietnam's retail banking market. International Review of Financial Analysis, 16(5), 471-495.

Gonçalves, E. B., Gouvêa, M. A., & Mantovani, D. M. N. (2013). Análise de risco de crédito com o uso de regressão logística. 2013, 10(20), 22. doi:10.5007/2175-8069.2013v10n20p139

Gouvêa, M. A., Gonçalves, E. B., & Mantovani, D. M. N. (2012). Aplicação de regressão logística e algoritmos genéticos na análise de risco de crédito. Revista Universo Contábil, 8(2), 84-102.

Manfio, F. (2007). O Risco Nosso de Cada Dia. São Paulo: Estação das Letras.

Neto, A. A., & Silva, C. A. T. (1997). Administração do capital de giro: Atlas.

Pereira, S. L. G. (2006). Na mira do crédito. GVexecutivo, 5(1), 31-36.

Santos, J. O. d., & Famá, R. (2007). Avaliação da aplicabilidade de um modelo de credit scoring com variáveis sistêmicas e não-sistêmicas em carteiras de crédito bancário rotativo de pessoas físicas. Revista Contabilidade & Finanças, 18(44), 105-117.

Saunders, M. N., Lewis, P., & Thornhill, A. (2011). Research methods for business students, 5th edn (pp. 140 - 159). Harlow: Prentice Hall.

Selau, L. P. R. (2012). Modelagem para concessão de crédito a pessoas físicas em empresas comerciais: da decisão binária para a decisão monetária. Tese de Doutorado, Programa de Pós-Graduação em Administração da Universidade Federal do Rio Grande do Sul, Porto Alegre.

Selau, L. P. R., & Becker, J. L. (2011). Modelagem para Gestão de Risco de Crédito utilizando Combinação de Técnicas Quantitativas (Ensemble Classifier). In: Encontro de Administração da Informação.

Silva, A. F. A. V. (2014). Modelação do risco de crédito numa carteira de crédito ao consumo. Diisertação de Mestrado, Faculdade de Ciências e Tecnologia, Universidade Nova de Lisboa, Portugal.

Silva, J. P. d. (1997). Gestão e Análise de Risco de Crédito (3º ed. Vol. 3). Sãp Paulo: Editora Atlas.

Silva, P. R. (2011). Psicologia do risco de crédito: análise da contribuição de variáveis psicológicas em modelos de credit scoring. Universidade de São Paulo, São Paulo/SP.

Souza, A. F. d., & Chaia, A. J. (2000). Política de Crédito: Uma análise qualitativa dos processos em empresas. São Paulo. Caderno de Pesquisas em Administração, 7(3).

Ventura, M. M. (2007). O estudo de caso como modalidade de pesquisa. Revista SoCERJ, 20(5), 383-386.

1. Bacharel em Ciências Econômicas. Especialista em Planejamento de Projeto Públicos e Privados. Mestrando pelo Programa de Mestrado em Engenharia de Produção do Instituto Superior Tupy IST-SOCIESC. jonychagas@hotmail.com

2. Engenheiro Mecânico. MSc em Engenharia Mecânica. Aluno bolsista na Universität GH Essen na Alemanha. MBA em Gestão Empresarial pela FGV. Professor do Ensino Superior e do Mestrado Profissional de Engenharia de Produção da Sociedade Educacional de Santa Catarina (SOCIESC). fernando.freitas@sociesc.com.br

3. Engenheiro Agrônomo, M.S., Ph.D. Agricultural Economics, University of California, Professor do Programa de Mestrado Profissional em Engenharia de Produção da UNISOCIESC. ealanzer@gmail.com