Vol. 39 (Nº 08) Ano 2018 Pág. 2

Gerson do NASCIMENTO Silva 1; Fabiana LUCENA Oliveira 2; Héber Pinheiro MARTINS 3

Recebido: 15/10/2017 • Aprovado: 15/11/2017

4. Contextualização, Resultados e Discussões

RESUMO: Este se propõe a avaliar a utilização de indicadores econômicos no diagnóstico de viabilidade econômico-financeira dos investimentos na indústria naval do Estado do Amazonas, especificamente na cidade de Manaus. A metodologia utilizada de estudo de caso em carater quantitativo, delineia as rotinas e métodos seguidos pela companhia avaliada, apresentando os desígnios constituídos, bem como parecer para a ampliação e refinamento dos ofícios proporcionados. Posteriormente a aquisição das informações, foi edificada uma análise repartida em dois momentos: apreciação da condição real e diagnóstico da conjuntura sugerida empregando-se valor presente líquido (VPL), taxa interna de retorno (TIR) e grau de alavancagem operacional (GAO). Observa-se o investimento do projeto sob a ótica destes instrumentos de pesquisa; com a finalidade de identificar suas aplicações e possíveis particularidades. O resultado captado tem por alvo a maximização do lucro através da interpretação dos indicadores. Mostrar-se para tal uma revisão bibliográfica de todo o ferramental pesquisado, sendo estas complementadas com um exemplo real – acompanhamento de um projeto do estaleiro BECONAL, que busca a maxima lucratividade como resultado da indústria em questão. Por fim, a ponderação entre o VPL, TIR e GAO proporciona uma análise preditiva do comportamento financeiro do investimento ao longo do tempo, bem como uma tomada de decisão assertiva. |

ABSTRACT: This aims to evaluate the use of economic indicators in the diagnosis of economic and financial viability of investments in the shipbuilding industry of Amazonas state, specifically in the city of Manaus. The methodology of case study of quantitative character, outlines the routines and methods followed by the assessed company, presenting the designs made and look for the expansion and refinement of crafts provided. Later the acquisition of information, an analysis divided into two moments was built: assessing the actual condition and diagnosis of the situation suggested employing net present value (NPV), internal rate of return (IRR) and degree of operating leverage (DOL). We see the project investment from the perspective of these research tools; in order to identify their possible applications and features. The captured result is targeted profit maximization through the interpretation of indicators. Show up for such a literature review of the entire tooling researched, which are complemented with a real example - tracking a BECONAL shipyard project, which seeks maximum profitability as a result of the industry in question. Finally, the balance between the NPV, IRR and GAO provides a predictive analysis of the financial behavior over time investment as well as an assertive decision making. |

Recentemente, viu-se em nosso país o afã das descobertas de reservas do Pré-Sal Brasileiro e, com isso, a vertiginosa perspectiva de crescimento e desenvolvimento de um gama de setores da balança econômica nacional. A natural necessidade de modernos petroleiros, navios-sonda de perfuração e plataformas offshore, por conseguinte, levou o Governo Federal através do Programa de Aceleração do Crescimento (PAC 2), criar o Programa de Modernização e Expansão da Frota (Promef I e II), que tem como fundamental escopo a construção das embarcações no Brasil com participação de 65% no índice de nacionalização e 70% em sua segunda fase com veemência nata de reparar/construir estaleiros tecnologicamente modernos e adequados para competir no mercado internacional (vide sitio: http://www.pac.gov.br/noticia/798f460c).

Partindo-se deste cenário, torna-se imprescindível a concretização de estudos de viabilidade econômico-financeira para que as companhias e respectivos gestores aperfeiçoem seus investimentos e/ou aquisições em uma atmosfera complexa e com elevado coeficiente de incerteza; especialmente devido aos altos investimentos, as crises financeiras, bem como as circunstâncias macroeconômicas do Brasil e do mundo; que estimulam ambientes cada vez mais incertos e problemas para previsão de retorno financeiro.

Este trabalho torna-se consistente devido à alta complexidade do setor de Construção e Reparação Naval e Offshore em analogia à obrigação de perpetrar projeções de valores; pois os projetos são desenvolvidos em um elevado espaço de tempo, acometendo o empreendimento a permanecer vulnerável a transformações macroeconômicas e programas políticos. Conforme panorama explicitado, este artigo tem como finalidade ponderar qual a viabilidade econômico-financeira e o nível de risco dos investimentos a que uma indústria do setor de Construção e Reparação Naval e Offshore permanece exposta; no Brasil, e em particular na Amazônia e, para tal, propõe seguintes os objetivos:

Assim, este se fundamenta na doutrina de análise financeira de investimentos levando-se em consideração o procedimento padrão em uso de cálculos determinísticos do Valor Presente Líquido (VPL), Taxa Interna de Retorno (TIR) de investimentos e o grau de incerteza na obtenção do retorno esperado em uma determinada aplicação financeira (Grau de Alavancagem Operacional – GAO). Para tanto, fez-se visita técnica ao BECONAL – Bertolini Construção Naval da Amazônia Ltda; o maior estaleiro do Estado do Amazonas em lucratividade, com planta industrial de 16.500m2 em terreno de 155.000m2. Domina a tecnologia do aço e alumínio na construção das embarcações, com produção celular (painéis e blocos). A capacidade de processamento de aço é de 1500 toneladas/mês. Sua localização é na Rua Raimundo Nonato de Castro, 70; Bairro Santo Agostinho - Manaus – AM (vide sitio: http://www.tbl.com.br/index.jsp).

De tal modo, a motivação dessa pesquisa será expressa no subsequente questionamento: Qual a viabilidade econômica do investimento em Estaleiros Navais na cidade de Manaus – AM, considerando a flexibilidade operacional de investimento financeiro em caderneta de poupança?

Como este trabalho tem por premissa buscar a resolução de problemas, aprimorando as técnicas mediante observação, diagnóstico e exposições objetivas, por meio de conferências com engenheiros especialistas para a unificação de metodologias e validação de teor dos processos envolvidos; percebe-se que a referida pesquisa tem caráter exploratório e descritivo, a partir do instante que é empregada para efetivar um esboço preliminar da fundamental finalidade da investigação que será concretizada, ou seja, reconhecer o acontecimento que se está averiguando, de maneira que a investigação possa ser idealizada com uma maior abrangência e exatidão (GIL, 2008).

No que se refere à metodologia aplicada a esta pesquisa, a mesma ocorrerá em três fases, conforme descritivo abaixo:

Revisão da bibliografia para alicerce do estudo, abordando os consecutivos temas: valor presente líquido, análise da viabilidade econômico-financeira nos projetos, taxa interna de retorno, e avaliação de risco nos investimentos financeiros, através de análise do grau de alavancagem operacional;

Pesquisa de campo em estaleiro naval na cidade de Manaus – AM na primeira quinzena do mês de Setembro/2013. Foram angariados nesta visita os dados principais com foco nos dispêndios (aquisições, investimentos, passivos, despesas e perdas) e lucro mensal em períodos de atividade no estaleiro. As técnicas utilizadas para a coleta de dados foram: análise de documentos internos do estaleiro, excluindo os referentes à contabilidade, que por questão de sigilo contábil, não podem ser expostos; conferências com engenheiro responsável; observação não participante e registros através de imagens devidamente autorizadas;

Estudou-se um projeto sendo desenvolvido num estaleiro naval específico – BECONAL, contendo como alicerce neste artigo o valor nominal do montante de cash flow num período futuro (fluxo de caixa descontado), sustentado a partir dos dados principais coletados no estaleiro naval durante a temporada da pesquisa. Os resultados foram considerados com o auxilio de três instrumentos financeiros: grau de alavancagem operacional (GAO); valor presente líquido (VPL) e taxa interna de retorno (TIR).

De acordo com Assaf Neto (2014), a bibliografia financeira afirma que as deliberações de investimento carecem ser reguladas na premissa de concepção de valor (riqueza) aos investidores e todas as partes interessadas, de tal maneira que a aplicação de capital em meios de produção, visando o aumento da capacidade produtiva (instalações, máquinas, transporte, infraestrutura) é aceito à medida que o retorno marginal de cada unidade monetária empregada é maior que o seu custo de captação.

Conforme Gitman (2015) e Saito (2010), o Valor Presente Líquido (VPL) é o resultado líquido do projeto a importâncias presentes, sendo calculado por meio da subtração do investimento inicial do valor presente das entradas de caixa do projeto, sendo que estas são deduzidas a uma taxa de custo de capital para a companhia. Portanto, ainda de acordo com Gitman (2015), o método do VPL constitui que se o valor presente das entradas for superior que o valor presente das retiradas, avaliados com a medição do custo de oportunidade do capital, o empreendimento pode ser aceito; isto é, o VPL é a valor máximo que se pode alçar o custo do investimento hoje, para que esse ainda continue viável. A Figura 1 expressa esta definição:

Figura 1

Interpretação do Valor Presente Líquido

Fonte: Adaptado de Gitman (2015)

A Taxa Interna de Retorno (TIR), em inglês IRR (Internal Rate of Return), é uma taxa de dedução hipotética que, quando aplicada a um fluxo de caixa, faz com que os valores dos dispêndios, trazidos ao valor presente, sejam semelhantes as cifras dos retornos dos investimentos, também trazidos ao valor presente. Um projeto de investimento será considerado viável, de acordo com este critério, se e somente se, possuir TIR igual ou superior ao custo de oportunidade dos recursos necessários para sua implantação. Assim, quanto maior a TIR, maior a atratividade do projeto (HAZZAN, 2014).

Conforme Casarotto Filho e Kopittke (2000), a TMA é a taxa mediante a qual o investidor consegue ponderar o investimento, se o mesmo está alcançando rentabilidades financeiras. Uma das maneiras de avaliar o investimento é conferir a TIR com a TMA.

Ao analisar uma proposta de investimento deve ser considerado o fato de se estar perdendo a oportunidade de auferir retornos pela aplicação do mesmo capital em outros projetos. A nova proposta para ser atrativa deve render, no mínimo, a taxa de juros equivalente à rentabilidade das aplicações correntes e de pouco risco (CASAROTTO FILHO; KOPITTKE, 2000, p. 108).

Para Jiambalvo (2009), o ponto de equilíbrio representa o coeficiente de volume de vendas ou a receita imprescindível para que a corporação coincida os seus dispêndios totais.

“Devemos ressaltar que o conceito de equilíbrio em Economia é similar ao conceito da Física, em que a situação de equilíbrio só se altera se outro fator ocorrer, tirando o corpo da inércia inicial. Em vista disso, há quem aconselhe o uso da denominação Ponto de Ruptura – do inglês break-even-point.” (Bruni 2002, p. 246).

Para Gitman (2015), margem de segurança é a diferença entre o total de receitas arrecadadas pela corporação e a receita total existente no ponto de equilíbrio. Deste modo, a margem de segurança produz a folga no nível de vendas da companhia, podendo acontecer redução do volume de vendas, sem que a mesma entre em detrimento operacional (prejuízo).

O conceito de alavancagem operacional nasceu da definição de Alavancagem Empresarial.

“O conceito de alavancagem empresarial é similar ao conceito de alavanca comumente empregado em física. Por meio da aplicação de uma força pequena no braço maior da alavanca, é possível mover um peso muito maior no braço menor da alavanca” (Bruni, 2002, p.240)

De acordo com Gitman (2015) o Grau de Alavancagem Operacional (GAO) pode ser especificado como a variante percentual no lucro operacional em função de certa alteração percentual nas montantes comercializados. Tal grau de alavancagem informa quantas vezes uma ampliação nas vendas refletirá sobre o lucro operacional da corporação.

Desta maneira, é possível deduzir que a proximidade do nível de vendas com o ponto de equilíbrio, trará maior alavancagem operacional; pois se torna máximo a potencialidade de emprego da capacidade de produção para promover ampliação das vendas. E quanto mais distante possa estar do ponto de equilíbrio, menor será o emprego dos custos fixos para desenvolver o potencial das vendas, sem incrementar acréscimo nesses passivos (novas aquisições e/ou investimentos), sendo assim mínimo o seu grau de alavancagem (GITMAN, 2015).

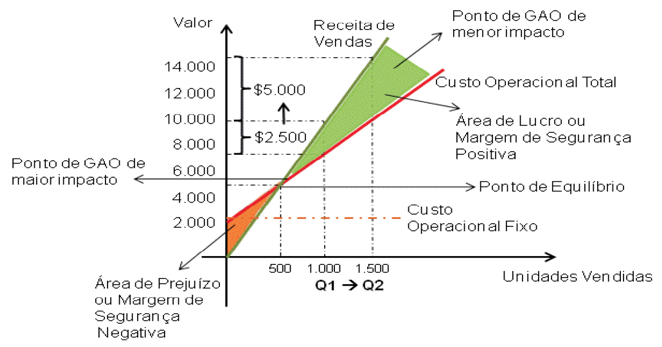

Figura 2

Fórmula de cálculo do Grau de Alavancagem Operacional

Fonte: Adaptado de Gitman (2015)

Em exemplo mostrado por Gitman (2015), de acordo com a Figura 2, é possível constatar que um acréscimo no volume de vendas, de 1.000 para 1.500 unidades, proporcionará um desenvolvimento mais do que regular no lucro anterior ao imposto de renda, de $2.500 para $5.000. Neste momento é possível decifrar, utilizando a equação do GAO (variação percentual do lucro / variação percentual das vendas), que existe um GAO de valoração igual a 2. Assim, é admissível potencializar os lucros do empreendimento em 2 vezes mais que o acréscimo da número de vendas concretizadas, em função de um melhor emprego dos passivos fixos. Igualmente, a Figura 3 demonstra as áreas de margem de segurança operacional positiva e negativa, o ponto de equilíbrio e os pontos de GAO de maior e de menor impacto.

Figura 3

Alavancagem Operacional, Margem de Segurança e Ponto de Equilíbrio

Fonte: Adaptado de Gitman (2015)

Conforme demostrado pela Figura 3, o GAO e margem de segurança operacional são contrariamente proporcionais. Quão intensamente mais perto ao ponto de equilíbrio maior é o GAO e menor é a valoração da margem de segurança operacional. Constituindo o oposto igualmente correto.

Como assegura Gitman (2015), torna-se razoável esclarecer, que quanto maior a circunvizinhança que o nível de atividade possuir do ponto de equilíbrio, minimizado será o lucro e maior constituirá o grau de alavancagem. Nessa condição, é possível averiguar que o empreendimento encontra-se exposto, de forma mais aguda, ao risco operacional; permanecendo frágil a flutuações de demanda e custos. Em compensação, quanto maior constituir a distância existente entre o ponto equilíbrio e o nível de atividades, maximizado será o lucro, tornando muito mais complicado a sua ampliação com a mesma composição de custos fixos. Percebe-se, com isso, um grau de alavancagem inferior.

Conforme o Banco Central do Brasil – BACEN, o conceito de Selic é:

“O Selic é o depositário central dos títulos que compõem a dívida pública federal interna (DPMFi) de emissão do Tesouro Nacional e, nessa condição, processa a emissão, o resgate, o pagamento dos juros e a custódia desses títulos. É também um sistema eletrônico que processa o registro e a liquidação financeira das operações realizadas com esses títulos pelo seu valor bruto e em tempo real, garantindo segurança, agilidade e transparência aos negócios.” (Vide sítio: https://www.bcb.gov.br/htms/novaPaginaSPB/Selic.asp?IDPAI=SPBLIQTIT)

Já a taxa de juros Selic é a taxa de juros equivalente à taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic) para títulos federais, aplicável no pagamento, na restituição, na compensação ou no reembolso de tributos federais (vide sítio: http://idg.receita.fazenda.gov.br/orientacao/tributaria/pagamentos-e-parcelamentos/taxa-de-juros-selic).

A captação de novos negócios se somará ao projeto de implantação do Polo Naval do Amazonas. Segundo o Governo do Estado – Secretaria do Estado de Planejamento e Desenvolvimento Econômico (2016), o projeto prevê, na primeira etapa, a instalação de dois grandes estaleiros, seis médios estaleiros e mais 60 estaleiros de pequeno porte construídos em uma área de 38,8 quilômetros quadrados. Nesta fase, a expectativa é de criação de 20 mil empregos, com a movimentação de negócios de aproximadamente R$ 1 bilhão com a construção de barcos esportivos e de luxo, lazer, turismo, além de flutuantes, balsas e pequenas embarcações.

A segunda etapa do Polo Naval deve ser implantada no período de até 10 anos, em uma área de 63,47 quilômetros quadrados. A previsão é de geração de 30 mil empregos diretos. A área vai abrigar um grande estaleiro, cinco estaleiros médios e 80 pequenos estaleiros para reparos, náuticas e demais empresas da cadeia produtiva naval.

Em se tratando do Estaleiro BECONAL, objeto desta pesquisa, o investimento inicial médio para implantar um projeto de construção naval (balsa e/ou empurrador), em estaleiro do Amazonas, será de aproximadamente R$ 4.632.500,00 apenas com os insumos para fabricação, com um percentual de perdas de até 8%; levando-se em consideração a aquisição de estoque pulmão. O Banco Nacional de Desenvolvimento Econômico e Social – BNDES financia todo o empreendimento, repassando o valor total do contrato (custos totais + despesas totais + lucro líquido) em quatro (04) parcelas de igual teor monetário.

Tabela 1

Investimento inicial com os insumos de um projeto de construção naval

Item |

Preço total (R$) |

Aços planos (400.000 kg) |

720.000,00 |

Perfil e tubo usinado |

80.000,00 |

Eletrodos |

10.000,00 |

Arco submerso |

500,00 |

Arame tubular |

27.000,00 |

CO2 |

23.000,00 |

O2 |

14.000,00 |

Tintas e solventes |

66.000,00 |

Cobertura |

77.000,00 |

Diversos (lixa, fios, cabos, válvulas, lâmpadas, carretilhas, borrachas, vidros) |

15.000,00 |

Estoque pulmão (aço plano) de 2.000.000 kg |

3.600.000,00 |

Total geral |

R$ 4.632.500,00 |

Fonte: Estaleiro BECONAL (2016)

A receita bruta majora gradualmente com o passar dos anos. Isso se deve à previsão de ampliação da produção, em conjunto com o aumento do preço dos bens fabricados. De 2012 para 2016 a produção aumentou em 50%, passando de 4800 toneladas por ano para 7200 toneladas por ano – em média. A receita bruta acresce em 80%, considerando que o preço final igualmente ascendeu em 20% – em média. A produção estimada cresce em quase 35% nos anos seguintes; mantendo a variação no preço do aço (principal insumo) em média de 10% ao ano, sendo que tal estimativa avalia que o Promef se torne cada vez mais abrangente, pois a demanda nacional e internacional tende a crescer, visto que o PAC 2 fomenta o setor naval cada vez mais.

Tabela 2

Receita bruta advinda do aço processado em um horizonte de projetos navais

Ano |

Quantidade tonelada/ano |

Valor unitário de compra por tonelada (siderúrgica) |

Valor unitário de venda por tonelada (cliente) |

Valor total (em milhões; por: tonelada/ano * valor unitário de venda processada) |

2012 a 2013 |

7.200,00 |

R$ 1.800,00 |

R$ 8.500,00 |

R$ 61,20 |

2014 a 2015 |

9.720,00 |

R$ 1.980,00 |

R$ 9.350,00 |

R$ 90,88 |

2016 a 2017 |

13.122,00 |

R$ 2.178,00 |

R$ 10.285,00 |

R$ 134,95 |

2018 a 2019 |

17.714,70 |

R$ 2.395,80 |

R$ 11.313,00 |

R$ 200,40 |

2020 a 2021 |

23.914,85 |

R$ 2.635,38 |

R$ 12.444,85 |

R$ 297,62 |

Fonte: Estaleiro BECONAL (2016)

O custo variável de fabricação para balsas entre 2012 e 2016 é aproximadamente, em média R$ 233.333,34 ao mês. Este custo descrito engloba um período de quatro (04) meses de funcionamento da unidade para construção de uma balsa petroleira de 2500m3 de capacidade de armazenamento e um período de doze (12) meses de funcionamento da unidade para construção de um empurrador com dois (02) motores de seiscentos (600) cavalos-vapor de potência cada um (cv). Nos custos fixos enquadram aos salários e encargos alusivos as trinta (30) pessoas que irão trabalhar na balsa petroleira e/ou empurrador. Os custos fixos representam, em média, 49 % dos custos totais.

Na Tabela 3, observam-se as receitas e os custos estimados em oito (08) anos.

Tabela 3

Estimativa da avaliação econômica do estaleiro BECONAL em um horizonte de

projetos navais, conservando-se a conjuntura político-econômica brasileira

Ano |

Receita anual (em milhões – R$) |

Margem bruta anual (em percentual – %) |

Custo total anual (em milhões – R$) |

Renda líquida anual (em milhões) |

|||

Empurrador |

Balsa |

Empurrador |

Balsa |

Empurrador |

Balsa |

||

2012 a 2013 |

45,00 |

30,00 |

44,44 |

46,67 |

25,00 |

16,00 |

R$34,00 |

2014 a 2015 |

58,50 |

40,50 |

52,99 |

56,54 |

27,50 |

17,60 |

R$53,90 |

2016 a 2017 |

76,05 |

54,68 |

60,22 |

64,59 |

30,25 |

19,36 |

R$81,12 |

2018 a 2019 |

98,87 |

73,82 |

66,30 |

71,15 |

33,27 |

21,30 |

R$118,12 |

2020 a 2021 |

128,53 |

99,65 |

71,52 |

81,77 |

36,60 |

23,43 |

R$168,15 |

Fonte: Estaleiro BECONAL (2016)

O ponto de equilíbrio recomenda a menor quantidade a ser fabricada para que o empreendimento não ofereça nem lucro nem detrimento (prejuízo). Em uma percepção ótima, o custo unitário cresce a uma taxa de 10% ao ano; proporcionando assim, que conforme se aumenta o fabrico de empurradores e balsas petroleiras, o custo operacional igualmente reduz, fazendo com que o lucro acresça.

O fluxo econômico concebe o valor da renda líquida aditivado ao valor anual da depreciação do capital fixo. De acordo com a Tabela 3, o fluxo econômico majora gradualmente, onde do primeiro intervalo de estudo (2012 a 2013) para o segundo intervalo de projeção (2014 a 2015) o aumento é de aproximadamente 58%. Perante o Valor Presente Líquido (VPL) avaliado com a Taxa Mínima de Atratividade (TMA), o fluxo do terceiro intervalo de projeção para o quarto intervalo de projeção, aumenta 45% devido ao aumento de fabricação. Identicamente ocorre do quarto intervalo de projeção para o quinto intervalo de projeção, que a produção acresce outra vez, o valor do fluxo majora 42%, passando de R$ 118.120.000,00 para R$ 168.150.000,00.

4.6.1.1. Enfoque do VPL

Calculando-se o VPL para um novo investimento na construção de um estaleiro naval, focado em fabricação de balsa petroleira de 2500m3 de capacidade de armazenamento e empurrador com dois (02) motores de seiscentos (600) cavalos-vapor de potência (cv) cada um temos:

Orçamento do projeto: 34.000.000,00;

Receita com a comercialização do produto/serviço no 1º ano: 20.000.000,00;

Receita com a comercialização do produto/serviço no 2º ano: 25.000.000,00;

Receita com a comercialização do produto/serviço no 3º ano: 30.000.000,00;

Receita com a comercialização do produto/serviço no 4º ano: 35.000.000,00;

Taxa de desconto (i): 9% ao ano.

VPL = - 34.000.000,00 + 19.839.301,65 + 24.799.127,07 + 29.758.952,48 + 34.718.777,00

VPL = + 75.116.158,20

Conclusão: Como o VPL foi maior do que zero então o projeto é considerado viável nestas configurações.

4.6.1.2. Ponto de vista da TIR

Já o cálculo da TIR abrange computar a taxa de juros que faz nulo o VPL. A TIR é um dividendo adquirido internamente no empreendimento a partir dos fluxos de caixa almejados. Utilizando o caso anterior (Subtítulo da sessão 4.6.1.1; Enfoque do VPL), temos que fazer VPL = 0; que nos resulta uma TIR = 62%. Portanto, caso a taxa de juros de operações de crédito, segundo BACEN, seja 9% ao ano para a poupança; como a TIR do projeto foi 62% ao ano, ele é considerado viável; enquanto a variação da taxa Selic lhe for inferior.

4.6.1.3. Abordagem do GAO

Agora avaliaremos o empreendimento em questão (Subtítulo da sessão 4.6.1.1; Enfoque do VPL), segundo o enfoque do GAO: Suponhamos que o referido estaleiro em estudo fabrique e venda 10 unidades por ano da balsa petroleira de 2500m3 de capacidade de armazenamento, conforme abaixo:

Preço de Venda = R$ 3.000.000,00 por unidade;

Custos e Despesas Variáveis = R$ 815.949,00 (51% do custo total) por unidade;

Custos e Despesas Fixos = R$ 783.951,00 (49% do custo total) por unidade;

Custo Total = 53,33% da Receita (R$ 1.599.900,00).

Vamos averiguar qual é o seu GAO se aumentarmos a produção em 50% e se diminuirmos também em 50% para ver o efeito que a variação na venda ocasiona no seu lucro operacional.

Tabela 4

Cálculo do GAO para empreendimento em estudo

Item |

Cenário 01 – Vendas caem 50% |

Cenário 02 – Vendas não variam |

Cenário 03 – Vendas sobem 50% |

|

05 |

10 |

15 |

Receita (em milhões – R$) |

15,00 |

30,00 |

45,00 |

( - ) Custos e Despesas Variáveis (em milhões – R$) |

4,08 |

8,16 |

12,24 |

( = ) Margem de Contribuição (em milhões – R$) |

10,92 |

21,84 |

32,76 |

( - ) Custos e Despesas Fixas (em milhões – R$) |

7,84 |

7,84 |

7,84 |

( = ) Lucro Operacional (em milhões – R$) |

3,08 |

14,00 |

24,92 |

Variação da Quantidade (valor) da Receita |

( - ) 50,00% |

|

( + ) 50,00% |

Variação Percentual do Lucro |

( - ) 22,00% |

|

( + ) 78,00% |

GAO = ( variação % lucro) ÷ (variação % volume) |

0,44 |

|

1,56 |

Fonte: Próprio autor (2016)

Quando o valor do GAO é 1,56, houve um aumento proporcional de 1,56 vezes no lucro operacional da empresa. Observando quando as vendas caíram em 50%, apontada pelo GAO de valor 0,44; temos que o impacto é de 0,44 vezes sobre o lucro operacional. Deste modo, verifica-se que, qualquer que seja a variante da receita, para mais ou para menos, a alteração no lucro operacional será ajustado pelo valor do GAO encontrado.

O empreendimento comprova ser viável nos indicadores empregados; pois nos apresenta implicações econômicas e financeiras positivas. Entretanto, do ponto de vista da demanda, permanecem determinadas ressalvas, porquanto a maioria dos contratos é voltada ao governo e empresas de grande porte; fazendo assim, que se forme uma bolha de mercado muito específica, onde apenas corporações de abastardo capital de giro conseguem penetrar.

Ponderando o Valor Presente Líquido (VPL), a Taxa Interna de Retorno (TIR) e o Grau de Alavancagem Operacional (GAO) pode-se entender que a concepção é viável, possuindo uma taxa mínima de retorno do capital superior a 60% ao ano em um horizonte de cinco anos. Isso se deve ao fato do VPL ser positivo e a TIR ser maior do que a taxa mínima de rentabilidade do capital aplicado na Caderneta de Poupança, que é gerida pelo BACEN. O valor encontrado para a TIR está em volta de 62,00% ao ano, superando a taxa mínima de rentabilidade de capital que o BACEN estipula.

A apreciação do ponto de equilíbrio exibe que com o acréscimo da fabricação o custo unitário diminui e a margem de lucro tende a ser maior. Contudo uma advertência é o retardamento existente para o regresso do capital investido no negócio; levando-se a refletir que existem projetos que retornam uma alta soma (VPL altamente positivo) e com elevada rentabilidade (TIR acima da taxa de atratividade), mas cujo horizonte de regresso de investimento é extenso, significando que a corporação terá de gerenciar uma longa temporada de prejuízo até o alcance do lucro.

Do mesmo modo, observando a Tabela 4, o gestor financeiro necessita apreciar o impacto de uma possível variação nas vendas, sobre as decorrências operacionais, para a companhia poder efetuar certos ajustes na sua precificação ou na composição dos seus custos.

Para que o empreendimento alcance elevada rentabilidade, e o investimento tenha regresso em curto espaço de tempo, recomenda-se ao empreendedor, dependendo de seu lastro financeiro, fabricar em grande escala. Aconselha-se ainda que se produza uma política e/ou processo de redução das perdas, que representam até 8% dos custos totais. Todavia, compete destacar que esta viabilidade é muito suscetível a transformações político-econômicas e apresenta um prazo de recuperação dos investimentos a partir do quinto ano dos cinco anos estimados do empreendimento (Subtítulo da sessão 4.6.1.1). Mostrando assim, que tal estudo carece de um modelo matemático acurado que interpole o máximo de variáveis possíveis; expressando o máximo de incertezas e/ou flutuações para as quais o empreendimento está sujeito; como cálculo preciso do risco financeiro, derivado da utilização de endividamento (Debêntures).

BACEN, Banco Central do Brasil. Sistema Especial de Liquidação e de Custódia – Selic. Disponível em: <https://www.bcb.gov.br/htms/novaPaginaSPB/Selic.asp?IDPAI=SPBLIQTIT> Acesso em: 17 ago. 2013.

BRUNI, Adriano Leal, Famá, Rubens. Gestão de Custos e Formação de Preços: com

aplicações na calculadora HP 12c e Excel, 1 edição. São Paulo: Atlas, 2002.

CASAROTTO FILHO, N.; KOPITTKE, B. H. Análise de investimentos: matemática financeira, engenharia econômica, tomada de decisão, estratégia empresarial. São Paulo: Atlas, 2000.

GITMAN, Lawrence J. Princípios de Administração Financeira. 12ª Ed. São Paulo: Pearson Prentice Hall, 2015.

HAZZAN, Samuel; POMPEO, José Nicolau. Matemática Financeira. 7ª ed. São Paulo: SARAIVA, 2014.

JIAMBALVO, James. Contabilidade Gerencial, tradutor: Tatiana Carneiro Quírico, ed. LTC, Rio de Janeiro, 2009 - 3ª ed.

PAC , Programa de Aceleração do Crescimento. Programa de Modernização e Expansão da Frota de Petroleiros (Promef I e II). Disponível em: < http://www.pac.gov.br/noticia/798f460c> Acesso em: 13 ago. 2016.

RECEITA FEDERAL, Receita Federal do Brasil. Taxa de Juros Selic. Disponível em: < http://idg.receita.fazenda.gov.br/orientacao/tributaria/pagamentos-e-parcelamentos/taxa-de-juros-selic > Acesso em: 17 ago. 2016.

SAITO, Michele Bezerra. Teoria das opções reais: uma aplicação considerando-se o valor da flexibilidade gerencial a projetos de investimento em inovação tecnológica. 2010. 95 f.

Dissertação (Mestrado) - Programa de Pós-graduação em Engenharia de Produção, Universidade Federal de Pernambuco, Recife, 2010.

SOUZA, Alceu; CLEMENTE, Ademir. Decisões financeiras e análise de investimentos:

fundamentos, técnicas e aplicações. 6. ed. São Paulo: Atlas, 2009. 186 p.

1. Mestre em Engenharia de Produção pela Faculdade de Tecnologia da Universidade Federal do Amazonas (2016); Especialização em Projeto e Administração de Banco e Dados pela Laureate International Universities (Manaus-AM). Graduado em Análise e Desenvolvimento de Sistemas pelo Centro Universitário do Norte (Manaus-AM). Atua como Project Manager e Analista de Processos e de Negócios, utilizando os conhecimentos necessários para analisar, mapear, modelar, medir, implantar e acompanhar processos para melhoria da qualidade na organização, implantação de sistemas de TI, correções de não conformidades. MBA em Logística pela Universidade Federal do Amazonas - UFAM, possibilitando pensar e agir estrategicamente frente aos desafios da Logística e Supply Chain Management; com ênfase em Pesquisa Operacional (racionalização dos processos logísticos, o uso da tecnologia da informação, a valorização do capital humano, a negociação cooperativa, o aumento da produtividade, a identificação e redução de custos logísticos, em ambiente de comprometimento social e ambiental). E-mail: gerson_nascimento@ufam.edu.br / gerson.developer@gmail.com

2. Graduação em Ciências Econômicas pela Faculdade de Estudos Sociais da Universidade Federal do Amazonas (1997) e doutorado em Engenharia de Transportes pelo Instituto Alberto Luiz Coimbra de Pós-Graduação em Engenharia / UFRJ (2009). É professora adjunta e atualmente responde pela Coordenação do Curso Regular de Ciências Econômicas da Universidade do Estado do Amazonas. Tem experiência na área de Engenharia de Transportes, com ênfase em Planejamento de Transportes, atuando principalmente nos seguintes temas: estratégia empresarial, planejamento de transportes, logística empresarial, polo industrial de Manaus (PIM) e gestão de materiais. E-mail: flucenaoliveira@gmail.com

3. Héber Pinheiro Martins, Graduação em Ciência da Computação pelo Centro Universitário de Ensino Superior do Amazonas (2012). Mestrando em Engenharia Elétrica na UFAM. Pós Graduando em Docência no Ensino Superior. E-mail: heber.martins@gmail.com