Vol. 39 (Nº 04) Ano 2018 Pág. 18

Carlos Alberto Gonçalves da SILVA 1

Recebido: 23/09/2017 • Aprovado: 22/10/2017

RESUMO: O presente trabalho se propõe a analisar o comportamento dos preços médios recebidos pelo produtor da commodity café arábica brasileiro. Para tanto, procurou-se realizar uma previsão para os preços deste produto a partir da metodologia de Box-Jenkins. Foram utilizados os preços médios do café arábica, compreendendo o período de janeiro de 2005 a dezembro de 2016, com periodicidade mensal. O modelo selecionado foi o ARIMA (1,1,2), tendo como critério de escolha as informações Akaike (AIC) e Schawarz (SIC), bem como U-Theil. Os resultados obtidos fornecem uma ferramenta de análise para o mercado desta commodity, na medida em que demonstram a tendência dos preços para um horizonte de curto prazo, servindo de auxílio à tomada de decisão de agentes que comercializam este bem. |

ABSTRACT: The present work proposes to analyze the behavior of the average prices received by the producer of the Brazilian arabic coffee commodity. For this, an attempt was made to forecast the prices of this product from the Box-Jenkins methodology. The average prices of arabic coffee, comprising the period from January 2005 to December 2016, were used monthly. The selected model was the ARIMA (1,1,2), with Akaike (AIC) and Schawarz (SIC), as well as U-Theil, as the criterion of choice. The results obtained provide an analysis tool for the market of this commodity, as they demonstrate the trend of prices for a short term horizon, serving as an aid to the decision making of agents that market this commodity. |

As exportações atualmente constituem-se numa das principais fontes de renda da economia brasileira, bastante diversidade ao longo da última década, desde produtos agrícolas até produtos de maior valor agregado.

O Brasil se destaca como um dos principais fornecedores de bens agrícolas do mundo. Dentre os principais produtos que compõem as exportações das commodities brasileiras destacam-se: cacau, café, cana de açúcar, laranja e soja. A importância destas culturas está relacionada ao volume de sua produção e sua participação no mercado mundial.

A cafeicultura é uma atividade econômica e socialmente importante em nível mundial. Na economia brasileira o café apresenta uma participação significativa da produção agrícola, resultando positivamente na balança comercial. A produção de café do Brasil, de acordo com dados da Confederação da Agricultura e Pecuária do Brasil (CNA, 2016) representa 32% da produção total mundial. O Brasil se destaca como o maior produtor de café do mundo, além de maior exportador (MAPA, 2016) e segundo maior consumidor. O setor agrícola, é mais sensível aos choques de oferta e demanda que consequentemente afetam o preço dos produtos.

A produção mundial de café concentra-se nos países Brasil, Vietnam, Colômbia e Indonésia responsáveis, em conjunto, por 67% da safra de 2016. Os principais estados produtores no Brasil são o Estado de Minas Gerais que lidera a produção nacional com 57,0%. O Espírito Santo é o segundo maior estado produtor de café do país (19,0%). São Paulo é o terceiro estado responsável pela produção de café, representado 11% e o Estado da Bahia, quarto produtor do país com 5,2% da produção total do país (CONAB, 2016).

As exportações de café arábica foram 19,2 milhões de sacas e as de café robusta, 10,6 milhões, de outubro a dezembro de 2016, as quais apresentaram acréscimos de 8,5% e 7,9%, respectivamente, em relação aos mesmos três meses de 2015.

Os principais destinos das exportações do café brasileiro, foram a Alemanha que importou 20% do volume embarcado, os Estados Unidos, com 19% das exportações, a Itália (10%), o Japão (7,5%) e a Bélgica (7%).

Dada a relevância do assunto, o trabalho se propõe a realizar a previsão para o preço médio da commodity café arábica através da metodologia de Box-Jenkins, com o objetivo de apresentar uma possível trajetória acerca do desempenho preditivo do nível de preços deste produto.

Nesse contexto, este trabalho tem por objetivo avaliar a potencialidade da utilização de modelos de séries temporais na previsão de preços do café arábica, ou seja, poderão ser empregados no planejamento e comercialização das safras, gerando informações que darão suporte ao produtor em suas decisões.

Além desta introdução, o trabalho é composto por mais quatro partes. Na segunda parte, expor-se-á revisão de literatura. Na terceira explicar-se-á a metodologia de Box-Jenkins e suas propriedades teóricas. Na quarta apresentar-se-á a análise e discussão dos resultados obtidos. Na seção seguinte serão expostas as conclusões sobre o trabalho.

Verificam-se inúmeros trabalhos relacionados à previsão dos preços de commodities, devido a sua importância no auxílio à tomada de decisões de produtores e investidores.

A modelagem ARIMA e a técnica de Box e Jenkins (1976) para previsão de séries temporais são metodologias amplamente utilizadas nesse tipo de trabalho.

O estudo de Souza et al.(2007) analisa a adequabilidade da metodologia Box & Jenkins, aplicando o modelo ARIMA na previsão do preço da madeira serrada pago as exportações do Estado do Paraná. Os autores procuram examinar a acuricidade desses métodos econométricos visando dar suporte e auxiliar na tomada de decisões por parte das empresas florestais. De acordo com os resultados, a metodologia foi capaz de formular um modelo estocástico com nível explicativo satisfatório para a série em estudo.

Lamounier e Leite (2007) em seu estudo procurou detectar a existência dos componentes estocásticos e/ou determinísticos de tendência, ciclo, e sazonalidade nos preços do mercado spot do café no Brasil. Os autores explicam que existem diversos métodos para a análise do componente sazonal em uma série de tempo, como: a análise visual do gráfico da série, os modelos de regressão linear com variáveis independentes binárias, e a utilização de métodos mais sofisticados como dos modelos de análise espectral, dos modelos de Box e Jenkins sazonais (SARIMA) e de alisamento sazonal.

A eficácia dos modelos de séries temporais na previsão dos preços de commodities é destaque nos estudos de Arêdes e Pereira (2008). Os autores procuraram avaliar a potencialidade da utilização de modelos de séries temporais na previsão de preços do trigo no Estado do Paraná. Os modelos de séries temporais estimados foram o ARIMA, o SARIMA, o ARCH, o GARCH e o TARCH. Os resultados evidenciaram que todos os modelos são eficazes na previsão do preço do trigo, dado que os preços previstos são próximos aos observados.

O trabalho de Marques et al.(2010) procurou apresentar e analisar projeções de produção, consumo, exportação e preço de exportação do café. As projeções das variáveis descritas foram geradas a partir da utilização dos modelos de séries temporais, De acordo com os autores, os modelos ARIMA, formulados por Box e Jenkins (1976), seguem a proposição de que uma série temporal não-estacionária pode ser modelada a partir de diferenciações e da inclusão de um componente autoregressivo e de um componente média móvel.

Felipe (2012) analisou a série de preços da soja do Norte do Paraná de janeiro de 2000 a outubro de 2011. O autor procurou determinar o modelo que melhor explica a dinâmica temporal dos preços da soja, utilizando a metodologia Box e Jenkins (1976). Observou-se que dentre o conjunto de modelos testados para previsão do preço da soja, o melhor modelo foi o AR (5), ou seja, a série preços da soja do Norte do Paraná pode ser explicada por um processo autoregressivo de ordem cinco.

Tibulo e Carli (2014) analisaram uma comparação entre os modelos de Séries Temporais ARIMA e de Alisamento Exponencial de Holt-Winters, aplicados a série histórica do preço médio mensal do milho no Rio Grande do Sul. A análise dos resultados demonstrou que o modelo Holt-Winters aditivo mesmo que por muita pouca diferença apresentou melhores resultados para previsões do preço do milho em comparação ao modelo ajustado ARIAMA (2,1,1).

Santili (2015) aplicou a metodologia Box e Jenkins no sentido de gerar uma previsão anual de produção de caminhão. Foram utilizados dados anuais para modelagem da previsão, compreendendo o período de 1957 a 2014, que foram obtidos pela Associação Nacional de Fabricantes de veículos Automotores (ANFAVEA). Foi possível escolher o melhor modelo para a série em estudo, sendo o ARIMA (2,1,3) o mais representativo para realização de previsão de produção de caminhões e sendo de suma importância para as decisões estratégicas mais efetivas das montadoras na sua avaliação de previsões de vendas.

Para testar a estacionariedade das séries, serão utilizados neste trabalho, os testes ADF (Dickey – Fuller Aumentado) (1981) e Phillips-Perron (1988) sem quebra estrutural.

O teste de Dickey-Fuller Aumentado (ADF) consiste na estimação da seguinte equação por Mínimos Quadrados Ordinários (MQO):

Modelos univariados são aqueles em que os valores correntes de uma série de tempo são relacionados apenas com seus próprios valores passados ou com os valores correntes e passados dos resíduos da série temporal.

O período da análise deste trabalho estende-se de Janeiro de 2005 a Dezembro de 2016, com periodicidade mensal. Os preços médios do café arábica foram extraídos no site AGROLINK. Para a realização de todos os testes, os preços foram corrigidos monetariamente para o mês de dezembro de 2016, pelo IGP-DI. Os softwares utilizados foram Eviews 8.0 e Gretl.

As Figuras 1 e 2 mostram o comportamento das séries de cotações dos preços e retornos diários dos preços da commodity café arábica no período considerado.

Na inspeção visual da Figura 1, observa-se um comportamento com tendência crescente apresentando oscilações atingindo o seu pico de preço em março de 2011. Verifica-se ainda, que entre o ano 2011 e o final de 2013 ocorreu a maior queda de preços que foi a principal crise do setor de café das últimas décadas, mas a queda não resultou numa intervenção. Dessa forma foi preciso testar a normalidade e estacionariedade da série mensais dos preços do café arábica para aplicação dos modelos ARIMA. Visualmente a série apresenta quebra estrutural e não a existência de sazonalidade, fato este que será testado a partir dos testes Zivot-Andrews e HEGY respectivamente.

Algumas estatísticas descritivas básicas são apresentadas na Tabela 1. Observa-se que os retornos diários dos preços do café arábica apresentam uma distribuição leptocúrtica devido ao excesso de curtose (4,44714) em relação à distribuição normal (3,0). A estatística de Jarque-Bera indicou a rejeição da normalidade da distribuição da série, com p-valor igual a 0,000016.

Tabela 1

Sumário estatístico dos retornos médios dos preços do café arábica

Estatísticas |

Média |

Mediana |

Máximo |

Mínimo |

Desvio padrão |

Valores |

-0,00086 |

-0,00869 |

0,22709 |

- 0,15912 |

0,05878 |

Estatísticas |

Assimetria |

Curtose |

Jarque-Bera |

p-valor |

Observações |

Valores |

0,63656 |

4,44714 |

22.13547 |

0,000016 |

143 |

O Q-Q Plot representa um dos métodos gráficos mais utilizados na verificação da normalidade de séries temporais. O procedimento empregado consiste na comparação gráfica dos quantis teóricos da distribuição normal com os quantis dos dados amostrais. A Figura 3 mostra a existência de uma relação não linear entre os quantis teóricos e empíricos, bastante acentuada nas caudas das distribuições, indicando caudas mais pesadas na distribuição empírica. Assim sendo, todos os testes rejeitaram a hipótese de normalidade da série analisada.

Figura 3

Plot Q-Q Retornos médios mensais dos preços do café arábica.

A primeira etapa da análise de séries temporais é verificar como o processo estocástico gerador da série em estudo se comporta ao longo do tempo, ou seja, identificar se a variável utilizada é ou não estacionária. Utilizou-se a análise gráfica da série com a finalidade de detectar a existência de quebras estruturais referentes a variável integrante no modelo. Assim, foi observada a presença de uma quebra estrutural, a mesma será tratada quando forem realizados os testes de raiz unitária para a série.

Analisou-se a estacionariedade das séries com base nos testes Dickey-Fuller Aumentado (ADF) e Phillips-Perron (PP) sem quebra estrutural e o teste Zivot e Andrews com quebra estrutural, com constante e com tendência.

Os testes Dickey-Fuller Aumentado e Phillips-Perron sem quebra estrutural foram realizados primeiro para o ajustamento das séries. De acordo com a tabela 2, as séries temporais de preços do café arábica em nível, foram não estacionárias com significância de 5%, enquanto, em primeira diferença, houve a existência de estacionariedade com constante e tendência para a variável, considerando o nível de significância de erro de 5%.

Para verificar se há quebra estrutural nos preços da soja, realizou-se o teste de raiz unitária com quebra estrutural de Zivot –Andrews. Na tabela 2, observa-se que em primeira diferença houve estacionariedade sem quebra estrutural ao nível de significância de 5% de erro.

Os resultados apresentados nas tabelas 2 e 3 indicam que, para as séries em nível, não se pode rejeitar a presença de raiz unitária ao nível de significância de 5%. Portanto, todas as séries possuem raiz unitária e são não estacionárias, ou seja, não são integradas de ordem zero I(0).

Os testes realizados para as séries em primeira diferença indicaram que, ao nível de significância de 5%, se podem rejeitar a presença de raiz unitária. Assim sendo, todas as séries em diferença têm a mesma ordem de integração I (1).

Tabela 2

Testes de raiz unitária Dikey Fuller Aumentado (ADF) e Phillips-Perron(PP) sem quebra estrutural

Variáveis |

ADF |

PP |

Valor Crítico (5%) |

café arábica Dcafé arábica |

-2,8030 -9,2464 |

-2,4932 -9,0701 |

-3,4418 -3,4418 |

Fonte: Elaboração dos autores com os dados da pesquisa.

-----

Tabela 3

Teste de raiz unitária com quebra estrutural: Zivot-Andrews

Variáveis |

Nível (5%) |

Crítico (5%) |

Quebra |

1ª diferença (5%) |

Crítico (5%) |

café arábica |

-4,2194 |

-4,930 |

2012M08 |

-7,6088 |

-4,930 |

Fonte: Resultado da Pesquisa. Elaboração dos autores.

Tabela 4

Teste HEGY para raiz unitária dos preços do

café arábica com tendência e sazonalidade.

Fonte: Resultados da pesquisa.

Nota: Valores críticos de Franses e Hobijn (1997).

![]()

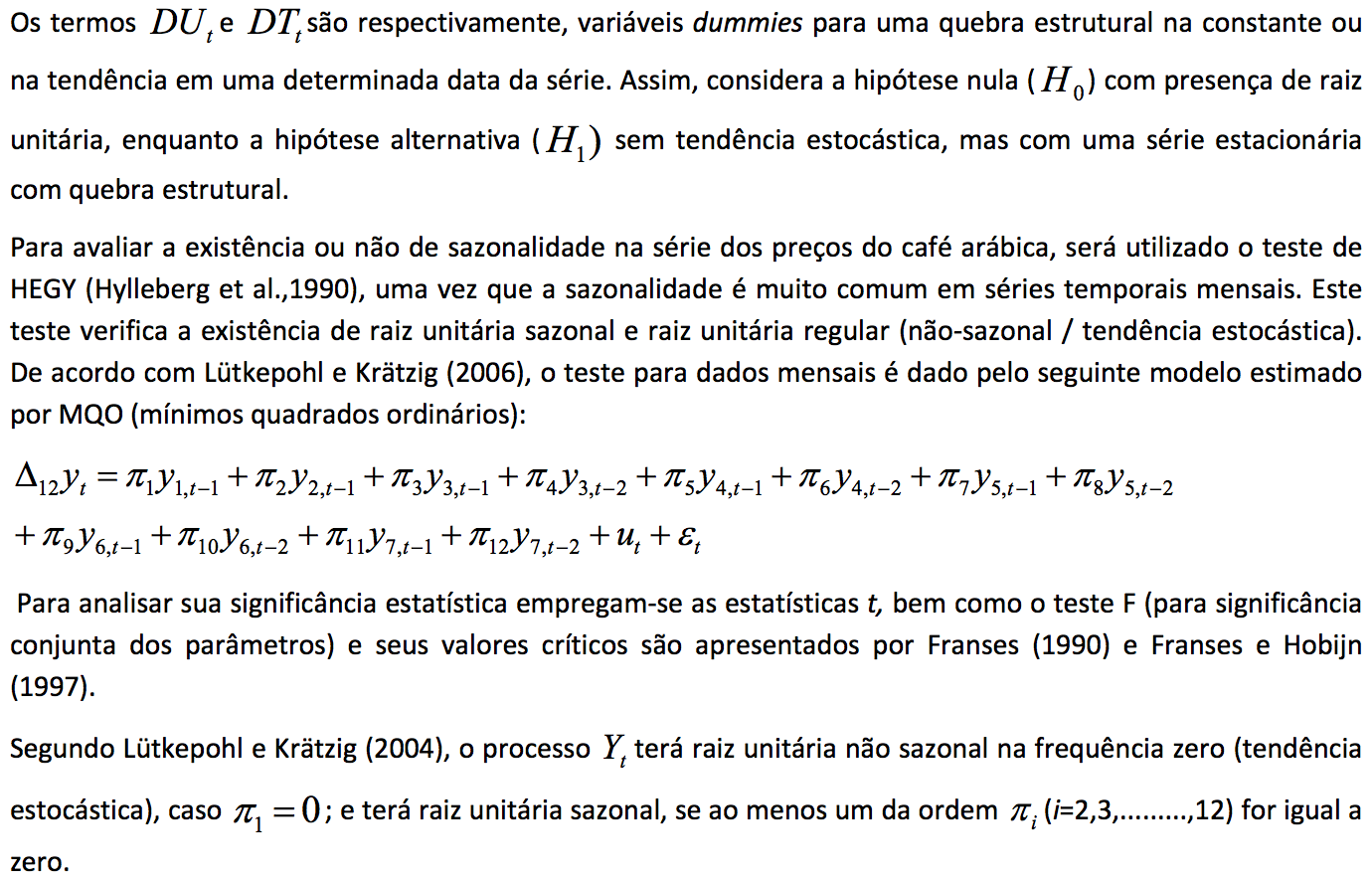

O próximo passo é analisar as funções de autocorrelações (FAC) e de autocorrelações parciais (FACP). O comportamento dessas funções indica qual o modelo a ser utilizado. Ao realizar o estudo das funções em nível, de acordo com o correlograma, observa-se na tabela 5 um decaimento lento dos lag´s o que indica que a série original da variável em estudo, não é estacionária, conforme constatado nos testes de Dickey-Fuller e Phillips –Perron.

Tabela 5

Função de autocorrelação e autocorrelação parcial

do preço médio mensal do café arábica em nível.

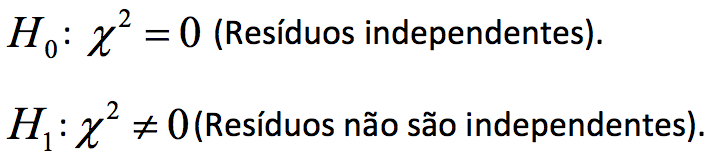

Como indicado pela metodologia de Box e Jenkins (1976), foi utilizado o correlograma da primeira diferença da série de preços do café arábica para identificar qual o modelo a ser utilizado e suas respectivas defasagens. O correlograma utilizado é visto na tabela 6.

Tabela 6

Função de autocorrelação e autocorrelação parcial do preço

médio mensal do café arábica em primeira diferença.

Com relação à sazonalidade, esta não foi identificada pelo teste HEGY, bem como o correlograma em primeira diferença.

No processo de modelagem e escolha dos modelos ARIMA, deve testar vários modelos diferentes e verificar a escolha do mais adequado com base nos menores valores dos critérios de informação da Akaike (AIC), de Schwarz (SIC) e de U-Theil, bem como a estatística de Durbin-Watson (DW) que também detecta a presença de autocorrelação nos resíduos de uma análise de regressão, ou seja, quando DW é aproximadamente igual a 2,0, ele indica que não existe autocorrelação nos resíduos. Desta forma, após várias simulações e com os critérios mencionados anteriormente, o melhor modelo de estimativa foi para o ARIMA (1,1,2), conforme apresentado na tabela 7.

Tabela 7

Modelos estimados e critérios utilizados para seleção do melhor modelo

Modelos |

AIC |

SIC |

DW |

U-Theil |

ARIMA (1,1,1) |

9,6188 |

9,6810 |

1,89 |

0,0876 |

ARIMA (1,1,2)* |

9,5987 |

9,6806 |

1,92 |

0,0283 |

ARIMA (1,1,0) |

9,6582 |

9,6997 |

1,48 |

0,0881 |

Fonte: Elaboração dos autores com base nos resultados da pesquisa.

(*) modelo selecionado

Após escolhido o modelo ARIMA (1,1,2), verificar se os resíduos do modelo é ruído branco ( média zero, variância constante e correlação dos resíduos igual a zero).

Assim, o modelo ARIMA (1,1,2) foi o melhor para previsão do preço do café arábica, devido à significância dos coeficientes, aos menores valores observados para os critérios de AIC, SIC e U-Theil, bem como o coeficiente de Durbin-Watson (DW). (Tabela 7).

A equação estimada do modelo foi:

Na figura 6, podem-se verificar os preços observados, os preços previstos e os valores residuais no período analisado. Portanto, as estimativas servem de embasamento para maior segurança em investimentos financeiros, dando suporte para produtores em suas tomadas de decisão.

Figura 6

Preços do café arábica observados, previstos e valores residuais no período de janeiro de 2005 a dezembro de 2016

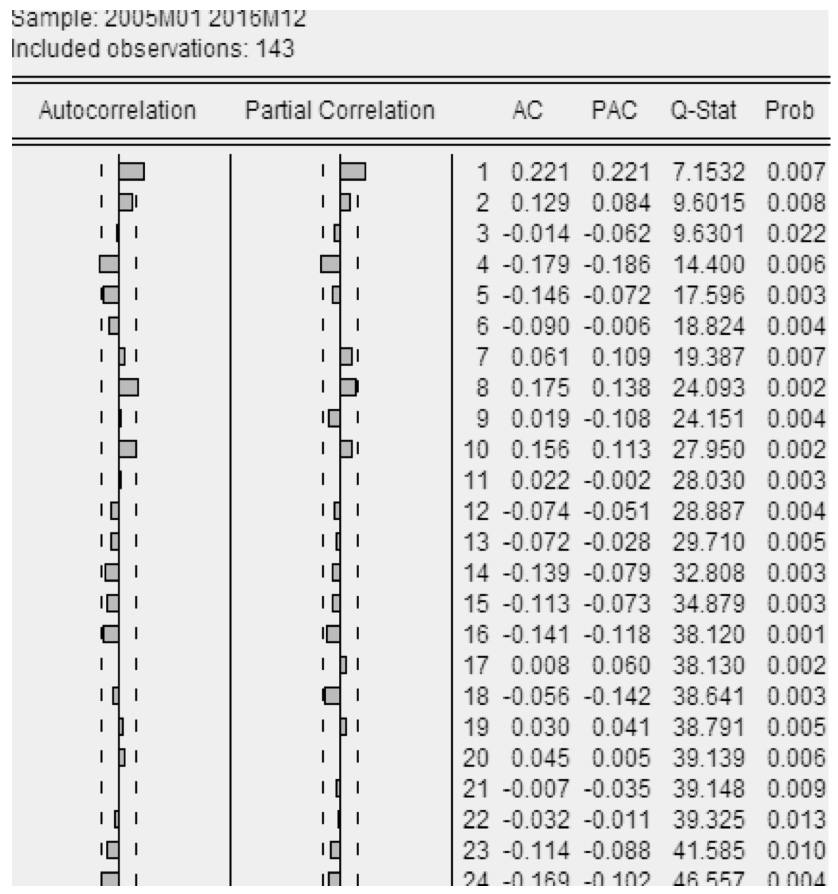

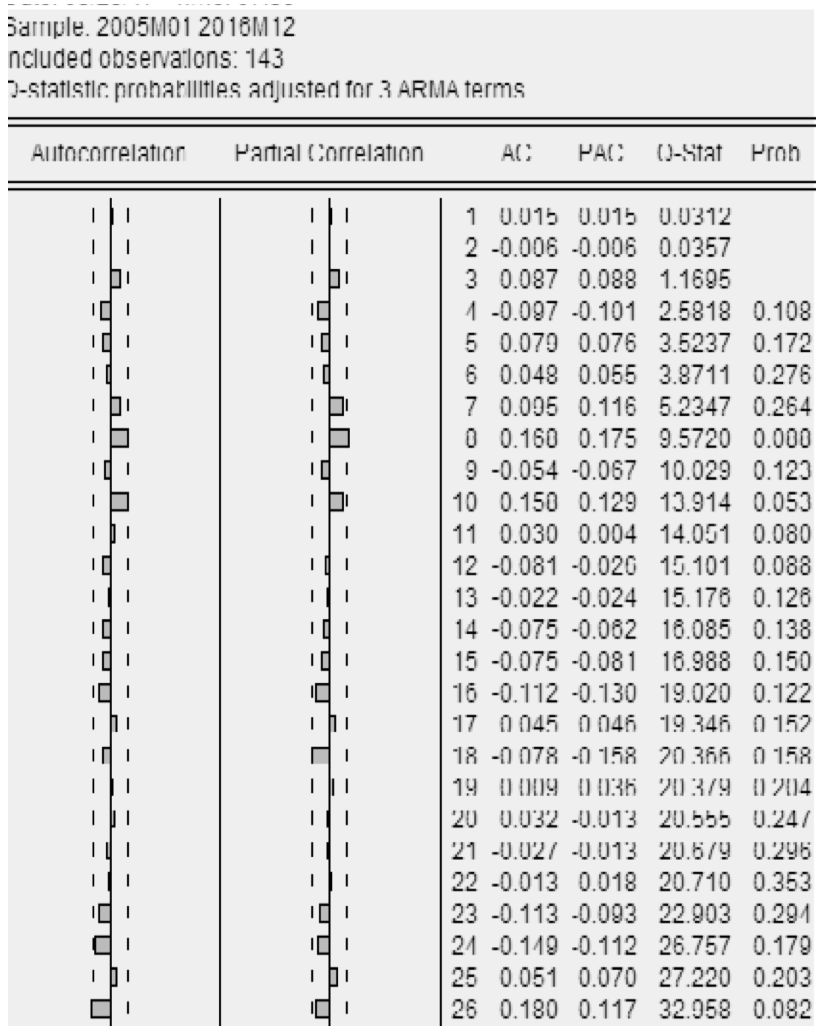

Após a escolha do modelo é necessário realizar a análise de resíduos (ajustado). Se o modelo for adequado aos dados espera aleatoriamente em torno de zero com variância aproximadamente constante. Também espera se que os resíduos sejam independentes e possuam distribuição normal Na tabela 10 é apresentado o Teste Ljung-Box amostral é aproximadamente Qui-quadrado dos resíduos, cujas hipóteses podem ser interpretadas da seguinte maneira:

Pode-se observar que todas as observações possuem um p-valor alto, indicação de que os resíduos são independentes (tabela 10).

Tabela 10

Função de autocorrelação parcial e autocorrelação

dos resíduos e teste Ljung-Box.

Uma forma de medir a capacidade preditiva do modelo consiste em comparar seus erros de previsão com aqueles do passeio aleatório. Isso pode ser feito através da chamada estatística U de Theil. O coeficiente avalia o desempenho da previsão em relação à previsão ingênua ou trivial. Previsão ingênua ou trivial significa que a estimativa do valor futuro é igual ao valor atual. O coeficiente U de Theil analisa a qualidade de uma previsão através dos seguintes valores:

a) U > 1, significa que o erro do modelo é maior do que da previsão ingênua;

b) U < 1, significa que o erro do modelo é menor que da previsão ingênua.

O coeficiente U de Theil menor do que 1 já indica uma previsão melhor que a previsão

Ingênua; quanto mais próximo o mesmo for de zero, melhor será o resultado da previsão. A estatística U- Theil aplicada aos dados estimados e observados de janeiro de 2005 a dezembro de 2016 é 0,0283, indicando também uma boa qualidade do modelo em relação aos valores preditos.

A metodologia de previsão de Box-Jenkins é muito ampla, flexível e altamente subjetiva, mas, também é uma importante ferramenta de gestão que pode auxiliar o processo de tomada de decisão e planejamento futuro. Entretanto, o ponto fundamental para um mercado competitivo como o do café arábica é o de que uma antecipação de preços gera uma série de benefícios a todos os interessados neste agronegócio.

O modelo Arima (1,1,2) estimado no presente estudo foi eficiente para previsão dos preços do café arábica no mercado brasileiro.

Os resultados obtidos fornecem uma ferramenta de análise para o mercado desta commodity, na medida em que demonstram a tendência dos preços para um horizonte de curto prazo, servindo de auxílio à tomada de decisão de agentes que comercializam este bem, ou seja, o conhecimento do comportamento dos preços poderá ser extremamente útil nas suas tomadas de decisões com relação ao planejamento da produção, à manutenção e formação de estoques, podendo desta forma aproveitar de maneira mais eficiente as fases de baixa e de alta nos preços, para a maximização dos lucros.

O crescimento da produção e o aumento da capacidade competitiva do café arábica brasileiro sempre estiveram associados aos avanços científicos e à disponibilização de tecnologias ao setor produtivo. O futuro do café arábica dependerá da sua competitividade no mercado global, para o qual precisará, além do empenho do produtor, o apoio governamental, e investimentos em pesquisas não só na área produtiva, mas no campo das previsões tanto em clima tempo aonde as pesquisas são avançadas e já vem auxiliando os produtores, mas principalmente no campo econômico, pois não basta produzir, o produtor precisa de auxilio para conseguir um preço médio ao longo do tempo que venha a lhe trazer a melhor rentabilidade e consequente aumento da produtividade já que terá mais recursos para investimos De forma geral a previsão do preço do café arábica, auxiliará o produtor nas tomadas de decisões que são importantes para seu negócio.

Apesar da modelagem ARIMA apresentar um adequado poder de previsão de curto prazo, recomenda-se, em outros trabalhos de pesquisa, proceder à estimação utilizando outros modelos, tais como: ARMAX e a volatilidade por meio da modelagem da família ARCH.

AGROLINK <http://www.agrolink.com.br/cotacoes/graos/soja> acesso em 18 de março 2017.

Akaike, H. A- New look at the statistical model identification.IEEE Transactions on Automatic Control, Waschiton, v.19, p.716-723, 1973.

Arêdes, A.F.; Pereira, M. W.G. - Potencialidade da utilização de modelos de séries temporais na previsão do preço do trigo no Estado do Paraná. Revista de Economia Agrícola, São Paulo, v. 55, n. 1, p. 63-76, jan./jun., 2008.

Box, G. P.; Jenkins, G. M. Time series analysis, forecasting and control. Holden-Day, San Francisco 1976.

CONAB http://www.conab.gov.br/conteudos.php/conteudos.php?a=1253&t= acesso em 17 de março de 2017.

Dickey, D. A. &Fuller, W. A. - Likelihood ratio statistics for autoregressive Time series with unit root . Econometrica, 49(4): 1057-1072, Julho, 1981.

Felipe, I. J. S. – Aplicação de modelos Arima em séries de preços de soja no Norte do Paraná. // Tekhne e Logos, Botucatu, SP, v.3, n.3, Novembro. 2012.

Franses, P. H. - Testing for seasonal unit root in monthly data. Econometric Institute Report 9032A. Rotterdam: Erasmus University, 1990.

Franses, P. H.; Hobijn, B. - Critical values for unit root tests in seasonal time series. Journal of Applied Statistics. v. 24, p. 25-46, 1997.

Hylleberg, S.; Engle, R.; Granger, C.; Yoo, B. - Seasonal Integration and Cointegration. Journal of Econometrics, 44, 215-38, 1990.

Jarque, C.; Bera, A. (1987).Test for normality of observations and regression residuals.International Statistical Review. 55(2), 163-172.

Lamounier, W.M.- Tendência, ciclos e sazonalidade nos preços do café // Gestão e Produção, São Carlos, v. 14, n. 1, p. 13-23, jan.-abr. 2007.

Lütkepohl. H.; Krätzig. M. Applied time series econometrics. New York: Cambridge University Press, 2004. 323p.

Marques, D. V.; Souza, G.S.; Souza, M. O.; Marra, R.- Análise do mercado de café via modelos de previsão. Simpósio de Pesquisa Operacional, 42. 2010, Bento Gonçalves. (2010).

Phillips, P.C.B.; Perron, P. (1988).Testing for a unit root in time series regression. Biometrika, 75(3), 335-346.

Santili, M. A. Métodos de previsão Auto-Regressivo aplicado a uma série de volume de produção de caminhão. 2015. 45f. Trabalho de Graduação (Graduação em Engenharia Mecânica) – Faculdade de Engenharia do Campus de Guaratinguetá, Universidade Estadual Paulista, Guaratinguetá, 2015.

Souza, V. S.; Nunes, B.H.C.; Almeida, A. N.; Eisfeld, C. L. - Utilização da metodologia de Box & Jenkins na previsão do preço futuro pago as exportações paranaenses de madeira serrada. V Encontro de Economia Paranaense, 2007.

Tibulo, C.; Carli,V. Previsão do preço do milho, através de séries temporais. Scienta Plena, v.10, n.10, 2014.

Zivot, E.; Andrews D. - Further Evidence on the Great Crash, the Oil-Price Shock, and the Unit-Root Hypothesis”, Journal of Business and Economic Statistics, 10, p.251-270, 1992.

1. Professor Visitante da Faculdade de Ciências Econômicas e do PPGCE da Universidade do Estado do Rio de Janeiro (UERJ). carlos.silva@uerj.br; gon7silva@gmail.com