Vol. 39 (Nº 03) Año 2018. Pág. 22

TARAZONA, Silvia Juliana 1; CUADRA, Angela Patricia 2; ROMERO, Héctor 3; FAJARDO, Eddy Johanna 4

Recibido: 15/10/2017 • Aprobado: 09/11/2017

RESUMEN: La presente investigación tiene como finalidad analizar los efectos de los flujos de remesas en el crecimiento económico de Colombia en el periodo comprendido entre 2000-2016. Para tal fin se lleva a cabo un estudio de la teoría económica y de la literatura académica, así como un análisis descriptivo de los datos. Posteriormente, se realizan una estimación econométrica a través del método de los vectores autoregresivos (VAR) para explicar las respuestas a los cambios de las remesas sobre el PIB. Los resultados muestran que los cambios de las remesas no influyen sobre el crecimiento económico en Colombia en el largo plazo. |

ABSTRACT: The purpose of this research is to analyze the effects of Remittance flows on economic growth in Colombia for the period between 2000-2016, for which purpose a study of economic theory and academic literature, as well as a descriptive analysis of the series. Subsequently, a vector autoregressive (VAR) econometric model is estimated to explain the responses to changes in remittances over GDP. The results show that the changes of remittances do not affect the economic growth of the country in the long run. |

Las crisis económicas y sus dificultades para superarlas, especialmente en América Latina despiertan un interés en las personas por migrar a otras economías, incentivadas ya sea por las diferencias entre oferta y demanda de trabajo o por las diferencias salariales. Este fenómeno migratorio ha venido presentando un flujo considerable de remesas, las cuales tienen efectos en la dinámica económica.

Los efectos derivados de los flujos de remesas han sido discutidos desde diferentes campos, por un lado, existen teorías que afirman que estos efectos en el crecimiento son negativos debido a que reducen la oferta de mano de obra, por otro lado, están los que sostienen que las remesas actúan como flujos compensatorios, finalmente existen teorías que exponen que las remesas actúan de forma positiva en el crecimiento ya que incentiva el consumo y la inversión.

La presente investigación pretende analizar los efectos derivados de los flujos de remesas en el crecimiento económico de Colombia en un periodo comprendido entre 2000-2016, para tal estimación se utiliza un modelo de vectores autoregresivos con el fin de analizar la dinámica de las variables de estudio.

Es así como el presente documento está organizado de la siguiente forma, la primera parte del documento consta de la presente introducción, seguidamente se realiza una revisión de la teoría y se plasman algunos antecedentes con el objetivo de encontrar una relación empírica entre las remesas y el crecimiento económico. Posteriormente, se describe la metodología implementada y el orden de la misma, para la construcción de un modelo de vectores autoregresivos con el objetivo de encontrar los efectos de las remesas en el PIB. En la siguiente sección se realiza un análisis descriptivo de la serie para observar el comportamiento de cada una de las variables y la evolución de las remesas en Colombia, posteriormente se plantea un modelo VAR multivariado donde a través de la función impulso-respuesta se analiza el efecto de las remesas sobre PIB. Finalmente se expresan las conclusiones y recomendaciones del estudio.

Este tema ha sido analizado desde diferentes ópticas, ya que existen diversos trabajos e investigaciones que relacionan los flujos de remesas con el crecimiento económico y otras variables macroeconómicas, a continuación, se presentan algunos antecedentes donde trabajan la relación y los posibles efectos del flujo de remesas con el crecimiento económico de las economías, encontrando múltiples resultados.

Para empezar, en su trabajo Meyer y Shera (2016), observan los impactos de las remesas sobre el crecimiento económico de Albania, Bulgaria, Macedonia, Moldova, Rumania y Bosnia Herzegovina durante el periodo 1999-2013, debido a que estos países han experimentado un aumento en el flujo de remesas, los datos son anuales, usando el crecimiento como variable dependiente medida en porcentaje donde utilizan un análisis de regresión múltiple y arroja como resultado que las remesas de los trabajadores contribuyen positiva y significativamente al crecimiento económico de estos países, además que el uso productivo de estos flujos puede ayudar a mantener y mejorar el crecimiento destinando este dinero a consumo e inversiones.

Asimismo, Batu (2017) emplea el modelo estándar de economía abierta del Ciclo Económico Real (RBC por sus siglas en inglés), con el fin de evaluar la efectividad y el impacto económico de las remesas de los trabajadores en el crecimiento del PIB per cápita tomando datos de 81 países en un periodo de tiempo comprendido entre 1970 y 2012. La metodología empleada es una calibración del modelo RBC, de una pequeña economía abierta. Al analizar datos del modelo, el autor aprecia que solo las remesas de los trabajadores que son de carácter temporal tienen un impacto positivo en el PIB per cápita en el largo plazo.

Estas dos investigaciones coinciden en que las remesas generadas por los trabajadores tienen una participación positiva, ya sea de carácter temporal o permanente, sin embargo, este efecto sobre el PIB es considerado por el aumento de los flujos de capital sin tener presente que el fin último de estos recursos tienen afectaciones ya sean positivas o negativas, es decir, si se destinan para consumo o inversiones.

Ahora bien, en la investigación realizada por Catrinescu, Leon, Piracha y Quillin (2009) se considera que las remesas podrían tener mayor participación en el crecimiento económico en el largo plazo si las políticas económicas e instituciones políticas del país receptor incentivan el ahorro y la inversión. Para ello se usa un modelo dinámico simple con las remesas como única variable independiente y posteriormente se adicionan variables de control a la vez donde se incluyen observaciones de 162 países que abarca el periodo 1970-2003. Los resultados obtenidos evidencian que para el periodo estudiado no hay una relación estadísticamente significativa entre remesas y crecimiento económico, no obstante, cuando se interactúa con las instituciones, se observa un efecto positivo. La investigación concluye que el impacto de las remesas en el crecimiento económico es mayor en los países que tienen políticas e instituciones políticas de mayor calidad.

Ahora bien, para América Latina se presentan investigaciones sobre el flujo de remesas en el crecimiento económico tal y como lo hacen Moritz y Salazar (2011) donde proponen como objetivo ofrecer evidencia empírica sobre el aporte de las remesas al crecimiento económico para el caso de la economía mexicana en el periodo de 1996-2000. Para ello, los autores utilizan la metodología de cointegración de Johansen la cual permite identificar la existencia de una relación de largo plazo entre el consumo privado y las remesas, también utilizan un modelo de corrección de errores para identificar las relaciones de corto plazo. Se concluye que las remesas impactan en el corto y el largo plazo en el crecimiento económico por medio del consumo privado, sin embargo, se presentan efectos negativos relacionados con la migración, las remesas y el poco desarrollo económico del país.

En la investigación realizada por Ambrosius y Cuecuecha (2016), se analiza el efecto de las remesas en instituciones financieras formales e informales empleando datos de los hogares mexicanos en un periodo comprendido entre 2000-2005. La metodología implementada consistió en un modelo instrumental sobre variables de resultado binario donde se analizan variables exógenas en las condiciones del mercado laboral en los Estados Unidos y la distancia a las líneas de trenes como un instrumento entre el envío de remesas y la migración en estos dos países. En conclusión, los hogares emplean las remesas para el consumo de productos financieros, como las cuentas bancarias. Sin embargo, cuando a un crédito se refiere, las instituciones financieras no toman el riesgo de proveer este servicio, por lo tanto, se recurre un mercado informal.

Por otra parte, en el estudio de Lim y Simmons (2015) investiga la importancia económica a largo plazo de los flujos de remesas en los países miembros de la Comunidad del Caribe (CARICOM) exceptuando Bahamas y Monserrat en el periodo 1975-2010. Para la realización del análisis se usan pruebas de cointegración de panel donde se evidencia que no hay una relación a largo plazo entre las remesas y el PIB real per cápita. Sin embargo, si existe entre las remesas y el consumo real per cápita, lo que lleva a concluir que los flujos de remesas destinados hacia esta región se emplean en primer lugar para financiar las necesidades de consumo en lugar de inversiones que aumenten el crecimiento económico de los países.

Las anteriores investigaciones sobre América Latina coinciden en sus resultados al demostrar empíricamente que los efectos de las remesas no son significativos en el crecimiento económico de la región, esto debido al destino final de estos recursos, es decir, el efecto difiere si su fin último es para consumo o inversión, además los resultados difieren si el análisis es a corto o a largo plazo.

Sin embargo, en un estudio elaborado por Condori (2014) se analiza el impacto de las remesas sobre el crecimiento económico de Bolivia en un periodo de tiempo comprendido entre 2001 y 2013. Para el desarrollo de esta investigación se utiliza el método hipotético-deductivo mediante la técnica documental y un análisis descriptivo. El estudio señala un impacto positivo de las remesas en el crecimiento económico del país en el corto plazo siendo de 3% y una participación significativa en las principales variables macroeconómicas. Asimismo, concluyen que las remesas usadas para consumo aumentan el ingreso de los hogares receptores lo que origina un incremento de la demanda interna y por consiguiente un efecto en el crecimiento en el corto plazo, no obstante, si el uso de estas es el ahorro o la inversión el efecto es un aumento del crecimiento en el largo plazo.

Por su parte, Agudelo (2016) realiza un análisis de las remesas y su relación con variables macroeconómicas tales como el crecimiento económico, desempleo e inflación. Para ello se lleva a cabo un método de correlación para determinar los departamentos con mayor participación en el flujo de remesas relacionado con las variables macroeconómicas estudiadas, seguidamente se realiza un análisis por conglomerados y finalmente el autor realiza un modelo de regresión múltiple, y se concluye que la tasa de crecimiento económico está asociada directamente al envío de remesas y a la vez este crecimiento muestra una disminución de las tasas de desempleo.

Por otro lado, en el estudio realizado por Bonilla (2016) se lleva a cabo un análisis de los choques externos y remesas internacionales en las regiones de Colombia, en el periodo de 2007-2015. Para esta investigación se realiza un análisis descriptivo sobre las regiones con considerable flujo de remesas y se analiza diferentes variables como afiliaciones al sistema de salud, participación laboral y tasas de desempleo. Finalmente se encuentra que las remesas son un importante factor de ingresos para algunas regiones trayendo externalidades positivas, además se evidencia que el desempeño regional es sensible al comportamiento económico de los países receptores.

En la investigación realizada por Monrroy (2010) se estudia el impacto de las remesas en el crecimiento económico de Colombia en el periodo 1994-2007 en nueve departamentos representativos de este tipo de transferencias. La metodología implementada se basó en un modelo empírico de series de tiempo y datos de corte transversal, además se estimó un modelo econométrico simultáneo de panel de datos utilizando como variables población, remesas y gasto público; del análisis se pudo observar que el departamento que recibe mayor porcentaje de remesas es el Valle de Cauca, seguido de Antioquia y Cundinamarca, sin embargo, con respecto al PIB las regiones más representativas son Risaralda y Quindío. Asimismo, se logra observar que las remesas han venido reflejando crecimientos significativos que se representan en el crecimiento, aunque el análisis del modelo econométrico arroja que la variable que más impacta al PIB es la variable población, seguida del gasto público.

Un estudio elaborado por Leal (2008) analiza la relación entre las remesas y el crecimiento económico, los niveles de consumo y la formación bruta de capital fijo en Colombia para un periodo de diez años (1996 – 2006). Del mismo modo, trata de establecer las causas que incentivan a los nacionales radicados en el extranjero a remitir remesas a su país de origen, haciendo uso de tres (3) modelos de vectores autoregresivos. El análisis de los resultados refleja una relación contracíclica entre las remesas, el PIB y el consumo y una relación procíclica entre remesas e inversión. Estos hallazgos parecen indicar que los migrantes mantienen estos flujos de recursos motivados por relaciones altruistas que sostienen con sus familiares cercanos.

En los estudios realizados para Colombia, se encuentra que el efecto de las transferencias sobre el crecimiento es significativo, pero a su vez estos son sensibles a las condiciones macroeconómicas de los países receptores, además el motivo del envío de remesas está sujeto a características altruistas y por incentivos a la inversión haciendo que el efecto esperado sobre el crecimiento se presente de manera directa o indirecta, es decir se pueden reflejar en la inversión a la educación y en el aumento tributario, a su vez genera disminución de la participación laboral.

En el estudio realizado por Tamayo y Moore (2014) se analiza si hay inversión en educación generada a partir del dinero recibido vía remesas en Colombia y a su vez si esa inversión en educación tiene un efecto positivo en el crecimiento económico del país durante el periodo 2001-2013. Para llevar a cabo este análisis se construye un modelo estadístico de mínimos cuadrados ordinarios donde el crecimiento económico es la variable dependiente y el número de matriculados en postgrado, el número de matriculados en pregrado y las remesas son las variables independientes. Finalmente se concluye que el efecto de las remesas en Colombia ha sido significativo en el periodo estudiado, sin embargo, después de la crisis del 2008 estas se han visto a la baja ya que Estados Unidos y Europa son los principales emisores de remesas.

Es importante tener presente que el envío de remesas puede tener efectos en indicadores como inversión a la educación, vivienda, y el desempleo, muchas discusiones se han generado en este análisis ya que existen trabajos donde sostienen que las remesas proporcionan una disminución en la oferta de mano de obra aumentando los niveles de desempleo.

Asimismo, en la investigación realizada por Arango, Montenegro y Obando (2011) se estudia el desempleo en el departamento de Pereira y sus causas, el objetivo de esta es establecer las causas que han llevado a Pereira a ubicarse como la ciudad con la tasa de desempleo más alta, en el periodo de 2005 – 2009; planteando como hipótesis la participación laboral en función de las remesas provenientes de España, las cuales han disminuido por la situación económica de este país europeo. Para ello utilizan un modelo Probit, donde se incluye la tasa de desempleo de España como proxy de las remesas que recibe un individuo, dejando como conclusión que la evidencia empírica demuestra que las remesas enviadas desde España son determinantes de la tasa de participación de Pereira y que la disminución de las remesas por la situación económica ha contribuido a explicar el aumento de la oferta de trabajo en la región y con ello alterando la tasa de desempleo de la ciudad.

Las investigaciones mencionadas anteriormente muestran que existen efectos directos e indirectos de las remesas sobre el PIB que pueden ser a corto o a largo plazo, directos o indirectos es así como la presente investigación tiene como objetivo analizar los efectos de las remesas en el crecimiento económico de Colombia en el periodo 2000-2016.

Las remesas provenientes del fenómeno migratorio han despertado un interés por analizar estas, y su impacto en el crecimiento económico de los países receptores desde diferentes ópticas, la discusión se ha canalizado entre los que manifiestan que las remesas tienen un efecto positivo en el crecimiento por medio del consumo y la inversión y sus efectos sobre la demanda agregada, por otro lado, existen ciertos autores que exponen que los efectos de las remesas son negativos debido a que los flujos de las inversiones mayormente son inversiones improductivas, además están los autores que expresan que las remesas incentivan la reducción en la participación laboral.

Algunos autores afirman que las remesas contribuyen negativamente al crecimiento, Dorantes y Pozo (2004) sostienen que los flujos de las remesas aprecian el tipo de cambio real en las economías receptoras reduciendo la competitividad de los bienes exportados, además está pérdida de competitividad ante los mercados mundiales impone un coste económico no intencional al sector exportador, por lo tanto, eso repercute en la demanda agregada. Además, plantean que es importante comprender los diversos impactos de las remesas para diseñar políticas económicas y finalmente exponen la existencia de una paradoja entre las intenciones altruistas que tienen los inmigrantes hacia sus familiares y el compromiso con la competitividad internacional del país de origen.

Por otro lado, Rao y Hassan (2009) manifiestan que los flujos de las remesas en el crecimiento económico a largo plazo no tienen ningún efecto, sin embargo, estos flujos pueden tener efectos en el corto plazo, es decir, que los efectos directos de las remesas sobre el crecimiento económico no son significativos, mientras que los efectos indirectos en el corto y mediano plazo tienen mayor significancia, además, comprueban que el desarrollo del sector financiero tiene un impacto positivo, sin embargo, el tipo de cambio y la volatilidad del producto impactan negativamente al crecimiento económico.

Uno de los trabajos que más se ha destacado en el tema de remesas es el de Chami, Fullenkamp y Jahjah (2005) afirman que las remesas tienden a estar correlacionadas negativamente con el crecimiento del PIB y sugieren que estas se comportan de forma compensatoria, es decir, las remesas difieren de los flujos de capital privado, no estan destinadas a servir como capital de desarrollo económico sino como una compensacion por el pobre desempeño económico de los países receptores. En otras palabras, las remesas se utilizan como sustituto de los ingresos laborales, si estas remesas son utilizados por los receptores para reducir su oferta de mano de obra y su participación en el mercado de trabajo y es posible que la actividad económica se vea afectada negativamente. También sostienen que existe una correlación negativa entre el crecimiento económico, las remesas y el PIB per capita, es decir, las remesas no están destinadas a servir como flujos de capital.

En esta discusión también se encuentra la tesis planteada por Acosta, Lartey y Mandelman (2009) señala que los efectos directos de las remesas se relacionan con promover el fenómeno de la enfermedad holandesa y esto se debe a que un aumento en las remesas termina por un aumento en el ingreso del hogar y por lo tanto un aumento en el consumo. Otras de las tesis que exponen estos autores es que las remesas provocan una disminución en la oferta de la mano de obra aumentando los costos de los productos intensivos en mano de obra y provocando el fenómeno de la enfermedad holandesa. Es decir, en ausencias de fallos del mercado, la disminución de la oferta de mano de obra y el aumento del consumo llevan a la reasignación de recursos hacia el sector no transable, así las remesas contribuyen a un mayor consumo y ocio, finalmente esta tesis plantea que las remesas anticíclicas reducen la volatilidad del ingreso disponible.

En cambio, Fayissa y Nsiah (2010) plantean que los países latinoamericanos pueden mejorar su desempeño en el crecimiento económico, no solo invirtiendo en las fuentes tradicionales de crecimiento como la inversión en capital físico y humano, inversión extranjera directa, sino también mediante el aprovechamiento estratégico de la contribución de las remesas, garantizando su transparencia, así como reduciendo los costos de las mismas.

Por otra parte, Giuliano y Ruiz-Arranz (2009) analizan en su investigación la relación entre remesas y crecimiento económico haciendo énfasis en la influencia del desarrollo del sector financiero sobre la eficiencia de un país al utilizar las remesas. Sugieren que las remesas pueden ser sustitutos de los créditos ineficientes o inexistentes que ofrece el mercado financiero ayudando a los pequeños empresarios a evitar los altos costos de los préstamos y así lograr iniciar la etapa productiva, lo que indica, que las remesas se convierten en una forma alternativa de financiar la inversión y solventar las restricciones de liquidez logrando una estimulación del crecimiento económico. El análisis evidencia que esta hipótesis se da principalmente en los países donde el sector financiero es menos desarrollado. Además, concluyeron que las remesas son considerablemente rentables y en su mayoría procíclicas, es decir, responden en igual medida tanto a las oportunidades de inversión como a las de motivos altruistas, al realizar un análisis de las propiedades de estas. Y, por último, señalan que en los países con altos niveles de desarrollo financiero las remesas no tienen un impacto positivo debido a que tienden a desalentar la mano de obra.

Asimismo, Ratha (2005) afirma que los flujos de remesas son la segunda fuente de financiación externa más importante después de la IED (Inversión extranjera directa), por lo cual examina la importancia de las remesas de los trabajadores como fuente de financiación externa donde encuentra que este flujo de remesas está asociado con el crecimiento económico de los países de origen ya que al aumentar los ingresos de los individuos receptores aumentan las reservas de divisas del país receptor, y al invertir estas remesas están contribuyendo al crecimiento del PIB, que su vez si se usan en consumo, tienen unos efectos multiplicadores positivos.

Además, Ratha (2009) expone que los fondos enviados por los trabajadores a sus país de origen son el vínculo más tangible entre la migración y el desarrollo sin embargo, la migración no puede ser un sustituto del desarrollo nacional ni se la creación de empleo. El autor aclara que las remesas ayudan a la reducción de la pobreza, aumentan el bienestar y proporcionan divisas, esto ayuda a la economía de los países ya que permite a los países obtener importaciones y atender el servicio de la deuda externa y mejora el acceso de los mercados internacionales.

Por otro lado, Ralph y Connel (2009) plantean que las remesas no son un capital firme, es decir, no deben considerarse como una señal positiva de prosperidad para la economía, ya que hace que aumente los precios de los activos y aumentan la pobreza, desplazando a las familias pobres del mercado de vivienda, generando menos preocupación de los ciudadanos para que su gobierno actúe de manera eficiente, el aumento de remesas desincentiva la presión al gobierno para que presten mejores servicios.

Otro estudio que ha abordado el tema es la investigación de Chami, Cosimano y Gapen (2006) donde utilizan un modelo de equilibrio dinámico y estocástico para describir los efectos de las remesas sobre las variables reales y nominales de un ciclo económico, para así analizar su influencia en la política monetaria y fiscal. Encuentran que el consumo y el ingreso disponible se ven impactados positivamente por las remesas y que estas son un seguro contra los shocks de ingreso ampliando el bienestar del hogar. Asimismo, evidenciaron que las remesas originan un ciclo económico más volátil ya que aumentan la correlación entre mano de obra y producción. Finalmente señalan política monetaria requiere de instrumentos independientes de política gubernamental.

Por su parte, Barajas, Chami, Fullenkamp, Gapen y Montiel (2009) sustentan que las remesas de los trabajadores no tienen un impacto positivo en el crecimiento económico en el largo plazo mediante el estudio de tres efectos específicamente: (a) Acumulación del capital, (b) Crecimiento de la fuerza de trabajo y (c) Crecimiento de la productividad total de los factores. Esto puede ocurrir al alterar la calidad de la intermediación financiera nacional. Encuentran que esto se debe a que generalmente no están previstas para ser usadas como inversión sino como un respaldo para ayudar a las familias a financiar las necesidades básicas del hogar y aunque esto mitiga la pobreza, normalmente no convierte a los integrantes de estas familias en empresarios.

Se puede evidenciar que en las investigaciones mencionadas anteriormente los resultados son muy distintos, algunos autores afirman un efecto positivo y significativo mientras que otros encuentran que las remesas y el crecimiento económico tienden a estar correlacionados negativamente, sin embargo, estudiar los diferentes enfoques que se tienen sobre el tema, es importante para determinar si estos flujos influyen en el crecimiento económico.

En este apartado se presenta la metodología implementada para la investigación. Preliminarmente se realiza un análisis gráfico y descriptivo para comprender el comportamiento de los datos, seguidamente se realiza un modelo econométrico para comprender los efectos de los flujos de remesas en Colombia en el crecimiento económico del país, en el periodo 2000-2016, la metodología implementada parte del uso de vectores autorregresivos (VAR), este es un proceso de estimación que permiten establecer relaciones de causalidad entre las variables, y es muy útil para el análisis de series de tiempo ya que es capaz de separar los efectos pasados que explican el vector de las variables endógenas a través de variables rezagadas.

El modelo VAR permite tomar la interdependencia de varias series de tiempo, estimando un modelo de ecuaciones simultáneas con rezagos en todas las variables, para realizar este modelo es necesario la clasificación de las variables en endógenas y exógenas y deben imponerse restricciones en los parámetros para la identificación. Puesto que en la metodología VAR cada variable dependiente es estimada sobre los valores rezagados de la propia variable y de todas las demás variables en el sistema. Una forma general de especificar el modelo VAR que se utiliza en el estudio es la siguiente:

(1)

(1)

Donde A0 es un vector que contiene las constantes; Ai es una matriz, X es un vector, conformado por tres variables: PIB per cápita, tipo de cambio y remesas, Γ es una matriz de coeficientes D, es un vector de variables dicotómicas o dummies que contiene tanto a las variables estacionarias como a otras variables dicotómicas que se consideraron relevantes en el estudio para controlar datos atípicos εt es un vector que contiene los residuos o combinaciones lineales de las perturbaciones o choques aleatorios a cada una de las variables contenidas en X. (Neusser 2016).

Previo a la realización del modelo, se adelanta un análisis estadístico descriptivo, seguidamente se estudian las variables mediante la ejecución una prueba de raíz unitaria Dickey-Fuller a fin de determinar si las series satisfacen o no la condición de estacionariedad. Por otro lado, si se comprueba la existencia de raíz unitaria, se aplica el operador de prueba de raíz unitaria en primera diferencia, por lo tanto, se procede a realizar una transformación de potencia y una primera diferencia a la serie para de esta manera convertirla en estacionaria y así dar paso a la estimación del modelo VAR, este último proceso se realiza las veces que sea necesario hasta transformar la serie en estacionaria.

Seguidamente, se identifica el VAR a través de los criterios de información: Akaike (AIC), Hanna-Quin (HQ), Schwarz (SC) y error de predicción final (FPE) devolviendo los criterios de información y el error de predicción final para el incremento consecutivo del orden de retraso. Después, se realiza la estimación del modelo VAR donde se calcula la varianza del PIB y la correlación de esta variable y de las Remesas, así se procede a crear un nuevo objeto con las variables estacionarias y transformadas en series de tiempo posteriormente se realizan las pruebas de especificación.

Luego, se adelanta la prueba de autocorrelación y de normalidad, asimetría multivariada y prueba de curtosis, donde se computa los ensayos univariados y multivariados de Jarque-Bera y ensayos de asimetría y curtósis para los residuos del modelo VAR. Posterior a ello se verifica si las varianzas de los residuos son o no homocedásticos, luego se aplica el procedimiento de Johansen en la serie de tiempo con el fin de analizar las restricciones impuestas por la integración de las series incluidas en el modelo VAR.

Una vez realizadas las pruebas de especificación y verificar que el modelo VAR las satisface, se realiza el análisis impulso-respuesta, esto muestra la reacción de las variables explicadas en el sistema cuando hay cambios en los errores y por último se desarrolla un análisis de la descomposición de la varianza para indicar la proporción del efecto que tienen la perturbación de las variables en las demás. Respecto a la fuente de consulta de datos las variables, remesas y PIB se obtuvieron del Banco de la Republica, y se analiza el periodo 2000-2016 con periodicidad trimestral. El software utilizado para el estudio fue el programa R en su versión 3.3.3.

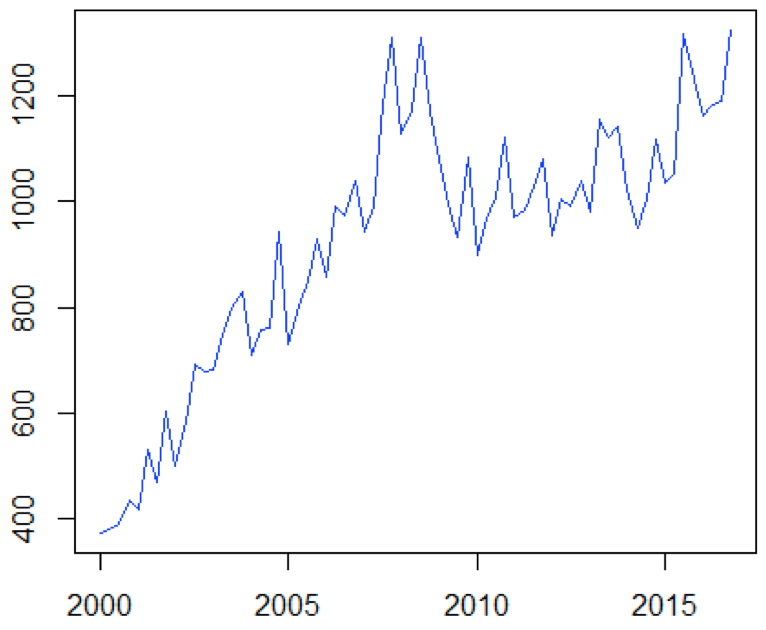

A continuación, se presenta un análisis descriptivo de los datos. Éste se inicia con un análisis grafico de la variable remesas, los datos plasmados son series anuales del total de ingreso por el concepto de remesas de trabajadores en Colombia, los valores están expresados en millones de dólares.

Figura 1

Evolución de las remesas en Colombia 2000-2016 (Millones de USD)

Fuente: Banco de la República

En general se observa en la figura 1, un comportamiento ascendente desde el año 2000 con un ingreso de remesas de 1.578 millones de USD, hasta el año 2008 donde se muestra un aumento significativo del flujo de remesas pasando de 4.429.7 a 4.784.9 millones de USD, según el Banco de la República (2009). Por otro lado, desde el 2009 hasta el 2013 se registró un descenso de estos flujos pasando de 4.784,9 millones de USD en 2008 a 3.969,7 millones de USD en 2013, esto se debió de igual forma a los efectos de la crisis financiera internacional, seguidamente se muestra una lenta recuperación de estos flujos gracias a las políticas que implementó el gobierno para enfrentar la crisis.

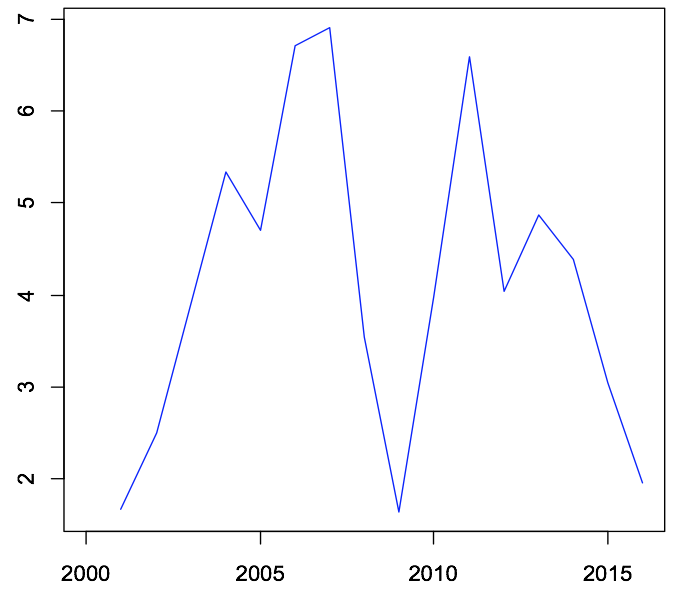

Figura 2

Variación de las Remesas en Colombia 2000-2016 (En porcentaje)

Fuente: Estimación a partir del Banco de la República

Entre 2000 y 2003 se registró una alta variación del ingreso de las remesas en Colombia que fluctuó entre 21% y 28% explicado por la brecha que surgió del proceso de monetización de remesas ya que cada divisa que ingresa al país y se monetiza automáticamente se convierte en liquidez que aumenta la base monetaria de la economía, cuyos efectos son diferentes dependiendo de la coyuntura cambiaria de devaluación o revaluación (ver Figura 2). Se puede observar que entre 2004 y 2005 esta brecha se ve afectada y se interpreta por los procesos de devaluación que se presentaron en este periodo.

Las burbujas económicas que se manifestaron principalmente en las economías desarrolladas como Estados Unidos entre 2006 y 2008 muestran efectos en las variaciones de las remesas de diferentes países incluido Colombia, donde se puede evidenciar variaciones positivas originadas por un proceso de revaluación de la moneda colombiana. En 2009 se registra una variación negativa, esto quiere decir, que los flujos de remesas disminuyeron significativamente respecto al año anterior.

Tabla 1

Estadísticos descriptivos de las Remesas en Colombia 2000-2016

Estadístico |

Valor |

Mínimo |

1.578,00 |

Máximo |

4.858,21 |

Media |

3.692,88 |

Mediana |

3.996,35 |

Desviación estándar |

960,49 |

Varianza de la muestra |

922.546,10 |

Curtosis |

0,10 |

Asimetría |

-0,94 |

Fuente: Elaboración propia con base de datos del Banco de la República.

En la tabla 1 se puede observar que en promedio los ingresos de remesas de trabajadores en Colombia en el periodo estudiado fue de 3.692,88 con una variación de 960,49 respecto al promedio, la mitad de los datos tienen valores menores a 3.996,35 los valores límites de los datos para las remesas son de máximo de 4.858,21 y mínimo de 1.578,00. Por otro lado, el PIB de Colombia durante el periodo analizado ha tenido un comportamiento creciente moderado, teniendo en cuenta que este periodo inicia con un proceso de recuperación de la economía colombiana después de la crisis del año 1999, originada por los desequilibrios macroeconómicos, la transformación en el sistema financiero, el colapso del régimen de banda cambiaria, entre otros.

Figura 3

Producto Interno Bruto para Colombia 2000-2016. (Miles de millones de pesos)

Fuente: Extraído del estadístico R versión 3.3.3

El PIB ha presentado un proceso de recuperación desde al año 2000 hasta el 2003, sin embargo, este proceso ha sido lento y ha tenido sus descensos, así como lo manifiesta el Banco de la República (2001), ya que el año 2001 se registro una caida de la actividad economica, derivada principalmente de huelgas en la industria de bebidas y una caida en la produccion de petroleo por los atentados terroristas en el oleoducto de caño limon Coveñas, llevando a una reduccion de las exportaciones de los derivados del petroleo. Esta lenta recuperación se debe a los altos indices de desempleo, la poca sostenibilidad en el sector financiero y la insostenibilidad de la deuda pública.

Figura 4

Variación del PIB en Colombia 2000-2016 (En porcentaje)

Fuente: Extraído del estadístico R versión 3.3.3

Para el año 2006 y 2007, la economía recupera su ritmo y crece a tasas del 6,7 y 6,9% respectivamente, llegando a su máximo potencial durante el periodo de estudio, según el Informe del Banco de la República (2007) esto se debe a la recuperación de los principales socios comerciales del país el cual aumentan la demanda de los productos exportables, la recuperación del consumo por parte de los hogares, así como el aumento moderado del consumo por parte de las administraciones públicas afectado por la Ley de Garantías Electorales, además del buen desempeño del sector industrial y del sector agrícola liderado por la cosecha cafetera.

Ahora bien, para el año 2008 y 2009 el PIB presento una caída significativa con su pico bajo en el 2009 de 1,65% conforme el Banco de la República (2009) esto se debe a la incertidumbre generada por la crisis financiera internacional originada en el mercado hipotecario, esto repercute en el dinamismo de la dinámica económica de Colombia ya que se ven afectadas las relaciones comerciales con el principal socio comercial, Estados Unidos, se genera incertidumbre, se ven afectadas las exportaciones y los ingresos fiscales es decir, en estos años se acentúa una desaceleración de la economía, acompañado de un aumento generalizado de los precios. Sin embargo, el crecimiento registrado en estos años estuvo a cargo de la inversión y el consumo por parte de los hogares.

En los años siguientes se registra una recuperación del producto pasando de una variación de 1,65% en el 2009 a 6,59% en el 2011 esta dinámica estuvo liderada por la recuperación a cargo de los países emergentes, ya que las economías desarrolladas estaban lidiando con las secuelas de la crisis internacional, finalmente se registra un proceso de desaceleración para el resto del periodo de estudio, básicamente este fenómeno se da por la caída significativa de los precios del petróleo, la lenta recuperación de los Estados Unidos, que afecta el nivel de exportaciones e inversiones, la crisis de la zona euro, y la desaceleración China. (Asociación Nacional de Industriales, 2016).

Para la identificación y estimación del modelo VAR se utiliza la variación porcentual de las respectivas variables de la serie, con el fin de observar cómo responde el PIB ante cambios (choques) en las remesas y a su vez la respuesta de las remesas con respecto a choquesen el PIB. Una vez realizado el análisis descriptivo de los datos se procede como se describe en la metodología propuesta, a realizar las respectivas pruebas, para ello se aplica la prueba de raíz unitaria, como la serie debe ser estrictamente estacionaria se realizan las pruebas a la serie y las transformaciones para cumplir con la condición de estacionalidad.

Tabla 2

Prueba de raíz unitaria para las Remesas y PIB en Colombia 2000-2016

Prueba de raíz unitaria |

p-valor Remesas |

p-valor PIB |

Test Dickey-Fuller |

0.00 |

0.00 |

Fuente: Elaboración propia con información extraída del estadístico R versión 3.3.3

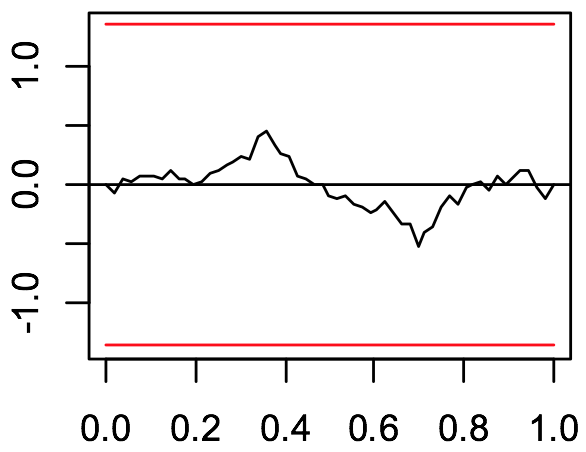

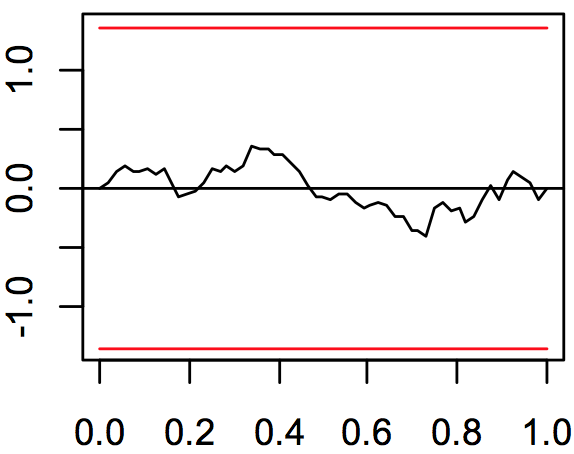

Al observar la tabla 2 se puede verificar que las series Remesas y PIB ya son estacionarias en primera diferencia, debido que el test de Dickey - Fuller muestra que el p-valor de las dos series es menor a 0,05. Es decir, se rechaza la hipótesis nula (la serie es no estacionaria). Este resultado es confirmado al observar el comportamiento de las figuras 5 y 6.

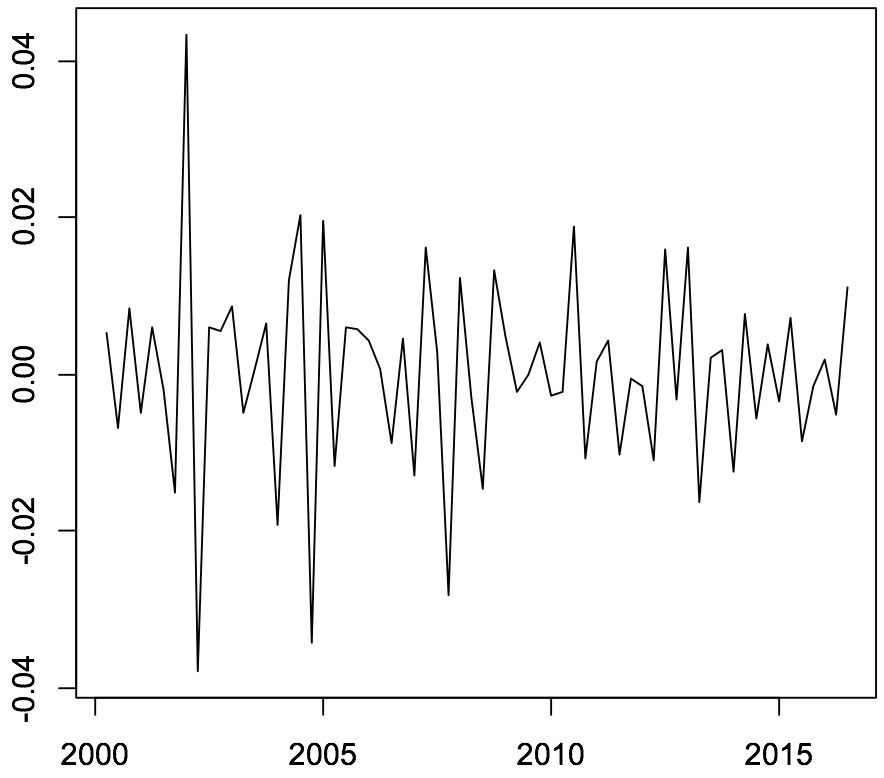

Figura 5

Remesas transformadas con primeras diferencias

Fuente: Extraído del estadístico R versión 3.3.3.

-----

Figura 6

PIB transformada con primeras diferencias

Fuente: Extraído del estadístico R versión 3.3.3.

Una vez transformada la serie en estacionaria con las respectivas pruebas de raíz unitaria, se procede a identificar el orden del VAR, para este estudio, se utiliza como máximo doce (12) rezagos y de acuerdo con los criterios de información Akaike (AIC), Hanna-Quin (HQ), Schwarz (SC) y Error de predicción final (FPE) el número óptimo de rezagos para las serie es once (11) para la estimación del modelo.

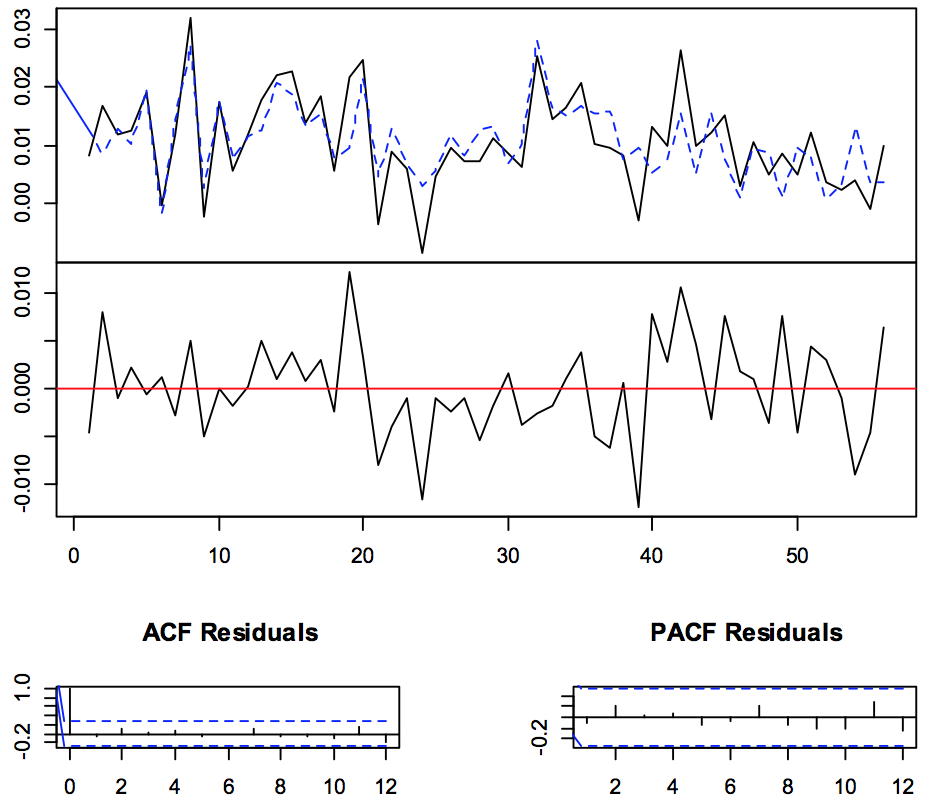

Luego de identificar el orden del VAR, que para este caso es de once (11), es decir, se van a escoger once (11) rezagos de acuerdo a los criterios de selección, se procede a graficar la variable observada versus la estimada y los correlogramas de los residuos.

Figura 7

Diagrama de Ajuste y Residuos para Remesas

Fuente: Extraído del estadístico R versión 3.3.3.

En la figura 7, en la parte superior se muestra el comportamiento de las variables observadas y estimadas, donde se puede evidenciar que la variable estimada (línea punteada) se ajusta a la variable observada de la variación de las Remesas lo cual es favorable ya que indica una adaptación adecuada de esta variable para la estimación del modelo. En la parte inferior se observan las funciones de autocorrelograma simple y parcial, que señalan un que los residuos no pasan los límites de confianza y se confirma la estacionalidad de la serie.

Figura 8

Diagrama de Ajustes y Residuos para PIB

Fuente: Extraído del estadístico R versión 3.3.3

El figura 8 muestra un mayor ajuste de la variable estimada respecto a la variable observada de variación del PIB, asimismo las funciones de autocorrelograma simple y parcial, confirman que no hay ruido blanco, por lo tanto, la variable de PIB es estacionaria. Seguidamente, para comprobar si el VAR estimado satisface la condición de estabilidad, se estudian las raíces del polinomio característico, se aprecia que la mayor parte de las raíces del polinomio característico son menores a 1, lo que indica que el VAR estimado con 11 rezagos satisface las condiciones de estabilidad.

Tabla 3

Prueba de Correlación Pormanteau

Prueba Pormanteau |

||

Chi-Squared |

|

p-valor |

81,11 |

0,7476 |

|

Fuente: Elaboración propia con información extraída del estadístico R versión 3.3.3

De acuerdo con la prueba de auto correlación el p-valor de la tabla 3 permite rechazar la hipótesis nula de que los residuales están correlacionados por lo tanto se acepta la hipótesis alterna de la no existencia de auto correlación.

Tabla 4

Pruebas de Normalidad

Test |

Chi-Squared |

p-valor |

Jarque-Bera test |

2,6995 |

0,8455 |

Skewness |

2,0441 |

0,5633 |

Kurtosis |

0,6553 |

0,8836 |

Fuente: Elaboración propia con información extraída del estadístico R versión 3.3.3

Avanzando en el razonamiento, se evidencia que los residuales se distribuyen normalmente, esto quiere decir, que no rechazamos la hipótesis nula de que la serie presenta un comportamiento normal con un nivel de significancia de 0,05, ya que el p-valor es mayor que este nivel de significancia en las tres pruebas como se puede observar en la tabla 4.

Tabla 5

Prueba de Heteroscedasticidad

Test |

Chi-Squared |

p-valor |

ARCH TEST |

181,18 |

0,46 |

Fuente: Elaboración propia con información extraída del estadístico R versión 3.3.3

Posteriormente, se realiza la prueba de heteroscedasticidad donde arroja un valor mayor al nivel de significancia, por lo tanto, se tiene que los residuales si satisfacen el supuesto de varianza constante (ver tabla 5).

Figura 9

Prueba de estabilidad OLS-CUSUM de la serie PIB

Fuente: Extraído del estadístico R versión 3.3.3

-----

Figura 10

Prueba de estabilidad OLS-CUSUM de la serie Remesas

Fuente: Extraído del estadístico R versión 3.3.3

Llegados a este punto, el análisis gráfico de la prueba de estabilidad OLS-CUSUM permite el cumplimiento del supuesto de estabilidad ya que los puntos de cada serie no exceden los límites de confianza como se observa en la figura 9 y 10. Es importante realizar esta prueba dado que como lo mencionan Araya y Arguedas (1996) de no cumplirse el supuesto, en primer lugar la estimación de los coeficientes produce resultados incorrectos, y en segundo lugar, las proyecciones resultan erróneas.

Tabla 6

Prueba de Cointegración de Johansen para VAR

|

p-valor |

Nivel de Significancia |

||

Ho |

Test |

0,10 |

0,05 |

0,01 |

r<=2 |

9,21 |

10,49 |

12,25 |

16,26 |

r<=1 |

30,53 |

22,76 |

25,32 |

30,45 |

r=0 |

63,72 |

39,06 |

42,44 |

48,45 |

Fuente: Elaboración propia con información extraída del estadístico R versión 3.3.3.

Continuando con las pruebas de especificación se realiza el test de Johansen para el VAR identificado, donde la hipótesis nula es r = 0, es decir, no existencia de cointegración, y las hipótesis alternativas son r < =2 y r < = 1, lo que señala la existencia de por lo menos uno o dos vectores de cointegración, por lo tanto, si el test es menor que cada uno de los niveles de significancia se rechaza la hipótesis nula, lo que indica según la tabla 9, que se rechaza la hipótesis nula de la no existencia de relaciones de cointegración y se acepta que existe al menos una relación de cointegración, es decir, los resultados conducen a concluir que existe una relación de cointegración entre las Remesas y el PIB.

En el figura 11, se puede observar que las remesas presentan una disminución en el corto plazo ante cambios en el PIB, sin embargo, a largo plazo el efecto no es significativo, es decir los cambios en el producto no afectan el flujo de remesas, lo que señala que choques positivos sobre el producto, disminuyen el flujo de remesas hacia el país en el corto plazo. Una posible explicación a ese fenómeno es que cuando hay aumentos en los niveles de producción, en el corto plazo, esto genera un incentivo para las personas a quedarse en su país de origen, originando disminución en los flujos migratorios, haciendo que las variaciones de las remesas sean negativas. En otras palabras, en el corto plazo un aumento en la producción genera mayor oferta de trabajo en el país.

Figura 11

Impulso-Respuesta PIB-Remesas.

Fuente: Elaboración propia con información

extraída del estadístico R versión 3.3.3.

-----

Figura 12

Impulso-Respuesta Remesas-PIB

Fuente: Elaboración propia con información

extraída del estadístico R versión 3.3.3.

Ahora bien, en la figura 12 la función de impulso respuesta muestra que aumentos en el flujo de remesas contraen los niveles de crecimiento en la economía colombiana en el corto plazo, asimismo se refleja no se refleja un efecto positivo de las remesas sobre el PIB en el largo plazo. La evidencia empirica refleja la teoria expuesta por Rao y Hassan (2009), considerando que los flujos de las remesas en el crecimiento economico a largo plazo no tienen efecto, además en los primero trimestres existe un efecto de contración del producto, lo que confrma la teoria de efectos en el corto plazo, esta contracción se puede explicar por el destino final de estos recursos al consumo.

Los ciclos económicos de desacelerón y recesión en las economías generados por las crisis y los choques externos despiertan el fenómeno migratorio, el flujo de remesas hacia América Latina ha crecido por el constante interés de migrar hacia las economías desarrolladas donde la diferencia salarial es el principal motivo para salir del país de origen y con ello aumenta el ingreso por remesas, esto ha despertado interés por parte de la teoría económica y la literatura académica, y se han generado discusiones sobre el verdadero efecto de estos flujos en el crecimiento económico.

El principal aumento de las remesas en Colombia surge en respuesta a la crisis de 1999, ya que en esta época existía incertidumbre y aumento el número de emigrantes, desde ese tiempo las transferencias han sido una fuente de ingresos importante para el país, de allí la importancia de estos estudios académicos. De esta manera, en el presente trabajo encuentra un comportamiento creciente de las remesas desde el año 2000 al año 2016, esto a pesar de las crisis de los países receptores, sin embargo, esto no significa que exista un aumento de crecimiento económico inmediato, ya que durante el periodo analizado el PIB no siempre responde positivamente ante los flujos de remesas.

Los hallazgos comprueban la teoría de que no existe una relación en el largo plazo sobre el crecimiento económico de Colombia, esto puede ser explicado por el aumento del consumo de las familias receptoras, y por la escasa inversión en factores productivos que garanticen un aumento del producto sostenible. La teoría económica relacionadas con el tema de remesas es escasa de igual manera, existen restricciones a la hora de obtener información completa sobre el destino final de estos flujos esto debido a que no hay una cuantificación completa y formal que brinde esta información, se sugiere implementar planes de regulación para que las transferencias de estos ingresos se realicen formalmente.

Se propone efectuar planes y programas que busque canalizar estos ingresos de estos flujos hacia la inversión y así generar un mayor efecto de las remesas en el crecimiento positivo que sea sostenible económico del país. Para investigaciones futuras se recomienda realizar un análisis con base de datos de migración, con el fin de determinar los efectos del aumento de emigración sobre los flujos de remesas y poder tener una aproximación sobre la calidad de empleo en los países receptores.

Acosta, Pablo; Lartey, Emmanuel y Mandelman, Federico (2009) Remittances and the Dutch disease. Journal of International Economics, 79, 112-116.

Agudelo, Luis. Remesas y su relación con variables macroeconómicas. Universidad Complutense de Madrid, Madrid.

Ambrosius, Christian y Cuecuecha, Alfredo (2016) Remittances and the Use of Formal and Informal Financial Services. World Development, 77, 80-98.

Arango, Luis; Montenegro, Paola y Obando, Nataly (2011) El desempleo en Pereira: ¿sólo cuestión de remesas? Borradores de Economía. Nº 636.

Araya, Rigoberto y Arguedas, Hermógenes (1996). Pruebas de Estabilidad denominadas CUSUM y CUSUM CUADRADO. Departamento de Investigaciones Económicas. San José, Costa Rica.

Asociación Nacional de Industriales (2016) Colombia balance 2016 y prespectivas 2017. Bogotá, 2016.

Banco de la República. Banco de la República. 5 de Febrero de 2009. http://www.banrep.gov.co/es/node/6837 (último acceso: 29 de Junio de 2017).

Banco de la República de Colombia. www.banrep.gov.co. 09 de Mayo de 2017. http://www.banrep.gov.co/es/itcr.

Banco de la República. «Informe de la Junta Directiva al Congreso de la República.» Bogotá, 2001.

Banco de la República. «Informe de la Junta Directiva al Congreso de la República.» Bogotá, 2007.

Banco Mundial. «Banco Mundial.» www.worldbank.org conceptos y definiciones básicas. 2011. http://www.worldbank.org/en/search?q=migraci%C3%B3n+concepto¤tTab=1.

Barajas, Adolfo; Chami, Ralph; Fullenkamp, Connel; Gapen, Michael y Montiel, Peter (2009) Do Workers’ Remittances Promote Economic Growth? IMF Working Paper 9, Nº 153, 2-23.

Batu, Michael. (2017) International worker remittances and economic growth in a Real Business Cycle framework. Structural Change and Economic Dynamics, 40, 81-91.

Bonilla-Mejía, Leonardo (2016) Choques externos y remesas internacionales en las regiones de Colombia. Documentos de trabajo sobre Economía Regional.

Catrinescu, Natalia, Leon-Ledesma, Miguel, Piracha, Matloob y Quillin, Bryce (2006) Remittances, Institutions, and Economic Growth. World Development 37, nº 1 (2009): 81-99.

Chami, Ralph; Fullenkamp, Connel y Jahjah, Sammir (2005) Are Immigrant Remittance Flows a Source of Capital for Development? IMF Staff Papers, 52, Nº 1, 55-81.

Chami, Ralph; Cosimano, Thomas y Gapen, Michael (2006) Beware of Emigrants Bearing Gifts: Optimal Fiscal and Monetary Policy in the Presence of Remittances. IMF Working Paper, 2006: 6-61.

Condori, Lisbet (2014) El impacto de las Remesas en el Crecimiento Económico de Bolivia periodo 2007-2013. Universidad Autónoma Gabriel René Moreno. El impacto de las Remesas en el Crecimiento Económico de Bolivia periodo 2007-2013. Santa Cruz, Bolivia.

Destinobles, Gerald y Hernández, Jesús (2001) El modelo de crecimiento de Solow. Aportes. Revista de la Facultad de Economía-BUAP, Vol. 6, Nº 17, 147-152.

Dorantes, Catalina y Pozo, Susan (2004) Workers’ Remittances and the Real Exchange Rate World Development, 32, Nº 8, 1407-1417.

Echevarria, Juan; Vásquez, Diego y Villamizar, Mauricio (2005) La tasa de cambio real en Colombia ¿muy lejos del equilibrio? Borradores de Economía. Banco de la República. Bogotá, Colombia.

Fayissa, Bichaka y Nsiah, Christian (2010) Can Remittances Spur Economic Growth and Development? Evidence from Latin American Countries (LACs). Department of Economics and Finance. Working Paper Series.

Fondo Monetario Internacional (2009) Manual de Balanza de Pagos y Posición de Inversión Internacional. División de Servicios Multimedia del FMI.

Giuliano, Paola y Ruiz-Arranz, Marta (2009) Remittances, financial development, and growth. Journal of Development Economics, 90, 144-152.

Leal, Zulima (2008) Las remesas y su relación con el crecimiento económico, el consumo y la inversión: El caso de Colombia. Universidad de Puerto Rico, Puerto Rico.

Lim, Sokchea y Simmons, Walter (2015) Do remittances promote economic growth in the Caribbean Community and Common Market? Journal of Economics and Business, 77, 42–59.

Meyer, Dietmar y Shera, Adela (2016) The impact of remittances on economic growth: An econometric model. EconomiA, Vol 18, Nº 2, 147-155.

Monrroy, Alexandra (2011) Impacto de las Remesas sobre el Crecimiento Económico Regional Colombiano 1994-2007. Universidad de la Salle, Bogotá.

Moritz, Cruz, y Salazar César (s.f.) Remesas y crecimiento económico: evidencia para la economía mexicana. Circuito Mario de la Cueva. Instituto de Investigaciones Económicas, Universidad Autonoma de México, 1-14.

Muñoz, Alma (2005) Remesas familiares y su impacto en el crecimiento económico. Análisis económico, 24-57.

Neusser, Klaus (2016) Time Series Econometrics. Springer International Publishing Switzerland.

Organización Integral para las Migraciones (OIM). «Derecho Internacional sobre Migración.» Ginebra, 2006.

Paz, Pedro, y Octavio Rodriguez. «Cinco modelos de Crecimiento Económico.» Cuadernos del Instituto Latinoaméricano de Planificación Económica y Social, 1968.

Ralph, Chami y Fullekamp, Connel (2009) El desarrollo un apoyo poco firme. Economía & Desarrollo, 31.

Rao, Bhaskara y Hassan, Gazi (2009) A panel data analysis of the growth effects of remittances. Munich Personal RePEc Archive, 1-26.

Ratha, Dilip. (2009) Las remesas y un salvavidas para los países. Economía & Desarrollo, 2009: 30.

Ratha, Dilip (2005) Workers’ Remittances: An Important and Stable Source of External Development Finance. Economics Seminar Series, Nº 9, 1-19.

Tamayo, Leidy y Mallhory, Moore. Efecto de la Educación y las Remesas sobre el Crecimiento Económico en Colombia, entre el 2001 y 2013.» Fundación Universitaria del Área Andina. Efecto de la Educación y las Remesas sobre el Crecimiento Económico en Colombia, entre el 2001 y 2013. Pereira, 2014.

1. Economista. Universidad Industrial de Santander. Correo electrónico: juliana.tarazona02@gmail.com

2. Economista. Universidad Industrial de Santander. Correo electrónico: angelacuadra1228@gmail.com

3. Economista, Universidad de los Andes (ULA). Master en Finanzas, Instituto de Estudios Superiores de Administración (IESA). Master en Administración, Instituto de Estudios Superiores de Administración (IESA). Docente interno de la Escuela de Economía, Administración de Empresas y Negocios Internacionales. Universidad Pontificia Bolivariana (UPB). Correo electrónico: hector.romero@upb.edu.co

4. Licenciada en Matemáticas, Universidad Industrial de Santander (UIS). Magister en Estadística, Universidad de los Andes (ULA). Profesora a tiempo completo. Departamento de Matemáticas y Ciencias Naturales, Universidad Autónoma de Bucaramanga. Correo electrónico: efajardo@unab.edu.co