Vol. 38 (Nº 52) Año 2017. Pág. 15

Jeniffer BONILLA Bermeo 1; Ma. Elena ROMERO Montoya 2; Ma. Isabel VALLEJO Badillo 3

Recibido: 13/06/2017 • Aprobado: 20/07/2017

RESUMEN: Siendo la situación económica de los países variante en su mayoría, resulta relevante realizar evaluaciones del entorno económico al momento de elaborar un análisis de riesgo crediticio en las instituciones financieras. La finalidad de este trabajo fue determinar el riesgo que puede generar una incorrecta evaluación del entorno económico durante el proceso de evaluación crediticia de un Banco Mediano del Ecuador. Se realizó un análisis cuantitativo con herramientas estadísticas inferenciales, sobre la base de clientes de 8 sectores económicos de la cartera comercial del Banco de estudio. Como resultado se cuantificó este riesgo, traducido en el incremento de los días de morosidad presentado en cada sector económico evaluado. |

ABSTRACT: Since the economic situation of the countries is mostly fluctuant, it may be important to carry out assessments of the economic environment when developing credit risk analysis in financial institutions. The purpose of this study is to determine the risk that can be generated by the incorrect evaluation of the economic environment during the credit evaluation process of a Medium Bank of Ecuador. A quantitative analysis with inferential statistical tools was carried out, based on clients from 8 economic sectors from the commercial portfolio of the Bank of study. As a result, this risk was quantified as the increase in the days of credit default presented in each economic sector evaluated. |

La relevancia que posee la evaluación crediticia en las instituciones financieras al momento de decidir si otorgar un crédito a un cliente, ha permitido que a lo largo de los años se desarrollen y apliquen diversos métodos de calificación. Hace algunos años, los métodos de medición de riesgo crediticio eran muy básicos, buscando reducir la probabilidad de incumplimiento a través de restricciones en el monto que la institución bancaria se encontraba dispuesta a otorgar en calidad de crédito (García, 2005). Sin embargo, en los últimos tiempos, cambios en el entorno económico, globalización, entre otros factores, han generado que los métodos comúnmente utilizados por las instituciones financieras para determinar el riesgo de crédito, queden obsoletos al no incorporar dichos aspectos extrínsecos en su evaluación (Samaniego Medina, 2008).

Con estos antecedentes, el objetivo de este proyecto, es determinar el riesgo que puede generar una incorrecta evaluación del entorno económico como parte del proceso de evaluación crediticia previo al otorgamiento de un crédito, dentro un Banco Mediano del Ecuador, el cual posee muchos años de trayectoria a nivel nacional.

El Banco de estudio emplea el Modelo Experto, mismo que fue establecido mediante resolución JB-2011-2089 de la Superintendencia de Bancos del Ecuador, para aquellas instituciones financieras que no cuenten con un método de calificación propio. El Modelo Experto evalúa 3 aspectos: Capacidad de pago y situación financiera del deudor, Comportamiento de Pago y Riesgo del Entorno Económico. Para éste último factor, el modelo no establece directrices claras de calificación, por lo que el Banco actualmente le asigna todo el puntaje que posee dicho criterio a sus potenciales clientes. El procedimiento interno que se lleva a cabo en dicha entidad, podría ocasionar que otorgue más préstamos riesgosos y una menor cantidad de préstamos más confiables, contrario a lo que se desea realmente (Escudé, 1999).

Para tener un mejor entendimiento del tema de investigación, es importante iniciar dando a conocer la definición de riesgo de crédito. De acuerdo al Glosario de Términos de los Acuerdos de Capital de Basilea I y Basilea II desarrollado por la Superintendencia de Bancos y Entidades Financieras de Bolivia, al riesgo crediticio se lo define como: “la posibilidad de pérdida debido al Incumplimiento del Prestatario o la Contraparte, en operaciones directas, indirectas o Contingentes que conlleva el no pago, el pago parcial o la falta de oportunidad en el pago de las obligaciones pactadas” (Superintendencia de Bancos y Entidades Financieras de Bolivia, 2005). Así también, en los Lineamientos para la Gestión de Riesgos en las Entidades Financieras del (Banco Central de la República de Argentina, 2016), se conceptualiza al riesgo de crédito como “ la posibilidad de sufrir pérdidas por el incumplimiento que un deudor o contraparte hace de sus obligaciones contractuales.”

Adicionalmente, (Chorafas, 2000), citado por (Saavedra & Saavedra, 2010), define al riesgo de crédito como la posibilidad que a la fecha de vencimiento, una entidad, no cumpla ya sea de manera total o parcial, con el pago de una deuda o rendimiento, que haya sido pactado sobre un instrumento financiero, todo esto ya sea por falta de liquidez, quiebra, u otras razones.

Tal como se puede observar, los autores citados en su mayoría concuerdan con definir al riesgo de crédito como la probabilidad de no recuperar el monto otorgado en calidad de préstamo, debido al no pago por parte del deudor. Por dicha razón, toda Institución Financiera debe contar con adecuados procesos de seguimiento, medición y gestión de sus créditos (Basilea, 1999). De acuerdo a la (Superintendencia de Bancos y Seguros del Ecuador, 2014), el riesgo puede medirse mediante 2 indicadores, el primero de ellos es la Morosidad, la cual se mide como la relación que existe entre la cartera bruta y la improductiva. El segundo indicador mencionado por la Superintendencia de Bancos y Seguros es el Índice de Calidad de Cartera, el cual se mide como la relación existente entre la cartera bruta y las carteras riesgosas por línea de negocio. Los sistemas de calificación crediticia que posean los bancos, deben ir acorde con el tipo y complejidad de las operaciones de la institución. (Basilea, 1999). Como respuesta a la necesidad de poseer métodos eficientes de evaluación del riesgo de crédito, con el paso del tiempo han surgido diversos modelos. Entre los tipos de modelos de evaluación de riesgo de crédito, se encuentran los de enfoque tradicional y los de enfoque moderno (Winffel Basso, 2013). Los modelos de enfoque tradicional, son aquellos en los que la evaluación del riesgo de crédito se realiza a partir del criterio y experiencia que posee el analista u oficial de crédito, quien analiza la capacidad de pago que posee el cliente para tomar decisiones crediticias (Winffel Basso, 2013). Dados los continuos cambios en el entorno financiero, los modelos tradicionales han llegado a ser opacados y reemplazados por métodos probabilísticos y estadísticos más complejos; sin embargo, estos modelos continúan siendo usados de manera complementaria (Saavedra & Saavedra, 2010). Entre los métodos tradicionales se encuentran los modelos Experto. En estos modelos, tanto la elección de variables como el otorgamiento de pesos a las mismas, es llevada a cabo de acuerdo al conocimiento que posean los oficiales de crédito, así como los responsables de riesgo; además, estos modelos se utilizan generalmente cuando no se posee los datos de morosidad necesarios, o para complementar modelos que si utilizan y poseen datos (Instituto Tecnológico y de Estudios Superiores de Monterrey, 2010). En un modelo Experto, deben considerarse 5 aspectos importantes que permiten decidir si se concederá un crédito, dichos aspectos se denominan las 5 C del crédito (Galicia, 2003) citada por (Saavedra & Saavedra, 2010):

Por otra parte, los modelos contemporáneos de calificación surgen con la necesidad de poseer métodos de evaluación de riesgo más complejos que vayan de acuerdo con los diversos productos financieros y los mercados financieros altamente competitivos. (Winffel Basso, 2013). Los modelos modernos cuentan en su cálculo con una mayor cantidad de variables y establecen mediante la aplicación de métodos estadísticos, el riesgo que se necesita cubrir (Saavedra & Saavedra, 2010).

Entre los modelos contemporáneos se encuentran: el Modelo de Robert Merton de 1974. Este modelo se enfoca en aspectos económico-financieros que generan incumplimiento crediticio, a fin de modelar los activos y pasivos de una entidad, tal como lo indican (Martínez C. & Ballón F., 2010). Cuando el valor de los activos de una compañía es inferior al valor en libros del crédito que posee, se produce el incumplimiento de la deuda o compromiso (Martínez C. & Ballón F., 2010). El modelo contemporáneo de Creditmetrics de JP Morgan fue creado en 1997. En este modelo, se le otorga a cada deudor una calificación de crédito, así como también se emplea una matriz de transacción que permite establecer la posibilidad que existe de tener default. El modelo Creditmetrics, permite determinar que probabilidad hay de que un prestatario pueda pasar de una calificación crediticia a otra, en un periodo de tiempo determinado (Winffel Basso, 2013). Adicionalmente, existe el modelo Credit Risk+, el cual también es un modelo contemporáneo creado en 1997 por Credit Suisse First Boston, con enfoque en el sector de seguros (Winffel Basso, 2013). El modelo Credit Risk+ mide como una variable aleatoria con distribución gama, a la posibilidad que posee un individuo de caer en default (Winffel Basso, 2013). Otro de los modelos contemporáneos conocidos es el RAROC (Retorno Sobre Capital Ajustado al Riesgo), el cual fue uno de los primeros modelos de retorno ajustados al riesgo, creado por Bankers Trust durante los años 70 y entre sus objetivos principales están, evaluar constantemente la posición de una Institución financiera para poder llevar el control de las variaciones del riesgo como resultado de las variaciones en la cartera (López Domínguez, n.d.). Así también tiene como objetivo servir de guía para saber el nivel de rentabilidad de las operaciones, de acuerdo a su empleo de fondos propios, e identificar y fomentar las operaciones que creen mayor valor para los accionistas (López Domínguez, n.d.).

Validando la necesidad de nuevos y más minuciosos modelos de evaluación, como los antes descritos, (Carey 2001) citado por (Florez, 2007), expresa que el entorno económico de los últimos años demanda modelos de medición crediticia más flexibles y desarrollados, siendo esto un gran desafío para las instituciones financieras. Considerando tal afirmación, el evaluar el entorno económico cuando se desea ejecutar un análisis de riesgo crediticio puede resultar favorable e importante también, ya que la situación económica en los países no es estática, sino variable. Según (Saavedra & Saavedra, 2010), un aspecto relevante con respecto al incumplimiento en el pago de un crédito, es la relación que posee este con los ciclos económicos. Este criterio es a su vez compartido por autores como (González Pascual & Díez Cebamanos, 2010), quienes manifiestan que en caso de expansión económica, los créditos aumentan y la morosidad se reduce, ocurriendo lo opuesto en las situaciones de contracción económica. Así también, (Delgado & Saurina, 2004) expresan que la magnitud de la morosidad va a depender de la fuerza o intensidad de las variaciones de la economía. Como consecuencia de lo expresado, surge la necesidad de llevar a cabo la presente investigación.

La metodología que se desarrolla en el presente proyecto es de tipo cuantitativa bajo un análisis estadístico inferencial, teniendo como limitante la aplicación del Modelo Experto desarrollado por la Superintendencia de Bancos del Ecuador conforme a la resolución JB-2011-2089, para la calificación de clientes comerciales en el proceso de concesión de créditos. Adicionalmente, se considera la información disponible de El Banco referente al comportamiento de la cartera comercial calificada durante el periodo de tiempo determinado en la evaluación. La presente investigación describe de forma detallada los procedimientos aplicados para cada una de las herramientas estadísticas utilizadas, empleando como principales variables de evaluación: “morosidad” de la cartera y “calificación” de riesgo en el proceso de concesión de un crédito.

La investigación se desarrolla en dos fases. La primera etapa corresponde a determinar si en la institución financiera de referencia, la morosidad de su cartera tiene alguna relación con la calificación crediticia de sus clientes. Para esta fase se considera a la morosidad como una variable dicotómica y al puntaje experto como una variable cuantitativa discreta (ya que no tiene mantisa), siendo los resultados obtenidos del modelo, redondeados a partir de la quinta décima. En caso de que los resultados demuestren una correlación significativa entre estas variables, se procede a la segunda etapa de la investigación, donde se realiza una prueba adicional para determinar la existencia de riesgo crediticio producto de la incorrecta evaluación del entorno económico. Se plantea alcanzar este objetivo evaluando si el comportamiento de pago promedio entre los clientes con mejor calificación (A1), es igual al de aquellos clientes aptos para el otorgamiento de un crédito con calificaciones más deterioradas (A2-A3). Para la medición de la morosidad se tomará como referencia el total de días de atraso a lo largo del horizonte temporal establecido. Si, como resultado de esta evaluación se demuestra que el comportamiento de pago del grupo de contraste es más deteriorado con respecto al del grupo de referencia, no se podría descartar un riesgo producto de la incorrecta evaluación del entorno económico. Finalmente, se cuantifica el riesgo que se genera para El Banco, dado por la diferencia en los días de morosidad promedio entre los clientes vencidos con calificación A1, versus los clientes de las categorías A2 y A3.

En resolución JB-2011-2089 de la Junta bancaria se incorpora el ANEXO No. 4 “Especificaciones Técnicas para Calificación de Créditos Comerciales o Créditos de Desarrollo Productivo (Corporativo, Empresarial y Pymes)”, misma en la que se aprecia la explicación detallada sobre los factores a considerar para la evaluación del modelo experto; así como se establece que la calificación máxima que se podrá otorgar a un cliente es de 100 puntos. De acuerdo al puntaje obtenido en el Modelo Experto, se asigna la categoría de calificación respectiva al cliente de acuerdo a la tabla de puntajes por categoría de calificación.

El Banco de estudio actualmente no cuenta con una metodología para evaluar los diferentes sectores económicos de sus principales colocaciones, en función de los criterios establecidos por el organismo de control; en su defecto, otorga la máxima calificación para este ponderador, pudiendo generar un potencial riesgo producto de la incorrecta evaluación del entorno económico. Para la institución financiera de referencia resulta de gran importancia determinar el riesgo asociado a esta asignación; ya que, si bien este criterio representa únicamente el 10% de puntos posibles de acuerdo al Modelo, puede significar un cambio en la categoría de calificación de la cartera para algunos clientes, los cuales fueron considerados como “aptos para el otorgamiento del crédito”. Considerando que, de acuerdo a lo establecido en la normativa, se determina como riesgo normal hasta la categoría de calificación A3, y dado que esta es la máxima calificación habilitante para un crédito en la política interna, la evaluación del riesgo producto de la incorrecta evaluación del entorno económico se central en el grupo de clientes dentro del rango de calificación entre A1 y A3.

A Diciembre 2015 El Banco presentó una cartera de créditos bruta por 340millones de dólares de los cuales el 52% correspondía al segmento comercial. La participación de este segmento ha tenido un comportamiento estable con fluctuaciones de hasta el 2% durante el periodo 2015. Con relación a la cartera vencida, se observa que al cierre del año 2015 representa el 1,2% de la cartera comercial, siendo superior al registrado al cierre del año 2014 del 0,70%.

La aplicación del modelo experto en El Banco inició para el proceso de concesión desde el año 2013, registrándose hasta finales del 2014 un total de 815 clientes pre calificados para el otorgamiento de un crédito comercial.

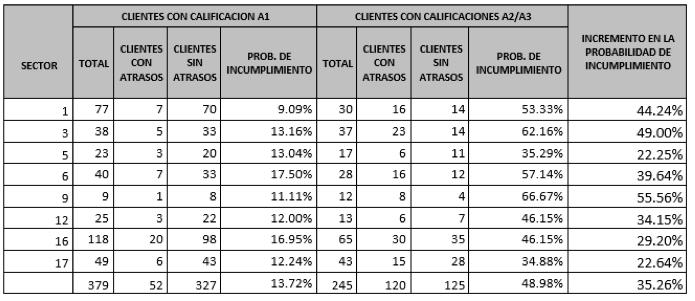

La administración de El Banco considera relevante la evaluación de cada sector, siempre que los clientes que formen parte de las categorías habilitantes para un crédito, superen el 1% del total de clientes calificados (mínimo 8 clientes). Así por ejemplo en el sector 1 se registran 77 clientes con calificación A1 y 30 clientes con calificaciones A2 y A3, por lo tanto, este sector formará parte de la evaluación. Por otro lado, en el sector 2 se registran 9 clientes con calificación A1 y únicamente 3 clientes con calificaciones A2 y A3, por lo tanto, este sector será desestimado.

Del total de 17 sectores que conforman el modelo experto, 9 sectores de la cartera comercial de El Banco registran clientes en las categorías A1 a A3 con una representación menor al 1% del total de clientes calificados, por lo que no se consideran representativos y serán excluidos de las pruebas a realizar. Por lo tanto, los sectores económicos sobre los que se realizará la presente metodología son:

Para la determinación del grupo de estudio se realizaron las siguientes consideraciones:

La selección del grupo de clientes corresponde a cada uno de los 17 sectores establecidos en el Modelo Experto.

Como punto de partida, es necesario determinar si en la institución financiera de referencia, la morosidad de su cartera tiene alguna relación con la calificación crediticia de sus clientes. Se obtendrá información mensual del año 2015 sobre la cartera comercial de El Banco, recopilando datos sobre el comportamiento de pago y la calificación de riesgo asignada por la institución financiera a cada cliente (puntaje experto). Del total de la cartera comercial para los 8 sectores seleccionados, se observa que se registran 712 clientes con calificaciones experto, que presentan créditos vigentes durante el periodo 2015.

El primer grupo de estudio se encuentra compuesta por los clientes de todas las categorías de calificación desde A hasta E reportados en la cartera comercial del Banco, incluyendo las consideraciones que se indican en el apartado anterior (712 clientes), siempre que registren créditos vigentes durante el periodo 2015. En caso que el cliente posea más de una operación de crédito, se considerarán los días de morosidad registrados en la operación que presenta mayor tiempo vencida. Para esta medición se considerará a la morosidad como variable dicotómica que tomará el valor de 1 si el cliente ha registrado algún vencido a lo largo del año y el valor de 0 si el cliente se ha mantenido al día en sus pagos. Para esta fase del proyecto el objetivo principal es determinar la relación entre el puntaje obtenido por un cliente y su comportamiento de pago, por lo que en esta etapa no es necesario considerar lo días total de vencimiento de la deuda, tomando como principal referencia si el cliente pudo mantenerse al día en sus pagos o cayó vencido a lo largo del año. Con respecto a la calificación Experto se han considerado todas las categorías de calificación que conforman la cartera comercial, dado desea determinarse de forma general la relación existente entre la morosidad y el puntaje de calificación, independiente de la categoría en la cual se ubique el cliente. El puntaje de calificación obtenido se considera como un valor discreto, que es redondeo a partir de la quinta décima de acuerdo al score obtenido en el Modelo Experto.

Existen diversas herramientas estadísticas que permiten determinar la relación entre variables, tales como: la correlación, covarianza, regresiones, etc. Para esta fase del proyecto se ha seleccionado como principales herramientas de medición el análisis de correlación y de regresión simple (dos variables). Para el análisis de correlación la prueba de hipótesis utilizada fue testeada a través del estadístico de Spearman; se seleccionó la prueba de significación bilateral para todos los sectores, y se consideró un nivel de significancia del 5%. Adicionalmente se obtuvieron los estadísticos de tendencia central: media, desviación estándar y coeficiente de variación, para evidenciar la diferencia en tendencias en el puntaje de calificación entre el grupo de clientes que registraron morosidad a lo largo del horizonte temporal, con respecto a los clientes que se mantuvieron al día en sus pagos. En el estudio se realizará el análisis de regresión simple, ya que desea cuantificar la relación entre dos variables: puntaje de calificación y morosidad (variable dicotómica). Dados los problemas presentados sobre los modelos lineales, se han desarrollado otros modelos que permiten la explicación más exacta del comportamiento de las variables binarias. Los modelos de regresión no lineales permiten establecer una distribución de probabilidad en el rango entre 0 y 1, lo que elimina el problema de obtención de resultados por encima o por debajo de los valores aceptables para la variable dependiente. El uso del modelo de Logit forma parte de la mayoría de estudios empíricos (Moral, 2003), y será la herramienta estadística de evaluación para el presente trabajo de investigación. Se consideró un alpha del 5%. Con base en el criterio de utilidad, se prueba la eficiencia del modelo mediante el R cuadrado de Nagelkerke. Dado que la variable dependiente es categórica no se podría obtener un R cuadrado per ser, por lo que el R cuadrado de Nagelkerke contiene formulaciones que controlan las características de la variable dependiente para obtener un resultado equivalente al R cuadrado de los modelos de regresión lineal. (Fundación Andaliza Beturia para la investigación en Salud, 2007)

En caso de que los resultados realizados en la primera etapa del proyecto demuestren una correlación significativa entre las variables, se procederá a realizar una prueba adicional para determinar la existencia de riesgo crediticio producto de la incorrecta evaluación del entorno económico. Se plantea alcanzar este objetivo evaluando si el comportamiento de pago promedio entre los clientes con mejor calificación (A1), es igual al de aquellos clientes aptos para el otorgamiento de un crédito con calificaciones más deterioradas. Para esta etapa del proyecto, se considerarán dos grupos de clientes:

Se consideró este grupo para el contraste de hipótesis por las siguientes razones:

Se obtendrá información mensual del año 2015 sobre la cartera comercial en las categorías de calificación A1 a A3 de El Banco, recopilando datos sobre el comportamiento de pago y la categoría de calificación asignada por la institución financiera a cada cliente (puntaje experto). Del total de la cartera comercial, en las categorías antes mencionadas se registran 624 clientes con calificaciones experto, que presentan créditos vigentes durante el periodo 2015.

El grupo de referencia se encuentra compuesto por los clientes de la categoría A1 reportados en la cartera comercial del Banco (438 clientes), siempre que registren créditos vigentes durante el periodo 2015. El grupo de contraste se encuentra compuesto por los clientes en las categorías A2 y A3 reportados en la cartera comercial del Banco (278 clientes), siempre que registren créditos vigentes durante el periodo 2015. Del total de clientes de los grupos de estudio se obtendrá información referente a la categoría de calificación obtenida de acuerdo al Modelo Experto y la información relativa al comportamiento de pago mensual de cada cliente durante el periodo 2015. En caso que el cliente registre más de una operación de crédito vigente, se considerarán los días de morosidad registrados en la operación que presente mayor tiempo vencida.

Para esta medición se considerará a la morosidad como variable discreta que tomará como referencia el total de días de atraso a lo largo del horizonte temporal establecido. Para esta fase del proyecto el objetivo principal es determinar la existencia de riesgo crediticio producto de la incorrecta evaluación del entorno económico, por lo que en esta etapa si es necesario considerar los días de morosidad acumulados a lo largo del año de evaluación. Con respecto a la calificación Experto se han considerado únicamente las categorías de calificación A1 (Grupo de referencia), A2 y A3 (grupo de contraste) que conforman la cartera comercial, dado que se desea determinar si existe alguna diferencia significativa en términos estadísticos entre el grupo de contraste y grupo de referencia, lo que significaría que no se podría descartar un riesgo producto de la incorrecta evaluación del entorno económico. Para la segunda prueba se mantienen las mismas consideraciones y exclusiones de la prueba inicial.

Para el presente proyecto se ha seleccionado como herramienta de medición la prueba de hipótesis unilateral. Las pruebas de hipótesis a realizar dependen del tamaño del grupo de clientes para cada sector económico evaluado. Con base en el teorema del límite central, para los sectores cuyos clientes de las categorías evaluadas registren 30 o más observaciones se aplicarán pruebas paramétricas (distribución normal), y para los sectores cuyos clientes de las categorías evaluadas registren menos de 30 observaciones se realizarán pruebas no paramétricas. Dado que para los sectores que registran 30 o más observaciones en los grupos de clientes para las categorías evaluadas, se cumplen los supuestos de T de student para muestras independientes, esta será la prueba que se realizará para estos casos en el trabajo de investigación (Sectores: 1, 3, 16 y 17). Dado que para los sectores que registran menos de 30 observaciones en su grupo no se cumplen los supuestos de T de student para muestras independientes; y considerando que la Prueba de Man-Whitney es el test alternativo para nuestras no paramétricas, esta será la prueba que se realizará para estos casos en el trabajo de investigación (Sectores: 5, 6, 9 y 12), La prueba de hipótesis utilizada fue testeada a través del estadístico Z. Se consideró el 5% como nivel de significancia.

Para el presente proyecto se determinará la probabilidad de incumplimiento para el grupo de clientes con calificación A1, y la probabilidad de incumplimiento para el grupo de clientes para las categorías de calificación A2 y A3; para cada uno de los sectores que analizados en el presente proyecto.

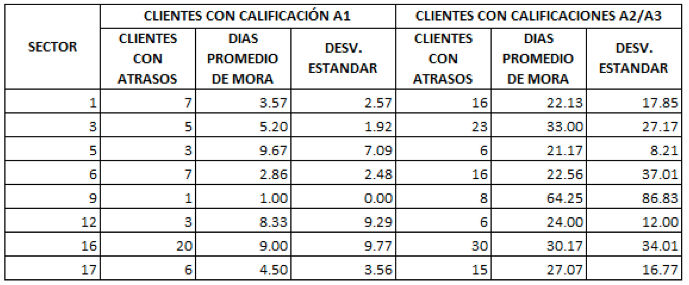

El riesgo dado por la incorrecta evaluación del entorno económico, se determina por los días de atrasos en los pagos de los clientes con calificación A1 con respecto a los días de atraso de los clientes con calificaciones A2 y A3. Para cuantificar este riesgo, se realizará una diferencia de medias en los días de morosidad, entre el grupo de referencia (A1) y grupo de contraste (A2 y A3); considerando únicamente a los clientes que registran incumplimientos a lo largo del año. El costo de oportunidad surge por el incremento en días de mora, y por consecuencia, la dilatación en la generación de fondos para la institución financiera. Adicionalmente se obtuvo la deviación estándar para cada grupo de clientes, con la finalidad de conocer la dispersión en días de atraso con respecto al promedio, para cada categoría de calificación.

Una vez que se ha evaluado la metodología a utilizar, en función de las características de los grupos de estudio, se procedió a la aplicación de las herramientas estadísticas seleccionadas para cada fase del proyecto

En la primera fase del trabajo se aplicó las herramientas estadísticas de: correlación de variables mediante el método de Spearman, y regresión logística Logit. Para esta etapa del proyecto se consideró el total de la cartera comercial calificada con historial crediticio en El Banco durante el año 2015 (712 clientes). Es importante recordar que de acuerdo a lo dictaminado por la Superintendencia de Bancos, la evaluación de factores de riesgo del Modelo Experto se realiza por sector, estableciendo 17 sectores económicos a nivel nacional. Dada esta categorización, las pruebas fueron desarrolladas sobre cada sector de forma independiente.

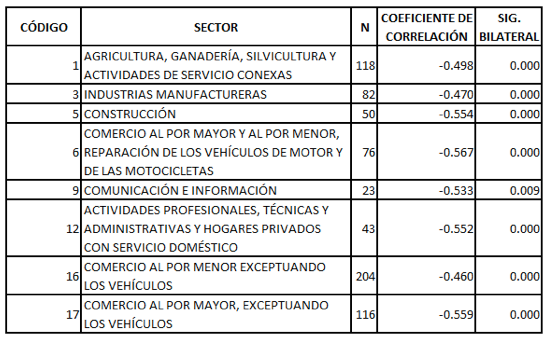

Elaborado por: Autores

El coeficiente de correlación Rho de Spearman para los sectores evaluados, de acuerdo a la escala de medición de rango-relación determinada en la metodología, se traduce en una correlación negativa débil entre las variables puntaje de calificación y morosidad (variable dicotómica) para todas las categorías de calificación. Con respecto a la significancia de la correlación se observa que el sig, (Bilateral) asciende es menor a 0,05 y dado que el nivel de significancia es de 0,05 se rechaza la hipótesis nula, en favor de la alternativa, Por lo tanto, se determina con un 95% de confianza que la correlación entre las variables puntaje de calificación y morosidad es estadísticamente significativa.

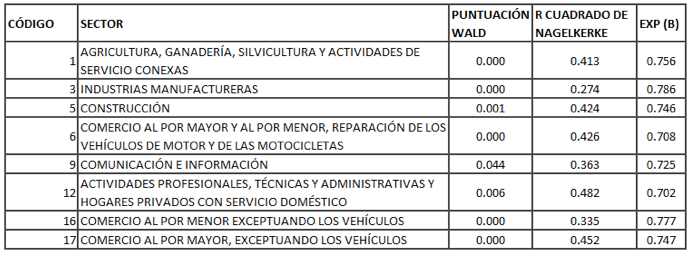

Elaborado por: Autores

El valor de R cuadrado de Nagelkerke indica que el modelo propuesto explica un porcentaje de la varianza de la variable dependiente; por lo tanto, la variable independiente permite predecir de una manera adecuada cual puede ser el resultado de la variable dependiente. El valor Exp. (B) es el resultado obtenido de la ecuación de regresión logística, el cual se encuentra en función de la probabilidad de ocurrencia. Dado que la puntuación de Exp. (B) < 1, si el valor de la variable independiente incrementa, el valor de la variable dependiente se reduce. Es decir, si el puntaje de calificación de cliente aumenta, entonces es más probable que este cliente no registre morosidad histórica en el último año. La puntuación de Wald para el modelo probado indica que la variable independiente aporta significativamente a la predicción de la variable dependiente. Considerando el p valor es menor a 0,05se rechaza la hipótesis nula en favor de la alternativa determinando que la calificación del cliente permite predecir la probabilidad de ocurrencia de la morosidad.

En la primera fase del proyecto, se determinó que en todos los sectores evaluados existe una correlación significativa entre las variables: puntaje de calificación experto y morosidad; por lo que se procederá a realizar una prueba adicional para cada sector, con el fin de determinar la existencia de riesgo crediticio producto de la incorrecta evaluación del entorno económico. En la segunda fase del trabajo se aplicó las herramientas estadísticas de: Prueba T de student para muestras independientes para los sectores cuyos grupos de clientes registran un mínimo de 30 observaciones (sectores 1, 3, 16 y 17); y la Prueba U de Mann-Whitney para los sectores cuyos grupos de clientes registran menos de 30 observaciones (sectores 5, 6, 9 y 12). Para esta etapa del proyecto, se tomarán dos grupos de clientes, el primer grupo estará compuesto de clientes A1 y el segundo grupo de clientes A2 y A3. Los clientes con calificación A1, que equivalen a puntajes entre 92 y 100 puntos, serán considerados como marco de referencia para los niveles máximo de tolerancia de morosidad (438 clientes). Los clientes con calificación A2 y A3, que equivalen a puntajes entre 91 y 86 puntos, serán considerados como grupo de contraste (278 clientes).

Es importante recordar que de acuerdo a lo dictaminado por la Superintendencia de Bancos, la evaluación de factores de riesgo del Modelo Experto se realiza por sector, estableciendo 17 sectores económicos a nivel nacional. Dada esta categorización, las pruebas fueron desarrolladas sobre cada sector de forma independiente.

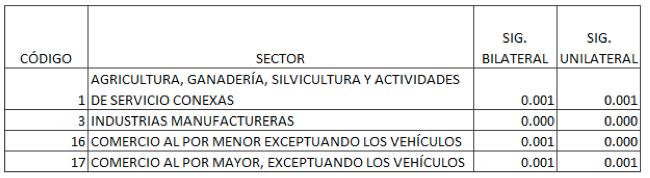

La prueba de hipótesis T de student para muestras independientes incluye una evaluación de homogeneidad de varianzas, para determinar si se deben o no asumir varianzas iguales en el sector económico de estudio. Los resultados de la Prueba de Levene determinan una significancia de 0,000, por lo que se rechaza la hipótesis nula en favor de la alternativa observando que existe diferencia significativa entre las varianzas del grupo de contraste, con respecto al grupo de referencia. Los resultados de la Prueba T de Student unilateral determinan una significancia inferior a 0,05, por lo que se rechaza la hipótesis nula en favor de la alternativa determinando que la morosidad promedio de los clientes con calificaciones A2-A3 es superior a la morosidad promedio de los clientes con calificación A1.

Elaborado por: Autores

Como resultado de esta evaluación se demuestra que el comportamiento de pago del grupo de contraste es más deteriorado con respecto al del grupo de referencia, por lo que no se podría descartar un riesgo producto de la incorrecta evaluación del entorno económico.

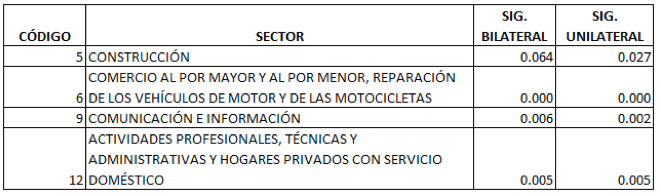

La prueba U de Mann-Whitney para muestras independientes no paramétricas incluye una prueba de normalidad, para ratificar que los sectores que registran muestras con menos de 30 observaciones no siguen una distribución normal.

Elaborado por: Autores

Los resultados de la Prueba de Shapiro-Wilk (Muestras pequeñas) determinan una significancia menor al 0,05; por lo que se rechaza la hipótesis nula en favor de la alternativa ratificando que los datos no provienen de una distribución normal. Los resultados de la Prueba U de Mann-Whitney unilateral determinan una significancia menor a 0,05, por lo que se rechaza la hipótesis nula en favor de la alternativa determinando que la morosidad promedio de los clientes con calificaciones A2-A3 es superior a la morosidad promedio de los clientes con calificación A1. Como resultado de esta evaluación se demuestra que el comportamiento de pago del grupo de contraste es más deteriorado con respecto al del grupo de referencia, por lo que no se podría descartar un riesgo producto de la incorrecta evaluación del entorno económico.

Elaborado por: Autores

Como se puede evidenciar en los resultados obtenidos, para todos los sectores evaluados se presenta un aumento en la probabilidad de incumplimiento entre el grupo de cliente con calificación A1, con respecto al grupo de clientes de las categorías A2-A3, registrando un incremento desde el 22% en los sectores 5 y 17, hasta un incremento sobre el 55% en el sector 9. Estos resultados ratifican la existencia de un riesgo producto de la incorrecta evaluación del entorno económico.

El riesgo generado se ve reflejado en el incremento en los días de mora promedio de la cartera en default, entre los clientes con calificación A1 y los clientes con calificaciones A2 y A3. Esta cuantificación, expresada por desfases de liquidez, es de vital importancia para El Banco de estudio, ya que le permite determinar el costo de oportunidad que se genera producto de la imprecisa calificación de sus clientes para el proceso de concesión.

Elaborado por: Autores

De acuerdo a los resultados obtenidos se evidencia que en todos los sectores evaluados se presenta un incremento en días de morosidad promedio entre las diferentes categorías de calificación, lo que se traduce en un potencial riesgo de iliquidez para la institución financiera por el atraso en los pagos de los clientes.

Cumpliendo con el objetivo de este proyecto, se ha cuantificado el riesgo como el incremento en la morosidad promedio para cada sector económico evaluado, que se refleja en un rango desde 12 hasta 63 días adicionales de incumplimiento de acuerdo al sector. Es importante indicar que la dispersión reflejada a través de la desviación estándar es superior en los clientes con las categorías de calificación A2-A3, con respecto a los clientes A1.

Considerando al análisis desarrollado en el presente artículo de investigación, para cumplir con el primer objetivo previsto, determinar la existencia de una relación entre la morosidad y la calificación de riesgo de los clientes; y considerando las características propias del grupo de estudio (712 clientes – 8 sectores evaluados), se concluyó que los métodos más adecuados para la evaluación corresponden a: Correlación de Spearman y Regresión Logística. De acuerdo a los resultados obtenidos para los 8 sectores evaluados, se pudo conocer que existe una correlación estadísticamente significativa entre el puntaje de calificación experto y la morosidad para El Banco de estudio. Como resultado de la regresión logística se determinó que el puntaje de calificación (variable independiente) aporta significativamente a la predicción de la morosidad (variable dependiente). Estos resultados se evidenciaron en todos sectores sobre los que se realizaron las respectivas pruebas de valoración.

Para determinar la existencia de riesgo crediticio producto de la incorrecta evaluación de entorno económico en el proceso de evaluación crediticia previo al otorgamiento de un crédito; y considerando las características propias de los grupos de estudio (624 clientes – 8 sectores evaluados), se determinó que los métodos más adecuados para comprobar la existencia de riesgo corresponden a: Prueba T para muestras independientes y Prueba U de Mann-Whitney.

Para los sectores cuyas observaciones eran iguales o superiores a 30 clientes: Agricultura, ganadería, silvicultura, y actividades de servicios conexas; Industrias Manufactureras; Comercio al por menor, excepto vehículos; Comercio al por mayor, excepto vehículos; los resultados de la prueba T de student unilateral para muestras independientes determinaron que la morosidad promedio de los clientes con calificaciones A2-A3 es superior a la morosidad promedio de los clientes con calificación A1, por lo que en estos sectores no se podría descartar un riesgo producto de la incorrecta evaluación del entorno económico realizada por El Banco. En el caso de los sectores cuyas observaciones eran inferiores a 30 clientes: Construcción; Comercio al por mayor y al por menor, reparación de los vehículos de motor y de las motocicletas; Información y Comunicación; Actividades profesionales, técnicas y administrativas, y hogares privados con servicio doméstico; los resultados de la prueba U de Mann-Whitney también demostraron que la morosidad promedio de los clientes con calificaciones A2-A3 es superior a la morosidad promedio de los clientes con calificación A1, por lo que en estos sectores tampoco se podría descartar un riesgo producto de la incorrecta evaluación del entorno económico.

Finalmente, cumpliendo con el objetivo de cuantificar el riesgo producto de la incorrecta evaluación del entorno económico; como resultado de la metodología aplicada, se evidenció un incremento en la morosidad promedio para cada sector económico evaluado, que se refleja en un rango desde 12 hasta 63 días adicionales de incumplimiento de acuerdo al sector.

Alcarraz, Alrojo, Belgrano, Correogsk, D. (2010). Teorema del límite central.

Asociación de Bancos Privados del Ecuador (ABPE). (2016). Boletín Informativo de la Asociación de Bancos Privados del Ecuador. #64.

Bakieva, M., Such, G., & Jornet, J. Y. (2010). SPSS: ANOVA de un factor. Universidad de Valencia: Grupo de Innovación Educativa.

Banco Central de la República de Argentina. (2016). Lineamientos Para La Gestión De Riesgos En Las Entidades Financieras, 119.

Banco Central del Ecuador. (2016). Boletín de Cuentas Nacionales Trimestrales Del Ecuador No. 95. Retrieved from https://contenido.bce.fin.ec/home1/estadisticas/cntrimestral/CNTrimestral.jsp

Banco de México. (2005). Definiciones básicas de Riesgos.

Basilea. (1999). Principios Para La Administración Del Riesgo De Crédito, 36.

Bellido, G., González, R. ;, Such, J., & Meliá, J. (2010). SPSS: Prueba T para muestras independientes. Universidad de Valencia: Grupo de Innovación Educativa.

Cádiz, U. de. (n.d.). Medidas de dependencia. Coeficientes de relación.

Cardona Hernandez, P. A. (2004). Aplicación de árboles de decisión en modelos de riesgo crediticio. Revista Colombiana de Estadistica, 27(2), 139–151. http://doi.org/10.1016/j.eswa.2010.02.101

Conexionismo. (2012). Prueba t de Student para la comparación de dos muestras independientes.

Delgado, J., & Saurina, J. (2004). Riesgo de crédito y dotaciones a insolvencias. Un análisis con variables macroeconómicas. Moneda Y Crédito.

Departamento de asuntos Económicos y Sociales de las Naciones Unidas. (2009). Clasificación Industrial Internacional Uniforme De Todas Las Actividades Económicas. Revisión 4 adaptada para Colombia CIIU Rev. 4 A.C. (Vol. 130, 160). Nueva York: Publicación de las Naciones Unidas.

Díaz, I., Torres, F., Lizama, D. P., & Boccardo, G. (2014). Guía de Asociación entre variables ( Pearson y Spearman en SPSS ).

EKOS Portal de Negocios. (2014). Principales sectores económicos. Retrieved from http://www.ekosnegocios.com/negocios/verArticuloContenido.aspx?idArt=4291

EKOS Portal de Negocios. (2015). La industria en Ecuador. Retrieved from http://www.ekosnegocios.com/negocios/verArticuloContenido.aspx?idArt=6442

Escofet, C. R. (n.d.). Teorema del límite central.

Escudé, G. (1999). El Indicador de Riesgo Crediticio de Argentina dentro de un enfoque de teoría de carteras de la exigencia de capital por riesgo crediticio, 8, 38.

Est, E., Bioma, E., & Grica, G. (2007). De Pearson a Spearman, 183–192.

F. J. Barón López, F. T. M. (n.d.). Capítulo 7: Independencia de variables categóricas, 44–49.

Florez, R. (2007). Análisis de los determinantes del riesgo de crédito en presencia de carteras de bajo incumplimiento. Una nueva propuesta de aplicación. Revista Europea de Direccion Y Economia de La Empresa, 16, 21. Retrieved from file:///C:/Users/USER/Downloads/Dialnet-AnalisisDeLosDeterminantesDelRiesgoDeCreditoEnPres-2336244 (1).pdf

Fundación Andaliza Beturia para la investigación en Salud. (2007). Como realizar paso a paso un contraste de hipotesis con SPSS para Windows y alternativamente con EPINNFO y EPIDAT: (II) Asociación entre una variable cuantitativa y una categórica (comparación de medias entre dos o más grupos independientes).

García, J. C. (2005). Nuevas técnicas de medición del riesgo de crédito. Revista de Economía Financiera, 5, 29. Retrieved from http://www.aefin.es/articulos/pdf/C5-4_244397.pdf

González Pascual, J., & Díez Cebamanos, N. (2010). EL CRÉDITO Y LA MOROSIDAD EN EL SISTEMA FINANCIERO. Revista ICE, 2997, 51–65. Retrieved from http://www.revistasice.com/cachepdf/BICE_2997___2DE4934A0EEC1A5C5D335638D0D239B5.pdf

Gónzalez, N., Abad, J., & Lèvy, J. P. (2006). Normalidad y otros supuestos en análisis d covarianzas. Modelización Con Estructuras de Covarianzas, 31–57.

Instituto Tecnológico y de Estudios Superiores de Monterrey. (2010). Módulo 3 . Metodología de medición y cuantificación del riesgo de crédito.

Jakob, Niels; Hansen, Harbo; Sulla, O. (2013). El crecimiento del crédito en América Latina : ¿ Desarrollo financiero o boom crediticio ? Revista Estudios Económicos, 80(25), 51–80.

José Hernández Ocaña, J. (n.d.). PRUEBAS PARAMETRICAS Y PRUEBAS NO PARAMETRICAS.

Logística Proyecto e-Math, R., Alejandro Juan Pérez, Á., & Manzanedo Del Hoyo, M. (n.d.). REGRESIÓN LOGÍSTICA BINARIA.

López Domínguez, I. (n.d.). Rentabilidad ajustada al riesgo en la banca (RORAC). Retrieved from http://www.expansion.com/diccionario-economico/rentabilidad-ajustada-al-riesgo-en-la-banca-rorac.html

López, B., & Montiel, T. (n.d.). Capítulo 4: Diferencias que presenta una variable numérica entre dos grupos, 23,25,26,27.

Martínez C., Ó. A., & Ballón F., R. A. (2010). MODELO KMW - MERTON PARA LA MEDICION DEL RIESGO CREDITICIO DE LAS RESERVAS INTERNACIONALES DEL BANCO CENTRAL DE BOLIVIA. Revista de Análisis Del Banco Central de Bolivia. Retrieved from http://www.revistasbolivianas.org.bo/scielo.php?pid=S2304-88752010000100006&script=sci_arttext

Martínez Ortega, R. M., Tuya Pendás, L. C., Martínez Ortega, M., Pérez Abreu, A., & Cánovas, A. M. (2009). EL COEFICIENTE DE CORRELACION DE LOS RANGOS DE SPEARMAN CARACTERIZACION. Revista Habanera de Ciencias Médicas, 8(2), 0–0.

Meneses C., L. A., & Macuacé O., R. A. (2011). Valoración y riesgo crediticio en Colombia. Revista Finanzas Y Política Económica, 3(2), 65–82.

Miguel Ramos Álvarez. (n.d.). Recursos metodológicos y estadísticos para la docencia e investigación.

Moral, E. M. (2003). Modelos de Elección Discreta.

Rojas, M. (2014). Introducción a la inferencia estadística.

Ruiz, R. (2001). CAPITULO VIII: Métodos no paramétricos para análisis químico.

Saavedra, M. L., & Saavedra, M. J. (2010). Modelos para medir el riesgo de crédito de la banca, 23(40), 295–319. Retrieved from http://www.redalyc.org/pdf/205/20514982012.pdf

Samaniego Medina, R. (2008). El riesgo de crédito en el marco del acuerdo de Basilea II (1st ed.). Delta Publicaciones. Retrieved from https://books.google.com.ec/books?hl=es&lr=&id=YogTTsZZyBoC&oi=fnd&pg=PA1&dq=El+Riesgo+de+Cr%C3%A9dito+en+el+Marco+del+Acuerdo+Basilea+II&ots=B-wpLTUAr7&sig=9LlyYJm2tKyeBn0G9N4i1JOB6Ck#v=onepage&q=El Riesgo de Cr%C3%A9dito en el Marco del Acuerdo Basilea

Sampieri, R. H., Collado, C. F., & Lucio, P. B. (2006). Metodologia de. (M.-H. Interamericana, Ed.) (Cuarta Edi). México D.F.

Sergio, L., & Chesniuk, G. (n.d.). Hipótesis estadísticas: Comparación de Resultados con pruebas de significación. Metroquímica , 1–20.

Superintendencia de Bancos y Entidades Financieras de Bolivia. (2005). Glosario de Térmnos de los Acuerdos de Capital de Basilea I y Basilea II. (Superintendencia de Bancos y Entidades Financieras de Bolivia, Ed.). La Paz.

Superintendencia de Bancos y Junta Bancaria del Ecuador. RESOLUCIÓN JB-2011-2089 (2011). Retrieved from http://www.sbs.gob.ec/medios/PORTALDOCS/downloads/normativa/2011/resol_JB-2011-2089.pdf

Superintendencia de Bancos y Seguros del Ecuador. (2014). MATRICES DE TRANSICIÓN Y ANÁLISIS DE COSECHAS EN EL CONTEXTO DE RIESGO DE CRÉDITO, 1–22.

Tobergte, D. R., & Curtis, S. (2013). Introducción a la econometría: Un enfoque moderno. Journal of Chemical Information and Modeling (Vol. 53). http://doi.org/10.1017/CBO9781107415324.004

Universidad Complutense de Madrid. (n.d.). Capítulo 17 Análisis de correlación lineal : Los procedimientos Correlaciones.

Universidad Complutense Madrid. (n.d.). Capítulo 13: Contraste sobre medias: Los procedimientos Medias y prueba T.

Winffel Basso, O. (2013). Modelos de Gestión del Riesgo de Crédito. Superintendencia de Bancos de Guatemala.

1. Escuela Superior Politécnica del Litoral, ESPOL, Facultad de Ciencias Sociales y Humanísticas, Campus Gustavo Galindo Km. 30.5 Vía Perimetral, P.O. Box 09-01-5863, Guayaquil, Ecuador - Magíster en Economía y Dirección de Empresas - Docente de la Facultad de Ciencias Matemáticas y Físicas de la Universidad de Guayaquil. jedeboni@espol.edu.ec

2. Escuela Superior Politécnica del Litoral, ESPOL, Facultad de Ciencias Sociales y Humanísticas, Campus Gustavo Galindo Km. 30.5 Vía Perimetral, P.O. Box 09-01-5863, Guayaquil, Ecuador - Magíster en Finanzas - meromero@espol.edu.ec

3. Escuela Superior Politécnica del Litoral, ESPOL, Facultad de Ciencias Sociales y Humanísticas, Campus Gustavo Galindo Km. 30.5 Vía Perimetral, P.O. Box 09-01-5863, Guayaquil, Ecuador - Magíster en Economía y Dirección de Empresas-marisval@espol.edu.ec