Vol. 38 (Nº 27) Año 2017. Pág. 31

Larissa Gui PAGLIUCA 1; Andréia Cristina de Oliveira ADAMI 2; Margarete BOTEON 3; Mirian Rumenos Piedade BACCHI 4

Recibido: 23/12/16 • Aprobado: 01/02/2017

RESUMO: Neste trabalho mensurou-se o risco financeiro e econômico da produção de tomate de mesa em duas importantes regiões brasileiras, Caçador (SC) e Mogi Guaçu (SP). Para tanto foi calculado o quantil negativo da distribuição de probabilidade das receitas líquidas operacionais (RLO) e do VPL, usando Simulação Monte Carlo. Constatou-se que o risco financeiro de ambas as regiões foi elevado, 37,23% em SC e 32% em SP. Já o risco econômico foi menor, 16,8% e 10,3% para pequena e grande escala de Caçador, respectivamente, e praticamente nulo para média escala de Mogi Guaçu. Embora rentável, a atividade mostrou elevado risco financeiro. |

ABSTRACT: The aim of this work was measure the financial and economic risk of tomato production in two important Brazilian regions, Caçador (SC) and Mogi Guaçu (SP). For this, the negative quantile of the probability distribution of net operating revenues (RLO) and NPV was generated by Monte Carlo Simulation. It was verified that the financial risk of both regions was high, 37.23% in SC and 32% in SP. The economic risk was lower, 16.8% and 10.3% for Caçadors’ small and large scale, respectively, and near zero for the Mogi Guaçu average scale. The activity seems profitable but showed high financial risk. |

O desafio de toda atividade agrícola é garantir rentabilidade e segurança para que o produtor se mantenha no negócio no longo prazo. Mas para que isso ocorra é importante que o agricultor saiba administrar os diversos riscos ao qual está exposto, visto que a agricultura é altamente influenciada por fatores externos como o clima, fitossanidade, preços dos insumos, preço da terra, políticas de financiamento e outros que geram oscilações no nível de rentabilidade do setor.

De acordo com o Departamento de Agricultura dos Estados Unidos – USDA (2006), no setor agrícola é possível se expor ao menos a cinco classes de risco: o risco de preços, que está relacionado com a variabilidade dos preços dos produtos e insumos agrícolas; o risco de produção, que está associado a eventos climáticos e a incidência de pragas e doenças que podem afetar negativamente a produtividade da atividade agrícola e, consequentemente, a produção esperada; o risco de renda, que provém de alterações conjuntas na quantidade produzida, nos preços pagos pelos insumos (fertilizantes, defensivos, óleo diesel, etc.) e nos preços recebidos pelos produtores com a venda do produto; o risco financeiro, decorrente de variações inesperadas no fluxo de caixa mensal da atividade, que ocasionam oscilações na renda do produtor rural; e o risco institucional, relacionado ao comportamento político, econômico e social do meio onde a atividade agrícola se encontra, como queda na oferta de crédito, alterações em leis tributárias, ambientais e em programas de financiamento agrícola.

Todos esses fatores têm potencial de prejudicar a capacidade de pagamento do investimento inicial realizado para a produção, afetando a sustentabilidade econômica do negócio, com perdas significativas do patrimônio do produtor rural (Hansen, 1997 e Barros, 2016).

Na tomaticultura há ainda algumas características específicas dessa atividade em termos de produção e de mercado que intensificam a volatilidade da oferta e, consequentemente, dos preços, o que afeta a rentabilidade desta cultura, elevando os riscos financeiro e econômico. Entre essas características pode-se citar a influência do clima na oferta e qualidade do fruto, como os frutos são classificados por tamanho e coloração, e por consequência distintos valores no mercado, oscilações climáticas durante a safra fazem variar a oferta de frutos de maior e menor qualidade, afetando a receita do produtor. Ainda, a alta perecibilidade do tomate também influencia no volume ofertado, pois reduz o tempo de escoamento da produção já que não há possibilidade de estocagem (Margarido, Kato e Ueno, 1994).

Outra particularidade da tomaticultura é a existência de poucos instrumentos de proteção ao risco, oferecidos tanto pelo mercado financeiro quanto por agentes compradores e vendedores de insumos. Frente ao risco de preços, o produtor possui praticamente um mecanismo para se proteger contra suas oscilações através de contrato com garantida de entrega, sem preço fixado (o preço recebido pelo produtor deve seguir o mercado Spot), diferente do que ocorre com o produtor de grandes commodities, por exemplo, que pode também assegurar um valor no mercado futuro (operação de hedge). Quanto ao risco da produção, também há poucas alternativas, o produtor de tomate conta apenas com a opção de contratação de seguro para cobrir perdas contra granizo, não há instrumentos que permitam ao tomaticultor se proteger contra os demais riscos que afetam a produção, como estiagem, chuvas em excesso e pragas e doenças. Diante do risco financeiro, o mesmo não dispõe de opções como troca de insumos por produto e crédito de custeio para mais de uma safra, o que é tradicionalmente oferecido aos produtores de commodities como grãos. O prazo de pagamento dado pelas empresas que vendem insumos não costuma ultrapassar quatro meses. Assim, a maioria dos tomaticultores tem à disposição basicamente o custeio agrícola do governo federal como forma de financiar a safra a juros subsidiados por 12 meses.

Todos esses fatores, aliado a falta de planejamento e gestão da produção de tomate implicam em um aumento no risco econômico do negócio, afetando sua sustentabilidade. Há inclusive horticultores que tomam decisão de investimento com base na lucratividade da safra anterior, o que torna comum um ano de boa lucratividade ser seguido por outro de baixa rentabilidade ou até mesmo de prejuízo, devido à ampliação na área cultivada, que acarreta excesso de oferta e queda dos preços (Barros, 2007; Camargo Filho et al., 1994; Santos e Noronha, 1999; Margarido, Kato e Ueno, 1994; Camargo Filho e Mazzei, 2002). Diante de todos esses aspectos, que geram alta volatilidade dos preços do produto, de tempos em tempos o tomate é caracterizado como o “vilão” da inflação no Brasil.

Ainda, esses fatores afetam a rentabilidade do tomaticultor. Como exemplo, pode-se citar o ano de 2013, neste ano, no mês de março, o preço do tomate salada longa vida de melhor qualidade (AA) chegou a ser comercializado na Ceagesp à R$79,62 por caixa de 22 quilos (kg), caindo para R$24,83 por caixa de 22 quilos em setembro desse mesmo ano (Nascimento; Silva; Zagati, 2013). Esta volatilidade dos preços gera dificuldades na administração da produção e eleva o risco de o produtor não ter fluxo de caixa para honrar com seus compromissos durante a safra. Se essa situação persistir e o produtor não tiver uma reserva financeira, acesso a crédito ou outra atividade geradora de renda para honrar com seus compromissos de curto prazo, o produtor poderá ter que se endividar ou até mesmo ter que sair da atividade.

Adami (2010) desenvolveu um modelo para mensurar o retorno financeiro e o risco do negócio na produção de citros. No entanto faltam estudos que avaliem tais riscos em culturas anuais como o tomate, com curto ciclo de produção, alta perecibilidade e volatilidade de preços, como as hortaliças.

Diante do problema exposto, este trabalho teve por objetivo mensurar o risco financeiro e econômico da produção de tomate de mesa em duas importantes regiões brasileiras produtoras de tomate. A primeira região é Mogi Guaçu, no estado de São Paulo, representando a safra de inverno, por se tratar do maior município produtor no período - aproximadamente 500 ha em 2012 (Instituto Brasileiro de Geografia e Estatística - IBGE, 2013). A segunda região é Caçador, no estado de Santa Catarina, que compreende os municípios de Caçador, Rio das Antas, Lebom Regis, Monte Castelo e Macieira, representando a safra de verão, sendo a segunda maior em área de plantio da safra de verão no Brasil, com cerca de 1.125 hectares cultivados em 2012 (IBGE, 2013).

A escolha destas duas regiões também se justifica por diferenças que fundamentam a hipótese do trabalho. Em Caçador o período de colheita se concentra em praticamente três meses do ano, além de ocorrer durante a estação de verão, quando o clima é mais instável e pode interferir com maior intensidade na produção e nas perdas durante a comercialização. Já em Mogi Guaçu a colheita é mais distribuída, podendo se estender por seis meses, inclusive durante a estação de inverno, quando o clima é mais estável – perdas na produção e comercialização podem ser menores. Além disso, a região paulista está mais próxima ao principal mercado consumidor (São Paulo), o que dá a ela outra vantagem competitiva. Dessa forma, a hipótese a ser testada nesse trabalho é a de que, dadas as características de produção e comercialização, a região catarinense possa apresentar maior risco financeiro e econômico que a paulista.

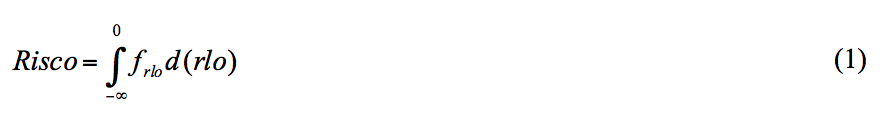

A quantificação do risco financeiro da produção de tomate de mesa em Mogi Guaçu e Caçador foi feita através do cálculo do quantil negativo da distribuição de frequência da série de receita líquida operacional (RLO), conforme equação 1:

Para tanto, foram gerados dados de RLO através do método de Monte Carlo utilizando-se uma distribuição não paramétrica. Isso porque, pela lei dos grandes números, a média dos dados converge para o seu valor esperado à medida que o número de repetições se torna grande (Morettin e Bussab, 2004).

Para calcular a série de RLO da produção de tomate de mesa para ambas as regiões utilizou-se as respectivas séries históricas mensais de área de plantio, produtividade média, porcentagem da área colhida no mês, porcentagem de tomate AA (considerado o de melhor qualidade) e A (de menor qualidade) colhido por mês, preço de venda do AA e A e custo de produção referente às safras 2006 a 2012. Os dados primários foram coletados ao longo desse período (7 anos) pelo Centro de Estudos Avançados em Economia Aplicada da Escola Superior de Agricultura “Luiz de Queiroz” da Universidade de São Paulo (Cepea/ESALQ/USP), junto à rede de tomaticultores colaboradores (produtores, compradores, engenheiros agrônomos, vendedores de insumos e produtores de mudas). No total foram analisados 49 meses de colheita em Mogi Guaçu e 29 meses em Caçador.

A produtividade média é dada em caixa de 22 kg/ha de tomate colhida, não considerando as perdas no transporte, beneficiamento e na comercialização até o comprador, devido à dificuldade de mensuração das mesmas. Os preços médios mensais de venda do tomate (R$/cx de 22 kg) são valores de referência levantados pelo CEPEA. Estes preços diferem conforme a classificação do tomate (AA e A, sendo que esta ultima corresponde a 50% do valor do AA). Como o padrão de qualidade do tomate varia ao longo da safra, sobretudo devido à influência de fatores climáticos, o preço recebido pelos produtores foram ponderados pela porcentagem de fruto AA e A colhido no mês.

Quanto ao custo para a produção de uma caixa de tomate (R$/cx de 22 kg), este é estimado pelos produtores mensalmente, com base na sua própria contabilidade de custo. Os valores se referem ao Custo Operacional (CO), que inclui todos os gastos gerados na propriedade, ao longo de um ano (civil ou agrícola), com mão de obra, insumos, manutenção de máquinas e equipamentos, gasto administrativo, impostos e frete. Os dados coletados mensalmente dos tomaticultores colaboradores do CEPEA estão próximos ao mensurado nos trabalhos de Deleo, Menegazzo e Tappetti (2011).

Tanto as séries de preço como a de custo de produção foram corrigidas pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), do Instituto Brasileiro de Economia e Estatística (IBGE), para a base de dezembro de 2012 = 100.

Através dos dados acima mencionados foi calculada a série de RLO mensal, subtraindo as despesas (D) da receita bruta (RB), conforme equações 2 a 5:

Onde:

Q: representa a quantidade de caixas de 22 kg de tomate Salada AA colhidas no mês A: é a área total de plantio da safra (ha); X: é a porcentagem da área total colhida no mês (%); Pr: é produtividade média da safra (caixas/hectare(ha)); AA%: é a porcentagem de frutos de classificação AA colhidos no mês; A%: é a porcentagem de frutos de classificação A colhidos no mês; Paa: é o preço médio mensal de venda da caixa de tomate Salada AA (R$ por caixa de 22 kg); Pa: é o preço médio mensal de venda da caixa de tomate Salada A (R$ por caixa de 22 kg); CO: é o custo operacional de produção, mensal, estimado pelos produtores (R$ por caixa de 22 kg).

E importante ter em conta que não foi possível contabilizar as perdas ocorridas durante o transporte e comercialização do fruto, o que afetaria a receita líquida operacional (RLO), e resultaria em valores superestimados.

Para realização da simulação de valores de RLO das regiões e cálculo do risco financeiro, fez-se necessário a identificação da distribuição de probabilidade dos 49 valores de RLO de Mogi Guaçu e os 29 valores de Caçador, através do Teste de normalidade de Lilliefors, por admitir casos em que a média e variância não são previamente especificadas, mas sim, estimadas através da sua amostra, conforme equação 6 a 10 (Campos, 1983; e Morettin e Bussab, 2004).

Onde: xi: é a variável aleatória contínua, i = 1,2,...,n,; k: é a somatória das frequências até a classe i; F(Zi): é obtido pela tabela da distribuição normal (Campos, 1983).

Ao comparar Dc calculado pela equação 10, com Dt observado na tabela do teste de Lilliefors (Campos, 1983), se Dc ≤ Dt não se rejeita H0 (hipótese de que a série apresenta distribuição de probabilidade normal). Algumas vezes, apesar da amostra não parecer ter distribuição normal, pode-se admiti-la, caso não se rejeite H0 nos testes de normalidade.

No entanto, antes da identificação da distribuição de probabilidade investigou-se a estacionariedade da série temporal de RLO de Mogi Guaçu e Caçador, pois, se uma série temporal é estacionária, ela deve se desenvolver no tempo aleatoriamente ao redor de uma média e variância constantes. Além da verificação pela análise gráfica, utilizou-se também o teste de hipótese de Tukey para amostras independentes com variância conhecida para verificar se as ROL`s de cada mês, ao nível de significância de 5%, são iguais. Os resultados permitem inferir que a média não muda no tempo, e portanto, a série é estacionária, não possuindo também padrão sazonal definido. Desta forma é possível utilizar a mesma distribuição de probabilidade na Simulação Monte Carlo, para todos os meses. Do contrário, a simulação deveria ser feita para cada mês, utilizando-se diferentes distribuições de probabilidade para cada mês.

Quando não constatada a aderência dos dados à distribuição normal, pode-se utilizar o estimador não paramétrico de Kernel (![]() ), conhecido como estimador de núcleo, para aproximar uma função de densidade, pois segundo Silverman (1981) ele é o estimador mais estudado matematicamente e o mais comumente utilizado. Neste método cada observação é ponderada pela distância em relação ao valor central, ou seja, o núcleo, conforme equação 11.

), conhecido como estimador de núcleo, para aproximar uma função de densidade, pois segundo Silverman (1981) ele é o estimador mais estudado matematicamente e o mais comumente utilizado. Neste método cada observação é ponderada pela distância em relação ao valor central, ou seja, o núcleo, conforme equação 11.

Onde: Kh(t):é a função de Kernel e h é o parâmetro de dispersão ou suavização, também conhecido como bandwidth.

A distribuição kernel foi estimada pelo programa estatístico R (Development Core Team, 2011), com base em Silverman (1986).

A partir das distribuições não paramétricas (kernel) ajustadas aos dados das séries de ambas as regiões foram geradas pela Simulação Monte Carlo 490.000 valores de receita (R$/ha), referentes aos 49 meses de colheita de Mogi Guaçu e 290.000 valores referente aos 29 meses de colheita em Caçador observados durante os sete anos estudados. Com isso, as variáveis deixam de ser deterministas e passam a ser estocásticas (probabilísticas) (Morettin e Bussab, 2004).

Todos os cálculos foram realizados no programa estatístico R (Development Core Team, 2011).

Segundo Hansen (1997), através desta análise de frequência de ocorrência do sucesso (permanência na atividade), é possível inferir sobre a sustentabilidade econômica da produção. O fracasso ocorrerá se a produção não gerar receita suficiente para recuperar o capital investido inicialmente, impossibilitando a permanência do produtor na atividade, no longo prazo (Hansen, 1997). Assim, o risco econômico da produção de tomate corresponde a probabilidade da soma dos fluxos de caixa dos sete anos analisados, trazida a valor presente, ser insuficiente para repor o investimento inicial realizado, descontado a taxa mínima de atratividade (custo de oportunidade do capital). A mensuração foi feita através do cálculo do quantil negativo da distribuição de frequência da série de VPL, compostas por dez mil valores, conforme equações 12 a 13:

Onde: RLOt: é o fluxo de caixa - dado pelas RLO’s simuladas – que aparece como valor esperado no mês 0 para o mês t, com t variando de 0 até n, sendo n = 7, o prazo de vida útil do projeto e i a taxa real de desconto considerada (0,475% a.m.).

O investimento inicial para a produção, representado por (I0), foi obtido pelo Painel, método de captação de dados primários que consiste em reunir um grupo de produtores da região de referência, Caçador e Mogi Guaçu, onde se discute em conjunto as características de uma propriedade “típica” de produção (Plaxico e Tweeten, 1963; Guiducci, Alves e Mota, 2012; Osaki e Batalha, 2014). A propriedade “típica” possui um modelo de produção que emprega recursos, tecnologias e sistema de comercialização que represente a moda, o mais comum dentre um grupo de agricultores (Plaxico e Tweeten, 1963; Guiducci, Alves e Mota, 2012;).

Foram aplicados três Painéis, sendo o primeiro em Mogi Guaçu no dia 17 de maio de 2012, em parceria com o CEPEA. Os outros dois Painéis foram realizados no município de Caçador, nos dias 27 e 28 de junho de 2012, com produtores de pequena e grande escala de produção, respectivamente. Estes dois últimos tiveram parceria financeira da Empresa de Pesquisa Agropecuária e Extensão Rural de Santa Catarina (Epagri) e Fundação de Amparo à Pesquisa e Inovação do Estado de Santa Catarina (Fapesc).

Nos Painéis foram levantados o investimento inicial necessário para a produção de tomate de mesa, considerando custo com máquinas, equipamentos, benfeitorias, sistema de estaqueamento e irrigação, sendo que sua recuperação ocorre no longo prazo, de acordo com a vida útil de cada bem.

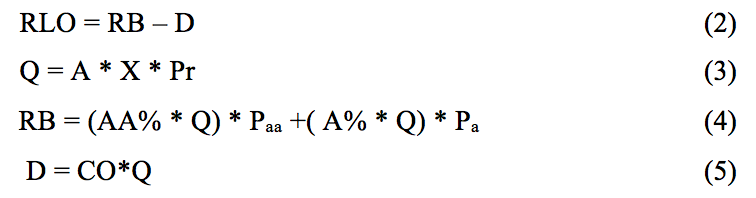

As séries de receita líquida operacional (RLO) mensal da produção de tomate de mesa de Mogi Guaçu e Caçador, entre 2006 e 2012, mostram que a média observada no período foi de R$ 28.460,55por hectare em Mogi e R$ 8.058,77 por hectare em Caçador (Figuras 1 e 2).

Figura 1. Fluxo da receita líquida operacional de Mogi Guaçu, entre 2006 e 2012.

Fonte: Dados da pesquisa.

-----

Figura 2. Fluxo da receita líquida operacional Caçador, entre 2006 e 2012.

Fonte: Dados da pesquisa.

Comparando-se o fluxo da receita líquida operacional das regiões, ambas obtiveram maior frequência de RLO positiva do que negativa e a soma das receitas mensais positivas por hectare foi superior à soma das receitas negativas. No entanto, o coeficiente de variação (cv), que mede a dispersão relativa da RLO em torno da média de cada região, e que pode ser considerada uma medida do risco da atividade, se mostrou mais elevado para a região catarinense (309%) do que para a paulista (152,5%). Desse modo, pode-se inferir que a região catarinense apresentou de fato maior risco financeiro nos últimos 7 anos. Além disso, foram observados períodos consecutivos de RLO negativa em ambas as regiões, ou seja, no curto prazo a receita obtida não foi suficiente para o produtor honrar com os compromissos financeiros de uma determinada temporada, como a de 2012 em Caçador por exemplo, levando o produtor a se endividar. Nestes casos, se o tomaticultor não possuir uma reserva financeira ou outra atividade geradora de renda pode ter dificuldades em conseguir financiamento para continuar na atividade no ano seguinte, tendo que sair do negócio. Tal fato fortalece a hipótese do alto risco financeiro da tomaticultura.

É importante salientar que existem perdas entre a etapa de pós-colheita e comercialização do fruto, principalmente em Caçador, onde os principais mercados consumidores não estão próximos e a colheita ocorre durante o verão. A estação quente e úmida pode interferir na qualidade e durabilidade do fruto. No entanto, como não foi possível contabilizar estas perdas, os valores de RLO de ambas as regiões podem estar superestimados.

Para cálculo do risco financeiro, primeiramente foi investigada a presença de tendência e sazonalidade na série temporal de RLO (R$/ha) de Mogi Guaçu e Caçador, composta por 49 e 29 observações, respectivamente. O teste Tukey não rejeitou a hipótese de que as médias fossem iguais, ao nível de significância de 5%, principalmente devido à grande dispersão dos dados. Assim, as séries não apresentaram padrão sazonal mensal definido ao longo dos sete anos analisados. Além disso, a série não é contínua, possui “quebras”, devido aos meses em que não há colheita/comercialização de tomate. Constatada a ausência de um padrão sazonal e de tendência nas séries de RLO das regiões estudadas procedeu-se ao teste de ajustamento para identificação da distribuição de probabilidade dessas séries, através do teste de normalidade de Lilliefors.

Para Mogi Guaçu e Caçador o valor p foi de 0,00002697 e 0,3648119, respectivamente. Desta forma, com base no teste, não se rejeitou a hipótese de que a série de caçador seja normal, mas se rejeitou essa hipótese para a série de Mogi Guaçu, ao nível de significância de 5%. Assim, a mesma série foi ajustada para a distribuição não paramétrica de Kernel, que apresentou melhor ajuste.

Realizada a identificação da distribuição de probabilidade da série de RLO das regiões, foram simulados por Monte Carlo 490 mil valores de receita líquida operacional para Mogi Guaçu, considerando a distribuição de Kernel, e 290 mil valores para Caçador, considerando a distribuição normal.

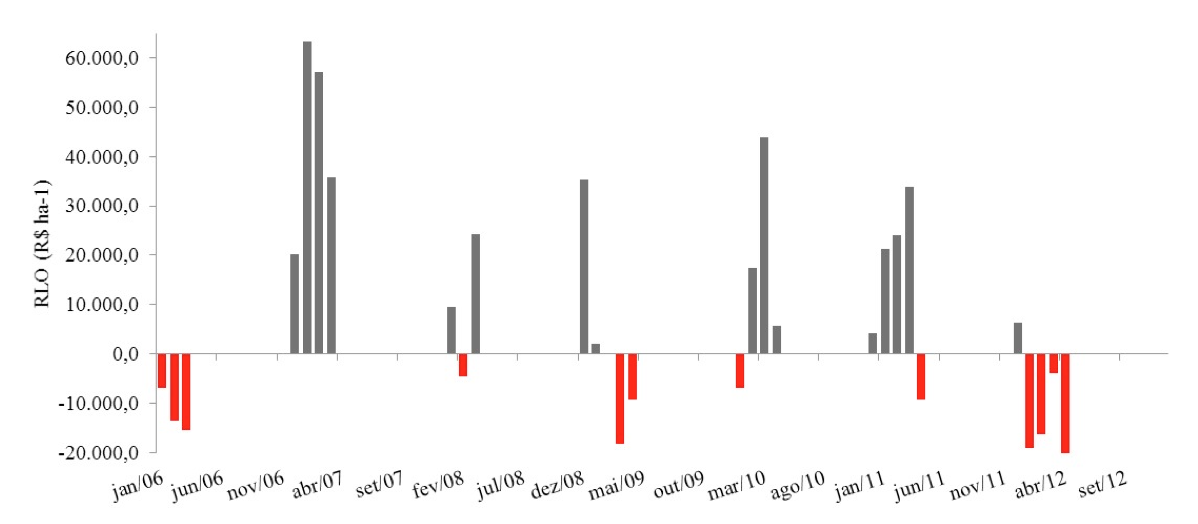

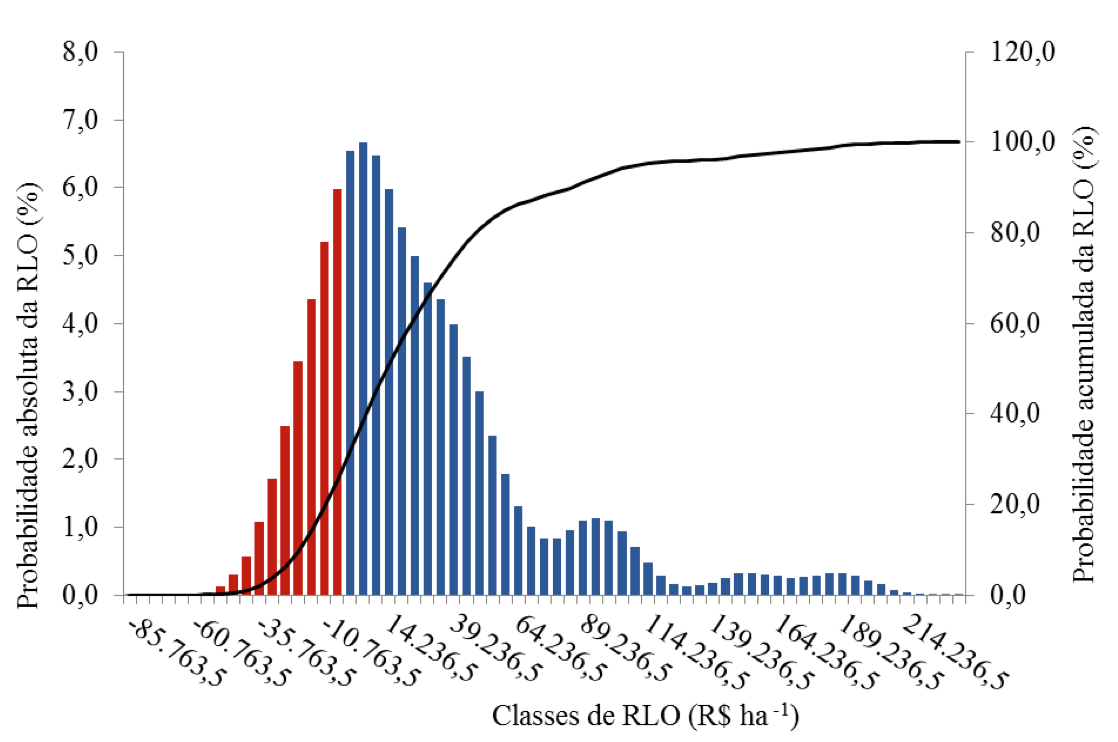

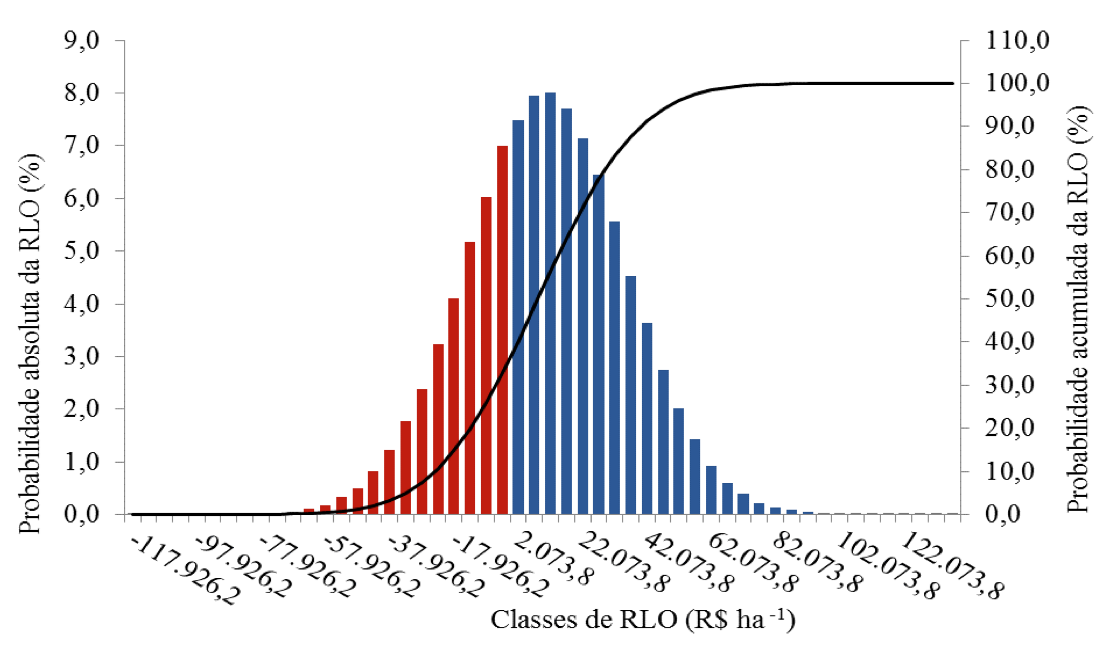

Na Figura 2 apresenta-se o histograma dos dados simulados onde foi definido o quantil negativo da distribuição, que representa o risco financeiro da tomaticultura. Observa-se que em Mogi Guaçu, o risco financeiro, ou seja, a probabilidade da RLO ser negativa em um determinado mês foi mensurada em 32,00% (Figura 3). A probabilidade do prejuízo em um determinado mês (RLO<0) ser inferior à R$ 5.000,00 por hectare foi de 25% e de ser inferior à R$ 10.000,00 foi de 19,0%. Em Caçador, o risco financeiro foi mensurado em 37,23%, com probabilidade de 30% do prejuízo em um determinado mês ser inferior à R$ 5.000,00 por hectare e de 20% de ser inferior à R$ 10.000,00 (Figura 4).

Por limitação de dados, nos dois casos o risco financeiro independe da escala de produção. No entanto, sabe-se que produtores de grande escala podem obter ganhos de eficiência na produção e ganhos de escala, o que reduziria seu custo de produção por caixa produzida e impactaria no risco financeiro frente propriedades de menor escala.

Figura 3. Risco financeiro de Mogi Guaçu.

Fonte: Dados da pesquisa.

Figura 4. Risco financeiro de Caçador

Fonte: Dados da pesquisa.

No geral, o risco financeiro das regiões não apresenta grande diferença (32% e 37%), mas quando observada as chances de obter receitas elevadas, estas são maiores em Mogi Guaçu, tornando a região mais atrativa para investidores propensos ao risco. A probabilidade da receita mensal ser superior a R$ 50.000,00 por hectare chegou a 20,0% e de ser superior a R$ 100.000,00 por hectare foi de 5,0%. Já na região catarinense, para os mesmos valores as probabilidades foram de 4,0% e 0,010%, respectivamente.

Através da realização dos Painéis em Mogi Guaçu e Caçador foi possível conhecer o perfil da propriedade “típica” produtora de tomate de mesa de cada região e obter o investimento necessário para a produção para cálculo da série de VPL, juntamente com os dados de RLO simulados para cada região. Constataram-se três modelos distintos de produção de tomate de mesa nas regiões pesquisadas. Em Caçador foi diagnosticado propriedades de pequena e grande escala de produção. Em Mogi Guaçu só foi constatada a média escala de produção como um modelo “típico” de produção, a moda. A descrição das propriedades “típica” de tomate em ambas as regiões 1 e o investimento inicial encontram-se na Tabela 1.

Tabela 1: Descrição das propriedades “típicas” produtoras de tomate de mesa em 2012.

Região |

Escala de produção |

Área (ha) |

Produtividade média (cx de 23 kg ha-1) |

Sistema de irrigação |

Investimento inicial (R$ ha-1) |

Caçador |

Pequena |

1,25 |

4.000 |

gotejamento |

91.700,30 |

Caçador |

Grande |

27,27 |

3.500 |

gotejamento |

52.354,50 |

Mogi Guaçu |

Média |

15,00 |

4.000 |

sulco |

42.789,20 |

Fonte: dados da pesquisa

A fim de analisar o risco econômico do negócio para as três propriedades típicas, foi calculado o quantil negativo do histograma de frequência da série de VPL para cada propriedade típica. No caso da propriedade “típica” de média escala Mogi Guaçu, os resultados foram positivos. O risco de o negócio ser inviável economicamente no longo prazo foi praticamente nulo (0,00073%). Para a propriedade de pequena escala de Caçador, a probabilidade de obter VPL negativo, ou seja, o risco do negócio não ser economicamente viável no longo prazo foi de 16,80%. Já para a grande escala, o risco do negócio não ser viável economicamente no longo prazo foi mensurado em 10,5%. A maior área para dividir o elevado custo fixo do investimento é um dos fatores que favorece esta escala de produção, aliado ao fato da área para a produção de tomate ser arrendada, reduzindo o investimento inicial e o seu impacto no VPL. A vantagem da pequena escala de produção em Caçador é a diversidade de culturas, cuja receita total pode contribuir para que o negócio de tomate seja economicamente viável no longo prazo.

Apesar das propriedades típicas produtoras de tomate (pequena, média e grande) estudadas possuírem baixo risco econômico, ou seja, baixa probabilidade de não serem sustentáveis economicamente, o risco financeiro existe e é elevado.

Uma das formas sugeridas por diversos autores para diminuir o risco financeiro na produção agrícola, sobretudo na tomaticultura, é a realização de um provisionamento (reserva financeira) para cobrir os fluxos de caixa negativos e assim conseguir se manter na atividade no longo prazo (Barros, 2016; Schurle; Erven, 1979; Barros, 2007; Arêdes, Oliveira e Rodrigues, 2010, Adami, 2010). O planejamento tanto serve para realizar investimentos em bens como em área de plantio, sem que estas decisões sejam fundamentadas apenas nos altos preços da safra anterior.

A tomaticultura, além das modalidades tradicionais de risco, ainda apresenta características próprias como perecibilidade, que acaba contribuindo para que a atividade apresente riscos maiores do que no caso de culturas anuais e que podem ser estocadas, como grãos. Outro fato que afeta o resultado do tomaticultor é a falta de opções de ferramentas para a gestão do risco da atividade.

Observou-se nos últimos sete anos (2006 a 2012), que o fluxo da receita líquida operacional em Caçador (SC) e também em Mogi Guaçu (SP) apresentou períodos consecutivos de RLO negativa, o que pode dificultar ou até mesmo impedir a permanência do tomaticultor na atividade. Assim, por meio da análise probabilística verificou-se a existência do risco financeiro da produção, ou seja, da probabilidade da RLO ser negativa em um determinado mês, sendo esta elevada, 32,00% na região paulista e 37,23% na catarinense. Tais resultados confirmam a hipótese de que regiões com o período de comercialização mais longo e com colheita durante o inverno (Mogi Guaçu) são menos expostas ao risco financeiro do que aquelas onde a colheita se dá de forma mais concentrada e durante a estação do verão (Caçador).

Quanto às propriedades “típicas” produtoras de tomate de mesa e os respectivos custos de implantação da cultura identificaram-se dois perfis em Caçador: pequena escala de produção (1,25 ha), possuindo um alto investimento (R$ 91.700,3 ha-1) devido à pequena área para rateio do custo fixo; e grande escala de produção (27,27 ha), com o investimento inicial calculado em R$ 52.354,5 ha-1. Na região de Mogi Guaçu foi diagnosticado apenas um perfil de maior moda, o de média escala de produção (15 ha), com investimento inicial totalizando R$ 42.789,2 ha-1. Calculando o risco econômico do negócio para cada uma, este foi de 16,80% para a propriedade de pequena escala de Caçador, 10,5% para a de grande escala catarinense e praticamente nulo para a média escala de Mogi Guaçu. Apesar dos resultados serem animadores vale ressaltar que o risco financeiro permanece, ou seja, há uma probabilidade (calculada em 32,0% na região) de se obter RLO negativa e, se esta ocorrer em meses subsequentes e o tomaticultor não dispor de reserva financeira, poderá se endividar e não conseguir se manter nesta atividade na próxima temporada.

É importante salientar que as receitas líquidas operacionais entre 2006 e 2012 podem estar superestimadas, pois além das perdas ocorridas no período pós-colheita não terem sido contabilizadas, os preços médios de venda são apenas referência (média de mercado) e não necessariamente representa o valor recebido por cada produtor individualmente. Além disso, visto que não são todos os produtores que conseguem ter um apurado levantamento do custo de produção, a série de custo operacional utilizada para cálculo da RLO pode também estar subestimada em alguns casos. Desta forma, tanto o risco financeiro como o risco econômico do negócio podem ser ainda maiores.

Recomenda-se, portanto, que o tomaticultor considere o risco financeiro da produção antes da tomada de decisão de novos investimentos e realize uma reserva financeira em períodos de bons preços para se proteger nos meses de preços negativos e, assim, se manter na atividade no longo prazo.

A metodologia utilizada neste estudo pode ser aplicada a outras regiões e escala de produção, visando auxiliar o planejamento da produção e a gestão do risco do negócio do produtor.

Adami A. C. O. Risco e retorno de investimento em citros no Brasil. Piracicaba, 2010. 150 p. Tese (Doutorado) - Escola Superior de Agricultura “Luiz de Queiroz”, Universidade de São Paulo, Piracicaba, 2010.

Arêdes, A. F.; Oliveira, B. V.; Rodrigues, R. M. Viabilidade econômica da tomaticultura em campos dos Goytacazes. Perspectivas Online, Rio de Janeiro, v. 4, n. 16, 2010.

Barros, G. S. C. Economicidade e sustentabilidade da agropecuária. Piracicaba: Centro de Pesquisa em Economia Aplicada, 2007. Mimeografado.

Barros, G.S.C.; Adami A. C. O.; Alves, L. R. A.; Osaki, M. Gestão de Negócios Agropecuários com foco no patrimônio. Série Didática. Disponível em< http://economia.esalq.usp.br/did/did-130.pdf> Escola Superior de Agricultura “Luiz de Queiroz”, Universidade de São Paulo, Piracicaba, n.130, 2016, 67p.

Camargo Filho, W. P. de.; Donadelli, A.; Sueyoshi, M. de L. S.; Camargo, A. M. M. P.; Evolução da produção de tomate no Brasil (1970- 1990). Agricultura em São Paulo, São Paulo, v. 41, n. 1, p. 41-69, out. 1994.

Camargo Filho, W. P. de.; Mazzei, A. R. Produção de tomate - sustentabilidade e preços. Informações econômicas, São Paulo, v. 32, n. 8, p. 45-50, ago. 2002.

Campos, H. de. Estatística experimental não-paramétrica. 4. ed. Piracicaba: Departamento de Matemática e Estatística - ESALQ, 1983. 349 p.

Deleo, J. P. B.; Menegazzo, T. M.; Tapetti, R. Especial Hortaliças: gestão sustentável. Hortifruti Brasil, Piracicaba, n. 102, p. 10-16, jun. 2011. Disponível em: <http://www.cepea.esalq.usp.br/hfbrasil/edicoes/102/full.pdf>. Acesso em: 11 jul. 2012.

Guiducci, R. C.N; Alves, E. R. A. de.; Mota, M. M. Aspectos metodológicos da análise de viabilidade econômica de sistemas de produção. In: Guiducci, R. C.N.; Lima

Hansen, J. W.; Knapp, E. B.; Jones, J. W. Determinants of sustainability of a Columbian hillside farm. Agricultural Systems, Amsterdam, v. 33, n. 4, p. 425–448. 1997.

INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICA - IBGE. SIDRA: banco de dados agregados. Disponível em: <http://www.sidra.ibge.gov.br/>. Acesso em: 06 fev. 2013

Margarido, M. A.; Kato, H. T.; Ueno, L. H.; Análise da transmissão de preços no mercado de tomate no Estado de São Paulo. Agricultura em São Paulo, São Paulo, v. 41, n. 3, p. 135-159, 1994.

Morettin, P.A.; Bussab, W.O. Estatística básica. 5. ed. São Paulo: Saraiva, 2004. 526 p.

Nascimento, L, N.; Silva, A. R.; Zagati, F. Q. Anuário 2013- 2014. Seção tomate. Hortifruti Brasil, Piracicaba, n. 130, p. 31-34, dez. 2013, Disponível em: <http://www.cepea.esalq.usp.br/hfbrasil/edicoes/130/full.pdf>. Acesso em: 06 jan. 2014

Noronha, J. F. Projetos agropecuários: administração financeira, orçamento e viabilidade econômica. São Paulo: Atlas, 1987. 269 p.

Osaki, M. Batalha, M. O. Optimization model of agricultural production system in grain farms under risk, in Sorriso, Brazil. Agricultural Systems, v. 127, p. 178-188, maio, 2014.

Plaxico, J.S.; Tweeten, L.G. Representative farms for policy and projection research. Journal of Farm Economics. Michigan, v. 45, n. 5, p. 1458- 1465. dez. 1963. Disponível em: <http://chla.library.cornell.edu/cgi/t/text>. Acesso em: 20 jul. 2012.

R. R Development Core Team 2011. Disponível em: < http://www.R-project.org/> Acesso em: 01 jan. 2011.

Schurle, B. W.; Erven, B. L. The Trade-off between Return and Risk in Farm Enterprise Choice. North Central Journal of Agricultural Economics, North Carolina, v. 1, n. 1, p. 15-21, jan. 1979. Disponível em: http://www.jstor.org/stable/1349312 Acesso em: 09 mar. 2013.

Silvermann, B.W. Density Estimation for Statistics and Data Analysis. Monographs on Statistics and Applied Probability, London, p. 1-22, 1986. Disponível em:

United States. Department of Agriculture. Risk management. maio, 2006. Disponível em: http://www.usda.gov/wps/portal/!ut/p/_s.7_0_A/7_0_1UH?contentidonly=true&contentid=2006/05/0153.xml>. Acesso em: 04 maio 2013.

1. Escola Superior de Agricultura “Luiz de Queiros” Piracicaba, SP, Brasil. Mestre em Economia Aplicada, email: larigpagliuca@gmail.com

2. Escola Superior de Agricultura “Luiz de Queiros” Piracicaba, SP, Brasil. Escola Superior de Agricultura “Luiz de Queiros” Piracicaba, SP, Brasil. Doutora em Economia Aplicada, email: adami@cepea.org.br

3. Escola Superior de Agricultura “Luiz de Queiros” Piracicaba, SP, Brasil. Doutora em Economia Aplicada, Profa do Departamento de Economia, Administração e Sociologia da Esalq/USP, email: maboteon@usp.br

4. Escola Superior de Agricultura “Luiz de Queiros” Piracicaba, SP, Brasil. Doutora em Economia Aplicada, Profa do Departamento de Economia, Administração e Sociologia da Esalq/USP, email: mrpbacch@usp.br