Vol. 38 (Nº 18) Año 2017. Pág. 11

Reisoli BENDER Filho 1; Daniel Arruda CORONEL 2

Recibido: 22/10/16 • Aprobado: 25/11/2016

3 Perfil industrial do Rio Grande do Sul

5 Análise e discussão dos resultados

Anexo- Resultados Complementares

RESUMO: A perda de participação da indústria nos anos recentes tem produzido inúmeras discussões, seja em âmbito agregado ou local. Neste sentido, este trabalho buscou analisar a existência ou não de um processo de desindustrialização na economia gaúcha, considerando o período de 1998 a 2013. Para isso, fez-se uso dos Coeficientes de Penetração das Importações (CPM) e de Exportações (CX), sendo que foram calculados ambos os coeficientes para a indústria total e por fator agregado (manufaturados e semimanufaturados). Os resultados indicaram que os fluxos de comércio industriais do Estado mostraram um padrão cíclico, geralmente acompanhando o cenário externo, exceto nos últimos anos, quando ocorreu um descolamento das exportações, as quais têm declinado continuamente. Constatou-se também um padrão característico às importações e exportações de bens manufaturados, pois, enquanto as primeiras recuperaram-se mais rapidamente em momentos de instabilidades, as segundas são mais rígidas em sua recomposição. Isso possibilita concluir que há um processo de dependência maior no sentido da indústria gaúcha para o mercado externo e menor no sentido contrário. |

ABSTRACT: The loss of industry participation in recent years has promoted numerous discussions, in both aggregate and local level. Thus, this study aimed to analyze whether or not a process of deindustrialization is happening in the state of Rio Grande do Sul, considering the period from 1998 to 2013. For this, the Import and Exports Penetration Coefficients were used and both coefficients were calculated, referring to the total industry productivity and the aggregate factor (manufactured and semi-manufactured goods). The results indicated that the flow of the industrial trade in the state had a cyclic pattern, usually accompanying the external scenario, except in the recent years when the exports presented a different behavior characterized by a continuous decline. It was also observed a pattern for the imports and exports of manufactured goods; while the imports recovered faster in times of instability, the exports take longer to recover. Through these results it is possible to conclude that there is a greater dependence process of the industry exports of Rio Grande do Sul to the foreign markets, and this dependence is lower when considering the opposite direction. |

Nos últimos anos, economistas como Bresser-Pereira (2008, 2009), Cano (2012) e Marconi (2015) vêm levantando a hipótese de que a economia brasileira estaria passando por um processo de desindustrialização, determinado pelo fato de que o setor industrial estaria perdendo participação na composição do Produto Interno Bruto (PIB). Particularmente, esse processo é entendido como a redução persistente de participação do emprego industrial relativamente ao emprego total, conforme discutido por Rowthorm e Ramaswamy (1999).

Ainda, de acordo com Bresser-Pereira (2011), os países desenvolvidos, a partir de certo nível de renda per capita, começam a se desindustrializar, devido à concorrência de países onde a mão de obra é mais barata. Como consequência, esses países deixam de produzir bens industriais, especialmente de baixa tecnologia, transferindo sua mão de obra para setores de serviços com maior intensidade tecnológica e níveis de renda e de valor adicionado per capita mais alto, portanto, com salários médios mais altos. Quando o processo ocorre dessa forma, a desindustrialização não se torna prejudicial. No entanto, em países como o Brasil, que tem uma renda per capita ainda baixa, esse processo de transformação estrutural seria prematuro.

Porém, embora esta hipótese não seja consensual na literatura econômica, cada vez mais encontra defensores nos meios acadêmicos e políticos devido a questões como o aumento das exportações de produtos primários, a apreciação da taxa de câmbio e a redução da participação da indústria no produto e no emprego agregado total. Dentre esses aspectos, as relações de comércio com o exterior têm sido fonte importante das discussões acerca do comportamento da indústria.

Contudo, os que discordam de que o país esteja passando por um processo de desindustrialização, entre eles citam-se Barros e Pereira (2008), Jank et al (2008) e Bonelli e Pessoa (2010), utilizam-se de argumentos de que o setor tem de superar desafios tais como altos custos de transação, infraestrutura inadequada, problemas de logística, baixa taxa de investimento público e elevada carga tributária, o que tem feito com que a indústria venha perdendo competitividade.

Apesar disso, economistas que reconhecem que o país vem passando por um processo de desindustrialização, como Bresser-Pereira (2008) e Cano (2012), levantam questões como as reformas liberalizantes, a política de estabilização, a taxa de juros elevada e a abertura desordenada da economia brasileira, datada do início da década de 1990, como fatores determinantes para que esse processo se intensificasse nos anos recentes na economia brasileira.

Dada a importância deste tema para políticas de reestruturação do setor industrial, diversos trabalhos vêm analisando teórica e empiricamente os efeitos de tal processo na economia brasileira, merecendo destaque os trabalhos de Bresser-Pereira (2008, 2009), Nassif (2008), Oreiro e Feijo (2010), Sonaglio et al. (2010), Coronel et al. (2011), Cano (2012) e Nassif, Feijó e Araújo (2015). Para tanto, em boa parte desses, o foco centra-se em analisar a desindustrialização na economia brasileira, não considerando as peculiaridades deste processo nas regiões e/ou estados brasileiros.

Neste contexto é que reside a principal contribuição deste estudo, o qual visa examinar o comportamento dos fluxos comerciais (exportações e importações) do setor industrial do Estado Rio Grande do Sul (RS), no período entre 1998 e 2013, por meio de indicadores de orientação externa, os quais já foram utilizados em trabalhos como os de Haguenauer, Markwald e Pourchet (1998), Fonseca, Carvalho Jr e Pourchet (2000) e Levy e Serra (2002). Tais indicadores, embora apresentem limitações, pois não são intertemporais, são ferramentas importantes de análise, já que auxiliam na compreensão do comportamento de determinado setor ou commodity ao longo do tempo.

O presente trabalho está estruturado, além desta introdução, em mais cinco seções. Na segunda, apresenta-se a fundamentação teórica do trabalho; na seção seguinte, faz-se uma análise do perfil industrial do Estado do Rio Grande do Sul (RS), na quarta, descrevem-se o modelo e o método de cálculo dos coeficientes de abertura comercial, como também o processo de construção das variáveis e dados utilizados. Na quinta, são apresentados, analisados e discutidos os resultados encontrados. A sexta seção apresenta as conclusões do trabalho.

A desindustrialização pode ser causada por fatores internos e externos de uma economia. Os fatores internos estão relacionados ao processo de desenvolvimento econômico, o qual levaria “naturalmente” todas as economias a se desindustrializar. Os países desenvolvidos começaram a se desindustrializar devido à concorrência de países onde a mão de obra é mais barata. Assim, esses países deixaram de produzir bens industriais, especialmente de baixa tecnologia, transferindo sua mão de obra para setores de serviços com maior intensidade tecnológica. Quando esse processo ocorre desta forma, a desindustrialização não é prejudicial para a economia (OREIRO; FEIJÓ, 2010).

Os fatores externos da desindustrialização estão relacionados com o grau de integração comercial e produtiva das economias. A “re-primarização” da pauta exportadora de uma economia manifesta-se na intensificação da exportação de commodities, de produtos primários, de manufaturas com baixo valor adicionado e/ou baixo conteúdo tecnológico; então isso pode ser sintoma da ocorrência de “doença holandesa”, e a desindustrialização pode ser classificada como negativa (BRESSER-PEREIRA, 2008). Neste caso, torna-se necessária uma política industrial ativa que gere oportunidades de investimentos lucrativos para os empresários.

A doença holandesa, ou Dutch disease, ou ainda, “maldição dos recursos naturais” trata da apreciação da taxa real de câmbio resultante da entrada de divisas internacionais provenientes da comercialização da riqueza natural abundante, e, no caso holandês, ocorreu devido à descoberta de grandes reservas de gás natural no Mar do Norte. A desindustrialização ocorreu devido a esta sobrevalorização cambial reduzir a competitividade do setor industrial exportador no mercado internacional, bem como contribui para reduzir a participação da indústria de transformação no valor adicionado (STRACK; AZEVEDO, 2012).

Contudo, pode-se ampliar o conceito de doença holandesa para que seja incluído o fator da mão de obra barata como causa. Desta forma, países como China e Índia teriam a doença e se desenvolveriam apenas com a sua neutralização, através da administração da taxa de câmbio, como vêm fazendo estes países e também todos os países asiáticos dinâmicos (BRESSER-PEREIRA, 2008).

Nicholas Kaldor, na década de 1960, abordou a ideia de setor industrial como indutor do crescimento econômico, uma vez que este gera encadeamentos produtivos, economias de escala e externalidades para outros setores. Esse transbordamento das atividades industriais para os demais setores deve-se à absorção de produtos e commodities produzidos no setor agrícola e de mineração, além da contratação de diversos tipos de serviços (SQUEFF, 2012).

Assim, tem-se que a elasticidade-renda da demanda por produtos industrializados é similar à dos serviços e maior do que a dos produtos agropecuários. Além disso, quanto mais rápido o crescimento da produção industrial, maior a produtividade industrial, bem como menores são os preços. Cabe destacar que a intensidade desse processo seria maior na indústria do que na agropecuária e nos serviços (ROWTHORN; RAMASWAMY, 1999; LARA, 2011).

Ademais, é relevante demonstrar que a indústria seria o locus onde ocorre a maior parte da inovação tecnológica, promovendo maior produtividade e crescimento econômico. Desta forma, a taxa de crescimento econômico está associada ao tamanho do setor manufatureiro, industrial, na economia. Neste caso, os países que possuíssem uma alta participação de emprego no setor industrial frente aos demais setores apresentariam maiores elevações no PIB (SQUEFF, 2012).

De acordo com o pensamento kaldoriano, podem-se acrescentar outros aspectos que influenciam no processo de desindustrialização. O primeiro deles aborda a divisão internacional do trabalho, a qual permite a especialização e/ou a terceirização da mão de obra para os países em desenvolvimento, pois, geralmente, estes dispõem de taxas de câmbio desvalorizadas e mão de obra de baixo custo. O segundo ponto trata da orientação política e econômica. Neste caso, pode-se utilizar como exemplo o Consenso de Washington, o qual buscou a liberalização comercial e a desregulamentação financeira. Argumenta-se que este conjunto de políticas fez com que o setor manufatureiro de vários países se reduzisse prematuramente, pois muitas dessas indústrias estavam em seu estágio inicial de desenvolvimento (PALMA, 2005). Contudo a abordagem clássica e neoclássica argumenta que a especialização da produção de produtos primários não é necessariamente restritiva ao crescimento, desde que o país, ou região, apresente vantagens comparativas (KRUGMAN; OBSTFELD, 2005).

Em relação à participação do PIB gaúcho, no PIB nacional, a participação do Rio Grande do Sul vem diminuindo ao longo do tempo. De acordo com o Instituto Brasileiro de Geografia e Estatísticas (IBGE, 2013), em 2003, o Rio Grande do Sul representava 7,3% do PIB nacional, já em 2013, a participação era de 6,2%. Assim, o PIB gaúcho assumiu a quinta posição, precedido dos estados de São Paulo, Rio de Janeiro, Minas Gerais e Paraná.

No que tange às exportações do Rio Grande do Sul, segundo a Secretaria de Comércio Exterior, em 2014, elas totalizaram US$ 18.695.564.443 bilhões (4ª posição no ranking de exportação dos estados brasileiros, com uma participação de 8,31% nas exportações da nação). Em relação às importações, o valor total foi de US$ 14.948.066.683 bilhões (6ª posição nacional). Segundo a Federação das Indústrias do Estado do Rio Grande do Sul (FIERGS, 2014b), a China é o principal destino das exportações gaúchas, absorvendo cerca de 23,8% do total exportado pelo Rio Grande do Sul. Em segundo lugar são os Estados Unidos, representando 7,3% das exportações gaúchas, e, em terceiro, a Argentina, com 7,2%.

Os principais produtos exportados no Rio Grande do Sul e a sua participação nas exportações totais do estado são soja (21,3%), tabaco (9,7%), carnes e miudezas de aves (6,9%) e resíduos do óleo de soja (6,2%). Os principais gêneros das indústrias exportados e sua participação nas exportações totais são alimentos (22,8%), químicos (11%), tabaco (10,1%), couro e calçados (6%) (FIERGS, 2014b).

Em relação à composição do PIB gaúcho (Tabela 1), em 2013, o setor de serviços representou cerca de 66%, seguido pela indústria (24%) e agropecuária (10%). A análise do PIB do Rio Grande do Sul, segundo os setores da atividade econômica, demonstra que a participação do valor adicionado (VA) da agropecuária teve uma pequena mudança de 2003 (12,82%) para 2013 (10,09%), apresentando um recuo de 2,73%. Em 2012, houve uma perda significativa deste setor (6,65% de participação), que, segundo a FEE (2016), deve-se principalmente à estiagem ocorrida naquele ano. Já em 2013, o retorno da anormalidade climática impactou no desenvolvimento deste setor, que cresceu 56,96%.

Em relação à participação da indústria de transformação no PIB gaúcho, houve certa estabilidade entre os anos 2003 e 2010. Porém, entre os anos 2010 a 2013, houve um decréscimo contínuo, chegando a 17,56% no último período, o que, segundo a FEE (2014), deve-se principalmente aos impulsos negativos das atividades de calçados e artigos de couro e fumo. Da mesma maneira se comportou a indústria extrativa.

Assim, por um lado, pode-se observar a queda de participação da indústria total no PIB gaúcho (cerca de 3,79%) entre os anos analisados. Por outro lado, o setor de serviços obteve um acréscimo em relação a sua participação no VAB total (6,52%), impulsionado, segundo a FEE (2014), pelas taxas de crescimento do comércio, dos transportes e aluguéis.

Tabela 1 - Composição do PIB por setor da atividade econômica

Estado do Rio Grande do Sul – 2003 - 2013

Ano |

Agropecuária |

Indústria |

Serviços |

VAB (Em R$ bilhões) |

PIB |

|||||||

Extrativa |

Transformação |

Total (1) |

||||||||||

Em R$ bilhões |

% |

Em R$ bilhões |

% |

Em R$ bilhões |

% |

Em R$ bilhões |

% |

Em R$ bilhões |

% |

Em R$ bilhões |

||

2003 |

13.936 |

12,82 |

249 |

0,23 |

24.156 |

22,21 |

30.599 |

28,14 |

64.205 |

59,04 |

108.739 |

124.551 |

2004 |

12.674 |

10,59 |

305 |

0,25 |

29.358 |

24,53 |

37.670 |

31,47 |

69.358 |

57,94 |

119.703 |

137.831 |

2005 |

8.765 |

7,08 |

345 |

0,28 |

28.404 |

22,95 |

37.469 |

30,28 |

77.509 |

62,64 |

123.742 |

144.218 |

2006 |

12.571 |

9,27 |

220 |

0,16 |

28.140 |

20,75 |

38.153 |

28,13 |

84.888 |

62,60 |

135.612 |

156.827 |

2007 |

15.118 |

9,83 |

261 |

0,17 |

30.194 |

19,64 |

40.924 |

26,62 |

97.691 |

63,55 |

153.733 |

176.615 |

2008 |

18.117 |

10,52 |

336 |

0,19 |

34.288 |

19,91 |

45.708 |

26,54 |

108.427 |

62,95 |

172.252 |

199.494 |

2009 |

18.622 |

9,86 |

323 |

0,17 |

41.543 |

21,99 |

55.174 |

29,21 |

115.106 |

60,93 |

188.903 |

215.864 |

2010 |

17.163 |

8,34 |

403 |

0,20 |

41.172 |

20,00 |

57.499 |

27,94 |

131.146 |

63,72 |

205.808 |

241.256 |

2011 |

18.881 |

8,34 |

410 |

0,18 |

43.436 |

19,20 |

61.447 |

27,15 |

145.957 |

64,50 |

226.285 |

264.969 |

2012 |

16.298 |

6,65 |

406 |

0,17 |

44.667 |

18,24 |

65.394 |

26,70 |

163.262 |

66,65 |

244.954 |

287.056 |

2013 |

28.799 |

10,09 |

545 |

0,19 |

50.136 |

17,56 |

69.500 |

24,34 |

187.185 |

65,57 |

285.484 |

331.095 |

Fonte: Elaboração dos autores a partir de dados da Fundação de Economia e Estatística – FEE (2015b).

(1) A indústria total envolve os setores extrativo, de transformação, construção civil e energia e saneamento.

De acordo com a FIERGS (2014a), pode-se observar que, nos últimos anos, a indústria perdeu representatividade no VAB gaúcho. Mas essa perda ocorre não pela diminuição do VAB industrial, mas, sim, pelo crescimento mais acentuado do VAB dos demais setores de atividade.

A Tabela 2 ilustra as taxas reais de crescimento da agropecuária, da indústria extrativa e de transformação, dos serviços e do PIB do Rio Grande do Sul em comparação com as do Brasil.

Tabela 2 - Taxas reais de crescimento da Agropecuária, da Indústria Extrativa e de

Transformação, dos Serviços e do PIB Estado do Rio Grande do Sul e Brasil – 2003- 2013 (Em porcentagem)

Anos |

Rio Grande do Sul |

Brasil |

||||||||

Agropecuária |

Indústria Extrativa Mineral |

Indústria Transformação |

Serviços |

PIB |

Agropecuária |

Indústria Extrativa Mineral |

Indústria Transformação |

Serviços |

PIB |

|

2003 |

16,44 |

2,12 |

1,22 |

-0,15 |

1,65 |

8,31 |

4,58 |

2,66 |

0,99 |

1,14 |

2004 |

-10,60 |

2,08 |

7,07 |

4,18 |

3,34 |

2,00 |

-0,47 |

9,08 |

5,01 |

5,76 |

2005 |

-17,37 |

2,37 |

-5,17 |

0,24 |

-2,84 |

1,12 |

6,81 |

2,24 |

3,66 |

3,20 |

2006 |

50,07 |

-1,08 |

-2,50 |

3,05 |

4,67 |

4,64 |

6,52 |

1,23 |

4,33 |

3,96 |

2007 |

12,68 |

-8,41 |

5,80 |

6,02 |

6,53 |

3,25 |

2,89 |

6,14 |

5,83 |

6,07 |

2008 |

-5,36 |

-3,77 |

2,77 |

3,28 |

2,74 |

5,77 |

4,11 |

4,15 |

4,82 |

5,09 |

2009 |

2,94 |

2,60 |

-9,65 |

1,99 |

-0,36 |

-3,73 |

-2,12 |

-9,26 |

2,07 |

-0,13 |

2010 |

7,91 |

1,75 |

9,02 |

4,96 |

6,69 |

6,70 |

14,89 |

9,19 |

5,80 |

7,53 |

2011 |

13,78 |

-1,36 |

2,43 |

3,01 |

4,44 |

5,64 |

3,35 |

2,25 |

3,35 |

3,91 |

2012 |

-32,39 |

-5,51 |

-5,40 |

2,00 |

-2,12 |

-3,08 |

-2,05 |

-2,38 |

2,91 |

1,92 |

2013 |

56,96 |

7,85 |

7,31 |

3,75 |

8,22 |

8,36 |

-2,97 |

3,01 |

2,75 |

3,01 |

Fonte: Elaboração dos autores a partir de dados da Fundação de Economia e Estatística –

FEE (2015b) e do Instituto de Pesquisa e Econômica Aplicada – Ipeadata (2012)

Nota-se que a agropecuária e os serviços da economia gaúcha, em média, cresceram mais que os setores da indústria no período de 2003 a 2013, sendo que apenas o aumento médio da agropecuária superou o nacional (8,6% contra 3,54%).

Em 2009, a indústria de transformação apresentou um decréscimo de 9,65%, acompanhando o cenário nacional (-9,26%), e isso pode ser justificado pela crise internacional que teve início no anterior.

O PIB gaúcho cresceu em média 3% entre 2003 e 2013, sendo inferior à média nacional (3,77%). Porém, em 2013, o crescimento do PIB do Rio Grande do Sul (8,2%) foi o maior do país no ano e, representativamente, acima do nacional (3,01%). De acordo com a FEE (2015a), isso se deu, na sua maior parte, em função da recuperação das perdas decorrentes da estiagem de 2012.

A Tabela 3 resume alguns indicadores visando explicar possíveis alterações no padrão da atividade industrial. São eles VTI (Valor de Transformação Industrial), VBPI (Valor Bruto da Produção Industrial), pessoal ocupado, produtividade e a razão VTI/VBPI, conforme o setor da indústria. Em função da disponibilidade de dados mais recentes, foram utilizados os indicadores de 2003 e 2014 para esta análise.

A composição do VTI do Rio Grande do Sul mostra que, em termos relativos, houve um pequeno aumento da participação das atividades extrativas entre 2003 e 2014, passando de 0,65% para 0,75%, ao passo que a indústria de transformação demonstrou um decréscimo, passando de 99,35% para 99,25%.

Algumas atividades que apresentaram um significativo aumento da participação foram fabricação de produtos alimentícios e bebidas (+3,06 p.p) e fabricação de coque, de produtos derivados do petróleo e de biocombustíveis (+3,19 p.p). Já as atividades que apresentaram uma significativa redução foram fabricação dos produtos de fumo (-1,09 p.p) e preparação de couros e fabricação de artefatos de couro, artigos para viagem e calçados (-7,44 p.p). Esta última atividade também teve um decréscimo no número de pessoal ocupado entre os anos analisados (redução de 56% e -16,64 p.p.)

Em relação ao emprego na indústria gaúcha, houve um aumento de 13% no número total de pessoas ocupadas entre 2003 e 2014 (ver Tabela 1 do Anexo). Algumas atividades que apresentaram um significativo aumento foram fabricação de produtos alimentícios e bebidas (+5,27p.p); fabricação de produtos de metal, exceto máquinas e equipamentos (+2,44 p.p.), e fabricação de veículos automotores, reboques e carrocerias (+1,92 p.p).

Em relação à produtividade (R$/pessoa), verifica-se que o total da indústria do Rio Grande do Sul obteve ganhos de produtividade do trabalho entre o período analisado (aumento de 118%). Em geral, todas as atividades industriais aumentaram sua produtividade, porém destacam-se as categorias fabricação de coque, de produtos derivados do petróleo e de biocombustíveis, que obteve um aumento de 267%, e a fabricação de móveis e produtos diversos (173%).

A razão VTI/VBPI é utilizada para indicar a parcela da produção que corresponde ao valor de fato agregado pela produção em comparação ao total produzido. Segundo Veríssimo e Araújo (2016), quanto menor for esta relação, maior será a quantidade de insumos importados pelos setores industriais e, consequentemente, maior será a transferência da agregação de valor para o exterior. Contudo esta análise deve ser realizada cuidadosamente, pois este indicador está sujeito a variações cambiais.

Neste sentido, pode-se observar, a partir da Tabela 3, que houve um aumento da razão VTI/VBPI no total da indústria em 3 p.p., igualmente verificado na indústria de transformação. Enquanto isso, a indústria extrativa reduziu seu índice em 2,33 p.p.

Os aumentos mais significativos desta relação podem ser observados nas atividades de fabricação de coque, de produtos derivados do petróleo e de biocombustíveis (32,76 p.p.); impressão e reprodução de gravações (16,77 p.p.). As reduções significativas podem ser focadas nas atividades de fabricação de outros equipamentos de transporte, exceto veículos automotores (-17,97 p.p.); metalurgia (-4,86 p.p.).

Tabela 3 - Indicadores da atividade industrial, segundo os setores da indústria (1)

Estado do Rio Grande do Sul – 2003 - 2014

Setores da Indústria |

VTI (%) |

Pessoal Ocupado (%) |

Produtividade (R$/pessoa) |

VTI/VBPI (%) |

||||

2003 |

2014 |

2003 |

2014 |

2003 |

2014 |

2003 |

2014 |

|

Total |

100 |

100 |

100 |

100 |

49.552 |

108.064 |

36,16 |

39,16 |

Indústrias extrativas |

0,65 |

0,75 |

0,73 |

0,84 |

43.924 |

96.673 |

59,29 |

56,96 |

Extração de carvão mineral |

X |

0,21 |

X |

0,11 |

- |

205.730 |

- |

43,57 |

Extração de petróleo e gás natural |

- |

X |

- |

X |

- |

- |

- |

- |

Extração de minerais metálicos |

X |

X |

X |

X |

- |

- |

- |

- |

Extração de minerais não-metálicos |

0,44 |

0,51 |

0,63 |

0,72 |

34.296 |

76.191 |

55,22 |

63,98 |

Indústrias de transformação |

99,35 |

99,25 |

99,27 |

99,16 |

49.593 |

108.160 |

36,06 |

39,07 |

Fabricação de produtos alimentícios e bebidas |

16,66 |

19,72 |

14,14 |

19,41 |

58.370 |

109.793 |

30,8 |

31,25 |

Fabricação de produtos do fumo |

5,3 |

4,21 |

0,64 |

0,82 |

408.364 |

553.214 |

41,47 |

41,87 |

Fabricação de produtos têxteis |

1 |

0,83 |

1,43 |

1,41 |

34.591 |

63.653 |

37,08 |

39,07 |

Confecção de artigos do vestuário e acessórios |

0,83 |

1,2 |

2,53 |

3,48 |

16.260 |

37.197 |

43,11 |

55,19 |

Preparação de couros e fabricação de artefatos de couro, artigos para viagem e calçados |

14,08 |

6,64 |

32,91 |

16,27 |

21.201 |

44.105 |

38,78 |

46,64 |

Fabricação de produtos de madeira |

1,02 |

1,12 |

2,31 |

2,3 |

21.872 |

52.340 |

46,44 |

42,52 |

Fabricação de celulose, papel e produtos de papel |

1,98 |

1,68 |

1,48 |

1,61 |

66.377 |

113.109 |

46,26 |

45,65 |

Impressão e reprodução de gravações |

1,94 |

0,73 |

2,96 |

1,13 |

32.450 |

70.345 |

45,94 |

62,71 |

Fabricação de coque, de produtos derivados do petróleo e de biocombustíveis |

2,91 |

6,1 |

0,17 |

0,21 |

856.952 |

3.147.598 |

20,77 |

53,53 |

Fabricação de produtos químicos |

13,23 |

8,79 |

2,6 |

2,36 |

252.254 |

402.414 |

29,06 |

29,08 |

Fabricação de produtos farmoquímicos e farmacêuticos |

- |

0,3 |

- |

0,33 |

- |

97.961 |

- |

58,15 |

Fabricação de produtos de borracha e de material plástico |

3,88 |

4,26 |

4,04 |

4,72 |

47.536 |

97.586 |

42,75 |

44,08 |

Fabricação de produtos de minerais não-metálicos |

2,57 |

2,68 |

2,63 |

3,55 |

48.376 |

81.659 |

53,91 |

49,94 |

Metalurgia |

3,27 |

2,17 |

1,64 |

1,58 |

98.861 |

148.831 |

42,44 |

37,58 |

Fabricação de produtos de metal, exceto máquinas e equipamentos |

4,28 |

6,62 |

5,92 |

8,36 |

35.803 |

85.527 |

46,2 |

52,37 |

Fabricação de equipamentos de informática, produtos eletrônicos e ópticos |

1,24 |

1,15 |

0,76 |

1,94 |

81.274 |

63.996 |

32,36 |

45,79 |

Fabricação de máquinas, aparelhos e materiais elétricos |

1,58 |

1,59 |

1,69 |

1,83 |

46.299 |

93.740 |

45,58 |

49,52 |

Fabricação de máquinas e equipamentos |

10,39 |

10,95 |

8,24 |

9,75 |

62.451 |

121.342 |

42,32 |

38,94 |

Fabricação de equipamentos de instrumentação médico-hospitalares, instrumentos de precisão e ópticos, equipamentos para automação industrial, cronômetros e relógios |

0,71 |

- |

0,95 |

- |

37.092 |

- |

47,09 |

- |

Fabricação de veículos automotores, reboques e carrocerias |

8,21 |

9,97 |

4,98 |

6,9 |

81.699 |

156.159 |

35,21 |

36,08 |

Fabricação de outros equipamentos de transporte, exceto veículos automotores |

0,45 |

1,61 |

0,36 |

1,12 |

62.417 |

156.066 |

51,8 |

33,83 |

Fabricação de móveis e produtos diversos |

3,76 |

5,64 |

6,68 |

8,18 |

27.296 |

74.579 |

41,87 |

49,54 |

Manutenção, reparação e instalação de máquinas e equipamentos |

- |

1,29 |

- |

1,92 |

- |

72.856 |

- |

76,88 |

Reciclagem |

0,06 |

- |

0,2 |

- |

15.024 |

- |

55,82 |

- |

Outros |

0,28 |

- |

0,23 |

- |

60.089 |

- |

56,26 |

- |

Fonte: Elaboração dos autores a partir de dados do IBGE: Pesquisa Industrial Anual – PIA

(1) Os indicadores foram calculados com base em reais correntes.

A Tabela 4 apresenta os dados da balança comercial do Rio Grande do Sul, nos anos 2003 e 2014, conforme a intensidade tecnológica. Em relação às exportações, verifica-se que o setor de baixa tecnologia é o mais representativo no estado do Rio Grande do Sul. Porém observa-se que o maior crescimento ocorreu no setor de média-baixa tecnologia (181%). Além disso, o setor de alta intensidade reduziu sua participação no período.

Em relação às importações, todos os segmentos aumentaram em valores monetários. Porém, em termos de participação nas importações do estado, o único setor que apresentou um aumento foi o da média-alta tecnologia, ganhando espaço sobre os demais segmentos.

Tabela 4 - Exportações e importações, segundo o grau de intensidade tecnológica

Estado do Rio Grande do Sul – 2003 - 2014

Grau de intensidade tecnológica |

Exportações |

Importações |

||||||

2003 |

2014 |

2003 |

2014 |

|||||

Em US$ bilhões (1) |

% |

Em US$ bilhões (1) |

% |

Em US$ bilhões (1) |

% |

Em US$ bilhões (1) |

% |

|

Total |

8.027 |

100,0 |

18.608 |

100,0 |

4.191 |

100,0 |

14.931 |

100,0 |

Alta Tecnologia |

130 |

1,6 |

250 |

1,3 |

257 |

6,1 |

654 |

4,4 |

Média-alta tecnologia |

1.947 |

24,3 |

5.534 |

29,7 |

1.489 |

35,5 |

8.194 |

54,9 |

Média-baixa tecnologia |

433 |

5,4 |

1.825 |

9,8 |

680 |

16,2 |

1.164 |

7,8 |

Baixa tecnologia |

3.630 |

45,2 |

7.753 |

41,7 |

420 |

10,0 |

702 |

4,7 |

Produtos não industriais |

1.887 |

23,5 |

3.242 |

17,4 |

1.345 |

32,1 |

4.219 |

28,3 |

Fonte: Elaboração dos autores a partir de dado da Federação das Indústrias do

Estado do Rio Grande do Sul - FIERGS (indicadores econômicos)

(1) Em dólares correntes

De acordo com a FIERGS (2014b), aproximadamente 41,71% do valor exportado pelo Rio Grande do Sul em 2014 foi obtido através do comércio de bens de baixa tecnologia (alimentos, bebidas e tabaco, têxteis, couro e calçados, produtos manufaturados e bens reciclados, madeira e seus produtos, papel e celulose).

Os produtos de intensidade tecnológica média-alta responderam por cerca de 29,7% do valor exportado pelo estado, enquanto que os produtos de intensidade tecnológica média-baixa foram responsáveis por cerca de 9,8% do valor total das exportações gaúchas.

Os principais produtos importados em 2013 foram óleos brutos de petróleo/ minerais betuminosos, óleos de petróleo/minerais betuminosos, automóveis de passageiros e veículos/automóveis para transporte de mercadorias.

A partir da análise do desempenho econômico do estado do RS, entre os anos 2003 e 2014, nota-se que o crescimento da agroindústria compensou as perdas ocasionadas pela queda das indústrias extrativas e a crise do setor coureiro e calçadista, que está perdendo a concorrência para outros países, como a China. Isto reforça uma economia ainda baseada fortemente na produção primária e não no desenvolvimento da indústria de alta tecnologia, que, conforme comentado anteriormente, manteve ainda sua posição de pouca participação nas exportações do estado.

Neste trabalho, utilizou-se de indicadores de orientação externa (ou coeficientes de abertura comercial) para avaliar o comportamento das exportações e das importações industriais do Estado do Rio Grande do Sul, no período que se estende de 1998 a 2013, período em que há disponibilidade de informações.

Para as importações, foi estimado o Coeficiente de Penetração das Importações (CPM), o qual considera a parcela da oferta interna atendida pelas importações. Em outras palavras, corresponde à razão entre as importações e o consumo aparente (valor da produção menos exportações líquidas). E, para o Coeficiente das Exportações (CX), considera-se a relação entre o total das exportações e o valor total da produção. Formalmente, os referidos indicadores são definidos pelas expressões seguintes, de acordo com Fonseca, Carvalho Jr., Pourchet (2000).

Em relação ao CPM, tem-se que, quanto maior for seu resultado, maior será a parcela do mercado doméstico atendida por produtos importados. Por sua vez, maior estará sendo a concorrência que as firmas domésticas enfrentarão por parte dos produtores externos conforme enfatizam Fonseca; Carvalho JR e Pourchet (2000). Consequentemente, mais suscetível a choques externos estará o setor.

No caso do indicador CX, quanto maior for seu resultado, maior será a dependência do setor no mercado externo. Para Fonseca; Carvalho JR e Pourchet (2000), esse coeficiente permite analisar a dependência dos setores doméstico e externo, estando o setor mais vulnerável a choques externos quanto maior for sua dependência.

Os indicadores foram calculados com base em um conjunto de dados do setor industrial gaúcho, com periodicidade anual correspondente ao período de 1998 e 2013. Para tanto, os coeficientes foram calculados, em uma primeira etapa, para a indústria total (considerou-se o somatório do valor dos bens manufaturados e semimanufaturados) e, em uma segunda etapa, os coeficientes foram calculados por fator agregado, considerando individual e separadamente os bens manufaturados e os semimanufaturados. O objetivo dessa desagregação foi verificar quais os bens da indústria que mais absorveram as mudanças nos cenários econômicos doméstico e externo.

Os valores, em dólares, das exportações e das importações foram obtidos no site do Ministério do Desenvolvimento, Indústria e Comércio Exterior (MDIC), por meio da plataforma ALICEWeb. A correção para valores em moeda doméstica (Real) foi realizada considerando a taxa de câmbio anual de cada referido período (R$ / US$ - comercial - venda - média), conforme aferida pelo Banco Central. Os valores foram convertidos para reais, de modo a se tornarem comparáveis com os dados do valor da produção industrial.

Quanto à agregação por fator agregado, usou-se a classificação adotada pela Federação das Associações Comerciais e de Serviços do Rio Grande do Sul (FEDERASUL), a qual se baseia na definição utilizada pela Secretária de Comércio Exterior (SECEX), que considera bens semimanufaturados aqueles que passaram por alguma transformação, mas não estão em sua forma definitiva de uso, quer final ou quer intermediário, enquanto que os bens manufaturados são aqueles de maior nível tecnológico, com alto valor agregado.

Os dados da produção total da indústria do Rio Grande do Sul foram obtidos junto ao sítio da Fundação de Economia e Estatística (FEE). O Instituto disponibiliza os dados por Valor Adicionado Bruto a preço básico e preços de mercado, ambos por setores de atividade. Para as séries, o efeito inflacionário foi removido pela utilização do Índice Geral de Preços-Disponibilidade Interna (IGP-DI), em variação anual, calculado pela Fundação Getúlio Vargas.

Dada a proposta de investigar a existência ou não de um processo de desindustrialização na economia do estado do Rio Grande do Sul, nos anos recentes, foram calculados os coeficientes de abertura comercial para o setor industrial, os quais são apresentados em duas etapas. Na primeira etapa, foi realizada uma análise dos dados totais da indústria, enquanto que, na segunda, foram discutidos os resultados considerando os totais por fator agregado: bens industriais manufaturados e semimanufaturados. Em ambas as etapas, são expostos os Coeficientes de Penetração das Importações e de Exportações . Além disso, os coeficientes foram calculados considerando os preços básicos e os preços de mercado da produção total e por fator agregado da indústria.

Ao longo do período analisado, de 1998 a 2013, observou-se que o Coeficiente de Penetração das Importações da indústria gaúcha apresentou três fases claramente distintas, porém, com tendência crescente a partir de 2002. A primeira delas ocorreu entre 1998 e 2002, quando o índice se retraiu em aproximadamente 65%; comportamento refletido, em grande medida, pelo cenário de desvalorização cambial e baixo crescimento do comércio mundial (VER SALVATO, SANT’ANNA E SILVA (2008) E BENDER FILHO (2015)). Os próximos seis foram marcados pelo comportamento oposto, com o elevando-se continuamente, chegando, em 2008, com o índice praticamente no mesmo nível de 1998 (19%). Já a terceira fase inicia-se em 2009, com o coeficiente absorvendo toda a volatilidade do cenário econômico internacional.

O expressivo crescimento das importações observado depois de 2002, similar ao encontrado pela Confederação Nacional da Indústria (CNI, 2012) para a economia brasileira, que aumentou o seu Coeficiente de Importação de aproximadamente 12% para 19%, está relacionado à sobrevalorização cambial do real, iniciada no ano seguinte, período que coincide com o início da trajetória ascendente do CPM. Esse resultado evidencia o aumento da dependência de produtos importados pela economia local. Ademais, ressalta-se que, nesse período, observou-se a elevação dos fluxos comerciais internacionais ligados ao expressivo crescimento da economia mundial, impulsionado, entre outros fatores, pela aceleração dos preços de exportação intensificados a partir de 2001.

Esse comportamento somente foi revertido, em 2009, como consequência da crise econômica internacional, que contribuiu para que este coeficiente apresentasse sensível retração, ao mesmo tempo em que a taxa de câmbio se depreciou; entretanto, já no ano seguinte, voltou a apresentar elevação, conforme a Figura 1. Nos anos finais da análise (2012 e 2013), observa-se novamente queda no CPM, visto que ocorreu uma queda nas importações dos produtos semimanufaturados e manufaturados, conforme a Secretaria de Comércio Exterior (SECEX, 2016).

Silva et al. (2015) complementam, afirmando que as exportações e as importações gaúchas, em 1999, concentravam-se mais em produtos básicos e manufaturados, relação que foi mantida em 2014; porém, constata-se que, ao longo do período, ocorreu um aumento das exportações de produtos básicos em detrimento das exportações de produtos semimanufaturados e mais intensamente de produtos manufaturados. Esse comportamento se alinha aos argumentos favoráveis de que há ocorrência de um processo de desindustrialização em curso no Rio Grande do Sul.

Ainda nesta perspectiva, Conceição (2014) ressalta que o processo de desindustrialização da economia do Rio Grande do Sul só pode ser percebido a partir de 2011, pois se evidencia uma menor capacidade da indústria nacional em incorporar valor agregado (enfraquecimento dos elos produtivos da produção), consequentemente, um menor maior adensamento industrial em todos os segmentos classificados por intensidade tecnológica.

Figura 1 – Coeficiente de Penetração das importações industriais do Rio Grande do Sul, entre 1998 e 2013

Fonte: Elaborada pelos autores a partir de dados da FEE, MDIC-ALICE WEB e FEDERASUL

Nesta evolução, a taxa de câmbio é fundamental na explicação do CPM, ao passo que o processo de depreciação cambial, verificado entre 1999 e 2002, coincide exatamente com a fase de declínio do coeficiente de importações da indústria gaúcha. Isso indica que, com o câmbio depreciado, os produtos importados pelo estado tornaram-se mais caros, contribuindo para a estagnação das importações determinando que não houvesse um crescimento do conjunto das importações. Contudo, a partir de 2003, com o processo de apreciação cambial, ocorre também a expansão das importações do Rio Grande do Sul e, consequentemente, um aumento do Coeficiente de Penetração de Importações.

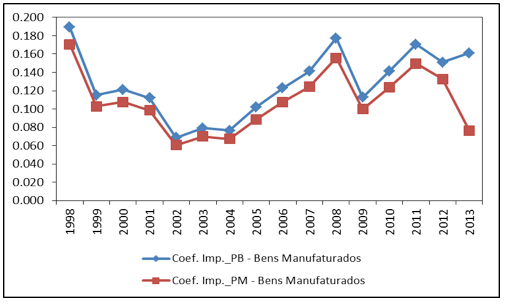

Quando analisado por fator agregado, o CPM apresentou comportamento diferenciado para bens manufaturados e bens semimanufaturados (ver Figuras 2 e 3). No caso dos primeiros, a trajetória foi análoga àquela encontrada pelo indicador para a indústria como um todo. Contudo, esse comportamento decorre do fato de que os bens manufaturados, os com maior nível tecnológico, representaram aproximadamente 93% das importações industriais do Rio Grande do Sul no período analisado.

Isso permite aferir que as importações gaúchas concentram-se em bens de maior valor agregado, o que implica em alta dependência e fragilidade do estado em relação a mudanças no cenário externo. Como consequência, tem-se um possível enfraquecimento dos elos da cadeia produtiva da indústria local ao mesmo tempo em que ocorrerá uma transferência de renda para o exterior. Corroborando, Castilhos, Calandro e Campos (2010) enfatizam que o crescimento da utilização de matérias-primas e componentes importados, tanto do mercado interno (outros estados) como do mercado externo, pela indústria estadual tem ocorrido em função de um conjunto de fatores, entre eles está a produtividade em queda e o aumento expressivo dos preços das commodities agrícolas.

Figura 2 – Coeficiente de Penetração das Importações industriais de bens manufaturados do Rio Grande do Sul, entre 1998 e 2013

Fonte: Elaborada pelos autores a partir de dados da FEE, MDIC-ALICE WEB e FEDERASUL

No que tange aos bens semimanufaturados (ver Figura 3), os quais representaram aproximadamente 7% das importações industriais do estado, o Coeficiente de Penetração de Importações mostrou-se mais instável, apesar de apresentar pequenas oscilações em valores absolutos, sendo que os maiores valores ocorreram em 2001, 2008 e 2011, com cerca de um ponto percentual de variação, tanto a preços básicos como a preços de mercado. Corrobora isso o fato de o Rio Grande do Sul não ser um potencial importador de produtos semimanufaturados, conforme a FEE (2014).

Este resultado torna-se esperado, dado que esses bens, em sua grande maioria, possuem menor nível de industrialização, característica que possibilita a substituição por produtos domésticos em decorrência de mudanças nas condições externas. Outra característica, devido a sua especificidade, está no fato de terem sua comercialização ligada à produção e ao consumo doméstico, o que possibilita que seu comportamento, além das mudanças externas, responda àconjuntura doméstica.

Assim sendo, mesmo que esses bens tendam a refletir menos as variações cambiais, observa-se que suas oscilações mais expressivas estão atreladas a importantes mudanças econômicas em nível global e, consequentemente, às relações comerciais externas, como a crise econômica da Argentina e os atentados terroristas às torres gêmeas nos Estados Unidos e, mais recentemente, a crise de 2008.

Por outro lado, observa-se um descolamento do coeficiente do cenário externo (câmbio) nos anos mais recentes, quando as importações retraíram-se mesmo com a apreciação cambial (2010 e 2011), reflexo das condições econômicas e políticas internas que têm se refletido nos baixos níveis da atividade econômica. No caso específico do Rio Grande do Sul, corroborou para isso o agravamento da crise fiscal do estado, consubstanciado nos sucessivos e crescentes déficits orçamentários, no alto nível da dívida pública estadual e no consequente risco de perda da capacidade de endividamento, conforme sintetiza Marques Júnior (2015).

Convém ressaltar a mudança nos principais mercados importadores do estado, dado que, em 1999, eram Argentina, Estados Unidos, Uruguai e Argélia, os quais supriam aproximadamente 60% do total importado pelo estado, enquanto que, em 2015, os quatro principais destinos foram Argentina, China, Estados Unidos e Nigéria, com mais de 48% do total importado pelo estado (MDIC-ALICE-WEB, 2016).

Figura 3 – Coeficiente de Penetração das Importações industriais de bens semimanufaturados do Rio Grande do Sul, entre 1998 e 2013

Fonte: Elaborada pelos autores a partir de dados da FEE, MDIC-ALICE WEB e FEDERASUL

Não diferente das importações, o Coeficiente de Exportações do Rio Grande do Sul também apresentou fases distintas nos últimos 15 anos, porém com oscilações mais suaves, conforme se visualiza na Figura 4. De maneira geral, a tendência de queda nos primeiros anos e posterior expansão até 2008 coincide com o padrão encontrado para as importações. Esse comportamento resulta de um conjunto de fatores, tais como a estabilidade macroeconômica obtida com a implantação do Plano Real e mantida ao longo da primeira década dos anos 2000 e o aumento dos fluxos comerciais mundiais. Esses resultados seguem o exposto em Nota Técnica da CNI (2012) sobre as exportações brasileiras, as quais mostraram um recuo a partir de 2012.

Todavia, os anos recentes (2009-2013) consolidam uma nova situação para as exportações gaúchas, de retração contínua – depois de ter atingido o máximo de 19% em 2008, o coeficiente retraiu-se para 9% no último ano da série, menor valor encontrado. Corroboraram para isso fatores como as alterações nos fluxos, destinos e na diversificação da pauta de exportação do estado. Em 1999, os principais mercados exportadores do estado eram Estados Unidos, Argentina, Alemanha e Reino Unido, os quais eram responsáveis por mais de 46% das exportações do estado, enquanto que, em 2015 os quatro principais destinos (China, Argentina, Estados Unidos e Coreia do Sul) demandaram mais de 44% do total exportado pelo estado (MDIC-ALICE-WEB, 2016).

Convém destacar que os cinco setores que apresentaram maior média de participação percentual nas exportações totais do Rio Grande do Sul, entre 1999 e 2014, foram alimentos/fumo/bebidas (44,3), calçados/couro (15,2), ótica/instrumentos (8,1), máquinas/equipamentos (7,9) e plástico/borracha (7,4). No mesmo período, as maiores taxas de crescimento das exportações foram nos setores de minerais (7735,6%); alimentos/fumo/bebidas (496,8); ótica/instrumentos (450,3%); plástico/borracha (402,9%); e máquinas/equipamentos (251,6%). Entretanto, os setores que apresentaram menor crescimento foram calçados/couro, papel, material de transporte e madeira, com reduções de 16,3%, 38,8%, 74,5% e 86,0%, respectivamente, conforme (SECEX, 2016).

Figura 4 – Coeficiente de exportações industriais do Rio Grande do Sul, entre 1998 e 2013

Fonte: Elaborada pelos autores a partir de dados da FEE, MDIC-ALICE WEB e FEDERASUL

Sintetizando, depois de um período de contração nos anos iniciais, o Coeficiente das Exportações apresentou aumento contínuo entre 2002 e 2008, quando se observa nova inflexão na tendência das exportações gaúchas decorrente dos efeitos recessivos provocados pela crise econômica mundial. Porém, esse declínio se intensificou após 2011, resultado não de fatores externos, mas de uma conjuntura interna recessiva que combinou acomodação da atividade econômica, retirada dos estímulos fiscais contracíclicos e aceleração da inflação, além da agudização da crise fiscal do país. Exceção foi o ano de 2011, que apresentou mudança pontual, com uma tímida recuperação do crescimento da parcela da indústria nas exportações. Sobre isso, o aspecto a ser destacado está no fato de que as exportações aumentaram, mesmo com a sobreapreciação cambial do período, reflexo ainda das medidas econômicas de combate à crise, as quais, por serem de caráter transitório e não sustentáveis, tiveram seus efeitos dissipados nos anos seguintes e da recuperação da economia global.

Um aspecto que necessita maior acuidade se refere ao crescimento das exportações gaúchas, na década de 2000, o qual esteve relacionado com o aumento dos fluxos comerciais internacionais, o que favoreceu a expansão das exportações não só estaduais mas as brasileiras como um todo, mesmo que o país não tenha aproveitado integralmente este crescimento, devido aos vários gargalos estruturais, relacionados à questão logística e à infraestrutura inadequada, conforme explicitam Jank et al. (2008).

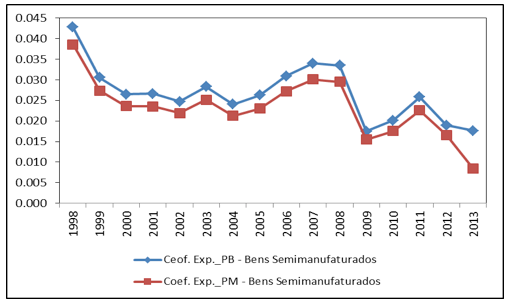

Considerações mais particularizadas podem ser apuradas por meio da análise desagregada dos produtos industrializados exportados, a partir da qual se verifica que os Coeficientes de Exportações dos bens manufaturados e dos semimanufaturados apresentaram comportamentos distintos (ver Figuras 5 e 6). Esse resultado sugere que as exportações industriais do Rio Grande do Sul tendem a refletir os efeitos externos de forma diferenciada, dependendo do grau de industrialização dos produtos.

Salienta-se que os bens manufaturados, responsáveis por aproximadamente 15% das exportações do estado no período, apresentaram dinâmica muito próxima das exportações totais, com crescimento contínuo no período de expansão econômica internacional (2002-2008) e declínio nos anos seguintes. Afora isso, observa-se que, no período posterior à crise, o comércio exterior de bens manufaturados não retornou aos patamares anteriores, caso das importações, ao passo que seu comportamento tem ocorrido de forma gradativa e lenta e com tendência de baixa, resultado que não difere substancialmente dos encontrados para a economia brasileira. Fato esse que retoma e reforça a preocupação quanto à capacidade da indústria manter sua competitividade no cenário internacional.

Figura 5 – Coeficiente de exportações industriais de bens manufaturados do Rio Grande do Sul,

entre 1998 e 2013 Fonte: Elaborada pelos autores a partir de dados da FEE, MDIC-ALICE WEB e FEDERASUL

Esse cenário torna-se mais complexo pelo avanço da China nos mercados internacionais de manufaturas, impulsionado principalmente pelos baixos salários e pela política de manutenção da moeda doméstica em nível muito desvalorizado, conforme Bonelli e Pessoa (2010). Além disso, como frisam os mesmos autores, os bens industriais exportados pelo país asiático têm concorrido diretamente com a exportação brasileira de bens manufaturados para os mercados dos países latino-americanos, como também com a produção brasileira desse tipo de produto para o mercado doméstico. Esses fatores estariam na base do processo de reprimarização da pauta das exportações brasileiras.

Corrobora isso o fato de, nos primeiros anos da década de 2000, o crescimento das vendas externas do Brasil à China, originada pela expressiva expansão econômica daquele país, terem se centrado na expansão de algumas commodities, além do avanço de outros setores, caso do complexo metal-mecânico, conforme Feistel (2008).

Ademais, o comportamento declinante das exportações industriais gaúchas nos últimos anos tem se acentuado, sobretudo porque as de maior nível tecnológico, como veículos automóveis, tratores e acessórios, reatores nucleares, caldeiras e máquinas e produtos químicos, ainda não retornaram ao patamar anterior. Logo, depreende-se que as exportações dos bens manufaturados de maior intensidade tecnológica são mais rígidas no processo de recomposição, recuperando-se mais lentamente que os demais segmentos exportadores em situações adversas.

Além desses produtos, o segmento de calçados apresentou queda mais aguda, cuja participação média nas exportações entre 2008 e 2013 correspondeu somente a cerca de 45% da média dos cincos anos anteriores (FEE, 2015a). A crise econômica mundial afetou as exportações de calçados e, principalmente, as exportações de insumos da indústria de calçados nos anos 2008 e 2009, como consequência do fechamento das economias globais por conta das incertezas quanto ao comportamento do mercado internacional.

Na lógica discutida, o estado estaria, por um lado, perdendo competitividade industrial, decorrente da insuficiência de investimentos e tecnologia ou, por outro, seria reflexo de fatores de ordem econômica, como a apreciação cambial e/ou expansão chinesa, provocando inclusive a realocação industrial, com empresas se deslocando para outras regiões com melhores condições competitivas, devido a benefícios fiscais e menores custos de mão de obra, conforme discutem Souza, Maciel de Paula e Fuck (2012).

Quanto às exportações de bens semimanufaturados, tem-se uma dinâmica mais linear, com a tendência de declínio observada em praticamente todo o período, exceção ocorreu nos anos de 2006-2008 e 2010-2011. No primeiro ínterim, ressalta-se a expressiva expansão dos preços internacionais enquanto que, no segundo, além da manutenção da tendência altista dos preços, observaram-se sinais mais concretos de recuperação da economia global; no segundo, é reflexo do processo de recuperação da economia global. Adicionalmente, ressaltam-se as alterações da pauta de produtos enviados ao exterior em direção aos produtos básicos.

Esta tendência crescente dos Coeficientes de Exportação, independentemente da evolução cambial e/ou da produtividade, foi discutida por Jank et al. (2008), SILVA et al. (2015) e Rios e Araujo Júnior (2013), os quais examinaram esse crescimento a partir da estimativa dos Índices de Vantagens Comparativas Reveladas e de Rentabilidade das Exportações para o Brasil, no período de 1996 a 2006, sendo que o país apresentou vantagens comparativas reveladas para os produtos de média-alta intensidade tecnológica e desvantagens comparativas para os produtos de baixa-média intensidade tecnológica. Esses resultados indicam que a apreciação cambial não alterou significativamente o padrão das exportações brasileiras, diferentemente do encontrado para as exportações gaúchas.

Especificamente, no que tange aos indicadores de Rentabilidade das Exportações, os quais são estimados a partir de indicadores de evolução dos custos de produção do setor analisado e da elaboração de índices de preços deste setor, constatou-se que nem todos os produtos primários apresentaram aumentos consideráveis e que muitos produtos industrializados tiveram aumentos nos seus preços, o que contribuiu para compensar o efeito da apreciação cambial e manter a rentabilidade de crescimento exportador.

Figura 6 – Coeficiente de exportações industriais de bens semimanufaturados do Rio Grande do Sul, entre 1998 e 2013

Fonte: Elaborada pelos autores a partir de dados da FEE, MDIC-ALICE WEB e FEDERASUL

Nesta perspectiva, os resultados encontrados sugerem que a economia gaúcha estaria diante de um processo de reprimarização, uma vez que as importações estariam evoluindo em ritmo crescente enquanto que as exportações, em ritmo contrário. Isso demonstra que pode estar ocorrendo, senão a redução, ao menos a estagnação do grau de integração comercial, com possíveis mudanças na pauta exportadora (bens manufaturados) em direção aos bens de menor valor agregado (bens primários).

Convém destacar que a taxa de câmbio exerce importante influência, contudo a questão cambial parece não ser o efetivo problema, mas uma espécie de sombra para as ineficiências intrínsecas do setor industrial, como a retração da produtividade e perda de competitividade. Assim, não se pode minimizar o cenário externo favorável que marcou uma parte importante do período analisado. Neste contexto, destaca-se a elevação dos preços das commodities, que deram um impulso nas relações comerciais internacionais, provocados principalmente pela retomada do crescimento da economia global, como também o efeito da ampliação chinesa no cenário internacional.

Neste sentido, algumas medidas visando aumentar a competitividade e a eficiência do setor industrial gaúcho, bem como sua melhor inserção no comércio internacional fazem-se necessárias, tais como a racionalização da carga tributária e o equilíbrio financeiro, questões estas apontadas com propriedades por Bacha (2013).

A discussão sobre a retração da indústria tem gerado sucessivos debates, os quais estão direcionados aos diversos enfoques permitidos pela temática e às distintas origens desse processo. Nesta perspectiva, a análise do comportamento da indústria a partir das relações e da dinâmica de comércio externo fornece uma avaliação particularizada do setor produtivo do estado do Rio Grande do Sul quanto à hipótese de desindustrialização.

As evidências indicaram que, ao longo do período analisado, a indústria local apresentou Coeficientes de Importação e de Exportação cíclicos, geralmente acompanhando o cenário externo, exceto nos últimos anos, quando ocorreu um descolamento das exportações estaduais, as quais que têm declinado continuamente. Além disso, constatou-se um padrão característico às importações e exportações, especificamente quanto aos bens manufaturados; enquanto as primeiras recuperaram-se mais rapidamente em momentos de instabilidades, as segundas são mais rígidas em sua recomposição.

Isso permite visualizar que há um processo de dependência maior no sentido da indústria gaúcha para o mercado externo e menor no sentido contrário. Logo, o aprofundamento deste processo tem gerado condições adversas à indústria gaúcha, que tem perdido participação na atividade econômica, em específico em sua capacidade de agregação de valor, caso dos produtos de alta intensidade tecnológica.

Para tanto, os resultados foram conclusivos quanto à retração da indústria, sobremaneira, nos últimos três anos, porém, não se pode afirmar terminantemente se a trajetória em curso se refere a um processo de desindustrialização ou a um processo de reestruturação produtiva. Esta circunstância, em grande medida, decorre da forte vinculação da indústria gaúcha com a agroindústria, sobretudo em seus segmentos exportadores, refletindo assim especificidades na formação da economia local, bem como em sua vinculação com o padrão de acumulação industrial.

Todavia, concorre para o primeiro o aumento dos preços das commodities, que tem determinado o crescimento da utilização de matérias-primas e de componentes importados; já para o segundo, o enfraquecimento dos elos produtivos do setor industrial, traduzido no menor adensamento da indústria gaúcha, associado à retração da produtividade industrial estariam na base do processo. A partir disto, duas linhas podem ser destacadas à dinâmica industrial gaúcha: menor dinamismo da economia local e perda de competitividade da indústria frente ao mercado externo.

Inobstante, complementarmente sugerem-se trabalhos que busquem examinar se o padrão de comportamento dos coeficientes de importações e de exportações industriais do estado tem seguido tendência similar ao de importantes estados exportadores e importadores, como também analisar se a trajetória tem ocorrido com igual intensidade. Além disso, outra linha de investigação relaciona-se ao comportamento dos fluxos comerciais e de emprego do estado por meio da utilização de Modelos de Equilíbrio Geral Computável de fluxo intertemporal.

BACHA, E. Um plano real para a indústria. Valor Econômico, p. 2-16, ano 14, 2013.

BARROS, O. de; PEREIRA, R. R. Desmistificando a tese de desindustrialização: reestruturação da indústria brasileira em uma época de transformações globais. In: BARROS, O. de; GIAMBIAGI, F. (Orgs.). Brasil Globalizado: Rio de Janeiro: Elsevier, 2008.

BENDER FILHO. R. Conta petróleo e a balança comercial brasileira: uma análise do período recente. Novos Estudos do Cebrap, v. 101, p.79-95, 2015.

BONELLI, R.; PESSOA, S. Desindustrialização no Brasil: um resumo da evidência. Centro de Desenvolvimento Econômico - FGV, 2010. (Texto para Discussão). Disponível em: http://www.fgv.br/mailing/ibre/carta/agosto.2010/CIBRE_agosto_2010.pdf. Acesso em: 04 / mai. / 2012.

BRESSER-PEREIRA, L. C. The dutch disease and its neutralization: a Ricardian approach. Revista de Economia Política, v. 28, n.1, p. 47-74, 2008.

BRESSER-PEREIRA, L. C. Globalização e competição: porque alguns países emergentes têm sucesso e outros não. Rio de Janeiro: Elsevier, 2009.

BRESSER-PEREIRA, L. C.A taxa de câmbio no centro da teoria do desenvolvimento. 2011. Disponível em:

http://www.bresserpereira.org.br/papers/2011/11.24.Macro_cambio_teoria_desenvolv_n_destin.pdf. Acesso em: 03 jan. 2013.

CANO, W. A desindustrialização no Brasil. Campinas: UNICAMP, 2012. (Texto para Discussão n. 200)

CASTILHOS, C. C.; CALANDRO, M. L.; CAMPOS, S. H. Reestruturação da indústria gaúcha sob a ótica da reordenação da economia mundial. In. CONCEIÇÃO, O. C.; GRANDO, M. Z.; TERUCHKIN, S. U.; FARIA, L. A. E. (Orgs.). O movimento da produção. FEE: Porto Alegre, 2010.

CONFEDERAÇÃO NACIONAL DA INDÚSTRIA (CNI). Coeficientes de abertura comercial. Brasília, 2012. (Pesquisas e Estatísticas).

CONCEIÇÃO, C. S. Dinâmica setorial e mudança estrutural: evolução recente da indústria no Brasil e no Rio Grande do Sul. Indicadores Econômicos FEE (Online), v. 42, p. 25-44, 2014.

CORONEL, D. A. et al. Impactos da política de desenvolvimento produtivo na economia brasileira: uma análise de equilíbrio geral computável. Pesquisa e Planejamento Econômico, v. 41, n.2, p. 337-365, 2011.

FEDERAÇÃO DAS INDÚSTRIAS DO ESTADO DO RIO GRANDE DO SUL- FIERGS. Panorama Econômico 2014a. Disponível em:

<http://www.fiergs.org.br/sites/default/files/Panorama_Econ%C3%B4mico_2014.pdf>. Acesso em 11 jul. 2016.

FEDERAÇÃO DAS INDÚSTRIAS DO ESTADO DO RIO GRANDE DO SUL- FIERGS. Panorama Setor Externo 2014b. Disponível em:

<http://www.fiergs.org.br/sites/default/files/panorama_setor_externo.pdf>. Acesso em 11 jul. 2016.

FEISTEL, P. R. Modelo Gravitacional: um teste para economia do Rio Grande do Sul. Revista de Economia e Administração, v. 1, p. 94-107, 2008.

FONSECA, R; CARVALHO JR, M. C. de; POURCHET, H. A orientação externa da indústria de transformação brasileira após a liberalização comercial. Revista de Economia Política, v. 20, n. 3, p. 597-614, 2000.

FUNDAÇÃO DE ECONOMIA ESTATÍSTICA (FEE). Estatísticas. Disponível em: FEE Acesso em: 25 ago. 2014.

FUNDAÇÃO DE ECONOMIA E ESTATÍSTICA- FEE – 2015a. Em 2013, o Rio Grande do Sul liderou o crescimento do Produto Interno Bruto (PIB) na nova série, entretanto perdeu a quarta posição entre as maiores economias do País. Disponível em: <http://www.fee.rs.gov.br/indicadores/pib-rs/estadual/destaques/>. Acesso em 11 jul. 2016.

FUNDAÇÃO DE ECONOMIA E ESTATÍSTICA- FEE – 2015b. Indicadores: PIB. Série Histórica. Disponível em: <http://www.fee.rs.gov.br/indicadores/pib-rs/estadual/serie-historica/>. Acesso em: 31 jul. 2016.

INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICAS – IBGE. Contas Regionais do Brasil 2013. Disponível em: http://biblioteca.ibge.gov.br/. Acesso em 31 jul. 2016.

INSTITUTO DE PESQUISA E ECONÔMICA APLICADA- IPEA. Contas regionais -2012. Disponível em:

<http://www.ibge.gov.br/home/estatistica/economia/contasregionais/2012/default_xls_2002_2012.shtm>. Acesso em: 11 jul. 2016.

JANK, M.S. et al. Exportações: existe uma "doença brasileira"? In: BARROS, O. de; GIAMBIAGI, F. (Orgs.). Brasil Globalizado: Rio de Janeiro: Elsevier, 2008.

HAGUENAUER, L.; MARKWALD, R. A.; POURCHET, H. Estimativas do valor da produção industrial e elaboração de coeficientes de exportação e importação da indústria brasileira (1985-96).Brasília: IPEA, 1998. (Texto para Discussão n. 563).

KRUGMAN, P.; OBSTFELD, M. Economia Internacional. 6. ed. São Paulo: Pearson Addison Wesley, 2005.

LARA, F. M. Desindustrialização: aspectos conceituais e evidências empíricas recentes sobre a economia brasileira. Indicadores Econômicos- FEE, v. 39, n. 1, p. 7-18, 2011.

LEVY, P. M.; SERRA, M. I. F. Coeficientes de importação e exportação na indústria. Boletim de Conjuntura. Instituto de Pesquisa Econômica Aplicada, n. 58, jul.-ago., 2002.

MARCONI, N. A doença holandesa e o valor da taxa de câmbio. In: OREIRO, J.L.; DE PAULA, L.F.DE.; MARCONI, N. A teoria econômica na obra de Bresser-Pereira. Santa Maria: Editora da UFSM, 2015.

MARQUES JUNIOR, L. S. A consolidação fiscal do Estado é necessária? Indicadores Econômicos FEE, v. 42, n.4, p.85-98, 2015.

MINISTÉRIO DO DESENVOLIMENTO DA INDÚSTRIA E COMERCIO EXTERIOR (MIDIC). ALICE-WEB. Disponível em: http://aliceweb.mdic.gov.br. Acesso em 31 de janeiro 2016.

MINISTÉRIO DO DESENVOLIMENTO DA INDÚSTRIA E COMERCIO EXTERIOR (MIDIC). Secretaria de Comércio Exterior (SECEX). Disponível em: http://www.comexbrasil.gov.br/conteudo/ver/chave/secex/menu/211. Acesso em: 31 de janeiro de 2016.

NASSIF, A. Há evidências de desindustrialização no Brasil. Revista de Economia Política, v. 28, n. 1, p. 72-96, 2008.

NASSIF, A.; FEIJÓ, A.; ARAÚJO, E. Overvaluation trend of the Brazilian currency in the 2000s: Empirical estimation Revista de Economia Política, v.35, n.1, p.3-27, 2015.

OREIRO, J. L.; FEIJÓ, C. A. Desindustrialização: conceituação, causas, efeitos e o caso brasileiro. Revista de Economia Política, v.30, n.2, p.219-232, 2010.

PALMA, J. G. Quatro fontes de desindustrialização e um novo conceito de doença holandesa. In: Conferência de industrialização, desindustrialização e desenvolvimento, 2005, São Paulo. Anais... São Paulo: FIESP/IEDI, 2005.

RIOS, S.P.; ARAUJO, JÚNIOR, J. T. Desempenho industrial e vantagens comparativas reveladas. In: BACHA, E.; BOLLE, M. B (Orgs.). O futuro da indústria no Brasil: desindustrialização em debate. Civilização Brasileira: Rio de Janeiro, 2013.

ROWTHORN, R; RAMASWAMY, R. Growth, trade and deindustrialization. Washington: International Monetary Fund Staff Papers, v. 46, n.1, 1999.

SALVATO, M. A., SANT’ANNA, P. H., SILVA, L.A.G. Evolução da balança comercial brasileira no período de câmbio flutuante. Revista de Economia & Tecnologia, v. 13, p. 5-18, abril-junho, 2008.

SILVA, R. A. da et al. Padrão de especialização do comércio internacional do Rio Grande do Sul (1999-2014). Anais do 53º Congresso da Sociedade Brasileira de Economia, Administração e Sociologia Rural (SOBER), 2015. p.01-20.

SONAGLIO, C. M. et al. Evidências de desindustrialização no Brasil: uma análise com dados em painel. Economia Aplicada, v. 14, p. 347-372, 2010.

SOUZA, V.; MACIEL DE PAULA, N. FUCK, M. P. Os desafios da indústria calçadista brasileira: competir ou proteger. Revista de Economia & Tecnologia, v. 8, n. 4, p.93-100, 2012.

SQUEFF, G.C. Desindustrialização: luzes e sombras no debate brasileiro. Texto para discussão- IPEA, n. 1747, jun. 2012.

STRACK. D.; AZEVEDO, A. F. Z. A doença holandesa no Brasil: sintomas e efeitos. Economia e Desenvolvimento, v. 24, n. 2, jul./dez., p. 68-91, 2012.

VERÍSSIMO, M. P.; ARAÚJO, S. C. Perfil Industrial de Minas Gerais e a hipótese de desindustrialização estadual. Revista Brasileira de Inovação, Campinas, v. 15, n. 1, p. 113-138, jan./jun. 2016.

Tabela 1 - Valor do VTI e pessoal empregado na indústria, segundo os setores da indústria

Estado do Rio Grande do Sul – 2003 - 2014

Setores da Indústria |

VTI (Mil reais) |

Pessoal Ocupado |

||

2003 |

2014 |

2003 |

2014 |

|

Total |

32.145.031 |

79.469.711 |

648.715 |

735.393 |

Indústrias extrativas |

208.243 |

594.154 |

4.741 |

6.146 |

Extração de carvão mineral |

X |

170.756 |

X |

830 |

Extração de petróleo e gás natural |

- |

X |

- |

X |

Extração de minerais metálicos |

X |

X |

X |

X |

Extração de minerais não-metálicos |

139.894 |

403.507 |

4.079 |

5.296 |

Indústrias de transformação |

31.936.788 |

78.875.557 |

643.974 |

729.247 |

Fabricação de produtos alimentícios e bebidas |

5.355.136 |

15.671.850 |

91.744 |

142.740 |

Fabricação de produtos do fumo |

1.702.471 |

3.343.627 |

4.169 |

6.044 |

Fabricação de produtos têxteis |

321.458 |

661.607 |

9.293 |

10.394 |

Confecção de artigos do vestuário e acessórios |

267.138 |

952.759 |

16.429 |

25.614 |

Preparação de couros e fabricação de artefatos de couro, artigos para viagem e calçados |

4.526.582 |

5.277.175 |

213.509 |

119.651 |

Fabricação de produtos de madeira |

328.126 |

886.642 |

15.002 |

16.940 |

Fabricação de celulose, papel e produtos de papel |

637.017 |

1.337.059 |

9.597 |

11.821 |

Impressão e reprodução de gravações |

622.060 |

582.529 |

19.170 |

8.281 |

Fabricação de coque, de produtos derivados do petróleo e de biocombustíveis |

934.935 |

4.850.449 |

1.091 |

1.541 |

Fabricação de produtos químicos |

4.252.501 |

6.983.091 |

16.858 |

17.353 |

Fabricação de produtos farmoquímicos e farmacêuticos |

- |

236.281 |

- |

2.412 |

Fabricação de produtos de borracha e de material plástico |

1.246.783 |

3.385.955 |

26.228 |

34.697 |

Fabricação de produtos de minerais não-metálicos |

825.975 |

2.131.302 |

17.074 |

26.100 |

Metalurgia |

1.050.994 |

1.726.294 |

10.631 |

11.599 |

Fabricação de produtos de metal, exceto máquinas e equipamentos |

1.375.928 |

5.258.372 |

38.430 |

61.482 |

Fabricação de equipamentos de informática, produtos eletrônicos e ópticos |

399.706 |

912.385 |

4.918 |

14.257 |

Fabricação de máquinas, aparelhos e materiais elétricos |

509.059 |

1.260.984 |

10.995 |

13.452 |

Fabricação de máquinas e equipamentos |

3.339.166 |

8.698.420 |

53.469 |

71.685 |

Fabricação de equipamentos de instrumentação médico-hospitalares, instrumentos de precisão e ópticos, equipamentos para automação industrial, cronômetros e relógios |

228.595 |

- |

6.163 |

- |

Fabricação de veículos automotores, reboques e carrocerias |

2.639.545 |

7.926.615 |

32.308 |

50.760 |

Fabricação de outros equipamentos de transporte, exceto veículos automotores |

145.306 |

1.281.924 |

2.328 |

8.214 |

Fabricação de móveis e produtos diversos |

1.209.271 |

4.483.191 |

43.302 |

60.113 |

Manutenção, reparação e instalação de máquinas e equipamentos |

- |

1.027.046 |

- |

14.097 |

Reciclagem |

19.036 |

- |

1.267 |

- |

Outros |

91.396 |

- |

1.521 |

- |

Fonte: Elaboração dos autores com base nos dados do IBGE e da Pesquisa Industrial Anual – PIA.

1. Professor Adjunto do Programa de Pós-Graduação em Administração da Universidade Federal de Santa Maria (UFSM). Doutor em Economia Aplicada pela Universidade Federal de Viçosa (UFV). E-mail: reisolibender@yahoo.com.br

2. Professor Adjunto do Programa de Pós-Graduação em Administração da Universidade Federal de Santa Maria (UFSM). Doutor em Economia Aplicada pela Universidade Federal de Viçosa (UFV). E-mail: daniel.coronel@uol.com.br