Vol. 38 (Nº 16) Año 2017. Pág. 12

Kamila Gabriela JACOB 1; Jader Fernandes CIRINO 2; Rosangela Aparecida Soares FERNANDES 3; Marcelo José BRAGA 4

Recibido: 09/10/16 • Aprobado: 12/11/2016

RESUMO: Nesse estudo buscou-se verificar a existência e caracterizar o tipo de poder de mercado no setor automobilístico brasileiro, especificamente no segmento de carros populares (1000 cc). Foi utilizado o modelo CFM (1996) respaldado pela Nova Organização Industrial Empírica (NEIO). Os resultados mostram que o segmento pode ser separado em dois mercados, no qual Gol e o Pálio competem entre si, assim como o Celta e o Uno. A partir do coeficiente de Chamberlin, verificou-se a concorrência entre Gol e Palio e a cooperação entre Uno e Celta. Conclui-se que o Gol possui maior poder de mercado total. |

ABSTRACT: This study aims to verify the existence and to characterize the type of market power in the Brazilian automotive industry, specifically in the popular car segment (1000 cc). It was used the model CFM (1996) supported by the New Industrial Organization Empirical (NEIO). The results show that the segment can be separated into two markets where the Gol and the Palio compete, as well as the Celta and the Uno. Based on the Chamberlin coefficient, it was observed competition between the Gol and the Palio, and cooperation between Uno and Celta. The Gol had the greatest power of total market. |

A indústria automotiva é dividida em duas grandes categorias, os autoveículos e as máquinas agrícolas e rodoviárias (ANFAVEA, 2014). Na categoria dos autoveículos, destacam-se os carros com motorização até 1.000 cilindradas (1000 cc), também conhecidos como “carros populares”. Segundo os dados da ANFAVEA (2014), entre 1990 e 2013, ocorreu um aumento de aproximadamente 440% em automóveis 1000 cc licenciados.

A expressiva quantidade de licenciamento dos carros populares no Brasil ocorreu, principalmente, devido às medidas governamentais de redução do Imposto sobre Produtos Industrializados (IPI) para veículos com motor até 1.000 cilindradas, ao incentivo do governo ao processo do aumento do poder aquisitivo para a população de baixa renda e às facilidades dos créditos (CERQUEIRA, SILVA, FARIAS, 2013).

Com base nas estatísticas da ANFAVEA (2005-2010), é possível observar que quatro modelos de automóveis dominavam o mercado de carros populares naquele período: o Celta da General Motors Do Brasil Ltda, oGol, da Volkswagen Do Brasil Ltda, o Pálio e o Uno, da Fiat Automóveis S.A. (Cf. Anexo 1). Ao analisar a concentração de mercado (CRk) nos anos de recorte da análise (2005-2010), observa-se uma queda significativa no índice de concentração para os quatro modelos de carros populares (CR4 de 77,54% em 2005 para 56,73% em 2010). Entretanto, mesmo apresentando uma queda, na média, o CR4 dos quatro modelos de carros mais vendidos nesses seis anos foi de 66,81% o que, segundo Martin (2010), poderia ser considerado como um mercado oligopolizado (CR4 acima de 40%).

Além dos índices de concentração elevados, o mercado automobilístico possui características microeconômicas que propiciam o comportamento anticoncorrencial por parte dos seus agentes: presença de barreiras à entrada, baixa possibilidade de substituição do produto e demanda inelástica com relação aos preços.

No Brasil, há vários trabalhos na literatura que buscaram investigar o poder de mercado na indústria automotiva utilizando diferentes metodologias (SILVA et al., 2008; COSTA & ROSA, 2007; FARIAS, 2008). Entretanto, esse artigo, diferencia-se dos demais por verificar a existência do poder de mercado no segmento de veículos flex fuel até 1.000 cc, no período compreendido entre janeiro de 2005 e dezembro de 2010, considerando produtos heterogêneos e, por caracterizar o tipo de poder de mercado, permitindo avaliar estratégias como: esforços para diferenciação de produto (verificada por meio do poder de mercado unilateral) e exposição da reação das outras empresas diante das variações no preço (por meio do poder de mercado cooperativo e ou de conluio).

Como mostrado por Gabriel et al (2011), o período entre 2004 e meados de 2008 é o mais recente dentre os períodos que destacam-se quanto ao aumento da produção de veículos. Mais especificamente o período analisado marca o surgimento e a consolidação dos carros populares flex fuel, e a primeira redução do IPI (ocorrida entre dezembro de 2008 e dezembro de 2010). Quanto ao Mercado relevante, a delimitação utilizada está em conformidade com o Conselho Administrativo de Defesa Econômica- CADE (2001) que define o mercado relevante geográfico de automóveis e suas peças envolvidas como de domínio nacional. Para a delimitação na dimensão produto, ao se considerar produtos diferenciados, como na indústria automobilística, cada produto deve ser tratado como um mercado (VIDEIRA, 2005).

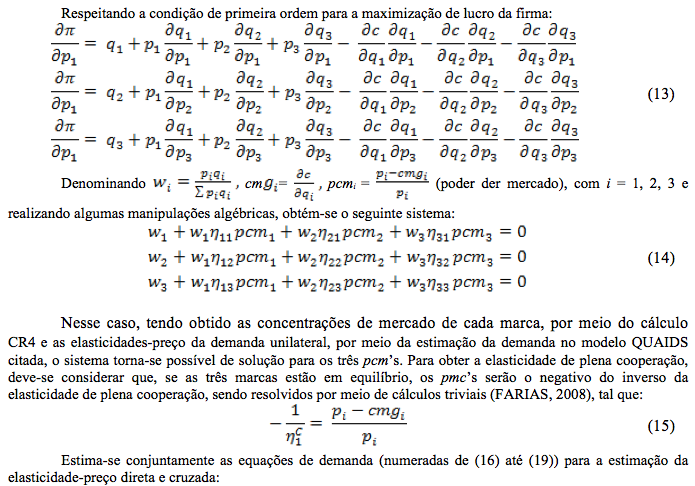

O modelo de Cotterill, Franklin e Ma – CFM (1996) foi elaborado para a análise da demanda em mercado oligopolizado com produtos diferenciados (heterogêneos). Para isso, assumiram o preço como variável estratégica, de modo que a demanda para a marca 1 em uma indústria com n marcas é apresentada por:

Por meio da equação de demanda, obtém-se os parâmetros das elasticidades e . Os parâmetros são obtidos pela estimação das equações de reações de preço.

Para estimar a equação de demanda dos carros populares, foi utilizado o Quadratic Almost Ideal Demand System (QUAIDS)desenvolvido por Blundell, Pachardes e Weber (1993) e Banks, Blundell e Lewbel (1997). O modelo QUAIDS utiliza a generalização da demanda que possui parcelas do dispêndio, lineares no logaritmo total do dispêndio (ln X), chamadas por Muellbauer (1976) de Price-Independent Generalized Logarithmic (PIGLOG) (BANKS, BLUNDELL E LEWBEL, 1997). Assim, a forma geral da demanda obtida por meio do modelo é consistente com a evidência empírica sobre curvas de Engel, sendo dada por Banks, Blundell e Lewbel (1997) como:

Similarmente ao realizado no modelo QUAIDS, foram acrescentadas variáveis explicativas referentes ao percentual das versões que cada modelo disponibiliza no mercado e variáveis dummies, com a finalidade de captar os efeitos de sazonalidade no período analisado.

Os parâmetros do sistema formado pelas equações (16) a (19) são estimados por iterações que usam mínimos quadrados generalizados factível não-lineares (FGNLS), por meio do sistema de equações não lineares-lnsur. No que tange o sistema formado pelas equações (20) a (23), esse consiste em um modelo de Seemingly Unrelated Regression (SUR), isto é, equações aparentemente não relacionadas, estimadas por Mínimos Quadrados Generalizadas (MQG).

Os preços e as versões dos modelos de carros populares foram coletados online na Fundação Instituto de Pesquisas Econômicas (FIPE), por meio da Tabela FIPE que fornece a média dos preços dos veículos no mercado nacional. Os dados referentes à produção de veículos por empresa, tipo e motorização de 1000cc, obtidos nas tabelas estatísticas de 2005 a 2010 junto à ANFAVEA (2005-2010), com periodicidade anual, são proxys para as quantidades de carros vendidos por motorização e modelo, uma vez que os dados não são disponibilizados. Adicionalmente, os dados correspondentes ao número de concessionárias de cada montadora foram fornecidos, após solicitação, pelo Centro de Documentação da ANFAVEA – Cedoc. Por fim, por meio do uso das quantidades e preços, foram calculados os dispêndios para cada segmento do modelo analisado.

Para estimar a função de demanda para carros populares flex fuel no Brasil, foi utilizado o modelo QUAIDS com variáveis explicativas, características ao problema de pesquisa, no período compreendido entre agosto de 2005 e dezembro de 2010, totalizando 65 observações. Foi empregado o valor igual a 20 para . A estimação das equações de demanda ou da parcela de mercado (equações 16-19) possibilitou a estimação das elasticidades-preço (direta e cruzada) Marshaliana ou elasticidades-preço não compensada apresentada na Tabela 1, bem como a estimação da elasticidade-dispêndio, por meio da equação (9), apresentada na Tabela 2.

Tabela 1: Elasticidade-preço (direta e cruzada) Marshaliana para carros populares flex fuel no Brasil 2005-2010

|

Pálio |

Gol |

Uno |

Celta |

Pálio |

-1,2269743*** |

0,800273@ |

-0,50535@ |

0,63197NS |

(0,443278) |

(0,48374) |

(0,312915) |

(0,549012) |

|

Gol |

0,63197* |

-1,3534** |

-0,15747NS |

-0,14805NS |

(0,337103) |

(0,515616) |

(0,232102) |

(0,494146) |

|

Uno |

-0,42585NS |

-0,08537NS |

-1,87805*** |

1,891599*** |

(0,384705) |

(0,409008) |

(0,330003) |

(0,433927) |

|

Celta |

-0,41034NS |

-0,27491NS |

1,773377*** |

-2,15238* |

(0,67547) |

(0,863349) |

(0,430853) |

(1,18599) |

Fonte: Resultados da Pesquisa.

Nota: Os valores entre parêntese correspondem ao erro padrão das elasticidades.

Nota2: Nível de significância: 1% ‘***’, 5%‘**’, 10%‘*’ e 12% ‘@’.

Todas as elasticidades-preço diretas apresentadas para os carros populares mostraram-se elásticas nos preços. As elasticidades-preço da demanda estimadas situaram-se entre -1,22 e -2,15. Tais valores foram maiores que as elasticidades estimadas no trabalho de Negri (1998), que analisou a elasticidade-renda e a elasticidade-preço da demanda de automóveis novos no Brasil na década de 90. Ressalta-se porém, que, ao analisar apenas os carros populares, carros mais acessíveis à população, as elasticidades-preço podem mostrar-se mais sensíveis à alteração no preço do produto.

Com relação às elasticidade-preço cruzada da demanda, apenas cinco foram significativas, das quais quatro possuem sinal positivo para o coeficiente estimado e uma, coeficiente negativo. Dessa forma, observa-se que para Gol e Pálio, as demandas foram diretamente relacionadas ao preço do outro automóvel em questão, caracterizando-os como bens substitutos. O mesmo relacionamento é verificado quanto o Uno e Celta, os quais também poderiam ser considerados bens substitutos entre eles. Por outro lado, quando o preço do Uno elevou-se em 1%, ocorreu redução na quantidade de demanda do Pálio em -0,50%. A princípio, o sinal negativo encontrado para a elasticidade-preço cruzada da demanda do Pálio e do Uno mostraria indícios de bens complementares. Entretanto, como trata-se do mesmo bem (carros populares), isso não se aplica. A justificativa para o coeficiente negativo pode estar relacionada ao fato dos dois modelos populares serem da mesma montadora (Fiat) e possuírem denominadores em comum, tais como os custos de produção, entre outros fatores que podem ter influenciado a sua elasticidade-preço cruzada.

Outro fator que deve ser destacado é o coeficiente da elasticidade-preço cruzada que não foi significativamente diferente de zero, implicando que os bens são independentes. O modelo Celta não foi significativo no dispêndio do Gol, ou, o modelo Gol é independente de variações nos preços do Celta. Assim, com base na elasticidade para a definição de mercados relevantes dos produtos, o modelo Gol compete diretamente com o Pálio, estando no mesmo mercado relevante, assim como o modelo Uno compete com o Celta.

Como as elasticidades-preço estimadas sugeriram que Gol e o Celta não competiam diretamente, foi possível inferir que a montadora italiana Fiat possui dois modelos de carros populares justamente para que o Pálio rivalize diretamente com o Gol, enquanto o Uno o faça contra o Celta.

A elasticidade-dispêndio é apresentada na Tabela 2, sendo todos os coeficientes estimados significativos a 1% de probabilidade.

Tabela 2: Elasticidade-dispêndio para carros populares flex fuel

|

Obs |

Média |

Desvio Padrão |

Min |

Max |

Pálio |

65 |

1,314195 |

0,157790 |

1,134482 |

1,971498 |

Gol |

65 |

0,951275 |

0,126234 |

0,643840 |

1,347868 |

Uno |

65 |

0,648408 |

0,245625 |

0,011936 |

1,213235 |

Celta |

65 |

1,081329 |

0,031175 |

1,018466 |

1,149550 |

Fonte: Resultados da pesquisa.

Nota: todas as elasticidades foram significativas a 1%.

A partir dos resultados reportados na Tabela 2, é possível verificar que o modelo Uno mostrou-se menos sensível em relação à alteração no nível de renda, comparado aos modelos Pálio, Celta e Gol. Possivelmente, isso decorre do fato que o Uno, como será abordado adiante, é um modelo que realizou, durante o período analisado, baixo investimento em inovação, concentrando esforços para manter-se como o carro mais barato nesse segmento. Segundo Negri (1998), a elasticidade-renda é menor para veículos menores e compactos e maiores em veículos mais caros e com itens de luxo.

Por fim, as elasticidades de reação dos preços são apresentadas na Tabela 3.

Tabela 3: Elasticidade de reação dos preços dos principais carros populares. Brasil. 2005 - 2010

|

LnP_Pálio |

LnP_Gol |

LnP_Uno |

LnP_Celta |

LnP_Pálio |

--- |

-0,315693*** |

0,282685** |

0,347291*** |

LnP_Gol |

-0,835906*** |

--- |

1,00277*** |

0,539732*** |

LnP_Uno |

0,234926** |

0,314732*** |

--- |

0,089350*** |

LnP_Celta |

1,263125*** |

0,741375*** |

0,391036*** |

--- |

Versões Pálio |

0,033447** |

0,025732*** |

-0,068360*** |

0,002910NS |

Versões do Gol |

0,036706** |

0,028498*** |

-0,073421*** |

0,002247NS |

Versões Uno |

0,037788** |

0,028641*** |

-0,068404*** |

-0,000148NS |

Versões Celta |

0,035375** |

0,027620*** |

-0,072653*** |

0,002641NS |

D0 |

0,005196NS |

-0,001130NS |

0,002747NS |

-0,001089NS |

D1 |

0,000172NS |

0,000793NS |

-0,002457NS |

0,000881NS |

D2 |

0,002121NS |

-0,006715NS |

0,0112327NS |

0,000589NS |

Fonte: Resultados da pesquisa.

Nota: Nível de significância: 1% ‘***’, 5%‘**’, 10%‘***’.

Como explicitado na Tabela 3, a concorrência via preço só pôde ser constatada nos carros que disputam a liderança do mercado (Pálio e Gol). Ademais, observou-se que a resposta do Pálio, segundo modelo com maior concentração de mercado, ao aumento de preço do Gol, modelo com maior concentração de mercado, torna-se mais agressivo (0,84%) frente à resposta do Gol (0,32%) quando o Pálio aumenta seu preço em 1%. Os dados indicam um tipo de concorrência ou rivalidade entre o Gol e o Pálio na disputa pela primeira colocação dentre os modelos mais vendidos no mercado de carros populares.

Quando analisa-se a relação entre as marcas Pálio e Gol em relação ao Uno e Celta, observa-se uma situação de cooperação. Com isso, identifica-se que a concorrência via preço ocorre somente entre os modelos Gol e Pálio, já que para as demais interações entre os modelos, observa-se que os preços caminham no mesmo sentido, alterando, apenas, a magnitude.

Os parâmetros referentes às versões foram significativos no logaritmo dos preços, excetuando-se apenas a reação de preço do Celta que não teve nenhuma versão significativa. Os valores dos coeficientes das versões tiveram magnitudes muito próximas e obtiveram sinal negativo apenas na equação do preço do Uno. Entretanto, de maneira geral, verificou-se que introduzir uma nova versão no mercado possibilita, na maioria das vezes, aumentar o preço do carro popular, pois, uma nova versão está relacionada à implementação de novas tecnologias e aperfeiçoamentos no design dos carros, fazendo com que isso possibilite o aumento no preço via diferenciação do produto. Adicionalmente, nenhuma das variáveis dummies acrescentadas ao modelo com o intuito de captar o efeito sazonalidade foram significativas.

Os resultados para a análise do poder de mercado estão apresentados na Tabela 4, separadamente para o poder de mercado unilateral (índice de Rothschild (R)), poder de mercado cooperativo ou em conluio (índice de Chamberlin (CH)) e pelo poder de mercado total ou observável (índice de Cotterill (C)).

Tabela 4: Elasticidades em nível de marcas e índices de poder de mercado – carros populares. Brasil, 2005-2010

|

(1) Elasticidade Unilateral |

(2) Elasticidade Observada |

(3) Elasticidade de Plena Colusão |

(4) Índice R R= (3)/(1) |

(5) Índice C C=(3)/(2) |

(6) Quociente CH CH=1-(2)/(1) |

Pálio |

-1,2269 |

-1,6225 |

-0,5148 |

0,4196 |

0,3173 |

-0,3224 |

Gol |

-1,3534 |

-1,8817 |

-0,6432 |

0,4753 |

0,3418 |

-0,3903 |

Uno |

-1,8780 |

-1,7090 |

-0,4903 |

0,2611 |

0,2869 |

0,0900 |

Celta |

-2,1523 |

-1,4589 |

-0,4055 |

0,1884 |

0,2780 |

0,3222 |

Fonte: Resultados da pesquisa.

Os resultados do índice R, poder de mercado unilateral, demonstram que o Gol, Pálio, Uno e Celta desfrutam do poder de mercado advindo da diferenciação de produto e/ou das barreiras à entrada de 47,53%, 41,96%, 26,11% e 18,84%, respectivamente, do poder que apresentariam se as quatro marcas fossem administradas conjuntamente (monopólio).

A observância da obtenção do poder de mercado unilateral por meio da inovação no setor automobilístico é advinda, presumivelmente, da diferenciação do produto que ocorre por meio de investimentos em motores mais modernos, modelos tecnologicamente mais equipados, design contemporâneo, entre outros. Assim, a indústria automobilística transforma-se para acompanhar as mudanças e exigências econômicas de um mercado cada vez mais competitivo. Dentre as mudanças adotadas pela indústria, destaca-se a necessidade de novos investimentos para a modernização do parque industrial, novas exigências dos consumidores quanto à qualidade do produto, estratégias locais orientadas pelas mundiais, entre outras (SILVA, 2001). Oliveira (2014) salienta que há eficiência da inovação quando ela é trabalhada como um diferencial competitivo no segmento de carros populares, aumentando o volume de vendas das principais montadoras desse segmento.

Além dos esforços voltados para a introdução de inovação para a diversificação do produto, a presença de barreiras à entrada no setor automobilístico exerce grande influência na determinação de poder de mercado unilateral. Santos e Pinhão (1999) sumarizam a estratégia de gestão das montadoras e autopeças instaladas no país afirmando que essas estão investindo em plantas de grande escala, sendo necessário, assim, alto investimento, principal barreira à entrada de outros concorrentes no mercado. Para o mercado de carros populares, o preço-limite é mais alto do que para os demais segmentos, o que pode ser explicado pela oferta escassa de veículos importados com essa motorização. A oferta dos carros populares, anterior à abertura comercial para carros importados, era realizada quase que exclusivamente por quatro montadoras (Volkswagen, Fiat, General Motors, Ford), as quais reuniam vantagens tecnológicas na produção automobilística no Brasil, funcionando como uma proteção de mercado (SILVA, 2001).

Com relação às políticas de crescimento das montadoras, Volkswagen, Fiat, e a General Motors do Brasil (Chevrolet), pode-se verificar um aumento na desverticalização do processo produtivo. A Volkswagen adota a política de single sourcing, isto é, adotando único fornecedor para cada família de peças, por modelo, com a finalidade de reduzir tempo e custo no desenvolvimento de produtos. A General Motors (Chevrolet), que produz automóveis no Brasil desde 1959, alterou sua estratégia a partir da década de noventa para também colocar os fornecedores junto à fábrica, atuando com um sistema de produção fundamentado na cadeia de valor co-participativo entre cliente (montadora) e fornecedor (autopeças e serviços) (SILVA, 2001). A estratégia da montadora em possuir um único fornecedor faz com que haja limitação no número de fornecedores de peças, gerando dificuldades para as montadoras que tinham interesse em estabelecerem-se no mercado encontrar fornecedores.

No que tange aos modelos dos carros, seguem abaixo as análises:

O Celta apresentou o mais baixo poder de mercado unilateral, o que pode ser devido ao fato de ter sido o último dos quatro modelos a chegar ao mercado (no ano 2000). Embora tenha conseguido diferenciar-se tendo sua capacidade técnica sendo avaliada positivamente, talvez por sua regularidade e por seu conjunto mecânico eficiente, com boa combinação de desempenho e consumo, os consumidores apontaram críticas quanto à falta de modernização no acabamento, ao ruído, ao desgaste prematuro de lonas e tambores de freios e ao motor 1.0 da GM, o qual foi considerado como de concepção antiga e com pouca suavidade (QUATRO RODAS, 2013), fatores que podem ter dificultado a aceitação desse modelo no mercado.

Durante uma parte considerável do período presente no mercado, o Fiat Uno não sofreu grandes mudanças estéticas e/ou inovações no seu design, mantendo-se, assim, o DNA batizado pela Fiat de “rounded-square” (o quadrado arredondado).Para compensar o acabamento padronizado, o Uno precisou custar menos. Em 2007, o Fiat Uno Mille ainda era o carro mais barato do Brasil, isto é, com mais de vinte anos de mercado, esse popular sempre teve como um dos principais atrativos o seu preço, além do fato do investimento no baixo custo de manutenção, com peças e serviços, geralmente, mais em conta se comparados aos seus concorrentes (CARPLACE, 2014).

Similarmente, o Pálio é considerado um carro popular bem simples, e um dos fatores que, possivelmente, fidelizam os consumidores é a economia de gasolina dos dois modelos. Entretanto, uma vantagem do Pálio perante o Uno, que pode ser relevante para a determinação do poder de mercado unilateral, é o seu projeto mais moderno, com avanços em segurança ativa (como a suspensão, de comportamento mais previsível) e passiva (como o estepe no porta-malas, bem mais seguro em colisões que no cofre do motor) (QUATRORODAS, 2010).

O Gol teve o maior poder de mercado unilateral, possivelmente, por esse modelo ter passado por renovações significativas e, embora mantendo suas proporções originais, foram aplicadas as linhas presentes nos novos modelos mundiais da Volkswagen. No período analisado, o Gol destacou-se por meio de seu design mais moderno, sendo perceptivos os detalhes em peças como o spoiler traseiro e os retrovisores externos, com formato aerodinâmico. Ao comparar o painel de controle do Gol com as demais marcas, foram observadas semelhanças que remetiam, principalmente, ao Uno e ao Pálio. Já ao considerar a qualidade do acabamento, a Volkswagem é considerada por analistas do setor automobilístico como superior às demais. Sobressai-se, também, em relação à menor quantidade de ruídos provenientes do painel, bancos, portas, cintos de segurança e para-sóis, por exemplo. Por outro lado, o Gol destaca-se, negativamente, quando compara-se o seu preço com demais concorrentes, uma vez que dos quatro modelos analisados, o Gol possui a média de preços mais elevada (QUATRO RODAS, 2010).

Outro fator importante, levado em consideração no momento da aquisição de um carro novo, é a segurança (FARIAS, 2008). O órgão responsável pelo controle da segurança nos veículos novos no Brasil e no Caribe, o Latin NCAP, criado em 2010, ao avaliar a segurança dos carros populares novos em 2010, em uma escala até cinco estrelas, destacam-se o Gol e o Pálio, com três estrelas para segurança no transporte de passageiros adultos e duas estrelas para o transporte de passageiro infantil. O Uno obteve uma estrela para o transporte de passageiro adulto e duas estrelas para passageiro infantil (sendo esta avaliação realizada em agosto de 2011) e o Celta, duas estrelas para a segurança do transporte de passageiro infantil e nenhuma estrela para segurança do passageiro adulto (avaliação realizada também em 2011) (LATIN NCAP, 2014).

Desse modo, os modelos de carros populares com maior poder de mercado unilateral são aqueles que também apresentam maior nível de segurança para passageiros adulto e infantil; estando em melhor avaliação o Gol e o Pálio, seguidos pelo Uno e, por último, o Celta (LATIN NCAP, 2014).

Na coluna 6 da Tabela 4, constata-se que dois valores dos coeficientes de Chamberlin (CH) possuem sinais negativos (Gol e Palio), demonstrando a existência de rivalidade entre eles, e dois possuem valores positivos (Uno e Celta), demonstrando a existência de cooperação entre esses modelos.

O valor de - 0,39 do quociente de CH do Gol evidencia que as firmas não agem coordenadamente. Pelo contrário, é a marca que encontra mais rivalidade frente às concorrentes. Talvez devido ao fato do Gol possuir a maior concentração de mercado dos carros populares, os demais modelos tendem a diminuir tal vantagem, aumentando a concorrência no mercado.

Com o valor de -0,32 no quociente CH, o Pálio também enfrenta comportamento de rivalidade das demais marcas diante de suas ações.

Uma vez que o poder de mercado é formado pelos poderes unilateral e cooperativo, e esse último é negativo para o Gol e o Pálio, essas marcas terão o seu poder de mercado total (índice C) reduzido pela rivalidade. Destarte, o poder de mercado total ou final para essas respectivas marcas será sempre menor se comparado ao poder unilateral, resultante do efeito de rivalidade das outras firmas do mercado.

Em contrapartida, o valor positivo do Celta no índice CH implica que a cooperação com as demais firmas permite-lhe, de maneira geral, ter poder de determinação de preço equivalente a 32,22%, se comparado ao que teria em colusão total. Para o Celta, o conluio ou cooperação entre os modelos é vantajoso, uma vez que não usufrui de alto poder unilateral.

Com relação ao Uno, pode-se atribuir a mesma analogia empregada no parágrafo anterior, isto é, o valor positivo para o índice de CH implica que as demais firmas demonstram uma cooperação com ela e isso lhe confere um poder de mercado de 9%, se comparado ao que teria em colusão total.

A partir do índice C, apresentado na coluna (5) da Tabela 4, contata-se que, combinando os dois efeitos apresentados anteriormente (R e CH), o Gol é o modelo de carro popular que possui o mais alto grau de poder de mercado, apresentando 34,18% do poder que teria um monopolista.

O Pálio apresenta o segundo maior poder de mercado, com 31,76% do poder que teria um monopolista. Destaca-se que o Pálio também encontra competição no mercado, enfrentando concorrência das demais montadoras.

Já o Uno e o Celta, que apresentam menores índices de concentração de mercado (CR4) e menores índices de poder de mercado unilateral (R), também apresentam menores índices (C), isto é, menor poder de mercado observável, 0,28 e 0,27, respectivamente. Vale destacar que a diferença entre o poder de mercado observável dos modelos Uno e Celta (0,28 e 0,27) não se torna tão expressiva se comparado ao Pálio e ao Gol (0,32). Isso porque, ao diferentemente do Gol e do Pálio, que apresentaram rivalidade, o Uno e o Celta têm seu poder de mercado total acrescido, devido à existência de cooperação entre seus modelos. Assim, uma das justificativas para o elevado valor do poder de mercado observável no Celta, 27,8%, estaria relacionada ao alto poder de mercado cooperativo ou colusivo (32,22%) que são combinados ao índice (R) para obtenção do índice (C).

Os resultados encontrados para as estimativas do poder de mercado total ou observável, possivelmente, estão associados à concentração de mercado no segmento de carros populares da indústria brasileira. Verificou-se que, os modelos de carros populares que possuíam maior concentração de mercado (definido pelo CR4) apresentaram maior poder de mercado, com ressalva para os anos de 2005, no qual o Uno possuía maior concentração de mercado seguido pelo Gol, Celta e Pálio, e em 2010, quando o Classic Sedan entrou para o CR4, tendo o Gol o maior nível de concentração, seguido pelo Classic Sedan, Celta e Uno.

Todas as elasticidades diretas dos carros populares foram negativas e elásticas, isto é, o consumo desse segmento reage mais que proporcionalmente a alterações no seu preço. Essa ocorrência é constatada empiricamente, uma vez que o baixo custo dos carros populares torna-os mais atrativos perante aos outros segmentos, como os de motorização 1.4 ou 1.6 cilindradas, por exemplo.

Ao analisar as elasticidades cruzadas, notou-se que o segmento pode ser separado em dois mercados, nos quais o Gol e o Pálio competem entre si como bens substitutos e, paralelamente, o Celta e o Uno também são classificados como bens substitutos um do outro.

No que concerne os fatores que, possivelmente, determinam o poder de mercado unilateral, pode-se identificar, principalmente, as barreiras à entrada e as inovações. Em menor proporção, destaca-se também a classificação das condições de segurança do veículo. Nesse sentido, o Gol obteve maior poder de mercado unilateral, seguido pelo Pálio, Uno e Celta.

Ademais, constatou-se a existência de concorrência (ou rivalidade) entre o Gol e o Pálio, e cooperação entre os modelos Celta e Uno. Uma vez que a elasticidade da demanda é inversamente relacionada ao poder de mercado, tem-se que o poder de mercado do Gol e do Pálio é reduzido pela existência de rivalidade ou concorrência entre esses modelos. Nesse sentido, a cooperação existente entre o Uno e o Celta faz com que o poder de mercado total observado ser maior ao unilateral.

Ao considerar o poder de mercado total ou observado, o Gol foi o modelo de carro popular com o maior grau de poder de mercado, seguido pelo Pálio, Uno e Celta.

Não obstante, destacam-se os resultados referentes às elasticidades-preço da demanda direta pois, ao encontrá-las elásticas, constata-se que essas elasticidades não determinam a existência do poder de mercado no segmento de carros populares, contrariando o que, normalmente, espera-se ao utilizar a corrente da NEIO.

O poder de mercado nesse segmento pode ser influenciado pela razão de concentração (Crk) pois, os modelos que apresentaram maior concentração, também obtiveram maior poder de mercado. Entretanto, essa afirmação deve ser utilizada com cautela, uma vez que o modelo em questão não testa empiricamente a correlação entre as variáveis de razão de concentração e poder de mercado.

Assim, o presente estudo contribui ao identificar e mensurar o poder de mercado de carros populares e seus possíveis determinantes na economia brasileira. Sugere-se, como desdobramentos futuros, a mensuração da perda de bem-estar social no mercado de carros populares.

AGUIAR, D. R. D. Mensuração de poder de mercado por meio de dados de marcas comerciais: modelos, limitações e aplicações. Revista de Economia Política, v.20, n. 3, jul./set. de 2000, p. 152-162, 2000.

ALVES, L. S. e WILBERT, M. D. Redução do Imposto sobre produto industrializado e a venda de automóveis. XI Congresso USP Iniciação Cientifica em Contabilidade. Novas Perspectivas na Pesquisa Contábil, São Paulo, 2014.

Associação Nacional dos Fabricantes de Veículos Automotores [ANFAVEA]. Anuário da Indústria Automobilística Brasileira: 2014. 156p. ANFAVEA: São Paulo, 2014. [10 de maio de 2014]. <http://www.virapagina.com.br/anfavea2014/>.

____________ – Anuário da Indústria Automobilística Brasileira: 2012. 158p. ANFAVEA: São Paulo. [10 de junho de 2014]. <http://www.anfavea.com.br/anuario.html>, 2012.

____________ – Tabelas Estatísticas. 2005, 2006, 2007, 2008, 2009 e 2010. (2005-2010) [10 de agosto de 2014] Disponíveis em < http://www.anfavea.com.br/tabelas.html >.

BANKS, J., BLUNDELL, R., LEWBEL, A. Quadratic Engel curves and consumer demand. The Review of Economics and Statistics, v. LXXIX, n. 4, p. 527-539. 1997.

BLUNDELL, R., PASHARDES, P., WEBER, G. What do we learn about consumer demand patterns from microdata. American Economic Review, v. 83, n. 3, p. 570-597, June 1993.

BOLTER, W. G., MCCONNAUGHEY, J. W., Kelsey, F. J. Telecommunications Policy for the 1990s and Beyond. ME Sharpe, 1990.

Conselho Administrativo de Defesa Econômica [CADE]. Resolução nº18, de 25 de novembro de 1988. Disponível em: <http://www.cade.gov.br/lehislacao/resolucoes/18reso198.asp>.

Carplace. Revista. Galeria: 30 anos de história do Fiat Uno no Brasil.2014. [Acessado em 5 de janeiro de 2015]. Disponível em <http://carplace.uol.com.br/galeria-30-anos-de-historia-fiat-uno-brasil/>.

CERQUEIRA, L. S., Silva, A. B. da, Farias, V. T. Consumidor de Baixa Renda: Uma Analise dos Fatores que Influenciam a Aquisição de Automóveis em Salvador. Revista de Administração e Contabilidade da FAT, v. 5, n. 2, p. 111-128, 2013.

COSTA, C., DA ROSA, E. M. Indústria automobilística paranaense de 2002/2005: a concentração do mercado. Ciências Sociais em Perspectiva (6), 2007.

COTTERILL, R.W., FRANKLIN, A. W. MA, Y. L. Measuring market power effects in differenciated product industries: an application to the soft drink industry. Food Marketing Policy Center, Storrs, University of Connecticut, nº 35 (October), 62p, [01 de novembro de 2014]. (http://www.fmpc.uconn.edu/publications/rr/rr32.pdf ), 1996.

FARIAS, C. A. Poder de Mercado no segmento de picapes pequenas da indústria automobilística brasileira/Christiano Alves Farias. – Viçosa: MG. Tese de doutorado. Universidade Federal de Viçosa, 2008.

GABRIEL, L. F., SCHNEIDER, A. H., SKROBOT, F. C. C., e de SOUZA, M. Uma análise da indústria automobilística no Brasil e a demanda de veículos automotores: algumas evidências para o período recente. Anais do 39º Encontro Nacional de Economia, ANPEC-Associação Nacional dos Centros de Pós-Graduação em Economia, 2011.

Latin New Car Assessment Programme [LATIN NCAP]. Resultados 2014. [Acessado em 5 de janeiro de 2015]. Disponível em http://www.latinncap.com/po/resultados, 2014.

Martin, Stephen. (2014). Industrial organization in context. Oxford University Press, 2010.

OLIVEIRA, M. S. S. A inovação como diferencial competitivo no segmento de carros populares no Setor Automobilístico Brasileiro [Manuscrito]/ Mário Sergio Silva Oliveira, 2014.

Quatro Rodas. Revista. Celta X Clio X Mille X Ka X Palio X Gol. Carros Comparativos. Abril, 2010. [Acessado em 5 de janeiro de 2014]. Disponível em < http://quatrorodas.abril.com.br/carros/comparativos/celta-x-clio-x-mille-x-ka-x-palio-x-gol-548898.shtml>, 2010.

_______________. Revista. Fiat Uno Vivace 1.0 Evo X Vw Gol 1.0 total flex. Carros comparativos. Junho, 2010. [Acessado em 5 de janeiro de 2015]. Disponível em < http://quatrorodas.abril.com.br/carros/comparativos/fiat-uno-vivace-1-0-evo-x-vw-gol-1-0-total-flex-568648.shtml>, 2010.

_______________. Revista. Comparativo dos 1.0 completos. Por Hairton Ponciano Voz e Péricles Malheiros. 23 de setembro de 2014. [Acessado em 5 de janeiro de 2015.]. Disponível em <http://quatrorodas.abril.com.br/carros/comparativos/comparativo-1-0-completos-802127.shtml>., 2010.

SANTOS, Â. M. M. M. e PINHÃO, C. M. Á. Pólos Automotivos Brasileiros. BNDES. Setorial, Rio de Janeiro, nº 10, p. 173-200, set. 1999.

SILVA, C. L. Competitividade e estratégia empresarial: um estudo de caso da indústria automobilística brasileira na década de 1990. Revista FAE, Curitiba, v.4, n.1, p.35-48, jan./abr, 2001.

SILVA, W. V., CAVALARI, M. M. A., ONOFRE, R. H. e DEL CARSO, J. M. Análise do grau de concentração da indústria automobilística brasileira e sua relação com a participação no mercado. Revista de Negócios, v. 13, n. 1, p. 93-107, 2008.

SILVA, M. M.C. Demanda domiciliar por frutas e hortaliças no Brasil. Universidade Federal de Viçosa. Dissertação de Mestrado, fevereiro de 2013.

VIDEIRA, R. A. Uma análise da concorrência no setor brasileiro de celulose. 2005. Tese (Dissertação de Mestrado) – Escola de Economia de São Paulo – Fundação Getúlio Vargas – FGV, São Paulo, 2005.

Razão de concentração dos quatro principais modelos do segmento de 1000cc flex fuel de 2005 a 2010

|

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

% |

% |

% |

% |

% |

% |

|

GOL |

20,96 |

21,61 |

21,21 |

23,15 |

22,03 |

21,71 |

PALIO |

15,93 |

19,2 |

19,62 |

15,75 |

15,57 |

9,63 |

UNO |

23,33 |

15,27 |

13,53 |

13,66 |

14,82 |

10,97 |

CELTA |

17,32 |

16,16 |

13,26 |

12,34 |

9,41 |

11,34 |

FOX |

14,71 |

8,78 |

7,78 |

6,53 |

8,52 |

6,96 |

CLASSIC SEDAN |

0,00 |

5,94 |

4,38 |

5,24 |

7,08 |

12,71 |

CR4 |

77,54 |

72,24 |

67,62 |

64,9 |

61,83 |

56,73 |

Fonte: Elaboração própria a partir de dados dos Boletins da ANFAVEA (2005 a 2010).

1. Professora Substituta do Departamento Ciências Econômicas da Universidade Federal de Ouro Preto. Email: kamila.g.jacob@gmail.com

2. Professor Adjunto do Departamento de Economia da Universidade Federal de Viçosa

3. Professora Adjunta III do Departamento de Ciências Econômicas da Universidade Federal de Ouro Preto

4. Professor Associado II do Departamento de Economia Rural da Universidade Federal de Viçosa