Vol. 38 (Nº 02) Año 2017. Pág. 11

Henrique Faverzani DRAGO 1; Gilnei Luiz de MOURA 2; Janaina MARCHI 3

Recibido: 29/07/16 • Aprobado: 12/08/2016

2. Crises financeiras e o impacto nas instituições bancárias nacionais

RESUMO: Este artigo tem por objetivo compreender como a crise econômica mundial de 2008 impactou na mudança de comportamento das instituições bancárias brasileiras em relação ao crédito para Micro e Pequenas Empresas – MPE’s. Assim, realizou-se uma pesquisa bibliográfica a partir das bases Web Of Science e Scielo, analisando trabalhos divulgados entre os anos de 2007 a 2015, indexados pelos termos: crise econômica, instituições bancárias brasileiras, MPE’s. Os resultados confirmam a dependência das MPE’s relativa aos bancos, contudo, em resposta a desaceleração da economia e risco de inadimplência, esses impõem barreiras de acesso ao crédito, gerando retração, estagnação e/ou falência das MPE’s. |

ABSTRACT: This article aims to understand how the global economic crisis of 2008 impacted the change in behavior of Brazilian banks in relation to credit for micro and small enterprises - MSEs. Thus, there was a literature search from Web of Science and Scielo bases, analyzing works published between the years 2007 to 2015, indexed by the words: economic crisis, Brazilian banks, MSE. The results confirm the dependence of MSE on the banks, however, in response to the economic slowdown and the risk of default, these impose barriers to credit access, generating downturn, stagnation and/or failure of MSEs. |

A palavra “crise” está associada a momentos em que a economia apresenta um longo período de crescimento baixo ou nulo, diferenciando-se, por tanto, das depressões, por estas serem menos longas e mais profundas (Pereira, 2010). Bertolo (2010) especifica que a crise financeira é um termo usado para definir uma situação de desvalorização de um ativo ou de uma instituição, pode ser gerado por estouro de bolhas financeiras, quebras ou iliquidez de grandes empresas e instituições ou uma recessão financeira.

Em termos gerais, a crise financeira é causada tanto por origem interna, quanto externa. A primeira ocorre devido ao fracasso das políticas nacionais, enquanto a segunda se dá a partir de uma crise internacional, que pode surgir em outro país ou região, e que impacta a economia nacional por meio do comércio e de suas repercussões financeiras (Waelti, 2015). Nesta configuração, nota-se que desde a década de 30, quando o mundo enfrentou a Grande Depressão, várias crises afetaram o cotidiano tanto da economia global, quanto das economias nacionais.

O Quadro I demonstra algumas crises pontuais que ocorreram entre o Crack de 29 e a Grande Recessão de 2008:

Crise |

Ano |

Descrição |

Impactos |

O Crack de 1929 |

1929 -1930 |

Queda dos preços dos produtos agrários dos Estados Unidos. |

- Quedas de produção e de preços; - Queda na bolsa de valores de NY. |

O fim do padrão ouro |

1971 |

Gastos excessivos dos EUA no Exterior e a Guerra do Vietnã fizeram com que as reservas de ouro que o país tinha caíssem. |

- Desvalorização do Dólar. |

Embargo do petróleo durante a guerra Árabe-Israelense |

1973 |

Corte de provisão dos Estados que compõem a Organização dos Países Exportadores de Petróleo (Opep), provocou o aumento na commodity. |

- Aumento da fatura energética do Ocidente; - Crise nos países mais industrializados. |

A Revolução Iraniana |

1979 |

Derrocada do Xá Mohammad Reza Pahlevi e a instauração da República Islâmica do Irã. |

- Provoca a segunda crise do petróleo, e um novo colapso internacional. |

Segunda-feira Negra |

1987 |

Milhões de investidores ao mesmo tempo venderam suas ações na Bolsa de NY devido à crença da manipulação de informação privilegiada e à aquisição de empresas com dinheiro procedentes de empréstimos. |

- Queda na bolsa de valores de NY; -Intensificação da coordenação monetária internacional e dos principais assuntos econômicos. |

Crise das pontocom |

2000 |

Excessos da nova economia deixaram uma esteira de falências, fechamentos, compras e fusões no setor da internet e das telecomunicações. |

- Em três anos a crise apaga do mapa quase cinco mil companhias; - Algumas das grandes corporações de telecomunicações foram protagonistas dos maiores escândalos contábeis da história. |

11 de Setembro |

2001 |

Atentados contra o World Trade Center (Torres Gêmeas) em Nova York e o Pentágono em Washington. |

- Queda nas as bolsas de valores no mundo todo. |

A Grande Recessão |

2008 |

Explosão de uma enorme bolha imobiliária, que revelou que os bancos tinham estendido hipotecas lixo (subprime) a pessoas sem condições de pagar. |

- Os EUA sofreram a maior crise financeira desde os anos 1930, consequência de um relaxamento na avaliação do risco. - Contagiou o resto do mundo. |

Quadro I: Maiores crises desde 1929.

Nota. Fonte: Exame.com, 2010. Adaptação de “Cronologia das crises mais graves desde 1929”.

Em termos gerais, observando as crises apontadas no Quadro I, percebe-se que a crise de 2008 é qualitativamente diferente das demais crises precedentes. Ao contrário das crises das décadas de 1980, 1990 e 2000, que em geral limitaram-se a alguma parte do mundo, ou a alguns países, essa crise se estendeu ao mundo inteiro. A crise de 2008 impôs grandiosos prejuízos aos maiores conglomerados financeiros do planeta, de modo que alguns destes ficaram completamente descapitalizados, e essa retração, tal qual uma ressaca, impactou praticamente o globo como um todo (Singer, 2009).

Nesta configuração, além da crise financeira que atingiu praticamente a todas as nações a partir de 2008, a situação agravou-se no Brasil, em virtude do reflexo sobre a economia brasileira, ou seja, da ampliação da crise em meados do segundo semestre de 2008, somada a queda abrupta e acentuada da produção e do emprego, do corte do financiamento externo e da retração do crédito interno, houve uma redução drástica de produção das empresas (Carvalho, 2009).

Na visão de Almeida et al. (2012), a crise mundial de 2008 foi gerada por meio de uma bolha imobiliária nos EUA, em virtude do aquecido mercado de imóveis e das baixas taxas de juros que atraia a atenção das pessoas desde 2006. Por exemplo, era possível conseguir grandes rendimentos com a venda de propriedades extremamente valorizadas. Neste momento, os bancos cederam inúmeros empréstimos hipotecários, sem uma minuciosa análise do perfil dos tomadores, o que permitia acesso ao crédito tanto para “bons” pagadores, quanto para pessoas com histórico de pagamentos desconhecidos e principalmente de “maus” pagadores. Essa operação por sua vez, acarretou uma inadimplência “inesperada”, e consequentemente, o estouro da bolha.

A crise econômica, pela qual o Brasil atravessa desde o começo de 2009, também foi reflexo da crise de 2008. Nessa conjuntura, praticamente todos os setores econômicos nacionais tiveram impactos, como adoção de indicadores mais criteriosos de proteção ao crédito, que restringiram ou dificultaram os acessos ao financiamento, tanto para pessoa física, quanto para pessoa jurídica. No caso específico das pessoas jurídicas, as que mais poderiam ter o acesso restrito, seriam as que menos poderiam dar garantias de pagamento, neste grupo, num primeiro momento, é que se encontram o micro empreendedor individual (MEI), e as micro e pequenas empresas (MPE’s) (Aoki & Badalotti, 2014).

A composição da economia brasileira apresenta a singularidade da participação de MPE’s, visto que representam 99% dos empreendimentos nacionais, 28% do faturamento do PIB nacional, 44% dos empregos formais no serviço e 70% dos empregos formais no comércio (Sebrae, 2013).

Considerando-se relevante que reflexos da crise de 2008 ainda estão presentes na crise brasileira que inicia em 2009, e que o impacto é sentido por toda a economia nacional, vide endividamento da população, redução da classe média, redução de geração de postos de trabalho, empobrecimento da população, e que considerável parte da economia nacional depende do desempenho das MPE’s, pretende-se neste trabalho investigar, como a crise econômica mundial de 2008 influenciou na mudança de comportamento das instituições bancárias brasileiras, especificamente em relação ao crédito para micro e pequenas empresas.

Para operacionalizar este estudo, foi realizado um levantamento bibliográfico a partir do que a literatura tem publicado a respeito da mudança de comportamento das instituições bancárias brasileiras em relação às linhas de crédito para micro e pequenas empresas frente à crise econômica mundial de 2008. Pelo trabalho possuir características descritivas e qualitativas (Vieira, 2004), a sistemática empregada para a coleta de dados foram as referências de artigos, teses e dissertações, do banco de dados da Coordenação de Aperfeiçoamento de Pessoal de Nível Superior (CAPES), mais especificamente nas bases de dados Web Of Science e Scielo, utilizando como filtro os artigos, dissertações e teses publicados e defendidos entre os anos de 2007 e 2015. Mapeados como balizadores da pesquisa, foram relacionados os assuntos: (I) A crise econômica mundial e a bolha imobiliária; (II) A crise econômica brasileira; (III) A crise econômica nos bancos brasileiros; (IV) O crédito para micro e pequenas empresas.

Este estudo tem como proposta colaborar com reflexões acerca de assuntos como crise mundial, crise financeira brasileira, reflexos da crise sobre as MPE’s, além de auxiliar no entendimento das características de um colapso econômico, afim de os governos e empresas terem condições de antever-se ao fato e se preparar da melhor forma para tal situação.

Afim de melhor entendimento desse trabalho optou-se por construí-lo em quatro tópicos. O primeiro aborda a problematização e o método de investigação, o segundo trata dos conceitos teóricos a respeito das crises financeiras e impacto nas instituições bancárias nacionais. Os resultados do levantamento bibliográfico e suas análises ocorrem no terceiro tópico. Por fim, a conclusão, limitações e sugestões de investigações futuras, estão presentes no quarto tópico. Os resultados da pesquisa foram analisados de forma qualitativa e as informações coletadas foram totalmente de fontes secundárias.

Este tópico tem como finalidade apresentar uma contextualização da problemática dessa pesquisa, desde a origem do colapso da economia mundial de 2008, perpassando pela crise econômica brasileira, até as consequentes mudanças de comportamento das instituições bancárias brasileiras em relação ao crédito para as MPE’s.

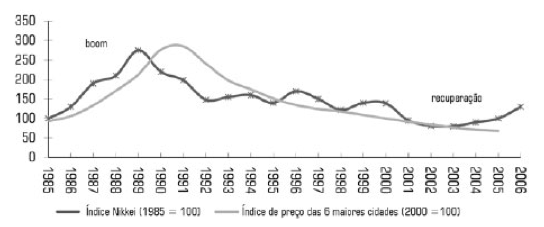

A bolha imobiliária, como por exemplo, a ocorrida no Japão entre os anos de 1986 a 1991 (Gráfico I), trata do aumento da demanda por imóveis e é ocasionada tanto pela facilidade de crédito, quanto pela necessidade das pessoas que não possuem residência. Porém não são acompanhadas pela oferta de imóveis disponíveis, provocando grande elevação dos preços. A demanda é gerada conforme a melhora das condições de vida da população, acréscimo de empregos e baixa taxa de juros dos financiamentos (Allen & Carletti, 2009).

Gráfico I: A bolha imobiliária no Japão. Preço dos ativos (1985-2006).

Nota. Fonte: Bank Of Japan. (1999). Comparative economic and financial estatistics – Japan and other major countries. Bank of Japan.

A crise mundial de 2008 teve origem no estouro de uma dessas bolhas imobiliárias, mais especificamente nos Estados Unidos, também no ano de 2008, provocada pela provisão competitiva de crédito a cada vez mais compradores de habitações, cujos preços não cessaram de subir durante cinco anos. Os novos proprietários utilizavam a valorização dos seus patrimônios, que serviam como garantia, para tomar mais empréstimos. O aumento do consumo alcançava até mesmo produtos importados, fazendo que os efeitos da bolha se propagassem pelo mundo (Singer, 2009; Duchin, Ozbas e Sensoy, 2010).

Somado a crise do estouro da bolha americana no primeiro semestre de 2008, em setembro do mesmo ano, a quebra do banco americano de investimentos Lehman Brothers e o colapso da maior seguradora do mundo, resultaram em uma das maiores crises financeiras já vistas, e acabou por refletir diretamente nas demais instituições financeiras dos Estados Unidos, e.g., Bear Stearns, Merrill Lynch, Citibank (Campello, Graham e Harvey, 2010).

A crise espalhou-se pelo mundo por meio da interdependência dos sistemas financeiros nacionais, bolhas especulativas em mercados imobiliários de outros países (Reino Unido, Espanha, Irlanda), e das seguintes quedas: demanda global, exportações, atividade econômica, emprego, e dos preços das ações que forçaram governos e bancos centrais em muitas partes do mundo a seguir as políticas intervencionistas dos EUA (Moller & Vital, 2013).

A redução de crédito transformou o que já era uma grande recessão na pior recessão em 80 anos, e a recuperação permanece frágil em comparação com períodos de recuperação pós-guerra anteriores. O PIB ainda está abaixo de seu pico pré-crise em muitos países ricos, especialmente na Europa, onde a crise financeira evoluiu para a crise do euro (Makkonen, et al., 2014).

A referida crise global teve contágio com a economia brasileira pela queda das exportações e importações, em consequência da queda da demanda global, pela escassez de crédito, pela queda da confiança de empresários e consumidores brasileiros e pela tentativa do governo de seguir políticas protecionistas, como estimular a expansão do crédito e diminuição das taxas de juros nos bancos (Carvalho, 2009).

A adoção dessas políticas pensadas para minimizar de modo satisfatório os efeitos da crise sobre os pequenos negócios eram frágeis e não deram resultados perante a força do colapso mundial. Os fundos garantidores de crédito do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e do Banco do Brasil direcionados a pequenas e médias empresas, com o desígnio de apoiar financeiramente estes empreendimentos em momento de falta de liquidez, não foram suficientes para impedir o aumento do número de pedidos de recuperação judicial por parte destes (Madureira, 2011).

A crise sistêmica global atingiu a economia brasileira tanto pela via do comércio exterior como pela via dos fluxos financeiros, incluindo as linhas de crédito comercial. O congelamento dos mercados interbancários e financeiros internacionais, a abrupta desvalorização do real associada à fuga para segurança dos investidores estrangeiros e à desmontagem das operações com derivativos cambiais realizadas pelas empresas conduziram à rápida deterioração das expectativas dos bancos que reagiram contraindo crédito e “empoçando” a liquidez (Freitas, 2009).

A desvalorização do real frente ao dólar, iniciada em setembro de 2008, foi o fator mais relevante na hierarquia dos canais de transmissão, sobrepujando outros elementos, tais como o aumento da remessa de capitais para o exterior, a contração do crédito internacional e a forte queda dos investimentos diretos estrangeiros (Castilho, 2011).

Na visão de Madureira (2011), o reflexo da crise no Brasil foi à mudança em relação ao crédito, onde apresentou uma grande contração, e as empresas que mais sofreram com isso foram as MPE’s, uma vez que enfrentaram forte concorrência das empresas maiores no mercado de crédito. Como consequência, afetou a capacidade produtiva, desacreditando as empresas diante de vários clientes e obrigando-as a enxugar sua estrutura, reduzir o quadro de funcionários e fechar filiais (Ventura, Lima e Costa, 2011).

Conforme analisado por Teixeira, Pinheiro e Ferreira (2013), mesmo com medidas políticas de proteção da economia adotadas pelo Governo, os impactos gerais da crise foram: a retração da atividade econômica como um todo evidenciado por meio de uma abrupta queda na taxa de crescimento do PIB, um déficit nas transações correntes e relativa estabilidade no nível de emprego. Contudo, as políticas adotadas não foram capazes de impedir contrações significativas na taxa de crescimento e o resultado negativo das transações correntes.

A crise internacional atingiu a economia brasileira em um momento de auge, quando completava uma sequência de seis trimestres de crescimento em aceleração. Nesse contexto, no qual as empresas produzem mais e planejam novos investimentos, o crédito bancário é essencial tanto para o giro como para a expansão da produção. Na reversão das expectativas, os bancos reagiram com excesso de prudência e retraíram fortemente o crédito, levando as empresas a rever os planos de produção e de investimento. O resultado foi a rápida desaceleração da atividade econômica no último trimestre do ano de 2008 (Freitas, 2009).

Em meio a essa mudança de postura das instituições bancárias brasileiras, as grandes empresas se beneficiaram, pois ofereciam maiores garantias na obtenção de linhas de crédito. O risco de se conceder empréstimos às empresas de menor porte é maior, e isso resultou no encarecimento e menor disponibilidade de recursos oferecidos às MPE’s. Lembra-se que, em momento de crise, o sistema bancário tende a ser mais seletivo no crédito as pequenas empresas (Madureira, 2011).

Enquanto a eficiência de lucro foi afetada negativamente pela crise, a eficiência de custo foi afetada positivamente. O efeito positivo da crise sobre a eficiência de custo parece indicar que, durante períodos de crise, os bancos buscam maior racionalização dos componentes do custo, por se tratar de variáveis de mais fácil controle. Já os componentes da receita são os mais afetados nestes períodos, pois dependem de fatores externos aos bancos (Arantes & Rocha, 2012).

O governo federal, por meio do Banco do Brasil, ensejou aumentar a oferta de crédito com vistas ao estímulo ao consumo. No começo, os bancos privados retraíram a oferta de crédito e elevaram as taxas de juros, porém alguns meses mais tarde, assim que o mercado verificou expansão da base de crédito, passaram também a ofertar crédito em condições mais vantajosas. Mas nem mesmo essa intervenção do governo foi capaz de conter a recessão no Brasil, sendo que as taxas de juros voltaram a aumentar e a liberação de crédito diminuiu novamente (Silva & Alperstedt, 2013).

Afim de investigar o comportamento das instituições bancárias brasileiras, apenas do ponto de vista de publicações, fez-se um levantamento bibliográfico entre os meses de abril a junho de 2016. Para melhor entendimento dos resultados, e posterior análise, optou-se por separar os dados em três blocos: A) Bolha imobiliária e a crise econômica mundial de 2008; B) A crise econômica brasileira; C) A crise econômica nas instituições bancárias brasileiras.

Para estruturar as análises e resultados sobre a temática que remete especificamente a bolha imobiliária e a crise mundial de 2008, foram selecionados 12 textos de 26 autores entre os anos de 2007 a 2015, indicando o motivo do início e as suas consequências, conforme mostra o Quadro II:

Ano |

Autor |

Título |

Palavras-chave |

Instituição |

Periódico |

QUALIS CAPES 2012/13/14 Adm., C.Cont. Turismo |

2008 |

Monteiro, J. V. |

Um padrão de política pública na crise econômica mundial. |

Crise econômica, Políticas públicas, Política e a economia. |

Escola Brasileira de Administração Pública e de Empresas - Ebape-FGV |

RAP - Revista de Administração Pública. ISSN 0034-7612 |

A2 |

2009 |

Singer,P. |

A América Latina na crise mundial. |

Crise financeira internacional, Globalização financeira, Estatização de bancos falidos. |

Universidade de São Paulo USP |

REA - Revista Estudos Avançados ISSN 1806-9592

|

B2 |

2009 |

McKibbin, W.; Stoeckel, A. |

The Global Financial Crisis: Causes and Consequences |

Global Financial Crisis, International Trade, DSGE models. |

Australian National University |

International Economy Program ISSN 0925-5273 |

A1 |

2009 |

Allen, F.; Carletti, E. |

The Global Financial Crisis: Causes and Consequences. |

Financial crisis, Real estate bubble, Causes and consequences of the crisis. |

University of Pennsylvania e European University Institute |

Journal of Monetary Economics ISSN 0304-3932 |

A1 |

2010 |

Campello, M.; Graham, J.R.; Harvey, C.R. |

The real effects of financial constraints: Evidence from a financial crisis. |

Financial crisis, Financing constraints, Investment spending. |

University of Illinois e Duke University |

Journal of Financial Economics ISSN 0304-405X |

A1 |

2010 |

Duchin, R.; Ozbas, O.; Sensoy, B. |

Costly external finance, corporate investment, and the subprime mortgage credit crisis. |

Corporate investment, Cash Corporate liquidity, Financing constraints. |

University of Michigan, University of Southern e Ohio State University |

Journal of Financial Economics ISSN 0304-405X |

A1 |

2010 |

Pereira, L.C. |

A crise financeira global e depois: um novo capitalismo? |

Crise financeira, Desregulação, Neoliberalismo, Coalizão política. |

Fundação Getúlio Vargas – FGV |

CEBRAP - Revista Novos Estudos ISSN 0101-3300 |

A2 |

2012 |

Almeida, M. S.; Bertucci, L. A. Francisco, J. R.; Amaral, H. F. |

Influência da crise financeira mundial na estrutura econômica das instituições financeiras bancárias brasileiras e seus reflexos no índice de Basiléia: Uma abordagem comparativa. |

Instituições financeiras, Índice de Basiléia, Crise financeira. |

Universidade de São Paulo USP |

RCO – Revista de Contabilidade e Organizações ISSN 1982-6486 |

B1 |

2013 |

Moller, H.D.; Vital, T. |

Os impactos da crise financeira global 2008/09 e da crise na área de euro desde 2010 sobre a balança comercial brasileira. |

Crise financeira global, Crise na área do euro, Balança comercial brasileira. |

|

RACEF – Revista de Administração Contabilidade e Economia da FUNDACE ISSN 2178-7638 |

|

2013 |

Ferraz, F. C. |

Crise financeira global: impactos na economia brasileira, política econômica e resultados. |

Crise do subprime, Economia brasileira, Crise econômica mundial, Política fiscal. |

Universidade Federal do Rio de Janeiro – UFRJ |

Dissertação de mestrado |

|

2013 |

Bezerra, M. M.; Correa, A. L.; Mendonça, A. R.; Clementino, M. L. |

Formação, sustentação ou implosão de uma bolha imobiliária? A dinâmica de preços de imóveis de Natal de 2005-2010. |

Bolha imobiliária, Capital estrangeiro, Crédito imobiliário. |

Universidade Estadual de Campinas – UNICAMP |

RES - Revista Economia e Sociedade ISSN 1982-3533 |

B1 |

2014 |

Makkonen, H.; Pohjola, M.; Olkkonen, R.; Koponen, A. |

Dynamic capabilities and firm performance in a financial crisis. |

Dynamic capabilities, Innovation, Business environment, Financial crisis. |

University of Turku e Ultrecht University School of Economics |

Journal of Business Research ISSN 0148-2963 |

A1 |

Quadro II: A bolha imobiliária e a crise econômica mundial de 2008.

Nota. Fonte: Elaborado pelos autores.

Para analisar a temática que leva especificamente a crise econômica brasileira, foram destacados 10 textos de 15 autores entre os anos de 2007 a 2015, indicando como o Brasil foi afetado e as suas consequências, conforme mostra o Quadro III:

Ano |

Autor |

Título |

Palavras-chave |

Instituição |

Periódico |

QUALIS CAPES 2012/13/ 14 Adm., C.Cont. Turismo |

2009 |

Monteiro, J. V. |

Governança da crise econômica |

Lições da crise de 2008, Crise e estado administrativo. |

Escola Brasileira de Administração Pública e de Empresas - Ebape-FGV |

RAP - Revista de Administração Pública. ISSN 0034-7612 |

A2 |

2009 |

Monteiro, J. V. |

Percepções analíticas da crise econômica e racionalidade política |

Dinâmica da crise, Racionalidade das regras eleitorais. |

Escola Brasileira de Administração Pública e de Empresas - Ebape-FGV |

RAP - Revista de Administração Pública. ISSN 0034-7612 |

A2 |

2009 |

Carvalho, C. E. |

A crise internacional desafia o modelo brasileiro de abertura e liberalização |

Crise internacional, Economia brasileira, Modelo brasileiro de abertura e liberalização. |

Universidade de São Paulo USP |

REA - Revista Estudos Avançados ISSN 1806-9592

|

B2 |

2011 |

Castilho, M. |

Impactos da Crise Econômica Internacional Sobre O Comércio Exterior Brasileiro.

|

Crise, Recessão Econômica, Mercado Financeiro, Comércio Exterior, Países em Desenvolvimento, Brasil. |

IPEA – Instituto de Pesquisa Econômica Aplicada |

Livro |

|

2011 |

Ventura, V. A.; Lima, E.; Costa, B. K. |

Mudança organizacional na transição entre as fases do ciclo de vida das pequenas e médias empresas |

Mudança organizacional; Ciclo de vida das organizações; Pequenas e médias empresas, Economia brasileira. |

Universidade Nove de Julho – UNINOVE |

Revista REUNA ISSN: 2179-8834

|

B4 |

2011 |

Madureira,M. |

A crise econômico-financeira internacional e seus impactos sobre a preservação das microempresas e empresas de pequeno porte. |

Empresa, preservação, crise econômico-financeira. |

Universidade Estadual Paulista “Júlio de Mesq Filho” Faculdade de Ciências Humanas e Sociais – UNESP |

Dissertação de Mestrado |

|

2013 |

Pereira, J. M. |

A economia brasileira diante da crise mundial: fragilidades e perspectivas de crescimento. |

Mudança no Cenário Mundial, Política Econômica, Perspectivas de Crescimento. |

Universidade de Brasília – UnB |

RECFin - Revista Evidenciação Contábil e Financeira ISSN: 2318-1001 |

B4 |

2013 |

Teixeira, J. R.; Pinheiro, D. S.; Ferreira, P. F. |

Política econômica brasileira frente à crise mundial recente: uma análise baseada nas contribuições de Kaldor |

Quadrado mágico; controvérsia Kaldoriana; gestão governamental; crise econômica brasileira. |

Universidade de Brasília – UnB |

RSP - Revista do Serviço Público ISSN: 0034-9240

|

B1 |

2013 |

Ferraz, F. C. |

Crise financeira global: impactos na economia brasileira, política econômica e resultados. |

Crise do Subprime, Economia Brasileira, Política Monetária, Política Fiscal e Creditícia, Atuação do Banco Central. |

Universidade Federal do Rio de Janeiro – UFRJ |

Dissertação de mestrado |

|

2013 |

Silva, A. F.; Weffort,E. F.; Flores, E.S; Silva, G.P. |

Earnings management and economic crises in the brazilian capital market |

Earnings management, macroeconomic factors, economic crises, emerging capital markets. |

Fundação Getúlio Vargas – São Paulo – FGV |

RAE - Revista de Administração de Empresas. ISSN 0034-7590

|

A2 |

Quadro III: A crise econômica brasileira.

Nota. Fonte: Elaborado pelos autores.

Para sustentar os resultados e análises sobre a crise econômica nas instituições bancárias brasileiras, evidenciando quais foram as reações dos bancos e os reflexos na economia, foram selecionados 9 trabalhos de 19 autores, entre os anos de 2007 a 2015, conforme está exposto no quadro IV:

Ano |

Autor |

Título |

Palavras-chave |

Instituição |

Periódico |

QUALIS CAPES 2012/13/14 Adm., C.Cont. Turismo |

2008 |

Zica, R.M. e Martins, H.C. |

Sistema de garantia de crédito para micro e pequenas empresas no Brasil: proposta de um modelo |

Micro e pequenas empresas, Empreendedorismo, Acesso ao crédito. |

Escola Brasileira de Administração Pública e de Empresas - Ebape-FGV |

RAP - Revista de Administração Pública. ISSN 0034-7612 |

A2 |

2009 |

Freitas, M. C. P. |

Os efeitos da crise global no Brasil: aversão ao risco e preferência pela liquidez no mercado de crédito. |

Crise sistêmica, Preferência pela liquidez, Bancos, Contração do crédito,Brasil. |

Universidade Estadual de Campinas – UNICAMP |

REA - Revista Estudos Avançados ISSN 1806-9592

|

B2 |

2011 |

Madureira,M. |

A crise econômico-financeira internacional e seus impactos sobre a preservação das ME e EPP.

|

Empresa, preservação, crise econômico-financeira. |

Univers. Estadual Paulista “Júlio de Mesq. Filho” Faculd. de Ciências Humanas e Sociais – UNESP |

Dissertação de Mestrado |

|

2012 |

Arantes, T. M. e Rocha, B. P. |

Eficiência dos bancos brasileiros e os impactos da crise financeira global de 2008. |

Crise financeira global, Eficiência, Setor bancário brasileiro. |

Universidade de Brasília – UnB |

ANPEC – Revista da Associação Nac. dos Centros de Pós-Grad. em Econ. ISSN:1517-7580 |

B1 |

2012 |

Gonçalves, R. S.; Tavares, A. L.; Ximenes, P. e Silva, R. M. |

Comportamento dos Dez Maiores Bancos Brasil Durante a Crise Subprime: uma Análise por Meio de Indicadores Contábeis |

Análise de Balanço, Instituições Financeiras, Crise do subprime. |

Universidade de Brasília – UnB |

REPEC - Revista de Educ. e Pesq em Contabilidade ISSN: 1981-8610 |

B3 |

2013 |

Silva, A. D.; e Alperstedt, G. D. |

Mudança organiz. estratégica em um banco público: uma análise a partir da perda da conta movimento. |

Banco do Brasil; mudança; estratégia; contexto. |

Escola Brasileira de Administração Pública e de Empresas - Ebape-FGV |

RAP - Revista de Administração Pública. ISSN 0034-7612 |

A2 |

2014 |

Aoki, V. G. e Badalotti, R. M. |

Dificuldades e perspectivas no acesso de MPE’s a linhas de crédito públicas. |

Microempresas linhas de crédito, Políticas públicas, Desenvolvimento. |

Escola Brasileira de Administração Pública e de Empresas - Ebape-FGV |

RAP - Revista de Administração Pública. ISSN 0034-7612 |

A2 |

2014 |

Ribeiro, F. V., e Schiozer, R. F. |

Cessão de crédito e restrição de capital: um estudo com bancos brasileiros |

Cessão, coobrigação, crédito, restrição de capital, liquidez bancária. |

Fundação Getúlio Vargas – FGV |

RAE – Revista de Administração de Empresas ISSN: 1676-5648 |

A2 |

2015 |

Campos, K.; Souza, M. M. e Matos, L. S. |

Impacto da Crise Econ. do Crédito nos Indicad. de Desemp. dos Maiores Bancos Brasileiros: Uma Análise entre os Anos de 2005 a 2012. |

Bancos, Crise econômica, Impacto nos indicadores. |

Universidade Federal de Campina Grande – UFCG |

REUNIR - Revista de Administração, Contabilidade e Sustentabilidade ISSN: 2237-3667 |

B3 |

Quadro IV: A crise econômica nas instituições bancárias brasileiras.

Nota. Fonte: Elaborado pelos autores.

A análise das referências dos Quadros II, III e IV deu-se por duas formas - uma em que se verificam os dados técnicos – (ano de publicação, autor, palavras-chave, instituição de origem) e qualis. Neste sentido, resumidamente tem-se um total de 31 trabalhos analisados, de 57 diferentes autores, publicados entre os anos de 2007 e 2015. Do total, cinco destes trabalhos possuem qualis capes A1, nove A2, quatro B1, três B2, dois B3, dois B4 e seis não possuem qualis capes, por serem dissertações, livros ou por não possuírem classificação nos últimos quatro anos.

A segunda forma, proposta de investigação deste artigo, trata dos conteúdos desenvolvidos nessas referências apontadas nos Quadros II, III e IV.

Com base nos dados do Quadro II, têm-se as seguintes percepções conforme a temática bolha imobiliária e a crise econômica mundial de 2008:

A bolha imobiliária que estourou nos EUA em 2008 teve características semelhantes com a que ocorreu no Japão na década de 1990, conforme mencionou Allen e Carletti (2009), resultado da alta demanda por imóveis, perante a baixa oferta, fazendo com que os imóveis disponíveis no mercado tivessem seus valores alavancados desproporcioanalmente comparados a inflação. Tal situação é característica de economia de mercado livre, em que não há nenhuma instância que concilie os interesses de vendedores e compradores, assim como foi abordado por Singer (2009) e Bezerra et al., (2013). Soma-se a este fato, a concessão incomensurável de empréstimos a credores sem condições de honrar com o pagamento, e também a inovações financeiras para securitizar os títulos destes empréstimos, dando-lhes a classificação de títulos “excelentes”, como foi observado por Almeida et al., (2012).

O colapso financeiro foi exposto ao restante do mundo com a notícia da quebra de um dos maiores bancos americanos, o Lehman Brothers, desencadeando a crise mais grave desde a grande depressão da década de 1930, como foi observado por Ferraz (2013), Moller e Vital (2013). Sob o ponto de vista político, o governo dos EUA empregou medidas de interesse geral, assim como referiu Monteiro (2008), utilizando políticas fiscais e monetárias prolongadas para salvar o país, e ajudar que o restante da economia global não entrasse em uma nova depressão.

Mckibbin e Stoeckel (2009), possuem um entendimento de que o mundo poderia ter escapado da recessão se não houvesse em outros países o contágio de reavaliação de riscos. A desaceleração dos EUA teria sido compensada por redistribuição global do capital. A China, por exemplo, poderia ter ressurgido com força e conduzido o mundo para longe do colapso.

Pereira (2010), explora o conceito de que a crise financeira global de 2008 foi consequência do processo de financeirização, a criação de riqueza financeira fictícia iniciada da década de 1980, e da hegemonia de uma ideologia reacionária, o neoliberalismo, baseada em mercados autorregulados e eficientes.

A bolha imobiliária deixou reflexos não só em empresas do ramo financeiro, e no ponto de vista de Duchin, Ozbas e Sensoy (2010), Campello, Graham e Harvey (2010), as empresas americanas tiveram grandes perdas, e as que mais sofreram com o colapso econômico foram as que possuíam poucas reservas, tinham muitas dívidas a curto prazo e dependiam diretamente de financiamento externo. Já para Makkonen et al. (2014), a crise financeira mundial teve grande valia no ramo empresarial, pois as empresas visualizaram novas oportunidades e ativaram o seu potencial de renovação.

Posicionamento dos autores citados no Quadro III, conforme a crise econômica brasileira:

Contrastando com o intenso engajamento dos legisladores norte-americanos para conter a crise, ao chegar ao Brasil, ela depara-se com um Congresso Nacional letárgico e pouco predisposto a conter o seu avanço, como foi observado por Monteiro (2009). No ponto de vista de Carvalho (2009), o Brasil teve boa resistência a crise nos primeiros meses de 2009, pois mesmo com a intensa queda de produção e investimentos, não houve crise cambial, fiscal, devido a adoção de medidas anticíclicas, com corte de impostos e redução dos juros.

O impacto imediato da crise no Brasil foi a contração do crédito, sendo que as empresas que mais sofreram com tal retração foram as MPE’s, haja vista o encarecimento e menor disponibilidade de recursos oferecidos a estas empresas, reflexos do seu menor poder de negociação na cadeia produtiva, vindo de encontro com a análise de Madureira (2011), Ventura, Lima e Costa (2011) , que também consideram necessário implementar políticas públicas que busquem assegurar ou minimizar o reflexo da redução de crédito para esses negócios, visando à sua preservação, e evitando mudanças organizacionais forçadas.

Análise das abordagem dos autores citados no Quadro IV, de acordo com a crise econômica nas instituições bancárias brasileiras:

Ao considerarem-se esses pressupostos, visualiza-se que após a crise mundial espalhar-se pelo mundo e chegar ao Brasil, o governo brasileiro demorou a tomar uma atitude incisiva, não dando a devida atenção aos impactos que poderiam causar na economia. Com o passar do tempo, determinou algumas medidas de incentivo ao consumo, com queda nas taxas de juros. Esse posicionamento não durou muito tempo, pois as pessoas ficaram endividadas, as empresas sofreram com a inadimplência, e os juros bancários passaram a subir, acompanhados da inflação, gerando uma situação calamitosa para a maioria das micro e pequenas empresas que sustentam a cadeia produtiva do país, e resultando em uma das maiores recessões econômicas já vista no Brasil.

Conforme se observou por meio das literaturas publicadas e estudadas (QUADROS II, III e IV), as mudanças da economia mundial e da postura das instituições bancárias brasileiras perante as micro e pequenas empresas, tiveram início devido à crise que começou a se desencadear entre os anos de 2007 e 2008 nos Estados Unidos, quando ocorreu o estouro de uma bolha imobiliária provocada pela valorização dos imóveis, os quais eram usados pelos proprietários como garantias em operações para a tomada de crédito, sendo que mais tarde não conseguiram pagar. O estouro dessa bolha imobiliária resultou na quebra de um dos maiores bancos americanos, o Lehman Brothers, e o colapso da maior seguradora do mundo. Em virtude do grande peso que os Estados Unidos apresenta perante a economia mundial, e pela magnitude que a globalização financeira atingiu, a crise afetou o restante do mundo, não deixando de fora o Brasil e as micro e pequenas empresas brasileiras.

No Brasil, a crise começou pela queda das exportações em consequência da diminuição da demanda global, e pela escassez de crédito. Para tentar amenizar ou até mesmo travar essa crise no país, o governo lançou políticas protecionistas, como estimular a expansão do crédito para consumo e investimentos, diminuição das taxas de juros nos bancos e aumento dos gastos financiados pelo BNDES. Porém esse cenário não se sustentou, pois mesmo com as políticas adotadas, o governo não conseguiu conter as retrações do mercado e do PIB.

Com todos esses acontecimentos, ocorreu o desaquecimento da economia brasileira, gerando um efeito cascata, onde os bancos, que já vislumbravam uma diminuição em sua receita, tiveram que adotar algumas mudanças, e viram como alternativa para aumentar seus lucros, a redução dos custos, que dentre outras consequências, gerou demissões. Além disso, e com a finalidade de proteger o seu patrimônio e evitar o aumento da inadimplência, que já começara a tomar uma maior proporção, as instituições bancárias brasileiras aumentaram as taxas de juros e o rigor nas análises do risco de crédito, onde os maiores prejudicados foram as micro e pequenas empresas. Com esse maior rigor por parte dos bancos, a grande parte do crédito estava disponível para quem apresentasse as melhores garantias, sendo que empresas de maior porte têm mais condições de apresentar garantias a operações de créditos, do que as MPE’s, que muitas vezes estão começando a formar o seu patrimônio. As poucas linhas de crédito que sobraram para as micro e pequenas empresas apresentavam uma elevada taxa de juros, o que muitas vezes inviabilizava tal operação.

Dando continuidade ao efeito cascata, os consumidores, com o receio de não manter a renda, em virtude de uma possível perda de emprego, reduziram o consumo, gerando uma diminuição na demanda recebida pelas MPE’s, que por sua vez, obtiveram um consequente encolhimento do faturamento, tendo como alternativa, assim como os bancos, a redução de custos, que resulta em demissões dos funcionários, diminuição do estoque, ou até mesmo o fechamento da empresa.

O presente artigo teve como objetivo analisar como foi a mudança de comportamento das instituições bancárias brasileiras em relação as linhas de créditos para as micro e pequenas empresas frente à crise econômica mundial de 2008 por meio de um estudo bibliográfico. Conforme dados do SEBRAE (2013), as micro e pequenas empresas representam 99% dos empreendimentos do Brasil e 28% do faturamento anual, devendo, o governo, atentar para políticas públicas que busquem amenizar os impactos que a retração de crédito possa trazer, para preservar essas empresas que são o começo das futuras grandes corporações, e a sustentação da nossa economia.

O presente estudo mostrou que as micro e pequenas empresas possuem grande dependência perante as instituições financeiras, visto que, para terem condições de um crescimento mais rápido, muitas vezes precisarão de incentivos e créditos de terceiros, recorrendo a bancos, e no momento em que os bancos, movidos pela desaceleração da economia e aumento do risco de inadimplência, dificultam o acesso ao crédito, resulta numa retração destas MPE’s, que tendem a estagnar, ou até mesmo fechar as portas.

Como limitação, ressalta-se que foi uma análise da literatura já publicada referente ao assunto, e que uma pesquisa de campo realizada diretamente com as empresas poderia agregar maior valor ao trabalho, por meio de coleta de dados primários, aplicação de questionários e entrevistas.

Allen, F, Carletti, E. (2009). The Global Financial Crisis: Causes and Consequences. Journal of Monetary Economics.

Almeida, M. S., Bertucci, L. A., Francisco, J. R., Amaral, H. F. (2012). Influência da crise financeira mundial na estrutura econômica das instituições financeiras bancárias brasileiras e seus reflexos no índice da Basiléia: uma abordagem comparativa. Revista de Contabilidade e Organizações, 16(6), 73 – 94.

Aoki, V. C., Badalotti, R. M. (2014). Dificuldades e perspectivas no acesso de micro e pequenas empresas a linhas de crédito públicas: o caso de Chapecó. Revista Administração Pública, 48(5), 1305 – 1327.

Arantes, T. M., Rocha, B. P. (2012). Eficiência dos bancos brasileiros e os impactos da crise financeira global de 2008. Associação Nacional dos Centros de Pós-Graduação em Economia (ANPEC), Brasília, DF, Brasil.

Bank Of Japan. (1999). Comparative economic and financial estatistics – Japan and other major countries. Bank of Japan.

Bertolo, L. A. (2010). A crise financeira. Disponível em http://www.bertolo.pro.br/MatFin/HTML/crise_financeira.htm.

Bezerra, M. M., Correa, A. L., Mendonça A. R., Clementino M. L. (2013). Formação, sustentação ou implosão de uma bolha imobiliária? A dinâmica de preços no mercado de imóveis de Natal no período 2005-2010. Revista Economia e Sociedade, (47), 167 – 196.

Campello, M., Graham, J. R., Harvey, C. R. (2010). The real effects of financial constraints: Evidence from a financial crisis. Journal of Financial Economics. 00(0), 470 – 487.

Campos, K., Souza, M. M., Matos, L. S. (2015). Impacto da Crise Econômica do Crédito nos Indicadores de Desempenho dos Maiores Bancos Brasileiros: Uma Análise entre os Anos de 2005 a 2012. Revista de Administração, Contabilidade e Sustentabilidade, 5(2), 122 – 143.

Carvalho, C. E. (2009). A crise internacional desafia o modelo brasileiro de abertura e liberalização. Revista Estudos Avançados, 23(66), 111 – 123.

Castilho, M. (2011). Impactos da Crise Econômica Internacional Sobre O Comércio Exterior Brasileiro. Crise Financeira Global: mudanças estruturais e impactos sobre os emergentes. Livro 2. Rio de Janeiro: IPEA.

Duchin, R., Ozbas, O., Sensoy, B. (2010). Costly external finance, corporate investment, and the subprime mortgage credit crisis. Journal of Financial Economics. 97, 418–435.

Exame.com. (2010). Cronologia das crises mais graves desde 1929. São Paulo: Editora Abril.

Ferraz, F. C. (2013). Crise financeira global: impactos na economia brasileira, política econômica e resultados. Dissertação de mestrado, Universidade Federal do Rio de Janeiro, Rio de Janeiro, RJ, Brasil.

Freitas, M. P. (2009). Os efeitos da crise global no Brasil: aversão ao risco e preferência pela liquidez no mercado de crédito. Revista Estudos Avançados, 23 (66).

Gonçalves, R. S., Tavares, A. L., Ximenes, P., Silva R.M. (2012). Comportamento dos Dez Maiores Bancos Bras. Durante a Crise Subprime: uma Análise por Meio de Indicadores Contábeis. Revista de Educação e Pesquisa em Contabilidade, 6(2), 170 – 186.

Madureira, M. (2011). A crise econômico-financeira internacional e seus impactos sobre a preservação das microempresas e empresas de pequeno porte. Dissertação de mestrado, Universidade Estadual Paulista Júlio de Mesquita Filho, Franca, SP, Brasil.

Makkonen, H., Pohjola, M., Olkkonen, R., Koponen, A. (2014). Dynamic capabilities and firm performance in a financial crisis. Journal of Business Research, (67), 2707 – 2719.

Mckibbin, W., Stoeckel, A. (2009). The Global Financial Crisis: Causes and Consequences. International Economy Program, 2(9), 1 – 44.

Moller, H. D., Vital, T. (2013). Os impactos da crise financeira global 2008/09 e da crise na área do euro desde 2010 sobre a balança comercial brasileira. Revista de Administração, Contabilidade e Economia da FUNDACE Business School, 7, 1-19.

Monteiro, J. V. (2008). Um padrão de política pública na crise econômica mundial. Revista de Administração Pública, 42(6), 1237-1248.

Monteiro, J. V. (2009). Governança da crise econômica. Revista de Administração Pública, 43(2), 521-529.

Monteiro, J. V. (2009). Percepções analíticas da crise econômica e racionalidade política. Revista de Administração Pública, 43(4), 979-991.

Pereira, J. M. (2013). A economia brasileira diante da crise mundial: fragilidade e perspectivas de crescimento. Revista Evidenciação Contábil & Finanças, 2, 6-21.

Pereira, L. B. (2010). A crise financeira global e depois: um novo capitalismo? Revista Novos Estudos, 51 – 72.

Ribeiro, F. F., Schiozer, R., F. (2014). Cessão de crédito e restrição de capital: um estudo com bancos brasileiros. Revista de Administração de Empresas, 54(5), 521 – 536.

Sebrae - Guia básico sobre os pequenos negócios do Brasil (2ª Ed). São Paulo, 2013.

Silva, A., D., Alperstedt, G., D. (2013). Mudança organizacional estratégica em um banco público: uma análise a partir da perda da conta movimento. Revista Administração Pública, 47(4), 827-848.

Silva, A. F., Weffort, E. F., Flores, E. S., Silva, G.P. (2013). Earnings management and economic crises in the brazilian capital market. Revista de Administração de Empresas, 54(3), 268 – 283.

Singer, P. (2009). A América Latina na crise mundial. Revista Estudos avançados, 23 (66), 91 – 102.

Teixeira, J. R., Pinheiro, D. S., Ferreira, P. F. (2013). Política econômica brasileira frente à crise mundial recente: uma análise baseada nas contribuições de Kaldor. Revista do Serviço Público Brasília. 64 (2), 201 – 222.

Ventura, V. A., Lima, E., Costa, B. K. (2011). Mudança organizacional na transição entre as fases do cliclo de vida das pequenas e médias empresas. Revista REUNA, 16(4), 79 – 94.

Vieira, M. F. (2004). Por uma boa pesquisa (qualitativa) em administração. Pesquisa qualitativa em administração. 13-28, São Paulo: Editora FGV.

Zica, R. F., Martins, H. C. (2008). Sistema de garantia de crédito para micro e pequenas empresas no Brasil: proposta de um modelo. Revista Administração Pública, 42(1), 181-204.

Waelti, S. (2015). Financial crisis begets financial reform? The origin of the crisis matters. European Journal of Political Economy, 1-15.

1. Graduado em Administração pelo Centro Universitário Franciscano. Email: henrique_fd@yahoo.com.br

2. Doutor em Administração pela Universidade de São Paulo. Email: mr.gmoura.ufsm@gmail.com

3. Mestranda em Administração pela Universidade Federal de Santa Maria. Email: marchijanaina@gmail.com