Vol. 38 (Nº 01) Año 2017. Pág. 2

Hélio Pimenta de MENDONÇA NETO 1; Odilon José de OLIVEIRA NETO 2; Kelly Aparecida SILVA 3

Recibido: 19/07/16 • Aprobado: 20/10/2016

RESUMO: O presente estudo tem como objetivo apurar o quanto variáveis econômicas influenciam a inadimplência em uma empresa varejista do segmento de construção civil abrangendo dados de 60 meses obtidos junto à empresa pesquisada e instituições governamentais entre 2009 e 2013. Utilizou-se o método de correlação visando identificação do grau de associação entre as variáveis selecionadas a partir da teoria e empregou-se o modelo de regressão linear, objetivando a relação entre as variáveis independentes com a variável dependente inadimplência mediante software SPSS versão 20.0, que possibilitou a realização dos cálculos estatísticos e aplicação do teste por etapas (stepwise). Os resultados da correlação expôs a associação positiva entre inadimplência e vendas e as regressões lineares apresentaram uma relação signitivamente positiva entre a inadimplência e a disponibilidade de crédito oferecido pela empresa, por meio das vendas a crédito. Assim sendo, conclui-se que apenas as vendas a prazo influenciam os níveis de inadimplência da empresa entre as variáveis em estudo. |

ABSTRACT: This study has the objective to investigate how economic variables influence the default rate on a building materials store, analyzing data of 60 months obtained from the researched company and governmental institutions between 2009 and 2013. The correlation method was used to identify the grade of association between the variables selected from the theory. In addition, the linear regression model was used to observe the relationship between the dependent and independent variable default rate by using SPSS software version 20.0, which allowed the implementation of statistical calculations and application of stepwise tests. The results of the correlation showed a positive association between default rate and sales while the linear regression showed a positive relationship between the default rate and the availability of credit offered by the company through the credit sales. Therefore, the conclusion is that only credit sales affect the company's default levels between the studied variables. |

Apesar do crescimento econômico do Brasil, lojistas e bancos vem enfrentando um grave problema administrativo: a inadimplência ou default. A inadimplência do consumidor registrou a maior alta dos últimos 9 anos crescendo 21,5% em 2011, segundo dados do SPC – Serviço de Proteção ao Crédito (2012). Como consequência, tem-se a retenção do capital de giro investido nas empresas, falhas no planejamento de pagamentos a fornecedores e desgastes entre clientes e lojistas.

Devido a essa crescente preocupação de empresários em relação à taxa de inadimplência, variáveis econômicas como disponibilidade de crédito, alterações na taxa de juros (SELIC) e inflação tem sido cada vez mais avaliados com a finalidade de explicar o aumento da inadimplência.

Nesse enfoque, Oreiro et al. (2006) afirmam que no Brasil, em função do sucesso da estabilização de preços, da integração, da abertura ao mercado financeiro internacional e do uso de um sistema de taxa de câmbio flutuante, almejava-se que os spreads bancários se conduzissem para níveis internacionais, o que de fato não ocorreu. Nesse patamar, o spread é tido como um dos fatores que evita o crescimento do crédito no Brasil, cuja relação crédito/PIB tem diminuído de forma aguçada desde 1994. Fato que pode explicar as altíssimas taxas de juros dos empréstimos realizados no país, conjecturando, então, para o agravamento da inadimplência.

Ainda no contexto de quesitos econômicos, nota-se que em uma economia globalizada a política monetária nacional absorve rapidamente as variações externas, utilizando de ferramentas para modificar e adequar o cenário nacional. Sob esse ponto de vista, Chu (2001) aponta os determinantes macroeconômicos para o risco de crédito no Brasil a partir de uma base de dados agregados de séries temporais, levando em conta as seguintes variáveis: spread bancário, índice de produção industrial, índice de desemprego, taxa de juros (SELIC) e taxa média de compulsório. Algumas das variáveis coletadas e métodos empregados pelo autor são semelhantes aos utilizados na presente pesquisa.

Nessa conjuntura, Lima e Orrilo (2010), em uma análise teórico-empírica, ressaltam a possível relação entre taxas de juros e a probabilidade de inadimplência para empréstimos desprovidos de garantias, deixando claro o experimento de relacionar o problema com a disponibilidade de crédito.

Sendo a inadimplência uma preocupação recorrente, o Banco Central (BACEN) criou em 2000 a Central de Risco de Crédito, visando facilitar a análise de crédito e deixá-la mais transparente, a fim de evitar crises generalizadas no setor.

Para Camargos et al. (2010), em um cenário de crescimento econômico a facilidade de acesso ao crédito aumenta, uma vez que sua disponibilidade na economia está em alta. Outro fator para esse aumento é a competição entre as instituições financeiras, que buscam o crescimento de suas carteiras de clientes, diminuindo as exigências e o patamar de restrições para a concessão de crédito, o que implica no aumento do número de clientes inadimplentes, ocasionando dificuldades.

Havendo crescimento econômico, que comumente produz aumento na renda média das famílias, espera-se a redução da inadimplência. E na medida em que os contratos de concessão de crédito são honrados, o sistema bancário é induzido a subavaliar os riscos passando a conceder créditos com facilidade. Entretanto, criam-se caminhos para o aumento do endividamento para além da capacidade de pagamento por parte dos tomadores e, consequentemente, o aumento da inadimplência.

Para apontar o efeito do nível de atividade sobre a demanda de empréstimos e relacioná-la aos índices de inadimplência, o Instituto de Pesquisa Econômica e Aplicada (IPEA) realizou um estudo utilizando dados agregados relativos à concessão de crédito com recursos livres e a taxa média de financiamento, no período de junho de 2000 a agosto de 2012, método e variáveis semelhantes utilizados no presente trabalho.

Mendonça e Sachsida (2013), por sua vez, se referindo à equação de demanda por crédito utilizaram como variáveis de controle e análise o Produto Interno Bruto (PIB) e a taxa de desemprego, expondo claramente o método e a relação do problema com variáveis econômicas.

Partindo deste embasamento, no presente estudo a disponibilidade de crédito oferecido pela empresa e variáveis econômicas analisadas e conhecidas a partir das teorias levantadas servirão para apurar suas influências na inadimplência, dirigindo o foco para uma empresa do segmento de construção civil no sudoeste goiano.

Assim, busca-se responder a seguinte questão: qual a influência da disponibilidade de crédito oferecido pela empresa e variáveis econômicas na inadimplência e como estas variáveis estão afetando a empresa pesquisada?

Com o objetivo de analisar a influência de variáveis econômicas relacionadas ao crédito na inadimplência em uma empresa varejista do segmento de construção civil no sudoeste goiano, o estudo inclui como justificativa estabelecer, se for o caso, a relação entre o crédito e as principais variáveis econômicas e os índices de inadimplência, contribuindo para que os empresários tenham condições de gerenciar riscos e prevenir a situação problema.

A inadimplência é assunto relevante e de interesse geral, principalmente, segundo Marins e Neves (2013), onde apontam que para os órgãos reguladores e instituições financeiras, é de grande interesse por sua relação direta com a mensuração do risco de crédito do sistema financeiro.

Além disso, a inadimplência causa desequilíbrio econômico, afetando também as empresas comerciais que tem capital investido e esperam o retorno desse investimento caracterizado nas vendas. E quando estas, feitas a crédito, não são saldadas, as organizações enfrentam problemas de insolvência, desencadeando problemas que podem afetar inclusive a indústria.

Quando a economia atravessa momentos de recessão, a probabilidade de ocorrer inadimplência eleva-se e na mesma proporção os requisitos exigidos para a concessão de crédito, na tentativa de prevenir a insolência gerada pela inadimplência. Além disso, a inadimplência provoca aumento nos custos de capital e redução na oferta de crédito, como explicam Marins e Neves (2013).

O contrário também pode ocorrer, como afirmam Correa et al. (2011), ou seja, em períodos de expansão econômica tende-se a menor inadimplência e maior oferta de crédito, o que a literatura chama de efeitos de prociclicidade. Os autores acrescentam ainda que, é condição para a ocorrência dos efeitos procíclicos a existência de uma relação negativa entre a inadimplência de operações e a fase do ciclo econômico.

Independente disso, pensando a inadimplência como um problema cotidianamente enfrentado pelas empresas e pelo sistema financeiro e bancário, é sempre necessário conhecer os fatores que contribuem para sua incidência para, não conseguindo eliminar, ao menos amenizar seus efeitos a partir de ações de caráter preventivo.

Portanto, o estudo pretende conhecer os aspectos relacionados à incidência da inadimplência na empresa que atua no segmento de construção civil no sudoeste goiano.

2.2. Crédito e juros

O estudo desenvolvido há quase três décadas por Herring e Guttentag (1984), mostra com clareza que existe um alto grau de relação e grande relevância entre a disponibilidade de crédito no mercado e a inadimplência. No mesmo estudo, os autores apresentam a relação da variável econômica com a inadimplência, realizando uma associação do conceito de crédito à ocorrência de crises financeiras.

Segundo os autores, após a disponibilidade de crédito ocorre um aumento no nível da inadimplência, uma vez que tomadores de empréstimos de cadastros duvidosos fazem-se presentes em maior quantidade. Posteriormente a esse aumento na inadimplência, os bancos voltam a ter um comportamento de caráter mais conservador, racionalizando a disponibilidade de crédito.

Além da racionalização da disponibilidade de crédito, Linardi e Ferreira (2011) dizem que as instituições buscam o desenvolvimento de técnicas para medir o risco de crédito e prever a inadimplência, equacionando tanto o nível de crédito a ser concedido quanto às formas de análise, com um pouco mais de rigor. Isto se justifica frente aos custos de uma crise financeira sistêmica, que pode resultar não somente na falência dos bancos, mas, sobretudo, em elevadas perdas de produto e emprego.

Afonso e Aubyn (1998), também falando sobre a disponibilidade de crédito, desta vez relacionada com a taxa de juros, apresentam que um dos indícios de racionamento de crédito seria a viscosidade na transmissão de mudanças nas taxas de juros básicas para as taxas de juros creditícias.

Sob esse ponto de vista, ainda de acordo com Afonso e Aubyn (1998), observa-se como mecanismo de transmissão monetária – taxas de juros básicas para as taxas de juros creditícias – a prevalência do canal de crédito sobre o canal de taxa de juros, mesmo representando maior risco, cuja dinâmica está no fato de que maiores taxas de juros geram aumento na receita global, apesar de agravar a seleção adversa e aumentar os custos com créditos inadimplentes.

A viscosidade da transmissão monetária, no entanto, é observada no longo prazo, como apontam inúmeros estudos com este enfoque, e que mostram que mudanças na política monetária, voltada para taxa de juros básica, não é em sua totalidade, mudanças para o curto prazo em diversos países.

Sob outra concepção, Andrade Jr. (2006) afirma que a maior parte dos estudos empíricos voltados para averiguar a redução na disponibilidade de crédito utiliza dados agregados em séries temporais, e como técnica econometria modelos com vetores auto regressivos, tendo as funções de impulso-resposta como a principal interpretação do problema, semelhante com a finalidade deste trabalho.

Dessa interpretação é possível avaliar as relações de causalidade sob o ponto de vista de precedência, convergindo à disponibilidade de crédito e as variáveis do ambiente macroeconômico com a inadimplência.

De acordo com Oreiro et al. (2006), dentre as variáveis, vale destacar a relação que existe entre as taxas de juros e a disponibilidade de crédito, determinando o nível de atividade econômica, ou seja, a maior demanda por crédito provoca aumento das taxas de juros. Assim, havendo alta volatilidade da taxa de juros, os riscos são elevados provocando nos bancos certa aversão ao risco.

O regime de câmbio tem também relação com essas oscilações dos juros, o que é válido considerar no caso brasileiro, pois o país abriu sua economia há apenas duas décadas aproximadamente, e ainda está amadurecendo sua política cambial.

Se antes havia maior liberdade ao Brasil em fixar sua taxa de juros, Garcia e Didier (2003) destacam que quando uma economia é aberta financeiramente para o mundo, ela perde certo nível de liberdade para fixar sua taxa de juros, devido aos fluxos de capitais.

Contudo, em um regime de câmbio fixo (ou controlado), uma taxa de juros muito baixa acarretaria em uma saída de capitais que provocaria uma contração monetária com a consequente elevação dos juros. Em um câmbio flexível, uma taxa de juros muito baixa causaria uma incipiente fuga de capitais que levaria o câmbio a depreciar-se.

De forma geral, a discussão sobre taxa de juros continua em várias classes sociais e econômicas, uma vez que, enquanto agregado econômico, tem influência direta nos empreendedores brasileiros, como cita Kanczuk (2002) quando diz que um aumento nas taxas de juros leva os agentes a colocarem menos recursos em capital produtivo, diminuindo investimentos e, assim, o produto futuro.

As taxas de juros formam uma das variáveis macroeconômicas de maior importância para que ocorra o bom funcionamento da economia. A esse respeito, Garcia e Didier (2003) dizem que calibrar bem a taxa de juros é tarefa de primordial importância, uma vez que os juros têm papel fundamental na determinação do nível de atividade, do emprego, da taxa de câmbio e de outras variáveis econômicas.

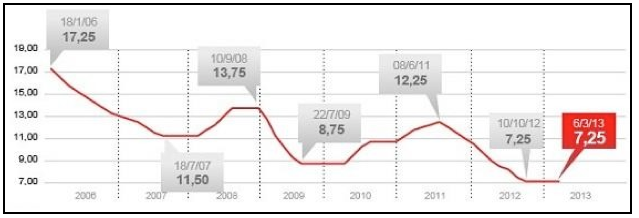

Para falar da relação entre a taxa de juros e o nível de atividade, do emprego e da taxa de câmbio, na figura 1 tem-se a evolução da taxa básica de juros SELIC de um período de 2006 até o terceiro mês do ano de 2013 em porcentagem.

Figura 1: Evolução da taxa de juros SELIC de janeiro de 2006 a março de 2013

Fonte: Banco Central (2013)

Considerando o início da projeção (janeiro de 2006), a taxa SELIC estava em 17,25%. Naquele momento a economia do país estava até certo ponto retraída com pouca oferta de crédito e mais recursos concentrados em outras aplicações, como os títulos públicos. Uma melhora significativa foi percebida no ano de 2007, quando ações governamentais foram dirigidas à estabilização da economia, mesmo que pouco tempo depois, em setembro de 2008 a taxa SELIC tenha subido. Desde então, seguindo como principal meta a estabilização e a melhoria nas condições gerais de vida das famílias, as oscilações para mais e para menos resultaram numa taxa SELIC de 7,25% no primeiro trimestre de 2013.

Com isso as aplicações em títulos tornaram-se menos atraentes para as instituições financeiras e houve retomada expressiva na oferta de crédito. Com a maior oferta de crédito os juros tendem a cair e a população passa a ter mais acesso a financiamentos aumentando, por conseguinte, o consumo. Embora isso tenha seu lado positivo por movimentar toda uma cadeia produtiva, possui um efeito colateral preocupante, que é o endividamento da população e aumento da inadimplência.

2.3. Inflação

A inflação no Brasil já foi motivo de grande desconforto para a economia e razão de atitudes extremas por parte dos consumidores. Basta recordar os períodos de inflação estratosférica que provocavam, por exemplo, uma corrida para estocar produtos na tentativa de fugir da alta dos preços, que chegavam a triplicar de um dia para o outro.

O Plano Real foi um acalento para esta situação, conseguindo estabilizar a economia e, sobretudo, controlar a inflação. Com isso, os preços deixaram de sofrer mutações quase que inimagináveis e o brasileiro passou a sofrer menos com a desvalorização do seu dinheiro.

A inflação, portanto, implica diretamente no aumento de preços e na perda do valor de uma moeda. Segundo Hoji (2010), por definição a inflação é exatamente isso, ou seja, o aumento generalizado de preços que provoca a perda do valor unitário de uma moeda. Na prática, significa que com a mesma quantidade de unidade monetária passa-se a comprar menos.

Outra definição de inflação foi apresentada por Rossetti (2003), semelhante à definição anterior no que tange a elevação de preços e depreciação da moeda, sendo que aqui o autor foi um pouco além, afirmando que o aumento dos preços provocado pela inflação ocorre de maneira generalizada, isso é não se limita a um ou outro grupo de bens ou serviços e, em função disso, tem alta persistência e continuidade na deterioração do valor da moeda, o que ocorre a cada período de tempo sistematicamente, o que pode afetar vendas e pagamento de contas na empresa pesquisada.

Observa-se na figura 2 que, em um primeiro momento, o índice de inflação estava descendente, voltando a subir a partir do ano de 2006, a seguir deste ponto, as variações do índice foram mais voláteis.

Figura 2: Evolução do índice de inflação de 2003 a 2012

Fonte: IBGE (2013)

Dentre os índices utilizados para se medir a inflação, destaca-se o IPCA (Índice de Preço ao Consumidor Amplo). Este é um importante índice de preços, que serve para a execução da política monetária do Banco Central, sendo utilizado também para o acompanhamento dos objetivos estabelecidos no sistema de metas da inflação (HOJI, 2010).

Quanto às consequências da inflação, estas variam de acordo com a intensidade e com a velocidade do processo de alta. Nessa lógica, quanto mais intensas forem às variações ascendentes de preços maiores são os efeitos na economia. Mas uma das principais consequências é, sem dúvida, a desvalorização da moeda (ROSSETTI, 2003).

A figura 2 aponta um histórico da evolução dos índices de inflação anual e em percentual dos anos de 2003 até 2012.

Rossetti (2003) diz ainda que no setor financeiro a inflação impacte na desmonetização, no giro oneroso, encurtamento dos prazos das operações passivas e ativas, na fuga para mercados financeiros externos, dentre outras.

Outra consequência importante da inflação, e que tem relação com o estudo aqui desenvolvido, é sua influência no sobe e desce das taxas de juros. E a taxa de juros, por sua vez, incide sobre o nível de tendência ao consumo (HOJI, 2010).

Assim, com uma inflação alta e, consequentemente, elevada taxas de juros, o consumo orientado por empréstimos e financiamentos tende a se reduzido consideravelmente. O inverso também é válido, já que inflação baixa e juros baixos o consumo realizado a partir da contratação de crédito tende a aumentar.

Vale destacar que a alta nas taxas de juros não decorre somente da alta na inflação, pois como se sabe e já fora exposto, sofre influências, sobretudo, dos níveis de incerteza e dos riscos de inadimplência envolvidos nas operações de crédito.

Em síntese, e com base no que foi pesquisado, presume-se que os índices de inflação têm relação com as operações de concessão de crédito e, por conseguinte, com os possíveis índices de inadimplência. Essa hipótese, assim como as levantadas em relação às outras variáveis econômicas, serão testadas e analisadas nesse estudo.

Visando atingir o objetivo proposto e a respectiva questão de pesquisa, optou-se pela realização de um estudo caracterizado como descritivo do tipo quantitativo, uma vez que foram aplicados métodos estatísticos com a finalidade de observar e analisar a relação entre variáveis econômicas relacionadas ao crédito com a taxa de inadimplência. Para isso, foi utilizada uma série temporal de dados mensais, com amplitude de cinco anos, totalizando sessenta observações mensais entre janeiro de 2009 a dezembro de 2013.

Quadro 1 - Caracterização das variáveis em estudo

Variável |

Caracterização |

Fonte |

Inadimplência (INAD) |

Volume monetário em reais referente às dívidas em atraso. Também denominado, saldo devedor referente à conta clientes da Empresa. |

Empresa do segmento de construção civil. |

Vendas a Crédito (CRED) |

Total de vendas a credito em reais realizadas pela empresa aos clientes. |

Empresa do segmento de construção civil. |

Vendas a vista (SPOT) |

Total de vendas a vista em reais realizadas pela empresa. |

Empresa do segmento de construção civil. |

Taxa básica de juros (SELIC) |

É a taxa básica empregada como referência pela política monetária. A taxa Selic se origina de taxas de juros efetivamente observadas no mercado. Essa taxa corresponde ao custo médio mensal dos financiamentos, com lastro em títulos federais, apurados no Sistema Especial de Liquidação e Custódia (SELIC). |

Banco Central do Brasil |

Índice de inflação (IPCA) |

Representa o aumento generalizado dos preços de bens e serviços e consequentemente o poder (perda ou ganho) de compra da moeda nacional. O índice é divulgado pelo Instituto Brasileiro de Geografia e Estatística (IBGE) e representa a Índice de inflação dos preços ao consumidor amplo (IPCA). |

IBGE |

Fonte de Dados Primária: Empresa do segmento de Construção Civil Pesquisada

Fonte de Dados Secundária: BACEN (2014) e IBGE (2014).

Para analisar a associação entre as variáveis do estudo, o método escolhido foi à análise de correlação. Posteriormente, foi aplicado um modelo de regressão linear múltiplo para estimar a relação entre as variáveis independentes vendas a crédito (CRED), vendas a vista (SPOT), taxa básica de juros (SELIC) e índice de inflação (IPCA), com a variável dependente inadimplência (INAD). Utilizou-se a análise de regressão, que segundo Hair et al. (2007), constitui um método de análise apropriado quando é observado na pesquisa uma variável dependente métrica e sua relação com duas ou mais variáveis independentes métricas.

Para realizar o modelo de regressão foi empregado o software SPSS versão 20.0, que possibilitou a realização dos cálculos estatísticos, bem como a técnica stepwise que descarta as variáveis não significantes na equação do modelo de regressão.

A seguir, será apresentada a primeira equação do modelo de regressão realizado no trabalho. Neste, encontram-se inclusas, a variável dependente inadimplência e as independentes: vendas a crédito, vendas a vista, taxa Selic e inflação.

Na segunda equação do modelo de regressão manteve-se a inadimplência como variável dependente, mas a partir do uso do teste por etapas (stepwise), apenas a variáveis vendas a credito (CRED) foi utilizada, por ser a única com significância, excluindo-se então as demais variáveis, caracterizando então um modelo de regressão linear simples.

Para checar a significância estatística das variáveis no modelo, foi usado o teste F. Em seguida, a estatística t foi aplicada com a finalidade de verificar a significância de cada variável independente na equação do modelo de regressão. Já o teste de Kolmogorov-Smirnov (K-S) foi utilizado com o propósito de examinar se os resíduos do modelo de regressão apresentam distribuição normal, pressuposto determinante de um modelo de regressão linear múltiplo.

Para melhor compreensão das análises estatísticas, os resultados da pesquisa foram expostos em tabelas e gráficos e aferidos a partir dos conceitos estatísticos do modelo de regressão linear.

O processo de análise e demonstração dos resultados da pesquisa tem início com a figura 3, que traz o comportamento temporal da variável dependente inadimplência, assim como as independentes, vendas a credito, vendas a vista, vendas totais, índice inflação e taxa SELIC no período que compreendido entre janeiro de 2009 e dezembro 2013.

A partir do exposto na figura 3, nota-se que a inadimplência média na empresa é de 83.167,07 reais por mês, para uma venda média mensal a crédito de 322.133,40 reais, o que representa uma proporção de 25,82% de inadimplência em relação às vendas a crédito.

Figura 3 – Dados descritivos e comportamento temporal das variáveis do estudo

Fonte: Dados da pesquisa (2014) Elaborado pelo Autor

Ainda na figura 3, o gráfico intitulado IPCA apresenta alta dispersão, conforme apontado pelo desvio padrão da respectiva variável (coeficiente de variação σ≅48%), o que explica os valores máximos e mínimos estão distante dos valores esperados, o que pode ser observado no gráfico, que destaca a instabilidade e alta amplitude da inflação.

Ressalta-se que a volatilidade da inadimplência, assemelha-se ao da variável independente vendas a crédito. Vale salientar ainda, que nos períodos destacados em vermelho (fim do primeiro semestre 2010, e final dos anos de 2011 e 2012) ambas apresentaram um comportamento muito similar, sugerindo uma possível relação entre elas.

Em seguida, busca-se com a análise de correlação linear, verificar a associação entre as variáveis em estudo (inadimplência, volume de crédito, volume de vendas a vista, taxa SELIC e inflação) sem considerar a dependência entre elas, o que de certa forma permite uma visão parcial da relação entre as mesmas.

Tabela 1 - Correlação linear entre dados da empresa e variáveis econômicas relacionadas ao crédito

INAD |

CRED |

SPOT |

SELIC |

IPCA |

|

INAD |

1,000 |

0,548* |

-0,0010ns |

-0,0900ns |

-0,0520ns |

(0,000) |

(0,992) |

(0,496) |

(0,691) |

||

CRED |

1,000 |

0,1760ns |

0,0140ns |

-0,1400ns |

|

(0,180) |

(0,914) |

(0,288) |

|||

SPOT |

1,000 |

-0,0272* |

-0,1400ns |

||

(0,035) |

(0,284) |

||||

SELIC |

1,000 |

-0,1490ns |

|||

(0,255) |

|||||

IPCA |

1,000 |

Notas: (INAD) Índice de Inadimplência, (CRED) Volume de Crédito em R$, (SELIC) Taxa Selic,

(IPCA) Índice que mede a inflação. (*) significante estatisticamente ao nível de 5%,

(**) significante estatisticamente ao nível de 5% e (ns) não apresenta significância estatística.

Pode-se observar na tabela 1 que a única correlação estatisticamente significativa da com a inadimplência foi com o crédito. Nesse caso, foi verificada uma associação positiva de 55% entre as mesmas. Nota-se ainda uma baixa associação negativa entre venda a vista e taxa SELIC (2,8%). As demais variáveis: vendas a vista (SPOT), taxa Selic (SELIC) e inflação (IPCA) não apresentam correlação estatisticamente significante com nenhuma outra variável.

Dutra (2010) também analisou a associação entre as variáveis relacionadas ao crédito com a inadimplência e constatou uma alta correlação entre elas. Contudo, apontou que esta pode causar problemas de multicolinearidade no modelo, caso não seja tratado. Já na presente pesquisa, constatou-se que nenhuma das variáveis apresentou alta correlação com as demais.

Sabe-se que o grau de associação entre as variáveis pode ser constatado a partir da análise de correlação, entretanto, a efetiva relação entre as mesmas foi avaliada a partir da análise de regressão múltipla, exposta na tabela 2, que admite a verificação do impacto das variáveis independentes: volume de crédito em reais, volume de vendas a vista em reais, taxa SELIC e índice de inflação na variável dependente inadimplência.

Tabela 2 - Modelo de Regressão múltipla entre inadimplência e as variáveis relacionadas ao crédito

Modelo 1 |

|||||||||

Constante |

CRED |

SPOT |

IPCA |

SELIC |

Estatística |

R2 |

R2ajust |

DW |

Estatística |

38.158,137 |

0,573* |

-0,141ns |

-0,013ns |

-0,138ns |

6,676 |

0,327 |

0,278 |

1,914 |

0,505 |

[1,698] |

[5,055] |

[-1,190] |

[-0,113] |

[-1,177] |

(0,000) |

(0,961) |

|||

(0,095) |

(0,000) |

(0,239) |

(0,910) |

(0,244) |

|

|

|

|

|

Notas: (INAD) Índice de Inadimplência, (CRED) Volume de Crédito em R$, (SPOT) Volume de vendas a vista (SELIC) Taxa Selic, (IPCA) Índice que mede a inflação, (*) significante estatisticamente ao nível de 5 %, (ns) não significante estatisticamente ao nível de 5% (.) p-valor da estatística t, e [.] o parâmetro da estatística t.

Fonte: Dados da pesquisa.

Conforme apresentado na tabela 2, o modelo explica em 27,8% as variações da inadimplência, destacando que nesta equação, a inclusão de todas as variáveis independentes. Assim sendo, pode-se verificar que dentre os betas da regressão, apenas o que representa a elasticidade da variável dependente em relação ao crédito (𝛽1=0,573) é estatisticamente significante ao nível de 1%, enquanto os demais betas da equação do modelo 1 são considerados estatisticamente insignificantes, conforme p-valores entre parênteses na tabela 2.

Com base na situação verificada no modelo 1, exposto na tabela 2, foi simulada a regressão múltipla do teste por etapas (stepwise), que excluiu as variáveis não significantes estatisticamente pelo p-valor da estatística t, chegando ao modelo 2, apresentado na tabela 3.

No modelo 2, nota-se que as variáveis não significantes estatisticamente, mais especificamente, SPOT, SELIC e IPCA foram descartadas. Desta forma a tabela 3 é composta somente pelas variáveis inadimplência e vendas a crédito, aumentando o poder de explicação da inadimplência e respectivamente do modelo (R2ajust. ≅0,30).

Ao selecionar apenas a variável independente vendas a crédito, não só foi ampliada a explicação nas variações da inadimplência para aproximadamente 30%, como também se pôde observar uma sensibilidade significativa da variação da inadimplência pelo aumento da oferta de crédito, no caso, na empresa de materiais de construção (𝛽1=0,54).

A partir dos resultados do modelo 2, exibida na tabelaa 3, pode-se concluir que além de eliminar as variáveis não explicativas da variação da inadimplência, a técnica stepwise amplia o grau de explicação do modelo, apoiando os princípios da teoria econômica que pressupõem a importância da parcimônia do modelo de regressão, descartando variáveis que não colaboram para explicar as variações da variável dependente em uma equação.

Tabela 3 - Modelo de Regressão entre variável inadimplência e vendas a crédito

Modelo 2 |

||||||

Constante |

CRED |

Estatística F |

R2 |

R2ajust. |

DW |

Estatística K-S |

16379,18 |

0,548* |

24,848 |

0,549 |

|||

[1,206] |

[4,985] |

(0,000) |

0,300 |

0,288 |

1,924 |

(0,923) |

(0,233) |

0,000 |

|

|

|

|

|

Notas: (INAD) Índice de Inadimplência e (CRED) Volume de Crédito em R$, (.) p-valor da estatística t,

e [.] o parâmetro da estatística t, (*) significante estatisticamente ao nível de 5 %.

Fonte: Dados da pesquisa

O resultado obtido no modelo 2 apoia a pesquisa de Marques e Lima (2002), que apontam para uma melhor explicação de desempenho para empresas a fim de concessão de crédito, utilizando-se de um menor número de variáveis independentes na regressão.

Verificou-se ainda, pela estatística K-S, que os resíduos dos modelos 1 e 2 apresentam distribuição normal, ou seja, a frequência esperada é igual à observada. Esse resultado é um forte indício da capacidade preditiva do modelo de regressão. Neste patamar, a presente pesquisa sugere que a inclusão de outras variáveis independentes pode ampliar o grau de explicação das variações na inadimplência da empresa de materiais de construção.

Motivado pelos altos níveis de inadimplência apresentados pela empresa, o presente estudo teve como objetivo verificar a influência de variáveis econômicas nos índices de inadimplência apurados da empresa mediante utilização de métodos de correlação e regressão.

Além dos dados da inadimplência, vendas a crédito, vendas a vista e vendas totais também foram obtidos na empresa. Já os elementos econômicos, como o índice que mede a inflação e a taxa SELIC, foram coletados de sites institucionais. A partir da análise de regressão, constatou-se uma relação positiva e significante entre inadimplência e vendas a crédito. Dessa forma, a teoria suporta que o crédito é um dos principais fatores responsáveis pelo aumento da inadimplência, ou seja, quanto mais crédito a empresa oferecer, maiores são as chances do nível de inadimplência aumentar.

Assim sendo, os resultados mostram no modelo 2, em que há uma maior explicação da inadimplência em detrimento do modelo 1, o coeficiente de determinação chega a explicar aproximadamente 30%. Nota-se que a taxa SELIC e a inflação não apresentam explicação, ou seja, 70% da inadimplência da empresa não foram explicados por estas variáveis econômicas.

Nessa linha, os resultados ratificam os princípios da teoria econômico-financeira, que conjectura a importância da parcimônia do modelo de regressão, rejeitando variáveis que não agregam para explicar as variações da variável dependente em uma equação de regressão.

Sugere-se que existem outras variáveis e ainda outros aspectos que aumentem este índice de explicação, como por exemplo, análises comportamentais, dentre elas o consumismo e materialismo do consumidor na região onde a empresa atua.

Dessa forma, para estudos posteriores, recomenda-se a inclusão de outras variáveis no modelo, bem como o uso de outros métodos de análise. Ainda indica-se que sejam levados em consideração aspectos comportamentais, realizando assim, conjuntamente, uma pesquisa do tipo qualitativa para um melhor desempenho da explicação da inadimplência.

ADVFN BRASIL. Tabela de Índice de Inflação – IPCA: Mensal janeiro de 2004 a dezembro de 2013. Disponível em <http://br.advfn.com/indicadores/ipca>. Acesso em 6 de janeiro de 2014.

AFONSO, A. & AUBYN, M. Credit Rationing and Monetary Transmission: Evidence for Portugal. In: Estudos de Economia, v. 19, n. 1, p. 5-19, 1998.

ANDRADE JR, W. L. Racionamento de crédito no Brasil. 2006. Disponível em

<http://ideas.repec.org/p/ags/sbrfsr/109079.html>. Acesso em 28 de março de 2013.

BACEN – Banco Central do Brasil. Evolução da taxa básica de juros – SELIC. 2013. Disponível em <http://www.bcb.gov.br/?COPOMJUROS>. Acesso em 5 de agosto de 2013.

BACEN – Banco Central do Brasil. [Pesquisas das taxas de juros mês a mês de janeiro de 2009 a novembro de 2013]. Disponível em publicações no site <http://www.bcb.gov.br/pt- br/paginas/default.aspx>. Acesso no período de 23 de dezembro de 2013 a 6 de janeiro de 2014.

CAMARGOS, M. A. et al. Fatores condicionantes de inadimplência em processos de concessão de crédito a micro e pequenas empresas do estado de Minas Gerais. In: Revista de Administração Contemporânea, v. 14, n. 2, p. 333-352, 2010.

CHU, V. Principais fatores macroeconômicos da inadimplência bancário no Brasil. In: Banco Central do Brasil. Juros e spread bancário no Brasil: Avaliação de 2 anos do projeto. Brasília: BACEN, 2001.

CORREA, A. S. et al. Credit, Default and Business Cycles: an empirical investigation of Brazilian retail loans. In: Working Paper 260. Banco Central do Brasil, 2011.

DUTRA, L. de R. do microcrédito, análise da concessão; inadimplência, esuarcom. Fundação Instituto Capixaba de Pesquisa em Contabilidade, Economia e Finanças, 2010.

GARCIA, M. G. P. & DIDIER, T. Taxa de juros, risco cambial e risco Brasil. In: Pesquisa e planejamento econômico, v. 33, n. 2, p. 253-297, 2003.

HAIR, J. F. et al. Análise multivariada de dados. Grupo A, 2007.

HERRING, R. & GUTTENTAG, J. Credit rationing and financial disorder. In: The Journal of Finance, v. 39, n. 5, p. 1359-1382, 1984.

HOJI, M. Administração Financeira e Orçamentária: Matemática financeira aplicada, estratégias financeiras, orçamento empresarial. São Paulo: Atlas, 2010.

KANCZUK, F. Juros reais e ciclos reais brasileiros. In: Revista Brasileira de Economia, v. 56, n. 2, p. 249-267, 2002.

LIMA, E. S. & ORRILLO, J. Interest rates and default in unsecured loan markets. In: Quantitative Finance, n. ahead-of-print, 2006.

MARINS, J. T. M. & NEVES, M. B. E. Inadimplência de crédito e ciclo econômico: Um exame da relação no mercado brasileiro de crédito corporativo. Brasília: Banco Central do Brasil – Departamento de Estudos e Pesquisas, 2013.

MARQUES, J. M; LIMA, J. D. A estatística multivariada na análise econômico-financeira de empresas. Revista FAE, v. 5, n. 3, p. 51-59, 2002.

MENDONÇA, M. J. & SACHSIDA, A. Identificando a demanda e a oferta de crédito bancário no Brasil. Rio de Janeiro: IPEA, 2013.

OREIRO, J. L. da C. et al. Determinantes macroeconômicos do spread bancário no Brasil: teoria e evidência recente. In: Economia Aplicada, v. 10, n. 4, p. 609-634, 2006.

ROSSETTI, J. P. Introdução à Economia. São Paulo: Atlas, 2003.

1. Universidade Federal de Uberlândia – Brasil. helio_91pimenta@hotmail.com

2. Universidade Federal de Uberlândia – Brasil. odilonoliveira@ufu.br

3. Universidade Federal de Uberlândia – Brasil. kelly.asilva@ufu.br