HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 38) Año 2016. Pág. 23

Franciele Machado de SOUZA 1; Vicente PACHECO 2

Recibido: 18/07/16 • Aprobado: 25/08/2016

RESUMO: Este artigo tem como objetivo analisar o disclosure voluntário do capital intelectual nos relatórios da administração das empresas brasileiras de capital aberto, no período de 2010 a 2013. A amostra deste estudo consiste em 157 empresas brasileiras com ações negociadas na BM&FBovespa. A partir da análise de conteúdo nos relatórios anuais constatou-se que o nível de disclosure de informações sobre o capital intelectual é baixo. Verificou-se também que, as empresas pesquisadas fornecem mais informações para as categorias de capital estrutural. A partir das regressões lineares múltiplas, os resultados sugerem que: (i) Grandes empresas tendem a apresentar um maior nível de disclosure do que as menores. (ii) Empresas com maior índice Market-to-book possuem um maior disclosure do capital intelectual. |

ABSTRACT: This article aim to analyze voluntary disclosure of intellectual capital in the Board reports of Brazilian public traded companies, between 2010 and 2013. The sample of this study is composed of 157 Brazilian companies with stock traded at BM&Bovespa. It was possible to verify from the analysis of the contents in annual reports that the information disclosure over the intellectual capital is low. It was also possible to check that the propected companies provide more information to the categories of structural capital. The outcomes taken from multiple linear regressions suggest that: (i) Big companies trend to present a higher level of disclosure than the small ones; (ii) Companies with higher index of Market-to-book hold more disclosure of intellectual capital. |

Nas duas últimas décadas, o capital intelectual vem atraindo interesse considerável, tanto de profissionais da área, como de pesquisadores acadêmicos. O problema, no entanto, é que esses investimentos são debitados nas demonstrações financeiras ou amortizados arbitrariamente e, portanto, não são completamente expressos nestes demonstrativos (Mangena, Pike, & Li, 2010). Com a finalidade de reduzir esse abismo informacional, algumas organizações passaram a divulgar voluntariamente informações sobre o capital intelectual, por meio dos relatórios da administração, tornando-se um diferencial no processo de disclosure (Colauto, Nascimento, Avelino, & Bispo, 2009).

Mangena, Pike e Li (2010) relatam que, apesar do disclosure do capital intelectual ainda ser baixo, tem havido um aumento da divulgação com o passar dos anos. O argumento subjacente é que a compreensão das consequências econômicas da divulgação de informações pode fornecer uma base para se avaliar os custos e benefícios do disclosure (Leuz, & Verrecchia, 2000; Healy, & Palepu, 2001; Verrecchia, 2001). Considerando o que foi exposto, apresenta-se a questão que orienta esta pesquisa: Qual o nível de disclosure voluntário do capital intelectual nos relatórios da administração das empresas brasileiras de capital aberto, no período de 2010 a 2013? Nesse trabalho utilizou-se como referência o índice de disclosure proposto por Li, Pike e Haniffa (2008), conforme utilizado por Mangela, Pike e Li (2010) e Boujelbene e Affes (2013). Na próxima seção é apresentado o referencial teórico acerca do tema, para em seguida ser apresentada a metodologia, análise dos resultados e considerações finais.

Capital Intelectual está se destacando, progressivamente, dentro das organizações. O foco atualmente é mais nos ativos intangíveis do que nos ativos tangíveis e o conhecimento tornou-se a principal fonte de riqueza. Uma ampla variedade de definições e componentes para o capital intelectual tem sido sugerida na literatura. Uma característica chave das definições de capital intelectual é que elas reconhecem a ligação entre o capital intelectual e a estrutura e desempenho de uma organização. Eles refletem a singularidade do Capital Intelectual para as empresas ao aumentar sua vantagem competitiva (Mangena, Pike, & Li, 2010).

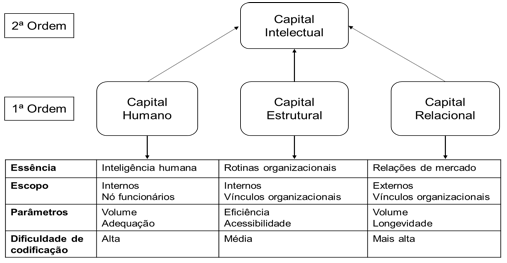

Sveiby (1998) sugere que o capital intelectual pode ser agrupado em três categorias: capital estrutural, capital relacional e capital humano. De um ponto de vista utilitário, a distinção provou-se vencedora por facilitar a preparação de “contas de Capital Intelectual”, que poderiam ser incluídas nos relatórios contábeis (Guthrie, & Petty, 2000), conforme Figura 1.

Figura 1 - Conceito do capital intelectual

Fonte: Adaptado de Bontis (1998).

O capital humano capta o conhecimento, habilidades profissionais, experiências e a capacidade de inovação dos empregados dentro da organização (Sveiby, 1998; Mangena, Pike, & Li, 2010; Boujelbene, & Affes, 2013). Já o capital estrutural consiste das estruturas e processos que os empregados desenvolvem e implantam a fim de serem produtivos, eficazes e inovadores. (Mangena, Pike, & Li, 2010). O capital relacional capta o conhecimento dos canais de mercado, relações com clientes, fornecedores e órgãos governamentais ou redes de indústria (Sveiby, 1998; Boujelbene, & Affes, 2013).

O Modelo de Sveiby (1998) tem sido utilizado em diversas pesquisas sobre o disclosure do capital intelectual (Guthrie, Petty, Ferrier, & Wells, 1999; Guthrie, & Petty, 2000; Brennan, 2001; Vandemaele, Vergauwen, & Smits, 2005; Bozzolan, O’regan, & Riccerri, 2005; Guthrie, Petty, & Ricceri, 2006, 2007; Reina, Miguel, Tasca, & Reina, 2011). A maioria destes estudos adotaram ou adaptaram a estrutura de Sveiby(1998), que normalmente contém 22 a 25 itens (Beattie, & Thomson, 2007). O problema de se utilizar poucas categorias de codificação consiste no aumento da probabilidade de aceitação aleatória nas decisões e, posteriormente, resulta em uma superestimativa de confiabilidade (Milne, & Adler, 1999). Da mesma forma, um maior número de itens aumenta a sua complexidade (Beattie, & Thomson, 2007) e pode, potencialmente, aumentar os erros de codificação (Milne, & Adler, 1999).

Neste trabalho, o disclosure do capital intelectual será dividido em três categorias (capital humano, capital estrutural e capital relacional), conforme proposto por Sveiby (1998), e os itens de de codificação do capital intelectual foram retirados de Li, Pike e Haniffa (2008), conforme utilizado por Mangela, Pike e Li (2010) e Boujelbene e Affes (2013). Li, Pike e Haniffa (2008) desenvolveram a mais completa lista de informações capital intelectual, que compreende 61 itens, a partir de uma revisão de vários estudos anteriores (Sveiby, 1998; Guthrie, & Petty, 2000; Bozzolan, Favotto, & Ricceri, 2003; Beattie, & Thomson, 2007).

Em reação ao aumento dos apelos por divulgações de informações sobre o capital intelectual, a extensão do disclosure nos relatórios anuais tem sido examinada por vários estudos durante as últimas décadas. Em geral, os resultados de todos esses estudos sugerem que o nível de divulgação do capital intelectual é baixo e variável, mas também está melhorando com a passar dos anos.

Guthrie e Petty (2000) realizaram um dos estudos pioneiros sobre as práticas de disclosure do capital intelectual. Utilizaram uma lista de verificação desenvolvida a partir do modelo de Sveiby (1998), e revelam que a divulgação sobre capital intelectual em uma amostra de 20 empresas australianas era baixa. Posteriormente, Brennan (2001) seguiu Guthrie e Petty (2000) e examinou os relatórios anuais de 11 empresas na Irlanda com utilização intensiva de capital intelectual. Suas descobertas revelam que os ativos de capital intelectual eram raramente declarados nos relatórios anuais. Outros estudos utilizaram uma abordagem similar (Bozzolan, Favotto, & Ricceri, 2003; April, Bosma, & Deglon, 2003) e também revelam uma baixa divulgação de capital intelectual.

Posteriormente, Vandemaele, Vergauwen e Smits (2005) realizaram um estudo sobre práticas de divulgação de capital intelectual na Holanda, na Suécia e no Reino Unido. Eles relatam uma tendência de aumento da divulgação nos os três países durante o período de 1998 a 2000. Guthrie, Petty e Ricceri (2007) investigaram as práticas divulgação de capital intelectual na Austrália e em Hong Kong. Os resultados encontrados apontam para baixas quantidades de informações sobre capital intelectual nos relatórios anuais em ambos os países.

No Brasil, recentemente, vários estudos têm examinado o conteúdo das divulgações feitas pelas empresas com o objetivo de fornecer uma visão geral das práticas de disclosure do capital intelectual nos relatórios anuais das empresas listadas na BM&FBOVESPA (Reina, Miguel, Tasca, & Reina, 2011; Maçambanni, Souza, Souza, & Murcia, 2012; Nascimento, Rocha, Reina, & Fernandes, 2012).

Reina, Miguel, Tasca e Reina (2011) analisaram a evidenciação voluntária do capital intelectual em empresas de Tecnologia da Informação e Telecomunicação listadas na BM&FBOVESPA, entre os anos de 2007 e 2009. Como principais resultados obtiveram que 92% das empresas do setor de telecomunicações evidenciaram elementos de capital intelectual em 2007 na forma narrativa, e a categoria de capital externo foi a que mais representou elementos no setor pesquisado.

Nascimento, Rocha, Reina e Fernandes (2012) investigaram o disclosure voluntário dos elementos de Capital Intelectual nos Relatórios da Administração nas 30 maiores companhias abertas participantes do Novo Mercado, segundo os níveis diferenciados de Governança Corporativa da BM&FBovespa, no período de 2006 a 2008. Constataram que os elementos de capital externo são os mais evidenciados pelas empresas pesquisadas.

Já Maçambanni, Souza, Souza e Murcia (2012) realizaram um estudo sobre a associação entre o nível de disclosure dos elementos componentes do capital intelectual e as características das empresas listadas no Índice Ibovespa da BM&FBovespa, no período de 2009. Os resultados encontrados pelos autores demonstram que o nível de disclosure do capital intelectual possui associação com o tamanho e o nível de rentabilidade das empresas, já a variável governança corporativa não apresentou associação com o nível de disclosure das empresas analisadas.

Depreende-se que, a informação sobre o capital intelectual reportada aparece essencialmente sob a forma narrativa e não quantitativa (Guthrie, & Petty, 2000; Guthrie, Petty, & Ricceri, 2006). Guthrie e Petty (2000) atribuem este resultado ao fato das empresas estarem mais interessadas em compreender os verdadeiros fatores de criação de valor e não tanto em atribuir a estes itens uma quantia monetária. Os vários estudos são também, na sua generalidade, consistentes quanto à categoria de Capital Intelectual mais divulgada. Os resultados demonstram que são os itens da categoria de capital externo que apresentam maior frequência de divulgação (Guthrie; Petty, 2000; Bozollan, Favotto, & Ricceri, 2003; Guthrie, Petty, & Ricceri, 2006; Maçambanni, Souza, Souza, & Murcia, 2012; Nascimento, Rocha, Reina, & Fernandes, 2012).

A presente pesquisa tem carácter documental, segue uma abordagem quantitativa e tem objetivos descritivos. O primeiro passo compreendeu a coleta dos dados necessários junto à base de dados Bloomberg. Em dezembro de 2014, o banco de dados Bloomberg reunia 388 empresas brasileiras com ações negociadas na BM&FBovespa. Depois de identificadas as empresas ativas, foram excluídas as administradoras de empresas, bancos, seguradoras e locadoras de imóveis, conforme classificação setorial disponível no Bloomberg. A opção por excluí-las deve-se ao fato destas empresas apresentarem particularidades em suas operações e plano de contas, com certas características que não são comparáveis às demais empresas, o que poderia prejudicar a coleta de dados para algumas variáveis utilizadas na pesquisa. Após esses ajustes, restaram 270 empresas, 113 empresas foram excluídas por falta de informações para o período de 2010 a 2013. Dessa forma, a amostra deste estudo consiste em 157 empresas, conforme Tabela 1:

Tabela 1 - Composição da amostra por setor

Setor |

Amostra Inicial |

Amostra final |

Materiais básicos |

31 |

20 |

Bens de Consumo |

75 |

44 |

Serviços ao consumidor |

33 |

18 |

Saúde |

8 |

4 |

Industrial |

51 |

33 |

Petróleo e gás |

9 |

2 |

Tecnologia |

7 |

5 |

Telecomunicações |

8 |

4 |

Serviços públicos |

48 |

29 |

Total |

270 |

157 |

Fonte: elaborado pela autora.

Após definida a amostra, obteve-se o parâmetro de mensuração de cada variável do estudo. Para tanto, os dados foram coletados de duas formas distintas: (i) para a obtenção de dados das variáveis market-to-book, ativos totais e alavancagem foi utilizado os dados do Bloomberg e, (ii) informações quanto ao disclosure do capital intelectual foram obtidos nos sites da CVM e BM&BOVESPA consultando, especificamente, o Relatório da Administração.

Foram definidas hipóteses de estudo, relacionadas com as seguintes variáveis: Tamanho, Alavancagem, Market-to-book.

An, Davey e Eggleton (2011) constataram que, em geral, as empresas que proporcionavam níveis mais elevados de disclosure do capital intelectual nos seus relatórios anuais eram as de maior tamanho. Os autores relatam, ainda, o fato de que as grandes empresas , em geral, serem ricas em várias formas de capital intelectual e, por isso, ser esperado que divulguem mais este tipo de informação. O tamanho será medido pelo ativo total da empresa.

De acordo com Whiting e Woodcock (2009), as organizações com elevado nível de risco financeiro têm incentivo em tornar o disclosure sobre capital intelectual, como prática corrente, com o intuito de reduzir os custos de agência. A alavancagem será medida pela relação entre Exigível Total e Patrimônio Líquido.

A variável market-to-book é calculada pela divisão do preço unitário da ação e do valor patrimonial da ação. Considerando que baixas relações de market-to-book, refletem uma maior incerteza sobre as oportunidades de crescimento futuro da empresa, prevê-se uma associação positiva entre essa variável e o disclosure do capital intelectual (Cheng; Collins; Huang, 2006; Khurana; Raman, 2004; Orens; Aerts; Lybaert, 2009).

No Quadro 1, apresentam-se as variáveis selecionadas e a relação estatística esperada com o disclosure capital intelectual:

Nome da variável |

Cód. |

Definição operacional |

Mensuração |

Relação esperada |

IC |

||||

Tamanho empresa |

SIZE |

Porte da empresa |

Ln do ativo total |

+ |

Alavancagem |

LEVERAGE |

Endividamento da empresa |

Ln da razão entre Exigível Total e Ativo Total |

+ |

Market-to-book |

MB |

Representa a distância entre o valor contábil da ação e as expectativas de mercado. |

Ln da Razão entre o preço da ação e o seu valor patrimonial. |

+ |

Quadro 1 - Resumo das variáveis utilizadas.

Fonte: Elaborado pela autora.

A divulgação do capital intelectual será medida usando uma codificação númerica, desenvolvida a partir de uma análise de conteúdo dos relatórios anuais. Segundo Bardin (1995), a análise de conteúdo é uma técnica empregada em conteúdos extremamente diversificados, pois objetiva a codificação de informações qualitativas de forma a facilitar o processo de inferência quantitativa pelo investigaador do conteúdo expresso no texto, se for encontrado. A abordagem implementada neste trabalho envolve o uso de um procedimento dicotômico, onde um item de informação em particular é atribuído um (1) e zero (0) se for divulgada ou não divulgada, respectivamente. O nível de divulgação para cada empresa é então calculado como um índice, dividindo-se a soma das divulgações pelo número total de itens marcados (contagem total de todos os uns e zeros).

Neste trabalho, o disclosure do capital intelectual será dividido em três categorias: capital humano (competência do funcionário), capital estrutural (interno) e capital relacional (externo) conforme proposto por Sveiby (1998) e os itens de codificação do capital intelectual foram todos retirados de Li, Pike e Haniffa (2008), conforme utilizado por Mangena, Pike e Li (2010) e Boujelbene e Affes (2013).

Li, Pike e Haniffa (2008), desenvolveu a mais completa lista de informações capital intelectual que compreende 61 itens a partir de uma revisão de vários estudos anteriores (Sveiby, 1998, Guthrie, & Petty, 2000; Bozzolan, Favotto, & Ricceri, 2003; Beattie, & Thomson, 2007), conforme o Quadro 2. Em função desse critério de codificação, as empresas da amostra receberam uma pontuação individual absoluta que variou de 0 a 61 pontos.

CATEGORIAS |

VARIÁVEIS |

Capital Interno (estrutural) |

1.Propriedade intelectual 2.Processos 3.Filosofia gerencial 4.Cultura corporativa 5. Flexibilidade organizacional 6.Estrutura organizacional 7.Aprendizagem organizacional 8. Pesquisa e desenvolvimento 9.Inovação 10.Tecnologia 11.Relações financeiras 12.Suporte ao cliente 13.Infraestrutura baseada no Conhecimento 14.Gestão e melhoria da qualidade 15.Acreditação 16.Infra-estrutura 17.Networking 18.Rede de distribuição |

Capital relacional (externo)

|

1.Clientes 2.Market presence 3.Relacionamentos com clientes 4.Aquisição de clientes 5.Fidelização dos clientes 6.Treinamento de clientes e educação 7.Envolvimentos com os clientes 8.Imagem da empresa / reputação 9.Prêmios da Empresa 10.Relações públicas 11.Difusão e networking 12.Marca Comercial 13.Canal de distribuição 14.Relacionamento com fornecedores 15.Colaboração em negócios 16.Acordos de negócios 17.Contratos favoráveis 18.Colaboração em pesquisa 19.Marketing 20.Relacionamento com stakeholders 21.Liderança de mercado |

Capital Humano (Competência dos Funcionários)

|

1.Número de funcionários 3.Diversidade de funcionários 4.Igualdade dos funcionários 5. Relacionamento com os funcionários 6. Educação dos funcionários 7. Habilidades / know-how 8.Competências dos funcionários relacionadas com o trabalho 9.Conhecimento dos funcionários sobre o trabalho 10.Atitudes dos funcionários / comportamento 11.Compromisso dos funcionários 12.Motivação dos funcionários 13. Produtividade dos funcionários 14.Treinamento dos funcionários 15.Qualificação profissional 16. Desenvolvimento dos funcionários 17.Flexibilidade dos funcionários 18.Espírito empreendedor 19.Capacidades dos empregados 20.Trabalho em equipe 21.O envolvimento dos funcionários com a comunidade 22.Outras características dos funcionários |

Quadro 2 – Métrica do disclosure do capital intelectual

Fonte: Li, Pike e Haniffa (2008).

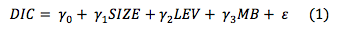

Para testar as hipóteses definidas, usou-se o método estatístico regressão linear múltipla. Foram definidas a dependente e as independentes, mediante o modelo apresentado em (1).

Onde:

DIC: Disclosure do Capital Intelectual nos relatórios anuais.

SIZE: Valor contábil dos ativos totais.

LEV: Alavancagem.

MB: Relação entre a capitalização total de mercado (preço das ações vezes número de ações comuns em circulação) para inscrever o valor contábil dos ativos líquidos.

O índice de disclosure do capital intelectual foi composto por 61 itens, os quais foram codificados a partir das informações disponibilizadas pelas empresas da amostra no Relatório de Administração (2010 a 2013). Para permitir uma análise conjunta, o valor obtido pelo total dos itens foi transformado em um índice de 0 a 1, em que o número 1 representam a divulgação de informações sobre os componentes do capital intelectual. Posteriormente, estes valores foram transformados em percentagem, conforme Tabela 2.

Tabela 2 - Resumo do índice de disclosure da amostra

Painel A:Índices de Disclosure do CI 2010 a 2013 |

||||

Estatísticas |

IC (%) |

HC (%) |

EC (%) |

RC (%) |

Média |

33,59 |

6,12 |

15,37 |

12,09 |

Mediana |

31,75 |

6,35 |

14,29 |

11,11 |

Std. |

10,85 |

2,96 |

4,81 |

5,93 |

Painel B: Distribuição dos Disclosure do CI - 2010 a 2013 |

||||

Estatísticas |

IC (%) |

HC (%) |

EC (%) |

RC (%) |

Abaixo 10% |

1,60 |

93,30 |

14,20 |

44,60 |

10% < 20 % |

5,70 |

6,70 |

66,70 |

40,60 |

20% < 30% |

34,90 |

0,00 |

19,10 |

14,80 |

30%<40% |

30,70 |

0,00 |

0,00 |

0,00 |

40%<50% |

18,00 |

0,00 |

0,00 |

0,00 |

Acima 50% |

9,10 |

0,00 |

0,00 |

0,00 |

Total |

100,00 |

100,00 |

100,00 |

100,00 |

FONTE: elaborado pela autora.

As estatísticas descritivas referentes às variáveis capital intelectual, capital humano e capital relacional são apresentadas na Tabela 5. A média geral divulgação capital intelectual é de 33,59%, e a categoria do capital intelectual com maior nível de divulgação foi o capital estrutural, que apresentou 15,37%. Verifica-se também que 65,6% das empresas pesquisadas apresentam nível de disclosure entre 20% a 40%, e somente 9,1% obtiveram percentual acima de 50% de divulgação dos componentes do capital intelectual. Pelos resultados pode-se perceber o nível de divulgação de informações de capital intelectual nas empresas pesquisadas ainda é baixo, uma das principais razões para esse gap parece residir na dificuldade de reconhecimento e mensuração do capital intelectual. Neste contexto, pode-se argumentar que no Brasil não há uma definição padronizada dos componentes das categorias do CI, dando origem a dificuldades para os elaboradores dos relatórios anuais quantificar o capital intelectual. Brennan (2001) examinou os relatórios anuais de 11 empresas na Irlanda com utilização intensiva de capital intelectual. Suas descobertas também revelam que os ativos de capital intelectual eram raramente declarados nos relatórios anuais. Outros estudos utilizaram uma abordagem similar (Bozzolan, Favotto, & Ricceri, 2003; April, Bosma, & Deglon, 2003) e também revelam uma baixa divulgação de capital intelectual.

Constatou-se que, as empresas pesquisadas fornecem mais informações para as categorias de capital estrutural em relação à categoria de capital relacional e humano. A baixa adesão das empresas brasileiras à divulgação de informações sobre o HC também foi constatado por Reina, Miguel, Tasca e Reina (2011) e Nascimento, Rocha, Reina e Fernandes (2012). Esses autores encontraram que a categoria do capital intelectual mais evidenciada em empresas brasileiras é a estrutural. Uma possível explicação é a de que as empresas omitem informações sobre o papel do capital humano na obtenção de valor da empresa. No entanto, informações sobre o capital humano podem ser consideradas importante pelos investidores, porque o capital humano fornece os meios pelos quais as empresas podem melhorar a sua competitividade e desempenho (Wright, Mcmahan, Mccormick, Sherman, 1998). Com relação ao capital relacional, é possível que as empresas considerem

esta categoria sensível e competitiva, e podem estar preocupados em revelar essas informações para os concorrentes. Além de que, os elevados custos de desenvolvimento e divulgação de elementos do capital intelectual, podem superar os benefícios que revertam para a empresa através do disclosure do capital intelectual.

Tabela 3 - Análise da variável índice de disclosure

Ano |

IC |

HC |

EC |

RC |

2010 |

33,77 |

6,17 |

15,59 |

11,97 |

2011 |

33,36 |

6,17 |

14,91 |

12,27 |

2012 |

33,84 |

6,02 |

15,62 |

12,20 |

2013 |

33,37 |

6,10 |

15,34 |

11,90 |

Fonte: elaborado pela autora.

A partir da análise da evolução média do disclosure do capital intelectual e seus componentes, conforme Tabela 3, observou-se que não são perceptíveis mudanças no percentual de divulgação para todo o período de análise. Durante o processo de coleta das informações e codificação dos itens da métrica de divulgação do CI, observou-se que entre os anos de 2010 a 2013 as informações acerca dos componentes do Capital Intelectual, na maioria das vezes, foram frequentemente repetidas ao passar dos anos, demonstrando pouco investimento no aumento do disclosure do CI pelas empresas investigadas. Este fato parece indicar que, em média, as empresas definiram uma política de divulgação para este tipo de informação, que não foi sensível a importância crescente do capital intelectual para nutrirem sua vantagem competitiva e valor. Observou-se que, se trata de uma divulgação generalista, ou seja, sem ênfase nas características do capital intelectual da empresa e principalmente repetida de um ano para o outro.

Tabela 4 - Descrição dos índices do disclosure por setor

Análise do disclosure por setor (média dos índices) - 2010 a 2013 |

||||

SETOR |

IC |

HC |

EC |

RC |

Materiais básicos |

33,20 |

4,47 |

16,68 |

12,03 |

Bens de Consumo |

29,52 |

6,26 |

14,85 |

8,37 |

Serviços ao consumidor |

29,85 |

4,23 |

13,55 |

12,05 |

Saúde |

26,09 |

3,96 |

11,21 |

10,91 |

Industrial |

30,62 |

5,69 |

13,86 |

11,05 |

Petróleo e gás |

53,97 |

7,94 |

24,60 |

21,42 |

Tecnologia |

29,37 |

7,44 |

14,28 |

9,91 |

Telecomunicações |

44,64 |

7,97 |

19,19 |

22,91 |

Serviços públicos |

44,54 |

6,12 |

15,37 |

17,36 |

FONTE: elaborado pela autora.

O disclosure por setor do IC e seus componentes (HC, RC e EC) são apresentados na Tabela 4. Os setores que apresentaram o maior percentual de disclosure do capital intelectual foram o de petróleo e gás, telecomunicação e serviços públicos, que obtiveram média geral de 53,97%, 44,64% e 44,54% respectivamente. Já os setores que apresentam o maior percentual de disclosure do capital humano foram o de petróleo e gás, telecomunicação e tecnologia, que apresentaram média geral de 7,94%, 7,97% e 7,44% respectivamente. O disclosure dos itens do capital estrutural pelos setores de petróleo e gás, telecomunicação e materiais básicos apresentaram maior média geral de 24,60%, 19,19% e 16,68% respectivamente. Finalmente, os setores que apresentaram o maior índice de disclosure do capital relacional foram petróleo e gás, telecomunicação e serviços públicos, que obtiveram média geral de 7,94%, 7,97% e 7,44% respectivamente.

Foram realizados o teste de Kolmogorov-Smirnov para verificar se as variáveis quantitativas contínuas apresentavam distribuição normal. Os resultados obtidos apontam para a rejeição da hipótese nula de normalidade dos resíduos. Além disso, foi verificado a presença de multicolinearidade. O VIF mostra que o modelo não possui problemas de multicolinearidade na especificação, pois para esta estatística, os valores estimados estão próximos de 1.Quanto à existência de heterocedasticidade, verifica-se que os resultados do teste LM de Breusch-Pagan indica a não rejeição da hipótese nula, ou seja, os dados são homocedásticos (Field, 2013).

A correlação é uma medida da força e direção da relação e varia entre -1 e +1. Os sinais positivos e negativos refletem a direção da força, enquanto a relação é refletido no valor absoluto, chamado de coeficiente de correlação. Um coeficiente de correlação mais alto indica uma relação mais forte. A análise de correlação serve como referência preliminar das relações existentes entre as variáveis, embora seja uma análise pouco conclusiva, por não implicar necessariamente relação de causalidade (Fávero, 2014).

Foram realizadas as análises das correlações entre IC e cada uma das variáveis quantitativas com distribuição não normal, por meio do coeficiente de correlação de Spearman. O coeficiente de correlação de Spearman é uma estatística não-paramétrica e, assim, pode ser usada quando os dados violarem suposições paramétricas (Field, 2013). Os resultados de correlação de Spearman são apresentados na Tabela 5.

Tabela 5 - Matriz de correlação cruzada entre as variáveis do estudo

|

IC |

ATIVO |

LEVAREGE |

MB |

IC |

1,000 |

,376** |

,021 |

,079* |

ATIVO |

,376** |

1,000 |

,154** |

,070 |

LEVAREGE |

,021 |

,154** |

1,000 |

,190** |

MB |

,079* |

,070 |

,190** |

1,000 |

**Correlação significativa a 1%. * Correlação significativa a 5%.

Fonte: elaborado pela autora.

O coeficiente de correlação entre as variáveis IC e tamanho é estatisticamente significante a 1%. A relação negativa sugere que empresas maiores apresentam um melhor índice de divulgação de IC. Desse modo, esse resultado confirma a literatura, como An, Davey e Eggleton (2011) e Hossain (2008), que encontraram que o tamanho da empresa está relacionado com o disclosure do capital intelectual. A relação entre IC e o MB é positiva e significante. No entanto, a fraca intensidade dessa relação não permite inferir que estejam associadas. A variável alavancagem não foi significativa e, também, não ofereceu coeficiente considerável.

Seguidamente analisam-se de forma detalhada, os resultados alcançados com a aplicação da regressão linear múltipla, para cada uma das variáveis explicativas em estudo. Os coeficientes e os p-values obtidos através da regressão são estimados para um grau de significância de 5%. A Tabela 6 mostra os resultados dos coeficientes de regressão para todas as variáveis explicativas, usando disclosure do capital intelectual como variável dependente. Inicialmente, vale ressaltar que os sinais dos coeficientes das variáveis estão de acordo com o arcabouço teórico que fundamenta a pesquisa. A hipótese de que os parâmetros estimados são conjuntamente iguais a zero é refutada, conforme a estatística F, com significância de 1%.

Tabela 6 - Resultados da regressão linear múltipla

VARIÁVEL DEPENDENTE: Disclosure do Capital Intelectual |

||||

Variável |

Coef. |

Erro Padrão |

Est. t |

p-valor |

SIZE |

,077 |

,008 |

10,136 |

,000 |

LEVAREGE |

,040 |

,026 |

1,547 |

,122 |

MB |

,035 |

,015 |

2,352 |

,019 |

Constante |

2,855 |

,067 |

42,351 |

,000 |

R2 0,163 Adj. R2 0,159 F 40,433 |

||||

Fonte: Elaborado pelos autores.

Na Tabela 6, as variáveis significativas foram market-to-book e tamanho da empresa. A relação positiva e significativa do tamanho com o IC sugere que as empresas maiores têm um elevado disclosure do IC. O R2 (0,159) para a amostra, indica que o modelo é capaz de explicar somente 16 por cento da variância na variável dependente, para as empresas pesquisadas. Este resultado confirma a hipótese H1 que o tamanho da empresa está positivamente relacionado com o nível de disclosure do capital intelectual.

Quanto à variável independente market-to-book, verifica-se a existência de relação estatisticamente significativa com o disclosure do capital intelectual. O sinal dos coeficientes obtidos é positivo, o que evidencia uma relação positiva entre esta variável e o grau de divulgação de informação relativa ao capital intelectual, de acordo com a hipótese H3 do estudo. Quanto à variável alavancagem, os p-values são superiores a 0.05, rejeitando a hipótese H2. Ou seja, com base na amostra considerada, não foi possível encontrar uma relação estatisticamente significativa entre esta variável alavancagem e o disclosure do capital intelectual.

Pela análise descritiva da variável de disclosure do capital intelectual e seus componentes (HC, EC e RC), notou-se que o nível de divulgação sobre capital intelectual nos relatórios anuais nas empresas pesquisadas é baixo. Uma possível razão para esse gap informacional parece residir na dificuldade de reconhecimento e mensuração do capital intelectual. Constatou-se também que, em geral, as empresas pesquisadas fornecem mais informações para as categorias de capital estrutural, em relação à categoria de capital relacional e humano. Uma possível explicação é a de que as empresas omitem informações sobre o papel do capital humano na obtenção de valor da empresa. No entanto, informações sobre o capital humano podem ser consideradas importantes pelos investidores, porque ele fornece os meios pelos quais as empresas podem melhorar a sua competitividade e desempenho. Com relação ao capital relacional, é possível que as empresas considerem esta categoria sensível e competitiva, e podem estar preocupados em revelar essas informações para os concorrentes. Outra possível explicação seria os elevados custos de desenvolvimento e divulgação de elementos do capital intelectual, que podem superar os benefícios que revertam para a empresa através do disclosure do capital intelectual.

A partir da análise da evolução média do disclosure do capital intelectual e seus componentes (HC, RC, EC), observou-se que, entre os anos de 2010 a 2013, as informações acerca dos componentes do Capital Intelectual, na maioria das vezes, foram frequentemente repetidas de um ano para outro. Este fato parece indicar que, em média, as empresas definiram uma política de divulgação para este tipo de informação, que não foi sensível a importância crescente do capital intelectual para nutrirem sua vantagem competitiva e valor. Verifica-se que, se trata de uma divulgação generalista, ou seja, sem ênfase nas características do capital intelectual da empresa. Além disso, constatou-se que os setores que apresentaram o maior percentual de disclosure do capital intelectual foram o de petróleo e gás, telecomunicação e serviços públicos.

Na análise de inferência realizada, verificou-se que a relação entre a variável tamanho da empresa e o disclosure do Capital Intelectual é diretamente proporcional, ou seja, grandes empresas, em média, tendem a apresentar um maior nível de disclosure do que as empresas menores, confirmando-se a hipótese H1 deste estudo. Este fato sugere que quanto maior a capacidade econômica da organização, maior a evidenciação informações sobre IC aos usuários externos. No que compete ao Market-to-book, em média, quanto maior a diferença entre o valor de mercado e o valor contábil das empresas, maior o nível de divulgação de informações sobre o capital intelectual, confirmando a hipótese H3. Tais resultados podem sugerir que essas empresas se preocupam em apresentar um bom nível de disclosure do capital intelectual, visto que a divulgação pode representar uma maior valorização das ações. Já na análise em relação à variável alavancagem não houve confirmação da hipótese H2, ou seja, as empresas com uma maior nível de endividamento não apresentam um melhor disclosure das informações acerca do capital intelectual.

As descobertas relatadas neste estudo devem ser interpretada com a seguinte limitações. A primeira limitação diz respeito a mensuração do disclosure do capital intelectual. As informações sobre capital intelectual foram medidas utilizando-se um processo dicotômico e este não diferencia empresas com base nos detalhes fornecidos para cada item. Além disso, o processo envolve a aplicação de um julgamento sobre se o item de informação é de fato aplicável para a empresa e também para a categoria de divulgação das informações. Quanto às sugestões para trabalhos futuros, outras hipóteses poderiam ser testadas na tentativa de melhorar o poder explicativo do modelo, como internacionalização, empresas com práticas de governança corporativa; entre outras.

An, Y.; Davey, H.; Eggleton, I. R. C. (2011) The Effects of Industry Type, Company Size and Performance on Chinese Companies’ IC Disclosure: A Research Note. Australasian Accounting Business and Finance Journal, 5 (3), 107-116.

April, K. A.; Bosma, P.; Deglon, D. A. (2003). Intellectual capital measurement and reporting: establishing practice in SA mining. Journal of Intellectual Capital, 4 (2), 165-180.

Bardin, L. (1995). Análise de conteúdo. Lisboa: Edições 70.

Beattie, V.; Thomson, S. (2007). Lifting the Lid on the Use of Content Analysis to Investigate Intellectual Capital Disclosures. Accounting Forum, 31, 129-163.

Bontis, N. (1998). Intellectual capital: An exploratory study that develops measures and models. Management Decision, 36(2), 63-76.

Boujelbene, M. A.; Affes, H. (2013). The impact of intellectual capital disclosure on cost of equity capital: A case of French firms. Journal of Economics, Finance and Administrative Science, 18 (34), 45-53.

Bozzolan, S.; Favotto, F.; Ricceri, F. (2003). Italian Annual Intellectual Capital Disclosure – An Empirical Analysis. Journal of Intellectual Capital, 4 (4), 543-558.

Bozzolan, S., O’Regan, R.; Riccerri, F. (2005). Intellectual capital disclosure across Europe: A comparison between Italy, Ireland and the UK. Journal of Human Resource Costing and Accounting, 10 (2), 92-113.

Brennan, N. (2001). Reporting intellectual capital in annual reports: Evidence from Ireland. Accounting, Auditing and accountability Journal, 14 (4), 423-436.

Cheng, C. S., Collins, D.; Huang, H. (2006). Shareholder rights, financial disclosure and the cost of equity capital. Review of Quantitative Finance and Accounting, 27 (2), 175-204.

Colauto, R. D.; Nascimento, P. S.; Avelino, B. C.; Bispo, O. N. A. (2009). Evidenciação de ativos intangíveis não adquiridos nos relatórios da administração das companhias listadas nos níveis de governança corporativa da BMeFBovespa. Revista Contabilidade Vista e Revista, 20 (1), 142-169.

Cooper, D. R.; Schindler, P. S. (2003). Métodos de pesquisa em administração. Porto Alegre, Bookman.

Fávero, L. F.; Belfiore, P.; Takamatsu, R. T.; Suzart, J. (2014). Métodos quantitativos com Stata. Rio de Janeiro: Elsevier.

Field, A. (2009). Descobrindo a estatística usando SPSS. Porto Alegre: Artmed.

Guthrie, J.; Petty, R.; Ferrier, F.; Wells, R. (1999). There is no accounting for intellectual capital in Australia: review of annual reporting practices and internal measurement of intangibles within Australian organization. In: OECD Symposium of Measuring and Reporting Intellectual Capital. Amsterdam.

Guthrie, J.; Petty, R. (2000). Intellectual capital: Australian annual reporting practices. Journal of Intellectual Capital, 1, 241-250.

Guthrie, J.; Petty, R.; Ricceri, F. (2006). The voluntary reporting of intellectual capital: comparing evidence from Hong Kong and Australia. Journal of Intellectual Capital, 7(2), 254-271.

Guthrie, J.; Petty, R.; Ricceri, F. (2007). Intellectual Capital reporting investigations into Australia and Hong Kong. Edinburgh: Institute of Chartered Accountants of Scotland.

Healy, P. M.; Palepu, K. G. (2001). Information asymmetry, corporate disclosure, and the capital markets: a review of the empirical disclosure literature. Journal of Accounting and Economics, 31 (1), 405-440.

Hossain, M. (2008). The extent of disclosure in annual reports of banking companies: The case of India, European Journal of Scientific Research, 23 (4), 659-680.

Khurana, I.; Raman, K. (2004). Litigation risk and the financial reporting credibility of Big 4 versus non-Big 4 audits: evidence from Anglo-American countries. Accounting Review, 79 (2), 473-495.

Leuz, C.; Verrecchia, R. (2000). The economic consequences of increased disclosure. Journal of Accounting Research, 38, 91-124.

Li, J.; Pike, R.; Haniffa, R. (2008). Intellectual capital disclosure and corporate governance structure in UK firms. Accounting and Business Research, 38 (2), 137-159.

Maçambanni, M. V.; Souza, M. M.; Souza, F. C.; Murcia, F. D. (2012). Relação entre o nível de disclosure do capital intelectual e características das companhias listadas no índice BMeFBOVESPA. Revista Alcance, 19, 345-361.

Mangena, M., Pike, R.; Li, J. (2010). Intellectual capital disclosure practices and effects on the cost of equity capital: UK evidence. The Institute of Chartered Accountants of Scotland, London.

Milne, M.; Adler, R. (1999). Exploring the reliability of social and environmental disclosures content analysis. Accounting, Auditing and Accountability Journal, 12 (2), 237-256.

Nascimento, S.; Rocha, I.; Reina, D.; Fernandes, F. C. (2012). Disclosure voluntário do capital intelectual nas maiores companhias abertas participantes do novo mercado. Reuna, 17 (1), 29-46.

Orens, R.; Aerts, W.; Lybaert, N. (2009). Intellectual capital disclosure cost of finance and firm value. Management Decision, 47 (10), 1536-1554.

Reina, D.; Miguel, J. J.; Tasca, T. A.; Reina, D. R. M. (2011). Evidenciação do capital intelectual em empresas do setor de tecnologia da informação e do setor de telecomunicações listadas na BM&FBovespa nos anos de 2007 a 2009. Enfoque Reflexão Contábil, 30 (1), 63-82.

Sveiby, K. E. (1998). A nova riqueza das organizações: gerenciando e avaliando patrimônios do conhecimento. Rio de Janeiro: Campus.

Vandemaele, S. N., Vergauwen, P. G. M. C.; Smits, A. J. (2005). Intellectual capital disclosure in the Netherlands, Sweden and the UK. Journal of Intellectual Capital, 6 (3), 417-426.

Verrecchia, R. E. (2001). Essays on disclosure, Journal of Accounting and Economics, 32 (1), 97-180.

Whiting, R. H., Woodcock, J. (2011). Firm characteristics and intellectual capital disclosure by Australian companies. Journal of Human resource Costing & Accounting, 15 (2), 102- 126.

Wright, P. M.; Mcmahan, G. C.; Mccormick, B.; Sherman, W. S. (1998). Strategy, core competence, and HR involvement as determinants of HR effectiveness and refinery performance. Human Resource Management, 37 (1), 17-29.

1. Doutoranda em Contabilidade (UFPR). Pesquisadora do Laboratório Socioambietal - Contabilidade, Desenvolvimento Local e Economia Solidária vinculado ao PPGCONT. Email: m.franciele@gmail.com

2. Doutor em Engenharia de Produção. Professor permanente da linha contabilidade e controle gerencial do PPGCONT.