HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 26) Año 2016. Pág. 23

Oscar BOMBONATTI FILHO 1; Marcos Antonio GASPAR 2; Marcos Vinicius CARDOSO 3; Ivanir COSTA 4

Recibido: 04/05/16 • Aprobado: 30/05/2016

4. Apresentação e análise de resultados

RESUMO: O objetivo deste trabalho é apresentar indicadores numéricos tanto dos investimentos feitos pela indústria bancária brasileira no período de 2009 a 2014 como também os indicadores da diversificação do uso dos canais de transações em termos percentuais. São apresentados também os números relativos à bancarização neste período de análise. Por meio de pesquisa documental e estatísticas são apresentados os principais indicadores sobre investimentos e novos meios de acesso. Como conclusão, verificou-se que a TI sempre esteve relacionada com as estratégias da indústria bancária brasileira e os novos canais possuem relação com os investimentos realizados no período analisado. |

ABSTRACT: This paper aims to present numerical indicators of both the investments made by the Brazilian banking industry in the period 2009-2014 as well as the indicators of diversification of the use of transaction channels in percentage terms. The paper also presents the figures for banking services in this analysis period. Through documentary research and statistics are presented the main indicators about investments and new channels of access. In conclusion, it was found that IT has always been related to the strategies of the Brazilian banking industry and new channels are related to the investments made during the period. |

A indústria bancária colabora fortemente com a economia mundial e é muito expressiva no Brasil. De acordo com os números de 2014 do Relatório Mckinsey Global Banking Pools, as receitas bancárias mundiais atingiram o patamar de US$ 5 trilhões, demonstrando que as previsões realizadas em 2010 (quando as receitas atingiram US$ 3 trilhões) estão se concretizando e também a força econômica dessa indústria (aproximadamente 5% do PIB mundial). Este fenômeno ocorre em todo o mundo, mas é mais representativo nos países em desenvolvimento onde as receitas bancárias representam um percentual maior em relação ao PIB quando comparado aos percentuais que ocorrem em países desenvolvidos (Mckinsey, 2014).

Em 2010 o relatório McKinsey apontava que o Brasil representava cerca de 10% do total das receitas bancárias mundiais e isso permaneceu nos mesmos patamares em 2014. Segundo a FEBRABAN (2014) as receitas bancárias no Brasil em 2014 atingiram cerca de R$ 600 bilhões e representando mais de 10% do PIB, o que torna a indústria bancária a mais forte e diferenciada do país, pois nos demais países em geral as receitas bancárias representam cerca de 5% do PIB do país. A continuidade de investimentos em Tecnologia da Informação (TI) pela indústria bancária brasileira fez surgir no fim do século XX e começo do século XXI cada vez mais formas de acesso aos serviços bancários com mais tecnologia (Accorsi, 2014) e mais facilidade de uso (Kappel, Arruda & Pimenta, 2014) e com isso a quantidade de pessoas que utilizam estes serviços cresce de forma bastante expressiva em todo o país (FEBRABAN, 2013, 2014).

O gasto com TI pela indústria bancária no mundo todo tem crescido constantemente e em uma proporção maior do que as despesas, sendo que o Brasil é um dos países mais importantes deste processo. Graças a estes investimentos surgem de forma contínua novas tecnologias (Faria, 2010), como por exemplo, o correspondente bancário contribuindo de forma marcante com o crescimento dos pontos de atendimentos dando acesso a uma população antes não contemplada e desta forma possibilitando a inclusão financeira de pessoas de renda baixa (Christopoulos, 2010; Jayo & Diniz, 2010; Diniz, Birochi & Pozzebon, 2012; Assunção, 2013; Messias, Ono & Palmisano, 2015; Christopoulos, Faria & Marques, 2015).

A TI tem se apresentado continuamente como uma base essencial para a indústria de serviços bancários. A expansão do sistema financeiro no Brasil tem sido enorme tanto na oferta quanto na demanda com ênfase nos últimos dez anos onde os bancos expandiram os pontos de atendimento principalmente nos locais de menor densidade através dos correspondentes bancários (Assunção, 2013). Desta forma, a população aumentou sua demanda pelos serviços bancários, o que é confirmando, por exemplo, pelo crescimento do número de transações a uma taxa de 14% ao ano de 2009 a 2013 (FEBRABAN, 2013).

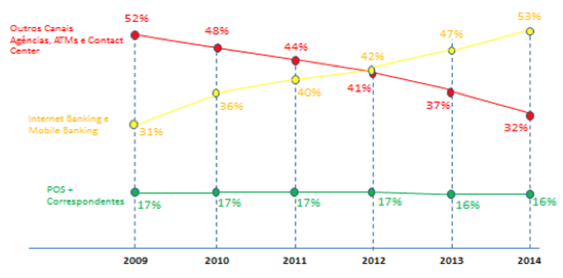

Os meios eletrônicos têm um papel fundamental na questão da inclusão financeira no País (Bader & Savoia, 2013). O uso de internet banking (Aladwani, 2001; Yiu, Grant & Edgar, 2007; Martins, Oliveira & Popovic, 2014), por exemplo, representou em 2013 cerca de 40% do total de transações do mercado, enquanto as transações em mobile banking apontaram um crescimento de 270% ao ano de 2009 a 2013 e já correspondem a quase 6% do total de transações (Soares & Rosa, 2015). Os correspondentes bancários são formados por vários estabelecimentos comerciais, como por exemplo, supermercados, farmácias, postos de gasolina, padarias, cartórios, armazéns, cooperativas de crédito, e destacam-se as casas lotéricas (Jayo et al., 2011). O número de correspondentes bancários cresceu de 83000 em 2008 para cerca de 175000 unidades em 2012 e em termos de quantidade de transações representaram em torno de 16% do total em 2013. Já outros canais como ATM (autoatendimento), agências e contact center reduziram sua participação de 52% das transações bancárias em 2009 para 47% em 2013. Isto mostra a tendência de uso cada vez maior dos canais que mais fazem com que a inclusão financeira avance de forma positiva (FEBRABAN, 2013; Messias et al., 2015).

A rede bancária cresceu no período aqui analisado também com o auxílio dos correspondentes, através de lojas de varejo dos mais diversos ramos de atividade. Esse movimento ocorreu numa proporção bem superior quando comparado ao crescimento do número de agências e postos de atendimento bancário. Com vistas para o desenvolvimento social, o Governo Brasileiro, foi um dos grandes colaboradores para o crescimento desse canal de atendimento e distribuição de serviços financeiros, com a criação do Correspondente Bancário (CB). Para aumentar a 'bancarização' (principalmente do público de baixa renda e habitantes de locais distantes e de difícil acesso a agências bancárias), o governo melhorou e simplificou as regulamentações existentes (BATISTA; RODRÍGUEZ, 2010).

Esta situação ocorre por que a indústria bancária brasileira é uma das que mais investem em tecnologia no mundo e um dos resultados destes investimentos é o surgimento e consequente crescimento dos novos canais (Faria, 2010). No Brasil as despesas de TI em 2013 foram de R$ 20,6 bilhões e de 2009 a 2013 o crescimento atingiu 9% ao ano. Em 2014 as despesas com TI foram de R$ 21,5 bilhões, crescimento de 5% frente a 2013, demonstrando a tendência de crescimento (FEBRABAN, 2013, 2014).

Assim como vários setores, a indústria bancária brasileira percebeu transformações intensas e atualmente está muito diferente do que a 20 anos. A tendência nestes últimos anos é pensar cada vez mais na comodidade e facilidade do uso dos serviços bancários pelos usuários, ofertando produtos e serviços cada vez mais customizados para manter os clientes atuais e ganhar cada vez mais novos clientes. O resultado desta mudança se reflete de um lado na própria indústria bancária que vai se modernizando e, por outro lado, a forma de se comportar dos usuários devido ao uso cada vez mais intenso dos novos canais adventos da TI (Meirelles, 2004).

O fato de os bancos investirem continuamente em TI, provocaram as alterações e novidades nos serviços bancários oferecidos principalmente no período aqui analisado (de 2005 a 2014). Com isso, TI passou a ser fator estratégico para o sucesso do setor bancário brasileiro, e os maiores bancos do Brasil são os que mais investem em tecnologias que trazem novos tipos de serviços bancários. Também é possível verificar o crescimento constante na bancarização, atingindo em 2014 56% da população (Maçada & Faria, 2011; FEBRABAN, 2014).

Com base na observação de que a indústria bancária brasileira tem investido de forma contínua em tecnologia da informação e que novas formas de acesso e de serviços têm surgido no período analisado (de 2009 a 2014), propõe-se então neste trabalho a seguinte questão: Os investimentos em TI feitos pela indústria brasileira no período analisado tem possibilitado o surgimento de novos canais e consequente crescimento da bancarização no país?

Desta forma, o objetivo específico desta pesquisa é apresentar indicadores numéricos tanto dos investimentos feitos pela indústria bancária brasileira no período de 2009 a 2014 como também os indicadores da diversificação do uso dos canais de transações em termos percentuais e também os números relativos à bancarização neste período de análise. A sequência da pesquisa trata então de uma breve revisão teórica dos temas TI como estratégia e Indústria Bancária. Em seguida descreve a metodologia utilizada e passa a apresentar os indicadores numéricos do período analisado já no formato dos resultados para que seja possível então chegar-se a conclusão e recomendações finais da pesquisa.

A tecnologia inicialmente foi utilizada pelos bancos em função da necessidade de criar, desenvolver e manter sistemas que pudessem operacionalizar e automatizar os serviços bancários. Os bancos oferecem como produto seus serviços, que na década de 1970 apresentavam poucas opções, basicamente pagamentos, empréstimos e investimentos. Ao longo das décadas seguintes várias transformações ocorrem e os bancos operam como bancos múltiplos espalhando agências pelo país de forma contínua buscando espaços para liderança. Os produtos oferecidos passam a ser muito mais diversificados, todavia existe uma semelhança muito grande quando se fala nos principais bancos e nos produtos oferecidos por eles. Desta forma o papel da TI nos bancos tem caráter bem estratégico, pois com novas tecnologias eles acabam implementando novos serviços ou produtos, aumentando a eficiência de seus negócios (Accorsi, 2014). Os bancos pioneiros em utilização de TI já identificaram esse processo desde a década de 1970 e são os que dominam o mercado atualmente (Laranjeira, 1997; Meirelles et al., 2010).

A TI é um conjunto de todas as atividades e soluções disponibilizadas através de recursos de computação. Como a computação evoluiu com uma velocidade impressionante principalmente a partir da década de 1970, se tornando cada vez mais acessível, novas aplicações de TI se tornaram cada vez mais abrangentes, envolvendo praticamente todas as áreas de gestão (Kenn, 1996).

A TI é uma das ferramentas utilizadas por gestores pra enfrentar e se adaptar às mudanças, sendo que estratégia e TI estão interligados. Segundo Chandler (1962), estratégia é determinar objetivos de longo prazo de uma empresa e ao mesmo tempo tomar as ações necessárias e disponibilizar recursos para atingir esses objetivos. Para Learned et al. (1965), estratégia é estabelecer o padrão de objetivos, fins ou metas, e as principais políticas e planos para atingi-los e a partir daí, definir qual o negócio em que a empresa deve estar e o tipo de empresa que é ou vai ser. Segundo Hax e Majluf (1988), estratégia é o conjunto de decisões coerentes, unificadoras e integradoras que determina e revela a vontade da organização em termos de objetivos de longo prazo, programa de ações e prioridade na disponibilização de recursos. Já Porter (1986) define estratégia de forma competitiva e fala de ações ofensivas ou defensivas que possam estabelecer uma posição defensável e estratégica numa indústria, para enfrentar de maneira positiva as forças competitivas e, dessa forma, obter um maior retorno sobre os investimentos realizados. Para Rebouças (2011) o nível estratégico do planejamento de uma organização possibilita a sustentação metodológica para se estabelecer a melhor direção que a empresa deve seguir permitindo uma atuação de forma inovadora e diferenciada.

A indústria bancária é uma das que mais enxerga e se utiliza desta interligação entre estratégia e TI. Um dos setores da economia considerado como mais informatizado e que mais investe e tem gastos relacionados à TI é o dos bancos (Faria, 2010), pois estes acreditam e provam por meio destes investimentos que podem com isto obter lucratividade crescente. Tal investimento justifica-se ainda como fomentador de vantagem competitiva para os bancos, criando sempre novas estruturas de serviços e custos. Os resultados do período em análise demonstram que a estratégia estabelecida pelos bancos voltada a investimentos contínuos em TI tem dado resultados cada vez melhores, também propiciando cada vez mais o acesso e inclusão da população os serviços prestados (Meirelles et al., 2010).

A indústria bancária privada brasileira, através de alguns bancos pioneiros, notou desde os primórdios a vantagem estratégica competitiva que poderia ter investindo em TI e implantando sistemas, arquiteturas, produtos e serviços cada vez mais adequados ao seu negócio e aos seus clientes, sendo atualmente um dos setores que mais investem em TI no Brasil, em torno de 19% do total investido (FEBRABAN, 2013).

As fusões e aquisições dentro da indústria bancária brasileira também fizeram parte da estratégia de crescimento da capilaridade e ao mesmo tempo renovação da tecnologia da rede adquirida. Essa capilaridade com as fusões e aquisições leva novos serviços e canais para localidades antes não atingidas e desta forma ajuda na captação de novos clientes. Os maiores bancos privados do Brasil que são em ordem: Bancos Itaú, Bradesco e Santander utilizam constantemente dessa estratégia de aquisição sendo que os últimos movimentos troxeram o banco Santander para a terceira posição e a aquisção do HSBC pelo Bradesco faz com que ele divida práticamente o primeiro lugar com o banco Itaú (Meirelles et al., 2010; FEBRABAN, 2014).

Oferecendo novos canais de transações financeiras para os clientes nestes últimos anos, iniciando pelos caixas eletrônicos e mais intensamente no período analisado com a Internet Banking, o mobile banking (Oliveira, Faria, Thomas & Popovic, 2014) e os correspondentes bancários (Assunção, 2013) os bancos atraíram mais clientes pelo fato dos serviços estarem mais acessíveis (maior capilaridade e tecnologia) e também por terem custos bem menores e sem a necessidade da presença física em agências (Maçada e Faria, 2011; Sarma & Pais, 2011; Jayo, Diniz, Zambaldi & Christopoulos, 2011).

Segundo Roxo e Meirelles (2011), o crescimento da utilização do canal de Internet Banking e mobile banking para a realização de operações bancárias juntamente com a consolidação dos caixas eletrônicos e dos correspondentes bancários mostra que os bancos continuam investindo na estratégia de garantir a conveniência dos clientes com uma oferta de serviços com custos menores (Assunção, 2013) e onde o consumidor estiver e o uso de TI possibilita continuar usando esta estratégia estabelecida pela indústria bancária brasileira (Roxo & Meirelles, 2011; FEBRABAN, 2014).

O que se verifica com a estratégia de investimentos em TI no período analisado é que os antigos canais (agências, ATMs e contact centers) têm caído em sua participação nas transações bancárias (como está apresentado no capítulo de apresentação dos resultados) participando os três juntos com 32% do total de transações, enquanto os canais mais atuais (internet, POS e correspondentes, mobile) (Chen, 2013) continuam crescendo constantemente e representam os demais 68% das transações e desta forma verifica-se o sucesso da implementação desta estratégia (FEBRABAN, 2014).

A indústria bancária está dentro do setor terciário (serviços) e como já apontado tem uma grande importância em termos de economia, pois representa em média 5% do PIB mundial. O relatório Mckinsey em 2010 projetava para 2020 uma participação da indústria bancária brasileira de 15%, ou seja, a previsão é que a indústria brasileira nos próximos anos se torne ainda mais forte e importante. O relatório de 2010 mostra também que os países emergentes serão os mais importantes com relação a demanda de crédito, ou seja, é de fato onde a indústria bancária tem mais condições de crescimento e de inclusão financeira. O mesmo relatório aponta que existem 2,5 bilhões de adultos que não possuem conta em banco.

A indústria bancária brasileira é constituída por bancos múltiplos e comerciais, e oferece serviços envolvendo transações financeiras tais como: conta corrente, financiamentos, investimentos, empréstimos, aplicações, cartões de crédito, etc. Estes serviços são oferecidos através dos chamados canais de transação, ou seja, das agências bancárias, correspondentes e POS (Jayo et al., 2011), Internet e mobile banking (Oliveira et al., 2014), caixas eletrônicos (Diniz, Birochi & Pozzebon, 2012) e contact centers (Meirelles, 2004).

O pioneirismo de uma geração privilegiada alavancou o processo de automação bancária no Brasil, na década de 60. Este processo teve uma evolução fantástica nestes mais de cinquenta anos e foi encabeçada por alguns bancos, mas com ênfase para o Bradesco que nos anos 1970 introduz o CMC-7 (possibilidade de leitura de cheques automaticamente) e cujo pioneirismo sempre foi seguido de perto pelo banco Itaú, precursor também de várias inovações tecnológicas nestes últimos cinquenta anos. Nas últimas duas décadas, algumas ações possibilitaram a evolução contínua da automação bancária, tais como o processo inflacionário, exigindo uma tecnologia avançada e, posteriormente, o Plano Real em 1994, que estabilizou a economia, diminuindo assim as receitas bancárias antes decorrentes principalmente da inflação (Assunção, 2013). Tal contexto exigiu uma mudança drástica de estratégia por parte da indústria bancária, e que foi possível principalmente graças à evolução tecnológica ocorrida após 1994, que fez com que novos serviços bancários surgissem, também colaborando para o movimento de inclusão financeira contínua (Meirelles, 2004; Laranjeira, 2001; Meirelles et al., 2010).

Se no período inflacionário a indústria bancária tinha receitas enormes possibilitando altos investimentos em tecnologia, após o término deste período estes investimentos continuam a ser altos devido à necessidade de redução de custos operacionais. Estes investimentos permanecem elevados no período atual sendo a indústria bancária a que mais investe em tecnologia no País (cerca de 19% do total investido) (Laranjeira, 2001; FEBRABAN, 2013).

Antes de apresentar os indicadores da indústria bancária no Brasil, este trabalho considera a seguinte composição desta indústria: equipamentos utilizados nos caixas das agências; equipamentos utilizados no sistema de compensação de cheques; equipamentos de automação bancária utilizados em autoatendimento e operações automáticas; equipamentos utilizados nos POS (pontos de venda no comércio) (Chopra & Sherry, 2014); equipamentos utilizados nos correspondentes bancários; equipamentos utilizados nos Call Centers (atendimento ao cliente) e equipamentos utilizados para a Internet Banking e mobile banking (Meirelles, 2004).

2.2.1. Apresentação atual da indústria bancária do Brasil

A Federação Brasileira de Bancos possui atualmente uma relação de 118 bancos associados (privados e públicos) que representam neste trabalho a indústria bancária brasileira. Esta indústria teve em 2014 teve um total de R$ 600 bilhões de faturamento o que representa cerca de 11% do total do PIB do Brasil (FEBRABAN, 2014).

De todos os bancos associados, três bancos privados (Bradesco, Itaú e Santander) e dois bancos públicos (Caixa Econômica Federal e Banco do Brasil) dominam este mercado em termos de ativos, lucros, funcionários e agências com mais de 60% nestes indicadores. Os números dos três bancos privados são impressionantes uma vez que detém quase metade do mercado, sendo que o Santander atingiu a terceira posição após as várias aquisições realizadas nos últimos anos e o Bradesco deve se consolidar ainda mais com a recente aquisição do HSBC. Estes três bancos privados mais os dois maiores bancos públicos são os que mais investem em TI no Brasil (FEBRABAN, 2014).

Os principais bancos múltiplos no Brasil são pelo número de agências: Banco Bradesco (4588); Itaú Unibanco (3820); Banco Santander (Brasil) (2643); HSBC Bank Brasil (851); Banco Mercantil do Brasil (188); Banco Citibank (126); Banco Safra (106); Banco Triângulo (42) e Banco Votorantim (14). Estes associados FEBRABAN representam mais de 90% do total de agências e tendo cada um mais de 10 agências. Os três primeiros (Itaú, Bradesco e Santander) detêm 89% do total de 12.378 agências.

Os maiores bancos públicos do Brasil têm juntos 8825 agências, sendo 5424 do Banco do Brasil e 3401 da Caixa Econômica Federal. O total geral de agências dos bancos associados FEBRABAN é de 22.969. Uma verificação bastante importante é que juntos os maiores bancos públicos (Banco do Brasil e Caixa Econômica Federal) e os três maiores bancos múltiplos privados possuem em torno de 80% do total geral de agências.

Este trabalho busca verificar quanto têm sido fundamental para o crescimento desta indústria o surgimento e popularização dos canais mais atuais (internet, mobile, correspondentes e POS), pois tais canais possibilitaram um aumento tanto nas transações bancárias como também na população que utiliza tais serviços no período analisado. Como consequência, os bancos que mais investiram em TI são os que mais cresceram e atualmente dominam praticamente este mercado (Meirelles & Roxo, 2011).

Esta pesquisa caracteriza-se como exploratória, usando análise qualitativa dos dados coletados. Segundo Gil (2008) e Lakatos (2007), as pesquisas exploratórias têm como objetivo tornar o problema mais familiar e ajudar a esclarecer e modificar conceitos e ideias, visando tornar o problema mais explícito ou que se construam hipóteses que possam ser utilizadas em estudos posteriores. Tem utilidade também para disponibilizar uma compreensão maior do tema e do contexto, examinando desta forma a viabilidade do estudo e identificando sua relevância.

Este trabalho envolveu levantamento da literatura existente sobre TI e estratégia de investimentos e ainda as características e evolução (panorama) da indústria bancária no período de 2009 a 2014.

Os dados que estão apresentados nos resultados foram obtidos em sites dos três maiores bancos múltiplos privados brasileiros e dos dois maiores bancos públicos brasileiros e também no site da FEBRABAN, onde foram extraídas as informações mais importantes relativas aos números da indústria bancária brasileira, sendo tratado para esta pesquisa o período de 2009 a 2015. Os bancos foram escolhidos por sua representatividade no universo dos bancos associados da FEBRABAN, pois representam a maioria em termos de indicadores como já apontado anteriormente neste trabalho.

Os indicadores que foram extraídos dos relatórios anuais da FEBRABAN e que estão apresentados no capítulo seguinte buscam atingir o objetivo da pesquisa que é mostrar o crescimento desta indústria tão importante e a possível relação com a bancarização também crescente no País. Alguns parâmetros foram escolhidos por serem muito representativos e auxiliarem na análise dos resultados e todos estes parâmetros são apresentados através de tabelas. Os parâmetros escolhidos foram: a) Total de Ativos do Setor Bancário; b) Quantidade de agências, Postos de Atendimento Bancário (PABs) e Postos de Atendimento Especial (PAEs); c) Totais de conta corrente e conta poupança; d) Volume de transações por Canal; e) Despesas e Investimentos em TI; f) bancarização no mundo e no Brasil; g) Lucro líquido dos principais bancos privados e públicos. Estes parâmetros foram escolhidos por apresentarem uma relação entre si apontando para uma influência entre estes parâmetros e também por serem muito utilizados em estudos envolvendo a indústria bancária brasileira.

Depois que os dados foram tabulados, foi feita uma análise qualitativa no sentido de identificar as possíveis influências das estratégias de investimento em TI na bancarização no País. Segundo Gil (2008) e Martins (2009), a análise de dados qualitativos compreende três atividades: redução de dados – que trabalha na simplificação, abstração e transformação dos dados coletados das observações de campo; apresentação de dados - que consiste em organizar os dados de maneira a facilitar as conclusões do pesquisador; e, por fim, Conclusão/Verificação – que é quando o pesquisador busca identificar padrões, possíveis explicações, configurações e fluxos de causa e efeito conjugada com verificação recorrendo novamente às anotações de campo e à literatura.

A tabulação de dados, segundo Gil (2008), é o processo de juntar e contabilizar os casos que estão distribuídos nos vários parâmetros de análise podendo haver uma tabulação simples, o que é utilizada na pesquisa, que compreende a simples contagem das frequências ou cruzada que consiste na contagem e cruzamento das frequências que ocorrem em mais de uma tabela.

A fase final da pesquisa tratou da conclusão da investigação, suportada pela revisão da literatura, apresentação e análise dos dados coletados e aplicabilidade aos parâmetros escolhidos para a pesquisa. Foram revistos os apontamentos iniciais de forma que pudesse ocorrer uma correlação com o problema e o objetivo apresentado no início do trabalho.

O fato de este trabalho ser uma pesquisa exploratória e com uma análise qualitativa dos dados pode deixar algumas questões em aberto o que é positivo no sentido de possibilitar uma continuidade nos estudos que são relativos ao tema central deste trabalho.

O setor bancário brasileiro continua sendo o que mais investe em informatização e tecnologia, e consequentemente em avanço na automação bancária, onde se pode observar a evolução nos equipamentos que são criados para os processos de automação e nos novos tipos de serviços e produtos que podem ser oferecidos à população. Esse processo evolutivo como já apontado tende cada vez mais a criar canais e meios onde os usuários tenham mais facilidade de operar e dependam cada vez menos de intermediação, ou seja, as operações podem ser feitas pelos próprios usuários. As agências continuam sendo utilizadas, mas cada vez mais para fazer compras de novos produtos e investimentos enquanto as operações corriqueiras são feitas através da internet, mobile (Oliveira et al., 2014), postos de serviço (POS) ou caixas eletrônicos (autoatendimento). Com isso os bancos também ganharam uma vantagem muito grande no sentido de poderem se dedicar mais no desenvolvimento de novo produtos e serviços sempre com o uso da TI e com o objetivo de aumentar a clientela (bancarização) (Meirelles, 2004; Meirelles et al., 2011).

Outra característica muito importante que a tecnologia trouxe é que atualmente as pessoas tem seu próprio sistema, seus dados, sua capacidade de tomada de decisão, que de certa maneira era um monopólio e foi transferido para os usuários. Essa foi uma grande evolução que ocorreu neste período analisado (Meirelles & Roxo, 2011).

Neste período de análise a indústria brasileira evolui muito e os clientes que usam os produtos e serviços desta indústria acompanharam esta evolução. Os números e indicadores que estão apresentados a seguir mostram esta evolução e a possível relação com o aumento dos usuários no Brasil. Para isto foram utilizados os parâmetros escolhidos e apresentados no capítulo Metodologia:

a) Total de Ativos do Setor Bancário (de 2009 a 2013)

Tabela 1 – Total de Ativos no período 2009-2013.

ANO |

2009 |

2010 |

2011 |

2012 |

2013 |

Total de Ativos |

3.520 |

4.200 |

4.970 |

5.640 |

6.340 |

Fonte: adaptada de FEBRABAN (2013).

Ao longo do período de análise, o cenário econômico favoreceu a expansão do sistema financeiro no país e ao mesmo tempo ampliou os índices de bancarização da população economicamente ativa. A estabilidade monetária, somado ao crescimento da renda e ascensão social, fez aumentar a procura por crédito, investimentos e meios de pagamento e isso leva a um desenvolvimento contínuo da indústria bancária. O crescimento do total de ativos da indústria bancária no período de 2009 a 2012 foi de 16% ao ano e de 2012 a 2013 foi de 12% o que mostra a evolução constante e uniforme dos bancos.

b) Quantidade de agências, PABs e PAEs (de 2009 a 2013)

Tabela 2 – Quantidade de agências, PABs e PAEs no período 2009-2013.

ANO |

2009 |

2010 |

2011 |

2012 |

2013 |

Agências |

20.000 |

19.000 |

21.000 |

22.000 |

23.000 |

PABs e PAEs |

41.000 |

42.000 |

44.000 |

44.000 |

46.000 |

Total |

61.000 |

61.000 |

65.000 |

67.000 |

68.000 |

Fonte: adaptada de FEBRABAN (2013).

A indústria bancária brasileira entendeu que o crescimento consistente da oferta de serviços financeiros para a população de forma geral só pode ocorrer se houver um aumento da capilaridade dos pontos de atendimento. Desta forma os bancos continuaram a investir no aumento da presença dos pontos físicos, ampliando o número de agências e Postos de Atendimento Bancário (PABs – dependências instaladas no interior de entidades de administração pública ou empresas privadas) e por Postos de Atendimento Eletrônicos (PAEs – áreas exclusivas de equipamentos de autoatendimento).

No período de 2009 a 2013 houve expansão tanto das agências bancárias como dos PABs e dos PAEs. Esse crescimento tem sido mais expressivo nas regiões Norte e Nordeste o que aponta mais uma vez para a bancarização.

c) Total de Contas Correntes e Total de Contas Poupança (de 2009 a 2014)

Tabela 3 – Contas Correntes e Contas Poupança – Evolução no período de 2009-2014. (em milhões)

ANO |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

Contas Correntes |

83 |

89 |

92 |

97 |

103 |

108 |

Contas Poupança |

91 |

97 |

98 |

112 |

125 |

135 |

Fonte: adaptada de FEBRABAN (2013 e 2014).

O aumento da demanda por serviços financeiros (provocado pela maior oferta) fez com que houvesse uma expansão do número de contas correntes ativas e de contas poupança. As contas correntes no período de 2009 a 2014 tiveram um aumento de 6% ao ano enquanto as contas poupança tiveram um aumento de 8% ao ano e de 2012 para 2013 um aumento de 12%.

d) Volume de transações por Canal (de 2009 a 2014)

O total de transações aumentaram em praticamente 100% dobrando o volume de transações financeiras. Se em 2009 o canal de autoatendimento era o mais importante (continua em segundo lugar), em 2014 o canal Internet banking ocupa esta posição.

Tabela 4 – Quantidade de transações (em bilhões), no período 2009-2014.

ANO |

2009 |

% do Total 2009 |

2010 |

% do Total 2010 |

2011 |

% do Total 2011 |

2012 |

% do Total 2012 |

2013 |

% do Total 2013 |

2014 |

% do Total 2014 |

Autoatendimento (ATM) |

7,3 |

31% |

8,2 |

29% |

8,6 |

27% |

9,3 |

26% |

9,2 |

23% |

9,7 |

21% |

Internet Banking |

7,3 |

31% |

10,2 |

36% |

12,4 |

39% |

13,9 |

39% |

16,5 |

41% |

18,9 |

41% |

Agências |

3,8 |

16% |

3,9 |

14% |

3,8 |

12% |

3,9 |

11% |

4,0 |

10% |

3,7 |

8% |

POS |

2,8 |

12% |

3,7 |

13% |

3,8 |

12% |

4,6 |

13% |

5,2 |

13% |

6,0 |

13% |

Contact Center |

1,2 |

5% |

1,4 |

5% |

1,3 |

4% |

1,4 |

4% |

1,6 |

4% |

1,4 |

3% |

Correspondentes bancários |

0,9 |

4% |

1,1 |

4% |

1,3 |

4% |

1,4 |

4% |

1,2 |

3% |

1,4 |

3% |

Mobile |

0,0 |

0% |

0,0 |

0% |

0,0 |

0% |

0,7 |

2% |

2,4 |

6% |

5,5 |

12% |

Total |

23,6 |

100% |

28,2 |

100% |

31,8 |

100% |

35,7 |

100% |

40,2 |

100% |

46 |

100% |

Fonte: Adaptada de FEBRABAN (2013, 2014).

Outro fato importante é notar que os canais POS e Correspondentes mantiveram seu posicionamento, as agências e contact center perdem cada vez mais espaço e o mobile desde 2012 cresce de forma acentuada sendo que de 2013 para 2014 dobrou sua participação e já se torna um dos mais importantes canais. Esse movimento comprova a correta estratégia dos bancos ao investirem nestas novas tecnologias que ao mesmo tempo reduzem os custos operacionais dos bancos e atraem cada vez mais clientes cooperando para o processo de bancarização.

Quando se verifica que quantidade de transações teve um crescimento superior quando comparado ao crescimento das contas correntes (14% a.a. contra 6% a.a.), é possível concluir que existe não apenas um crescimento da base de clientes bancários como também um aumento do uso de serviços financeiros.

É possível notar ainda que essa intensificação ocorre em paralelo com o processo de migração das transações de canais tradicionais (agências, ATMs e contact center) para os canais de POS, correspondentes e principalmente internet e mobile banking mais uma vez comprovando a estratégia correta da indústria bancária brasileira.

A figura 1 apresenta o que ocorreu em termos de transações bancárias por origem de 2009 a 2014, sendo que é importante salientar que 2013 foi crucial para consolidar a inversão de canais. Os canais Internet e Mobile que em 2012 estavam praticamente no mesmo patamar que agências, ATMs e contact center continuaram a tendência de crescimento ocasionando a inversão em 2013. Em 2014 ocorre o descolamento final e a internet e mobile banking assumem a liderança com relação aos canais de transações. Se levarmos em conta ainda o canal POS + Correspondentes o descolamento é mais acentuado ainda com vantagem total para os canais onde os clientes são tomadores de decisão.

Figura 1: Transações bancárias por origem

Fonte: Febraban (2014b).

e) Despesas e Investimentos em TI (de 2009 a 2014) em Bilhões de reais

Tabela 5 – Despesas e investimentos em TI, no período 2009-2014 (em Bilhões).

Realizado em |

2009 |

% |

2010 |

% |

2011 |

% |

2012 |

% |

2013 |

% |

2014 |

% |

Hardware |

6,5 |

44% |

7,8 |

46% |

7,7 |

42% |

8,0 |

40% |

8,5 |

41% |

9,2 |

43% |

Telecomunicações |

3,3 |

22% |

3,7 |

22% |

4,0 |

22% |

4,2 |

21% |

3,7 |

18% |

3,7 |

17% |

Softwares |

4,3 |

29% |

4,9 |

29% |

6,0 |

33% |

7,4 |

37% |

8,3 |

40% |

8,4 |

39% |

Outras despesas |

0,7 |

5% |

0,5 |

3% |

0,5 |

3% |

0,4 |

2% |

0,2 |

1% |

0,2 |

1% |

Total Investimentos |

14,8 |

100% |

16,9 |

100% |

18,3 |

100% |

20,0 |

100% |

20,8 |

100% |

21,5 |

100% |

Fonte: Adaptada de FEBRABAN (2013 e 2014).

A indústria bancária brasileira continua investindo continuamente em tecnologia com um crescimento em torno de 8% ao ano, em média, desde 2009, chegando a R$ 21,5 bilhões em 2014. Mesmo em um momento mais crítico no País em termos de crescimento, as despesas e investimentos com tecnologia pelos bancos continuam aumentando.

Estes aumentos têm sido mais significativos em Hardware e Software que são as partes mais necessárias para atingir a demanda crescente por serviços pelos clientes e consequentemente auxiliando o crescimento da bancarização.

Dos equipamentos e software que são adquiridos por ano pelos bancos privados neste período os três maiores bancos privados (Itaú, Bradesco e Santander) foram responsáveis por cerca de 80% do total investido (Bradesco, 2014; Itaú, 2014; Santander, 2014). No caso dos bancos públicos, o Banco do Brasil e a Caixa Econômica Federal são responsáveis por mais de 90% dos investimentos em equipamentos e software.

f) Bancarização no mundo e no Brasil (de 2009 a 2014) em percentuais

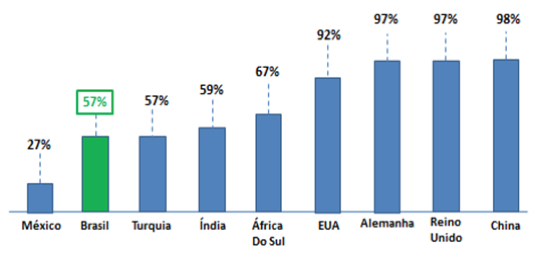

A taxa de bancarização de 57% (figura 2) no Brasil coloca o País muito próximo de outros países emergentes como a Turquia e Índia, por exemplo. No entanto, ainda é um índice muito baixo se comparado ao das economias desenvolvidas como EUA, Alemanha e Reino Unido, que apresentam taxas de bancarização em torno de 97%.

Figura 2: Bancarização dos países (% da população adulta) em 2013.

Fonte: Febraban (2014a).

Apresenta-se uma oportunidade muito grande em termos de expansão para a indústria bancária e bancos de varejo, o que possibilita afirmar que a manutenção das taxas de crescimento é sustentável para os próximos anos, como pode ser visto na Tabela 6 onde em 2014 a bancarização já apresenta um índice de 60%. Esta sustentabilidade das taxas de crescimento se baseia muito no fato de o setor desenvolver continuamente serviços, mecanismos e produtos voltados para a população que ainda não está inclusa no mercado bancário, o que volta a mostrar a relação da estratégia da indústria bancária brasileira e o aumento da bancarização (FEBRABAN, 2013, 2014).

Tabela 6 – Bancarização no Brasil (CPFs ativos, percentual de 2009-2014).

ANO |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

Bancarização |

48% |

51% |

53% |

55% |

57% |

60% |

Fonte: adaptada de FEBRABAN (2012, 2013, 2014).

g) Lucro Líquido (em R$ bilhões) dos principais bancos (de 2009 a 2014)

Para fechar esta apresentação e análise dos resultados a tabela 7 mostra mais um indicador da robustez dos principais bancos do Brasil que é o lucro líquido em expansão no período analisado.

Tabela 7 – Lucro líquido (em R$ bilhões) dos principais bancos de 2009 a 2014

Banco |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

Itaú Unibanco S.A. |

10,06 |

13,32 |

14,60 |

14,60 |

15,70 |

20,20 |

Banco do Brasil S.A. |

10,14 |

11,70 |

12,10 |

12,20 |

15,80 |

11,20 |

Bradesco S.A. |

8,01 |

10,02 |

11,03 |

11,38 |

12,00 |

15,00 |

Caixa Econômica Federal |

3,00 |

3,76 |

5,70 |

6,10 |

6,70 |

7,10 |

Fonte: Sites dos principais Bancos privados e públicos do Brasil

Isto demonstra que as despesas e investimentos realizados no período analisado trazem os resultados esperados mais importantes para um setor que é ver seu lucro líquido em crescimento e demonstra também a importância e a relação com o crescimento da bancarização. Os bancos (principalmente os privados) demonstram que estão no caminho certo apesar da turbulência econômica dos últimos anos no Brasil e no mundo.

A indústria bancária mundial permanece muito forte economicamente e suas receitas que chegaram a US$ 5 trilhões em 2014 mostram esta força representando quase 5% do PIB mundial. Além disto, os lucros líquidos constantemente crescentes dos principais bancos mundiais apontam para uma sustentabilidade indiscutível. Não é diferente no Brasil onde os principais bancos múltiplos privados e púbicos tem apresentado resultados em termos de receitas e lucro líquido cada vez melhores ao longo do período analisado.

Desta forma a indústria brasileira se destaca mundialmente em termos numéricos e quando se trata de análise interna se mostra ainda mais forte pelo fato de suas receitas representarem um percentual de mais de 10% do PIB local, o que torna esta indústria uma das mais fortes e sustentáveis do Brasil.

Este trabalho dedicou-se a apresentar e analisar o setor bancário em números através do período de 2009 a 2014 e mostrar ainda a estratégia dos principais bancos em continuar investindo continuamente em tecnologia e principalmente naquelas que possam trazer novos canais de transação e com isto novos tipos de serviços e produtos. Através da análise dos números e desta estratégia constatou-se que a inclusão financeira se expande constantemente através do período de análise. Mais importante ainda é a constatação da oportunidade que se abre para os próximos anos quando se verifica que em países desenvolvidos a bancarização praticamente já atingiu seu ponto máximo enquanto no Brasil em 2014 apresentava apenas 57%, ou seja, existe ainda muita expansão a ser realizada. Para isto os bancos demonstram que continuam usando a mesma estratégia de investimentos contínuos em tecnologia refletindo em uma capilaridade cada vez maior e desta forma culminando na inclusão financeira em crescimento constante.

O resultado como visto é que os principais bancos privados e públicos do Brasil que são os que mais investem em tecnologia (mais de 80% do total) são os que mais crescem em termos de receitas e lucro líquido, apesar da turbulência econômica que ocorre no País e no mundo. Os números apresentados com relação às despesas e investimentos são impressionantes chegando a R$ 21,5 bilhões em 2014 representando em torno de 18% do total investido em TI no País. As transações financeiras atingiram em 2014 o patamar de R$ 46 bilhões duplicando o número apresentado em 2009, o que representa público crescente e fazendo cada vez mais transações financeiras pela capilaridade e pela facilidade cada vez maior de executá-las, situação esta que foi possibilitada graças às novas tecnologias que surgiram no período devido aos investimentos contínuos.

Deve-se ressaltar a inversão do uso dos canais de transação que se firma em 2013, onde os novos canais (internet e mobile banking junto com POS + Correspondentes) superam os canais tradicionais (agências, ATMs e contact center). Mesmo assim os bancos devem e continuam investindo nos ATMs (caixas eletrônicos), pois ainda permanecem com uma importância muito grande principalmente na inclusão financeira. Ressalta-se nas despesas e investimentos o salto destes com software, que representavam 29% do total em 2009 e em 2014 subiram para 39% do total (um aumento de 34%). Isto está associado ao fato dos canais Internet e mobile banking demandarem tal aumento, ou seja, a indústria bancária brasileira está investindo exatamente direcionada para os canais que vem apresentando o maior crescimento com relação às transações realizadas. Ao mesmo tempo são as que mais atraem novos clientes, principalmente quando se trata de mobile banking que é o canal que mais cresceu no período analisado.

Desta forma como conclusão final verifica-se uma continuidade nos investimentos em TI pela indústria, mas que é direcionada estrategicamente para o desenvolvimento das novas tecnologias que por sua vez atraem cada vez mais clientes resultando em uma inclusão financeira cada vez maior.

Como recomendação final deve-se dar continuidade no acompanhamento dos números deste setor economicamente tão importante para o País, principalmente no que diz respeito à bancarização, pois como apontado muito se tem para evoluir neste quesito uma vez que existe praticamente metade da população ainda em condições de ter acesso aos serviços bancários e isto é uma oportunidade estupenda para uma indústria tão estrategicamente conduzida. Outra questão a ser analisada em estudos futuros é qual será a estratégia para expansão da capilaridade da indústria bancária brasileira uma vez que se verifica que os canais POS + Correspondentes bancários que cresceram muito no período em que surgiram no período analisado nesta pesquisa permaneceram praticamente constantes e algo deve ser feito para que ocorra novamente um crescimento nestes canais que são os que mais proporcionam aumento da capilaridade.

Accorsi, A. (2014). O banco do futuro. Revista de Administração, 49(1), 205-216.

Aladwani, A. M. (2001). Online banking: A field study of drivers, development challenges, and expectations. International Journal of Information Management, 21(3), 213-225.

Assunção, J. (2013). Eliminating entry barriers for the provision of banking services. Journal of Banking & Finance, 37, 2806-2811.

Bader, M., Savoia, J. R. F. (2013). Logística da distribuição bancária. Revista de Administração de Empresas, 53(2), 208-2015.

Batista, O. J., Rodriguez, T. D. M. (2010). Correspondentes bancários: instrumento para a inclusão financeira e o desenvolvimento local. Anais do Convibra Administração, São Paulo, SP, Brasil, VII.

BRADESCO - Banco Brasileiro de Descontos S.A. (2014). Resultados econômicos. São Paulo: Bradesco, 2014. Recuperado em 10 nov. 2015 de http://www.bradesco.com.br.

Chandler, A. (1962). Strategy and structure. Cambridge: MIT Press.

Chen, C. S. (2013). Perceived risk, usage frequency of mobile banking services. Managing Service Quality, 23(5), 410-436.

Chopra, S., Sherry, A. (2014). Enhancing branchless banking technology solutions for improving consumer adoption. Science Journal of Business Management, 1-15.

Christopoulos, T. P. (2010). Banking correspondents as social innovation network – The case of Banco Palmas. Anais do ENANPAD, Rio de Janeiro, RJ, Brasil, XXXIV.

Christopoulos, T. P., Farias, L. E. G., Marques, T. C. de A. (2015) Evaluating banking agents. Business & Economics Review, 24(2), 92-107.

Diniz, E., Birochi, R., Pozzebon, M. (2012). Triggers and barriers to financial inclusion. Electronic Commerce Research and Aplications, 11, 484-494.

Farias, F. de A. (2010) Análise do impacto dos investimentos em TI no resultado operacional dos bancos brasileiros. Anais do ENANPAD, Rio de Janeiro, RJ, Brasil, XXXIV.

FEBRABAN - Federação Brasileira das Associações dos Bancos. (2013a). O setor bancário em números. São Paulo: Febraban. Recuperado em 15 out. 2015 em http://www.febraban.com.br.

FEBRABAN - Federação Brasileira das Associações dos Bancos. (2013b). Pesquisa FEBRABAN de Tecnologia Bancária 2013. São Paulo: Febraban. Recuperado em 20 out. 2015 em http://www.febraban.com.br.

FEBRABAN - Federação Brasileira das Associações dos Bancos. (2014a). O setor bancário em números. São Paulo: Febraban. Recuperado em 25 nov. 2015 em http://www.febraban.com.br.

FEBRABAN - Federação Brasileira das Associações dos Bancos. (2014b). Pesquisa FEBRABAN de Tecnologia Bancária 2014. São Paulo: Febraban. Recuperado em 15 nov. 2015 em http://www.febraban.com.br.

Gil, A. C. (2008).Métodos e técnicas de pesquisa social. (6a ed). São Paulo: Atlas.

Hax, A. C., Majluf, N. S. (1988). The concept of strategy and strategy formation process. Interfaces, 18(3), 99-109.

ITAÚ - Banco Itaú Unibanco S.A. (2014). Resultados econômicos. São Paulo: Itaú. Recuperado em 15 nov. 2015 em http://www.itau.com.br.

Jayo, M., Diniz, E. H. (2010). Uso de Correspondentes Bancários pelos bancos brasileiros. Anais do ENANPAD, Rio de Janeiro, RJ, Brasil, XXXIV.

Jayo, M., Diniz, E. H., Zambaldi, F., Christopoulos, T. P. (2011). Groups of services delivered by Brazilian branchless banking and respective network integration models. Electronic Commerce Research and Applications, 11, 504-517.

Kappel, L. B., Arruda, D. V., Pimenta, M. L. (2014). Gestão de serviços bancários. Revista Eletrônica de Administração (Online), 13(1), 30-49.

Kenn, P. G. W. (1996). Guia gerencial para a tecnologia da informação: conceitos essenciais e terminologia para empresas e gerentes. Rio de Janeiro: Campus.

Lakatos, E. M., Marconi, M. A. (2007). Fundamentos de metodologia científica. (6a ed.). São Paulo: Atlas.

Laranjeira, S. M. G. (1997). Reestruturação produtiva no setor bancário: A realidade dos anos 90. Educação & Sociedade, 18(61), 110-139.

Laranjeira, S. M. G. (2001, Maio). Reestruturação em bancos e telecomunicações no Brasil: excluídos e beneficiados. Anais de Trabajo, Género y Ciudadanía en los Países del Cono Sur. Retirado em 12 nov. 2015 de http://www.ilo.org/public/spanish/region/ampro/cinterfor/publ/gen_sur/ index.htm.

Learned, E. R., Christensen, C. R., Andrews, K. R., Guth, W. D. (1965). Business policy: text and cases. New York: Irwin.

Maçada, A. C. G., Faria, F. A. (2011). Impacto dos investimentos em TI no resultado operacional dos bancos brasileiros. Revista de Administração de Empresas (RAE), 51(5), 440-457.

Martins, C., Oliveira, T., Popovic, A. (2014). Understanding the internet banking adoption. International Journal of Information Management, 34(2014), 1-13.

Meirelles, F. S., Fonseca, C. E. C., Diniz, E. H. (2010). Tecnologia bancária no Brasil. São Paulo: RAE – Revista de Administração de Empresas, 50 (2), 420-442.

Meirelles, F. S., Diniz, E. H., Fonseca, C. E., & Roxo, G. (2011). Visão de futuro da tecnologia bancária. Anuário Ciab-Febraban da FGV-RAE, 1, 42-68.

Meirelles, F. S., Maia, M. C. (2004, agosto). Avaliação, evolução e tendências dos gastos e investimentos em tecnologia de informação dos principais bancos nacionais. Anais do Simpósio de Administração da Produção, Logística e Operações Industriais, São Paulo, SP, Brasil, VII.

Messias, J. F., Ono,M. Y., & Palmisano, A. (2015). A expansão dos correspondentes bancários. Revista Inovação Tecnológica, 5(1), 106-122.

Martins, G. A., Theófilo, C. R. (2009). Metodologia da investigação científica para ciências sociais aplicadas. (2a ed.). São Paulo: Atlas.

MCKINSEY - Global Banking Pools. (2014). Relatório McKinsey de 2014. Recuperado em 20 nov. 2015 em http://www.mckinsey.com.

Porter, M. E. (1986). Estratégia competitiva. Rio de Janeiro: Campus.

Oliveira T., Faria, M., Thomas, M.A., Popovic, A. (2014). Extending the understanding of mobile banking adoption: When UTAUT meets TTF and ITM. International Journal of Information Management, 34(5), 689-703.

Sarma, M., Pais, J. (2011). Financial inclusion and development. Journal of International Development, 23(3), 613-628.

Soares, M. E., Rosa, F. de. (2015). Adoção do mobile banking no Brasil: uma abordagem conceitual unindo os modelos TRI e TAM ante as gerações X e Y em um contexto de educação financeira. Anais do EnADI, Brasília, DF, Brasil, 5.

Yiu, C. S., Grant, K.; Edgar, D. (2007). Factors affecting the adoption of Internet banking in Hong Kong – Implications for the banking sector. International Journal of Information Management, 27(5), 336-351.

1. Professor da Universidade de Santo Amaro. Mestre em Administração pela USCS.

2. Professor do Programa de Pós-Graduação em Informática e Gestão do Conhecimento da Universidade Nove de Julho (PPGI/Uninove). Doutor em Administração pela Universidade de São Paulo.

3. Professor do Programa de Pós-Graduação em Informática e Gestão do Conhecimento da Universidade Nove de Julho (PPGI/Uninove). Doutor em Administração pela Universidade de São Paulo. Email: mvcardoso@uni9.pro.br

4. Professor do Programa de Pós-Graduação em Informática e Gestão do Conhecimento da Universidade Nove de Julho. (PPGI/Uninove). Doutor em Engenharia pela Universidade de São Paulo.