HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 18) Año 2016. Pág. 20

André Luis Ramos SANCHES 1; Vanclei ZANIN 2; Lucilio Rogerio Aparecido ALVES 3; Rafael Lopes JACOMINI 4

Recibido: 18/05/16 • Aprobado: 24/05/2016

RESUMO: O objetivo deste trabalho é analisar as relações de causalidade e de transmissão de preços do milho na região de Chapecó/SC com os preços na região de Campinas/SP, Sorriso/MT, Cascavel/PR, norte do Rio Grande do Sul, no porto de Paranaguá/PR, e cotações dos contratos futuros negociados nas bolsas BM&FBovespa e CME/CBOT. Buscar-se-á entender se a maior oferta de mercado interno em anos recentes, que contribuiu para que o Brasil se tornasse um importante exportador mundial, favoreceu alterações no dinamismo da transmissão de preços entre regiões produtoras e consumidoras para com a região de Chapecó/SC, também importante consumidora de milho. Como instrumento metodológico utilizou-se da modelagem de séries temporais com Modelos de Autorregressão Vetorial e Causalidade de Granger. Os resultados indicam que no período mais recente, variações de preços em Chapecó passaram a influenciar com maior ênfase os demais mercados, assim como respondeu mais rapidamente à choques de outras regiões. |

ABSTRACT: The aim of this work is to analyses the causality relations and maize prices transmission between the region of Chapecó/SC and Campinas/SP, Sorriso/MT, Cascavel/PR, northern Rio Grande do Sul state, Paranaguá harbour/PR, and future contracts negotiated in BM&FBovespa and CME/CBOT stock markets. This work seeks to understand if the increasing corn supply in brazilian domestic market in the recent years, helped to change the price transmission dynamics between producers and consumers regions for the region of Chapecó/SC, which is an important corn consumer center. The chosen methodology at this work is time series modeling like Vector Autoregressive Models and Granger Causality. The analysis indicated that in the most recent years variations in Chapecó/SC corn prices were more influential in the others regions, as well as Chapecó's prices started to answer faster to shocks in others regions. |

A dinâmica da formação de preços do milho reflete as alterações em termos de oferta e demanda que ocorrem nesse mercado. No Brasil, cabe ressaltar a importância de fatores regionais nesta dinâmica. Ademais, no período recente houve um crescimento expressivo da produção doméstica, especialmente na segunda safra, elevando a disponibilidade interna e exigindo vendas para exportação. Assim, surgem novos fatores na influência na formação dos preços do cereal.

Destaca-se as alterações em termos de composição da produção nas duas safras e o expressivo aumento do excedente. A possibilidade de produzir milho em duas safras no mesmo ano, safra verão e segunda safra, trouxe maior complexidade ao entendimento do processo de formação de preços regionais.

Observa-se que o aumento na produção de milho ocorreu principalmente na segunda safra, que passou dos 3,9 milhões de toneladas produzidas na safra 1999/2000 para 48,2 milhões de toneladas produzidas na safra 2013/14 (12 vezes maior). Nota-se que a participação da segunda safra no total produzido vem aumentando nos últimos anos, superando, inclusive, a oferta da safra verão desde a temporada 2011/12 (COMPANHIA NACIONAL DE ABASTECIMENTO – CONAB, 2014).

Esse aumento da produção de milho na segunda safra trouxe alterações importantes no processo de formação de preços nas diferentes regiões brasileiras. Além de alterar o calendário de colheita, alterou também a distribuição geográfica da produção. Isto porque a produção do milho segunda safra é altamente concentrada na região Centro-Oeste do país e no estado do Paraná, que juntos produziram 87% da produção de segunda safra 2013/14 (CONAB, 2014). Com tamanha concentração geográfica, é de se esperar que regiões produtoras exerçam influência no processo de formação de preços do cereal.

Pelo lado da demanda, o aumento das exportações de milho se configura como uma das mais relevantes alterações no mercado nacional nos últimos anos. A partir de 2012, as exportações brasileiras de milho em grãos apresentaram um salto expressivo na quantidade embarcada. A média anual das exportações brasileiras entre os anos 2007 e 2011 foi de 9 milhões de toneladas, passando para 22 milhões de toneladas entre 2012 e 2014, com crescimento de 147% entre as duas médias (SECEX/MDIC, 2014).

Apesar do ritmo crescente das exportações nos últimos anos, a produção brasileira contínua preponderantemente voltada ao consumo interno. Entre os anos 2007 e 2011 foram exportados, em média, 17% do total da produção nacional de milho. Entre os anos 2012 e 2014, foram exportados, em média, 29% da produção anual (SECEX/MDIC, 2014; CONAB, 2014).

De um lado, é de se esperar que o crescimento das exportações faça com que o mercado internacional passe a exercer maior influência no processo de formação dos preços doméstico, através dos preços do produto posto no porto. Por outro, se houve maior exportação, é porque havia excedente interno crescente. Assim, os preços de regiões produtoras pode ter passado a ter maior impacto sobre os valores de regiões compradores líquidas.

Diante destas considerações, este trabalho visa contribuir para o melhor entendimento de como o aumento do excedente doméstico alterou, ou não, o processo de formação de preços do milho em grãos, assim como identificar alterações na influência do mercado internacional na dinâmica de formação de preços na região de Chapecó/SC - Brasil. A escolha dessa região é justificada pela importância que Santa Catarina e, mais especificamente, que a região de Chapecó apresenta em termos de demanda de milho.

De acordo com dados da Associação da Indústria do Milho (ABIMILHO, 2014), a cadeia de produção de aves e suínos é a principal demandante do cereal no mercado interno brasileiro. Entre as safras de 2006/2007 e de 2013/14, o setor de suinocultura e aves de corte respondeu por 58% da demanda nacional do cereal, o que representa 46% da produção total nacional no período.

Apesar de não haver dados oficiais quanto à quantidade de milho consumida por região no Brasil, é possível destacar o estado de Santa Catarina como um grande consumidor de milho em grão. Santa Catarina concentra uma parte importante da produção nacional de proteína animal de aves e suínos, conforme discutido anteriormente, importante consumidor de milho. Em 2013, a produção catarinense foi responsável por 24% das carcaças de suínos e 16% das carcaças de frangos abatidos no Brasil (IBGE, 2014).

Dentre as regiões catarinenses, a região de Chapecó é a principal produtora de aves e suínos. Por outro lado, apesar de demandar um volume relevante de milho, Santa Catarina não figura entre os grandes produtores nacionais do cereal. Na safra 2013/14, o estado foi responsável por apenas 4,4% da produção nacional de milho (IBGE, 2014).

Nesse contexto, é de grande relevância entender como o preço do milho na região de Chapecó – importante polo produtor de proteína animal (carne suína e de aves) e grande consumidor de milho – passou a reagir às alterações ocorridas no mercado do cereal nos últimos anos. Assim sendo, o objetivo deste artigo é investigar qual o impacto de variações dos preços do milho em diferentes praças sobre o preço na região de Chapecó, oeste do estado de Santa Catarina, no período de janeiro de 2009 a junho de 2014. Haja vista a condição de importadora líquida de milho da região de Chapecó (especialmente de outras regiões do Brasil), buscar-se-á mensurar a intensidade de transmissão de preços desta região com as regiões de Sorriso/MT, Campinas/SP, Paranaguá/PR, Cascavel/PR, Norte do Rio Grande do Sul (formada por Passo Fundo e Ijuí), além dos preços dos primeiros vencimentos de contratos futuros negociados na BM&FBovespa e na Bolsa de Chicago/EUA (CME/CBOT).

Serão considerados dois períodos distintos na análise: a) de jan/2009 a dez/2011; e, b) de jan/2012 a jun/2014. Com a divisão da análise nos dois períodos, entender-se-á se as mudanças recentes no mercado de milho, em termos de aumento de produção e exportação, alteraram a dinâmica de transmissão de preços para a região de Chapecó.

O presente trabalho divide-se em quatros partes além desta introdução. No capítulo dois, apresentam-se uma revisão sobre trabalhos que estudaram o mercado de milho com o ferramental de séries temporais. No capitulo três, descreve-se a parte metodológica. Na sequência, explicitam-se os resultados. No fim, são tecidas as considerações finais.

Entre os trabalhos que analisaram o fator preços no mercado de milho no Brasil, destacam-aqueles que avaliam o processo de integração nos preços de milho em diferentes regiões do país. Em especial, o enfoque é dado nas inter-relações de preços entre regiões com excedente de produção e regiões com excedente de consumo de milho.

Chiodi (2006) analisou a dinâmica do processo de formação de preços no mercado regional de milho dos principais estados brasileiros em termos de produção, consumo e comercialização do grão (Bahia, Goiás, Minas Gerais, Mato Grosso do Sul Mato Grosso, Paraná, Rio Grande do Sul, Santa Catarina e São Paulo) após 1996, período marcado pela abertura econômica e menor intervenção do estado. Nesse trabalho, a autora analisou a relação de integração dos preços entre as diferentes regiões, na qual testou-se a hipótese de perfeita integração, a fim de verificar se a lei de Preço Único [5] seria validada nesse mercado. Os resultados indicam que os preços em São Paulo e Minas Gerais estão integrados com quase todos os demais. Os preços da região Centro-Oeste mostraram-se integrados com os preços do Paraná, Minas Gerais e São Paulo. Com relação à região Sul, apesar da viabilidade de comércio entre o Paraná, Santa Catarina e Rio Grande do Sul, não se verificou a validade da lei de Preço Único.

Na mesma linha, De Sousa et al. (2010) analisaram a hipótese de Lei do Preços Único no mercado do milho entre os estados da região Sul do país, verificando se variações de preços em um estado são repassadas aos demais. Para tanto, os autores utilizaram os preços a partir dos anos 2000 para realizar testes de raiz unitária, cointegração e estimar um modelo vetorial de correção de erro, com estimação da função impulso-resposta e decomposição da variância dos erros de previsão. Os resultados mostraram que a Lei do Preço Único não foi perfeitamente verificada nos mercados regionais de milho analisados, quando foram impostas restrições ao coeficiente de relacionamento de longo prazo.

Alves et al. (2006) analisaram as relações de causalidade e de transmissão de preços da raiz de mandioca, da fécula de mandioca, da farinha de mandioca, do trigo, da farinha de trigo e do milho, identificando o sentido e a transmissão de preço entre esses produtos, no Estado do Paraná a partir de dados do período de janeiro de 1995 a dezembro de 2005, com periodicidade mensal. Para tanto, utilizou-se a metodologia de causalidade de Granger para testar as relações entre as variáveis. Em relação ao milho, os resultados apontaram para relações de longo prazo entre milho e mandioca, e entre milho e trigo. O preço do milho sofre forte influência dos preços da mandioca e do trigo. Os autores apontam que as inter-relações apontadas entre as variáveis eram esperadas, principalmente pela possibilidade de substituição de área entre milho, mandioca e trigo nas lavouras do Paraná.

Westerich Filho (2014) estudou a transmissão de preços no mercado de milho ao produtor com foco nos estados das regiões Sul e Centro-Oeste, bem como sua comparação com o preço futuro na BM&FBovespa entre junho de 1995 e julho de 2013. Aplicaram-se testes de causalidade de Granger e a estimação de um modelo VEC. Os resultados indicaram cointegração entre os mercados físicos e entre estes e o mercado futuro. Todos estados apresentaram resposta significativa a mudanças de preços em Santa Catarina, mostrando a forte influência desta praça na formação de preços dos demais estados analisados, devido à sua demanda.

Caldarelli e Bacchi (2012) utilizaram a metodologia Vetores Autoregressivos com Correção de Erro (VEC) para estudar os fatores que afetam as quantidades e os preços do milho, a partir de dados anuais referentes ao período de 1967 a 2008. Os resultados indicaram que milho e soja são substitutos na oferta e complementares na demanda e os fatores macroeconômicos, como renda e juros, são importantes na determinação dos preços do milho ao produtor e no atacado. Os autores apontaram ainda que os preços externos do milho mostraram relativa importância no processo de formação do preço doméstico do grão, mas que o preço do cereal é determinado, sobretudo, pelas condições do mercado interno.

As relações de integração entre os preços de milho são evidenciadas não apenas entre as regiões produtoras e regiões consumidoras no mercado doméstico, como também entre o mercado interno e externo. Segundo De Sousa et al. (2010) a estrutura de formação de preços dos produtos agrícolas no Brasil modificou-se com o processo de abertura econômica nos anos 1990, e partir desse processo as cotações internacionais passam a influenciar o comportamento dos preços do milho no mercado interno.

A relação entre os preços do milho no Brasil e do mercado americano de etanol foram analisados por Dos Santos et al. (2010), através de um modelo vetorial de correção de erro, para identificar a existência de cointegração entre ambos os mercados. Os resultados indicaram a existência de uma relação de longo prazo (cointegração) entre ambos os mercados, tendo indícios que de o preço do etanol gera aumento dos preços do milho no mercado brasileiro.

Bini e Denardin (2013) verificaram a relação de integração e de causalidade (no sentido de Granger) entre os preços de commodities energéticas (etanol e petróleo) e commodities agrícolas (cana, milho e soja) no Brasil, utilizando dados mensais no período janeiro 2001 a junho de 2012. A metodologia englobou a aplicação de testes de cointegração e causalidade e a estimação de um modelo VEC. Os resultados indicaram a existência de cointegração entre as commodities agrícolas e o etanol, diferentemente do petróleo, que não apresentou essa relação de longo prazo. Os testes de causalidade de Granger mostraram que os preços americanos (milho e etanol) causam os preços nacionais destes mesmos produtos. As elasticidades da função impulso resposta mostrou, porém, que os preços das commodities energéticas exercem apenas impactos marginais sobre as commodities agrícolas.

Tonin, Braga e Coelho (2009) buscaram examinar a razão ótima de hedge para os produtores de milho da região de Maringa/PR. Para tanto utilizaram dados para o período novembro de 1996 a novembro de 2007 sobre o preço futuro (BMF&BOVESPA) e físico do milho na referida praça. Aplicaram os testes de causalidade de Granger e de cointegração, dos quais se depreende uma relação bi-causal entre as mesmas. Constatou-se também, a existência de uma relação de longo prazo entre as referidas séries. Os resultados indicaram que a efetividade de hedge é baixa nesta região (30%), embora o hedge seja um mecanismo viável para garantir aos integrantes da cadeia do milho menores riscos e perdas.

Alves, et al. (2011) estudaram a causalidade e o risco de preço no mercado de milho nacional, a partir de dados diários para o período 02 de agosto 2004 a 31 de agosto de 2011. Especificamente, investiga-se a relação de preços entre o contrato futuro de liquidação financeira e de base na BM&FBovespa, com preços de diversas praças de comercialização nacionais (Sorriso/MT, Campinas/SP, Cascavel/PR, Paranaguá/PR, entre outras), da CBOT e preço FOB portos da Argentina através de testes de cointegração e causalidade de Granger.

Os resultados indicaram que os preços internos apresentam a mesma tendência da Bolsa de Chicago e dos valores FOB da Argentina, pois houve relação de longo prazo de acordo com os testes de cointegração entre as séries. Em termos de causalidade, os resultados apontaram que os preços externos causam o interno. Preços da BM&FBovespa causa todas as regiões de referência no Brasil, como o esperado. Houve bicausalidade entre preços das regiões base e os de Campinas, o que os autores apontam como sendo um ponto positivo ao mercado futuro no Brasil. Por fim, ressaltam que o aumento das exportações fez com os preços no porto de Paranaguá se aproximassem dos preços nos portos da Argentina, porém ao constatar o baixo impacto dos preços externos sobre a praça de Sorriso os autores argumentam que as exportações, apesar de crescentes, ainda são reflexos de excedentes domésticos.

Um dos pilares que baseiam a análise de séries de tempo é o conceito de estacionariedade, pois quando as séries são não estacionárias suas médias e/ou variâncias mudam ao longo do tempo, bem como choques aleatórios tendem a se perpetuar, o que reduz o valor prático de suas previsões (GUJARATI, 2006). Desta forma, no presente trabalho, emprega-se o procedimento proposto por Elliott, Rothenberg e Stock (1996), conhecido como Dickey-Fuller Generalized Least Square (DF-GLS), para determinar se as séries utilizadas são não estacionárias, sabendo-se que, em caso positivo, as mesmas necessitam ser diferenciadas para se tornarem estacionárias. Cumpre ressaltar que utiliza-se do Critério Modificado de Akaike (MAIC) de Ng e Perron (2001) para a seleção do número de defasagens necessárias para aplicação do teste de raiz unitária.

Estudos econômicos em contexto multivariado têm utilizado amplamente o método autorregressivo vetorial (VAR) introduzido por Sims (1980). Essa modelagem, como afirma Brooks (2008), é uma alternativa aos modelos estruturais de equações simultâneas e tem como característica tratar todas as variáveis simetricamente. Para a estimação dos modelos VAR, é necessário que o mesmo esteja em sua forma reduzida [6]. A partir da qual estabelece-se restrições na matriz de relações contemporâneas com o objetivo de se recuperar o modelo estrutural.

Conforme Enders (2004), existem diferentes propostas para impor estas restrições. Neste trabalho, emprega-se o procedimento proposto por Sims/Bernanke [7], o qual estabelece restrições à matriz de relações contemporâneas baseadas em modelo econômico, no caso definiu-se a praça de Chapecó-SC como referência. Assim, busca-se sempre identificar o impacto contemporâneo das demais praças de comercialização de milho sobre essa praça [8].

Outro ponto a ser considerado, principalmente por se tratar de um mercado para um único bem (o milho), é testar a existência de relações de longo prazo – relações de cointegração – antes da aplicação da metodologia VAR para o caso de variáveis integradas. Entende-se por cointegração a combinação linear de variáveis não estacionárias que produz uma série estacionária.

O método utilizado para testar a cointegração é o proposto por Johansen (1988), com o número de defasagens definidas de acordo com o critério de informação multivariado de Schwartz. Para identificar o número de vetores de cointegração, a partir desta metodologia, aplicou-se o teste do traço [9]. Assim, quando o número de vetores de cointegração for maior ou igual a unidade, estima-se um Modelo Auto-Regressivo com Correção de Erro (VEC), do qual se obtém a função impulso resposta k períodos a frente, como na abordagem VAR. Porém, nesse último caso, incorpora-se o vetor de termos de correção de erro.

Aplica-se também, no presente artigo, o teste de Causalidade de Granger [10], o qual considera duas séries de tempo, Xt e Zt, e utiliza a informação existente nos valores passados de cada uma dessas variáveis para fazer previsões, ou seja, entende-se que se a variável X Granger causar Z, então a previsão desta última será mais eficiente com o auxílio de valores passados de X. Esse arcabouço é válido para séries estacionárias. Desta forma, uma série de tempo estacionária X causa, no sentido de Granger, Z, se melhores predições estatisticamente significantes de Z podem ser obtidas ao se incluir valores defasados de X aos valores defasados de Z (GUJARATI, 2006).

A partir do teste de significância conjunta nos coeficientes das regressões, os resultados possíveis de se obter são: (a) causalidade unidirecional de Z para X, se os coeficientes estimados para a variável Z defasada forem, em conjunto, estatisticamente diferentes de zero na equação de X, ao passo que os coeficientes estimados da variável defasada na equação Z não forem conjuntamente significativos; (b) causalidade unidirecional de X para Z, se ocorrer o contrário ao descrito no item (a); (c) bi-causalidade, se ambos os coeficientes da variável defasada for significativamente diferentes de zero em ambas as equações; (d) independência, quando, em ambas as equações, coeficientes defasados de X e Z conjuntamente não forem estatisticamente significativos.

O teste de Causalidade de Granger também pode ser aplicado no contexto de séries cointegradas, conforme segue abaixo:

Para variáveis estacionárias em primeira diferença e cointegradas, acrescenta-se o termo de correção de erros defasado. Desta forma, testa-se, através do teste F para significância conjunta, a hipótese nula de que o conjunto dos coeficientes defasados da variável explicativa são estatisticamente iguais a zero e, adicionalmente, se o coeficiente do termo de correção de erro é estatisticamente significante. Se o valor calculado de F excede o valor crítico de F, rejeita-se a hipótese nula e pode-se concluir que os coeficientes são diferentes de zero. Nesse caso, tem-se que a variável explicativa Granger Causa a variável dependente. Contudo, mesmo que o conjunto dos coeficientes defasados da variável explicativa não seja considerado diferente de zero, mas o coeficiente do termo ECM seja estatisticamente significante, ainda assim, pode-se concluir que existe causalidade no sentido de Granger.

Sempre que o teste de cointegração de Johansen apontar a existência de relação de longo prazo entre o preço de Chapecó-SC e uma outra praça de comercialização de milho, o procedimento para variáveis cointegradas é utilizado. Por fim, cabe ressaltar, conforme Gujarati (2006), que o teste de causalidade de Granger é sensível ao número de defasagens escolhidas. Assim, optou-se por utilizar o critério de informação de Schwarz multivariado para determinar o número de defasagens (lags) nesse teste [11].

Para atender aos objetivos propostos neste trabalho, foram utilizados dados disponibilizados pelo Cepea-Esalq/USP (2014), pela BM&FBovespa (2014) e pela CME/CBOT (2014). Os dados utilizados, de periodicidade diária, envolveram o período de 02 de janeiro de 2009 a 30 de junho de 2014, para os preços de fechamento dos contratos futuros de milho negociados na CME/CBOT, e BM&FBovespa [12] e preços no físico para, Campinas/SP, Sorriso/MT, Paranaguá/PR, Chapecó/SC, Cascavel/PR, e Norte do Rio Grande do Sul (formada por Passo Fundo e Ijuí). Os preços externos foram convertidos em Reais, pela taxa de câmbio comercial de venda das 16h30 (Cepea-Esalq/USP). Todas as séries de preços foram deflacionadas pelo Índice Geral de Preços de Disponibilidade Interna (IGP-DI).

Conforme já ressaltado, são considerados dois períodos distintos na análise: a) de jan/2009 a dez/2011; e, b) de jan/2012 a jun/2014. Dada esta divisão, todos os testes são realizados para a série completa e para as duas subdivisões.

Com o objetivo de verificar a estacionaridade das séries de preços, realizou-se o teste de raiz unitária Dickey-Fuller Generalized Least Square (DF-GLS) apresentado em Elliot, Rothenberg e Stock (1996). Na Tabela 1, são apresentados os resultados do teste de raiz unitária para as séries de preços completas, isto é, de jan/2009 a jun/2014, assim como para os dois subperíodos da análise. Os resultados indicam que não se rejeita a hipótese nula de presença de raiz unitária em nenhuma das séries estudadas, isto é, não se pode rejeitar a não estacionariedade. Assim as séries contém uma raiz unitária.

O fato de não rejeitar a hipótese de raiz unitária em nenhuma das séries, possibilita a análise de cointegração, conforme é descrito em Enders (2004), que no presente trabalho é realizada duas a duas, analisando os preços na região de Chapecó em relação as outras séries de preços. Além da análise de cointegração, também são estimados modelos multivariados através do Modelo Vetorial Autoregressivo (VAR) em primeiras diferenças, e quando existir ao menos um vetor de cointegração entre as séries, estima-se o Modelo Vetorial de Correção de Erros (VECM).

Tabela 1 – Resultados dos testes de raiz unitária de Elliot-Rothenberg-Stock (DF-GLS) para séries de preços de milho

Praça |

Defasagens (P) |

Modelo 1 |

Modelo 2 |

|

Estatística DF-GLS |

Estatística DF-GLS |

|||

Período entre jan/2009 e jun/2014 |

||||

Campinas SP |

5;2 |

-2.282 |

-1.412 |

|

Cascavel PR |

3;1 |

-1.696 |

-1.007 |

|

Paranaguá PR |

6;1 |

-1.565 |

-1.151 |

|

CME – EUA |

0;5 |

-1.544 |

-1.065 |

|

BVMF |

0;0 |

-1.905 |

-1.567 |

|

Chapecó SC |

10;1 |

-1.994 |

-1.228 |

|

Norte RS |

7;4 |

-0.852 |

-0.678 |

|

Sorriso MT |

10;1 |

-1.466 |

-1.169 |

|

Período entre jan/2009 e dez/2011 |

||||

Campinas SP |

5;5 |

-2.631 |

-1.652 |

|

Cascavel PR |

12;12 |

-1.936 |

-1.689 |

|

Paranaguá PR |

3;3 |

-1.652 |

-0.853 |

|

CME – EUA |

15;15 |

-1.215 |

-1.14 |

|

BVMF |

3;3 |

-1.922 |

-1.874 |

|

Chapecó SC |

10;10 |

-2.098 |

-1.597 |

|

Norte RS |

11;11 |

-2.027 |

-1.803 |

|

Sorriso MT |

9;9 |

-1.772 |

-1.533 |

|

Período entre jan/2012 e jun/2014 |

||||

Campinas SP |

5;5 |

-2.404 |

-1.255 |

|

Cascavel PR |

4;4 |

-2.078 |

-0.553 |

|

Paranaguá PR |

2;2 |

-1.269 |

-0.799 |

|

CME – EUA |

0;0 |

-1.317 |

-0.549 |

|

BVMF |

5;5 |

-1.93 |

-0.799 |

|

Chapecó SC |

8;8 |

-2.301 |

-1.114 |

|

Norte RS |

11;11 |

-1.979 |

-0.693 |

|

Sorriso MT |

13;13 |

-2.037 |

-1.376 |

|

Fonte: Elaborado pelos autores com dados da pesquisa.

Modelo 1: na versão com constante e tendência (valores críticos em Elliot, Rothenberg e Stock (1996) (5% = -2,93, 1%=-3,46)).

Modelo 2: na versão apenas com constante (valores críticos em Dickey e Fuller (1979;1981) (5% = -1,95 e 1% = -2,58)).

Para a análise de cointegração, foi adotado o procedimento proposto por Johansen (1988), e em todos os casos foi utilizada a especificação com constante e sem tendência, tanto no vetor de correção de erros como no Modelo Vetorial Autoregressivo (VAR). Aplicou-se o teste, em todos os casos, para verificar a hipótese de cointegração dos preços na região de Chapecó com as demais séries de preços, de par a par. Quando o vetor de cointegração encontrado for zero, utilizou-se um modelo VAR para avaliar tanto a causalidade de Granger quanto a função Impulso Resposta; no caso de um vetor, utilizou-se o modelo VECM.

Na Tabela 2 constam os resultados do teste do traço proposto por Johansen (1988), para o período completo da análise. Os resultados do teste do traço para os dois subperíodos são apresentados no Anexo. Os resultados encontrados apontam para zero vetor de cointegração nos testes em relação às séries de preços em Sorriso/MT e BVMF, enquanto que no restante das séries é obtido um vetor de cointegração, para o período completo (2009-2014).

Tabela 2 – Resultados do teste de cointegração de Johansen para o preço milho

Chapecó e diferentes praças, para o período de jan/2009 a jun/2014.

Série de preços |

Hipótese Nula (H0) |

Hipótese Alternativa |

Estatística Traço |

Valores críticos (5%) |

Número de Vetores |

Campinas |

r ≤ 1 |

r = 2 |

2,790 |

3,841 |

1 |

r = 0 |

r = 1 |

20,616 |

15,408 |

||

Cascavel |

r ≤ 1 |

r = 2 |

2,304 |

3,841 |

1 |

r = 0 |

r = 1 |

33,714 |

15,408 |

||

Paranaguá |

r ≤ 1 |

r = 2 |

1,811 |

3,841 |

1 |

r = 0 |

r = 1 |

30,656 |

15,408 |

||

Norte RS |

r ≤ 1 |

r = 2 |

0,958 |

3,841 |

1 |

r = 0 |

r = 1 |

18,926 |

15,408 |

||

Sorriso |

r ≤ 1 |

r = 2 |

0,896 |

3,841 |

0 |

r = 0 |

r = 1 |

15,131 |

15,408 |

||

CME |

r ≤ 1 |

r = 2 |

0,825 |

3,841 |

0 |

r = 0 |

r = 1 |

14,768 |

15,408 |

||

BVMF |

r ≤ 1 |

r = 2 |

3,660 |

3,841 |

1 |

r = 0 |

r = 1 |

63,295 |

15,408 |

Fonte: Dados da pesquisa.

4.2.2 Causalidade de Granger

A partir dos resultados dos testes de cointegração, foi possível definir entre os modelos VAR ou VECM, qual é o mais apropriado a ser utilizado para a modelagem das séries e para a verificação da causalidade de Granger. Na Tabela 3 são apresentados os resultados obtidos nos testes de causalidade realizados. No geral, verifica-se que não houve mudança expressiva dos efeitos causais pela divisão da amostra em dois períodos.

Tabela 3 – Testes de Causalidade de Granger sobre a praça de Chapecó

Praça |

Lags Ótimos MAIC |

Período completo |

Primeiro período |

Segundo período |

02/01/2009 a 30/06/2014 |

02/01/2009 a 30/12/2011 |

02/01/2012 a 30/06/2014 |

||

CME |

10;2;2 |

CME → Chapecó |

CME → Chapecó |

Independência |

Campinas |

6;5;6 |

Bidirecional |

Campinas → Chapecó |

Bidirecional |

Cascavel |

9;6;4 |

Cascavel → Chapecó |

Cascavel → Chapecó |

Cascavel → Chapecó |

Paranaguá |

9;2;3 |

Bidirecional |

Paranaguá → Chapecó |

Bidirecional |

Norte RS |

9;6;6 |

Bidirecional |

Bidirecional |

Bidirecional |

BVMF |

9;2;4 |

Bidirecional |

BVMF → Chapecó |

Bidirecional |

Sorriso |

14;6;11 |

Bidirecional |

Bidirecional |

Sorriso → Chapecó |

Fonte: Resultados da Pesquisa.

Na Tabela 3 pode-se inferir que, por Chapecó ser uma praça demandante, ela é mais influenciada pelas outras praças produtoras do que às influencia. Em outras palavras, há indícios de que por Chapecó ser tomadora de preços no mercado de milho, ela tende a ser influenciada por importantes regiões ofertantes, como Cascavel-PR. Em relação com às outras praças próximas, como Norte-RS, nota-se que há bicausalidade, ou seja, com Chapecó afetando o preço nestes locais e sendo afetada ao mesmo tempo.

A Função de Impulso Resposta (FIR) sintetiza o comportamento das séries incluídas no modelo VAR, em resposta a choque exógeno em uma das variáveis sobre as demais do sistema. Este método permite analisar o comportamento dos preços em Chapecó dado um choque nos preços das demais séries. Neste trabalho são estimados modelos VAR, ou VECM, bivariados entre os preços em Chapecó e as outras séries de preços analisadas.

Os resultados da FIR são apresentados em formas de figuras, expressos em termos de elasticidades, para 30 períodos após os choques. Vale ressaltar que as séries de preços analisadas são compostas por preços diários, para dias úteis, sendo desta forma que devem ser interpretados os períodos considerados na FIR.

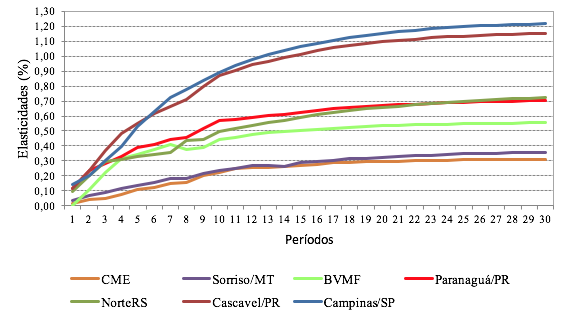

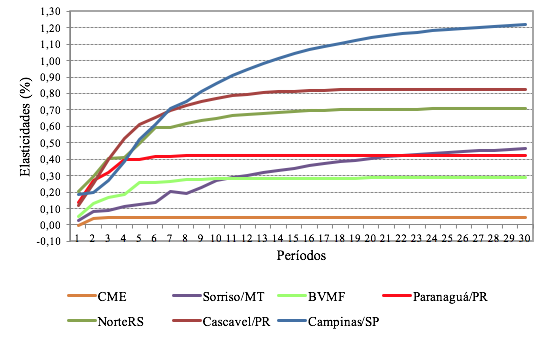

A Figura 1 ilustra a resposta acumulada dos preços em Chapecó diante um choque exógeno não antecipado de 1% em cada uma das outras séries de preços analisadas, na forma de Função Impulso Resposta Acumulada (FIRA). No eixo das ordenadas apresentam-se os valores em elasticidades ao longo de 30 períodos. No eixo das abscissas são apresentados os períodos, no caso, 30 dias úteis após o choque.

Figura 1 – Função Impulso Resposta Acumulada de um Choque não antecipado (1%)

nas séries sobre os preços em Chapecó. Período completo (2009-2014).

Fonte: Dados da pesquisa.

Os resultados da FIRA do período completo (Figura 1) indicam que variações nas cotações dos contratos futuros negociados na Bolsa CME/CBOT, de Chicago/EUA, assim como os preços na região de Sorriso/MT apresentam pequena influência nos preços da região de Chapecó. Por outro lado, os resultados indicam que os preços em Chapecó são influenciados pelos preços na região do porto de Paranaguá/PR em maior intensidade. Com isso, é possível concluir que os preços na região do porto exercem maior influência no processo de formação de preços na região de Chapecó, comparativamente às cotações no mercado internacional.

Os valores de fechamento dos contratos futuros negociados na Bolsa BM&FBovespa também influenciam os preços na região de Chapecó. Vale considerar que o contrato na bolsa brasileira tem como referência a região de Campinas/SP.

Importante também observar que a região de Campinas/SP é a que apresenta maior influência no processo de formação de preços de Chapecó, dentre as regiões analisadas. Um aumento de 1% não antecipado em Campinas apresenta impacto acumulado de 1% após 13 dias. O efeito do choque sobre Chapecó se estabiliza após o vigésimo quinto dia em 1,2%. Vale ressaltar que os resultados encontrados corroboram para a importância dos preços na região de Campinas/SP para o processo de formação de preços de milho no mercado doméstico.

Um choque exógeno e não esperado de 1% no preço da região de Sorriso/MT, importante região produtora de milho e geograficamente distante de Chapecó, apresenta impacto acumulado de 0,23% ao longo dos 10 primeiros dias após o choque. Este percentual acumulado é inferior ao de outras regiões produtoras analisadas, e geograficamente próximas a Chapecó, como Cascavel/PR e norte do Rio Grande do Sul.

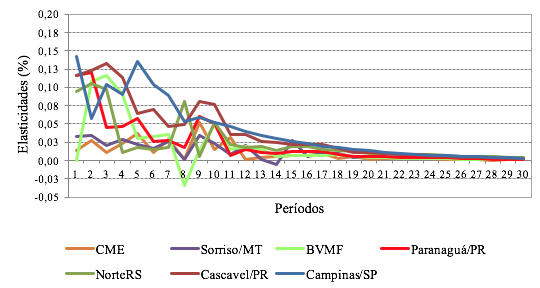

A Figura 2 ilustra a variação da resposta dos preços em Chapecó em cada um dos períodos diante um choque exógeno não antecipado de 1% em cada uma das outras séries de preços analisadas, na forma de Função Impulso Resposta, não acumulado. A intensidade da resposta nos preços em Chapecó diante um choque exógeno e não esperado nos preços das séries analisadas é expressivamente maior nos primeiros dez períodos após o choque. Além disso, a resposta ao choque em todas as séries analisadas tendem a zero após o vigésimo período. Nota-se, ainda, que nos primeiros cinco períodos destacam-se a resposta aos choques nas regiões de Campinas/SP, Paranaguá/PR, Cascavel/PR, norte do Rio Grande do Sul e das cotações dos contratos negociados na BM&FBovespa.

Figura 2 – Variação diária da Função Impulso Resposta de um Choque não antecipado

(1%) nas séries sobre os preços em Chapecó. Período completo (2009-2014).

Fonte: Dados da pesquisa.

Com relação à Função Impulso Resposta Acumulada (FIRA) nos dois subperíodos da análise, período inicial no qual os preços diários abrangem de jan/2009 a dez/2011 e período final, de jan/2012 a jun/2014, os resultados aparentemente indicam que um choque exógeno e não antecipado nas séries de preços analisadas geram impacto mais intenso nos preços da região de Chapecó no período final frente ao período inicial. No entanto, não foram realizados testes para comprovar se as curvas encontradas são de fato estatisticamente diferentes dentro de um intervalo de confiança preestabelecido.

Os resultados indicam uma possível diferença entre a magnitude das elasticidades de impulso resposta nos dois períodos. As curvas parecem se divergir, em alguns casos de maneira considerável, de modo que testar se as diferenças entre a magnitude das elasticidades de resposta aos choques são estatisticamente diferentes, dentro de um intervalo de confiança, é um importante tópico de pesquisa futura a ser seguida.

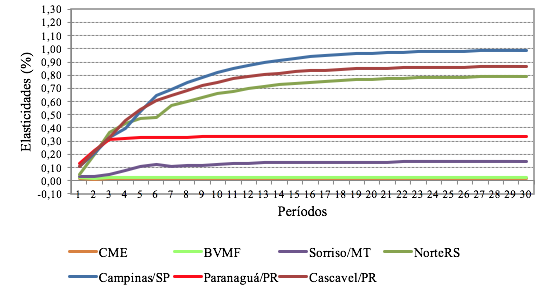

A Figura 3 apresenta as elasticidades de resposta dos preços em Chapecó diante um choque exógeno não antecipado de 1% em cada uma das outras séries de preços analisadas, na forma de FIRA para o período de jan/2009 a dez/2011. A Figura 4 apresenta essa mesma para o período de jan/2012 a jun/2014.

Destaca-se o aumento na elasticidade da FIRA no segundo período comparada ao primeiro, nas séries de preços das regiões de Campinas/SP, porto de Paranaguá/PR e os preços da BMF&Bovespa. Os resultados indicam que o impacto acumulado sobre o preço de Chapecó devido ao choque na região do porto de Paranaguá/PR parece ter crescido no período final, comparativamente ao período inicial.

Vale ressaltar que as exportações brasileiras de milho apresentaram expressivo aumento no volume embarcado no período final da análise. Nesse contexto, os resultados encontrados sinalizam que os preços no porto de Paranaguá/PR, importante canal de exportação, além do porto de Santos/SP, passaram a exercer maior influência no processo de formação dos preços na região de Chapecó.

O choque exógeno e não esperado na região de Campinas/SP também apresentou impulso resposta acumulado com maior intensidade no período final da análise. Na mesma linha, destaca-se o aparente aumento na intensidade das elasticidades de impulso resposta no segundo período dos preços dos contratos futuros negociados na BM&FBovespa em relação ao período inicial da análise. Ressalta-se que os contratos de preço futuros de milho negociados na BM&FBovespa apresentam liquidez crescente nos últimos e os resultados encontrados indicam que as cotações negociadas na BM&FBovespa passaram a exercer influência crescente nos preços na região de Chapecó.

Dado que na maioria das praças, os efeitos de um choque exógeno e não antecipados nos preços das praças analisadas tendem a apresentar um maior efeito no período final, frente ao período inicial, tal evidência sugere que houve uma maior integração na região de Chapecó/SC com as demais praças analisadas. Com isso, variações nos preços das regiões analisadas geram impactos nos preços na região de Chapecó de forma mais intensas do que no período final. Contudo, testes para verificar a diferença estatísticas desses choques devem ser conduzidos para que se possa afirmar tal resultado de maneira mais robusta.

Figura 3 – Função Impulso Resposta Acumula de um Choque não antecipado (1%)

nas séries sobre os preços em Chapecó, no período de jan/2009 a dez/2011.

Fonte: Dados da pesquisa.

Figura 4 – Função Impulso Resposta Acumula de um Choque não antecipado (1%)

nas séries sobre os preços em Chapecó, no período de jan/2012 a jun/2014.

Fonte: Dados da pesquisa.

O presente artigo buscou identificar como as diversas praças de comercialização de milho se inter-relacionam com os preços na região de Chapecó (demandante do cereal). Os resultados, para o período completo (jan/2009 a jun/2014), referentes aos testes de causalidade, indicam a existência de bicausalidade entre os preços da região de Chapecó com todas as séries de preços nacionais analisadas (Campinas/SP, Paranaguá/PR, Norte do Rio Grande do Sul, BMVF, Sorriso/MT). A exceção foi em relação aos preços na região de Cascavel/PR, que causa Chapecó unidirecionalmente. O mercado externo, representado pelos preços dos primeiros vencimentos dos contratos futuros negociados na Bolsa CME/CBOT, também causa Chapecó no sentido de Granger, no período total de análise.

A subdivisão em dois períodos (jan/2009 a dez/2011 e de jan/2012 a jun/2014) altera marginalmente os resultados. Aparentemente, os preços das regiões analisadas são mais influentes no comportamento dos preços na região de Chapecó no período recente, um indício de aumento da interdependência entre os mercados. Outro ponto a ser ressaltado é a forte causalidade unidirecional de Cascavel/PR em relação à Chapecó, que se manteve na subdivisão amostral, indicando que este grande mercado produtor tem forte relação com o mercado demandante de Chapecó.

Em relação à Função Impulso Resposta Acumulada para o período completo, observa-se que os preços nas regiões de Campinas/SP e Cascavel/PR são as que apresentam a maior elasticidade impulso resposta acumulada (1,22% e 1,15%, respectivamente) ao longo de 30 dias uteis após o choque. Com relação à subdivisão das séries de preços, por um lado, os efeitos acumulados no período inicial apresentam uma magnitude inferior. No segundo período, esses efeitos parecem se elevar, mas sem alterar a ordenação de importância listada anteriormente. Cabe destacar a importância de Cascavel, que por ser um grande produtor do cereal, além do resultado encontrado de Granger causar Chapecó, também tem uma forte elasticidade impulso resposta em todos os períodos em análise.

Desta forma, os resultados indicam que Chapecó, no período mais recente, passou a ter maior influência com os demais mercados (aumentou a bicausalidade entre os mercados). Além disso, as elasticidades impulsos respostas parecem apontar para um impacto mais elevado nesse período recente (2012-2014). Contudo, não foram feitos testes para afirmar que os impactos no período recente são, estatisticamente, maiores que no período inicial. Esta é uma importante agenda para pesquisa futuras.

Por fim, a contribuição desse estudo está em analisar com mais detalhes como um mercado consumidor nacional vem se comportando diante de alterações na estrutura especialmente de oferta no mercado do milho. Seus resultados corroboram a hipótese de que o mercado é interligado e que alterações que afetam os produtores terão impactos nos mercados consumidores e, com isso, sobre diversas cadeias produtivas.

ALVES, L.R.A; CARDOSO, C.E.L; FELIPE, F.I; CAMPION, M.T. Causalidade e transmissão entre os preços de mandioca, trigo, milho e seus derivados no Paraná. Revista de Economia e agronegócio, Viçosa, v.4, n.3, p. 313-342, 2006.

ALVES, L.R.A., BARROS, G.S.C., BACCHI, M.R.P., BENDINELLI, W.E. Risco de base e causalidade no mercado de milho em grão no Brasil. In: Conferência em gestão de risco e comercialização de commodities, 2012, Anais.... São Paulo: BM&FBovespa, 2011. v.1.

ASSOCIAÇÃO BRASILEIRA DAS INDÚSTRIA DE MILHO (ABIMILHO). Estatística. Oferta e demanda. Disponível em: <http://www.abimilho.com.br/estatistica/oferta_e_demanda>. Acesso em: Agosto de 2014.

BINI, D.A; DENARDIN, A.A. Correlação e causalidade entre os preços de commodities e energia. IN ENCONTRO DE ECONOMIA DA REGIÃO SUL, XVI, 2013, Curitiba. Anais. Curitiba. UFPR. Disponível em: < http://www.anpec.org.br/sul/2013/submissao/files_I/i4-1426be0c0f68f35be990cdd42d5304ca.pdf>. Acesso em: 3 fev. 2015.

BROOKS, C. Introductory Econometrics for Finance. 2° Edição, Cambridge: Cambridge: 2008. 648p.

CALDARELLI, C.E.; BACCHI, M.R.P. Fatores de influência no preço do milho no Brasil. Nova Economia, Belo Horizonte, MG, v. 22, n. 1, p. 141-164, jan.-abr. 2012.

CARNEIRO, F. G. A Metodologia dos Testes de Causalidade Em Economia. 1997. (Desenvolvimento de material didático ou instrucional – Série Texto Didático n° 20, UnB). Disponível em:< http://www.angelfire.com/id/SergioDaSilva/causal.pdf> Acesso 25 set. 2014.

CHIODI, L. Integração espacial no mercado brasileiro de milho. 2006. 89p. Dissertação (Mestrado em Economia Aplicada) – Escola Superior de Agricultura "Luiz de Queiroz", Universidade de São Paulo, Piracicaba, 2006.

COMPANHIA NACIONAL DE ABASTECIMENTO – CONAB. Safras. Séries históricas. Disponível em: < http://www.conab.gov.br/conteudos.php?a=1028&t=2>. Acesso em: Setembro de 2014.

DE SOUSA, E.P.; BRAGA, M.J.; CUNHA, D.A. da. Interdependência dos preços do milho no sul brasileiro. Revista de Economia, Curitiba, PR, v. 36, n. 2, p. 71-90, mai./ago. 2010.

DOS SANTOS, R.B.N; AMORIM, A.L; CORONEL, D.A; FINAMORE, E.B; DOS SANTOS, F.T.P. Relações de cointegração entre os preços dos biocombustíveis e alimentos: comparativo entre o etanol americano e a produção de milho no Brasil. In: CONGRESSO DA SOCIEDADE BRASILEIRA DE ECONOMIA, ADMNISTRAÇÃO E SOCIOLOGIA RURAL, 48., 2010, Campo Grande. Anais eletrônicos... Disponível em: <http://www.sober.org.br/palestra/15/198.pdf>. Acesso em: 2 fev. 2015.

ELLIOT, G.; ROTHENBERG, T.J.; STOCK, J.H. Efficient tests for an autoregressive unit root. Econometrica, Chicago, v.64, n.4, p.813-836, 1996.

ENDERS, W. Applied econometrics times. 2. Ed. New York: Wiley, 2004. 460p.

GUJARATI, D. N. Econometria básica. 4. ed. Trad. de M.J.C. Monteiro. Rio de Janeiro: Elsevier / Campus, 2006. 812p.

INSTITUTO BRASILEIRO DE ECONOMIA E ESTATÍSTCA – IBGE. Economia. Banco de dados agregados. Disponível em: <http://www.sidra.ibge.gov.br/bda/pesquisas/pam/ default.asp?o=18&i =P>. Acessado em: Agosto de 2014.

SECRETARIA DE COMÉRCIO EXTERIOR (SECEX). MINISTÉRIO DO DESENVOLVIMENTO, INDÚSTRIA E COMÉRCIO EXTERIOR. Disponível em: <http://aliceweb.mdic.gov.br/>. Acessado em: Agosto de 2014.

JOHANSEN, S. Statistical analysis of cointegration vectors. Journal of Economics Dynamics and Control, Frankfurt, v.12, p.231-254, 1988.

JOHANSEN, S.; JUSELIUS, K. Maximum likelihood estimation and inference on cointegration with applications to the demand for money. Oxford Bulletin of Economics and Statistics, Oxford, v.52, p.169-219, 1990.

NG, S.; PERRON, P. Lag length selection and the construction of unit root tests with good size and power. Econometrica, Chicago, v.69, n.6, p.1519-1554, 2001.

OSTERWALD-LENUM, M. A note quantiles of the asymptotic distribution of the maximum likelihood cointegration rank test statistics. Oxford Bulletin of Economics and Statistics, Oxford, v.53, n.3, p.461-472, 1992.

SIMS, A. Macroeconomics and Reality. Econometrica, Chicago, v.48, n.1, p. 1-48, Janaury, 1980.

TONIN, J.M.; BRAGA, M.J.; COELHO, A.B. Efetividade de hedge do milho com contratos futuros da BM&F: uma aplicação para a região de Maringá (PR). Revista de Economia, Curitiba, PR, v. 35, n. 1, p. 117-142, jan./abr. 2009.

WESTERICH FILHO, V.A. Transmissão de preços no mercado de milho brasileiro: um estudo das regiões Sul e Sudeste. 2014, 123p. Dissertação (Mestado em Agronegócios) - Universidade Federal do Rio Grande do Sul, Porto Alegre, 2014.

Tabela 1A – Resultados do teste de cointegração de Johansen para o preço milho

Chapecó e diferentes praças, no período de jan/2009 a dez/2011.

Série de preços |

Hipótese Nula (H0) |

Hipótese Alternativa |

Estatística do Traço |

Valores críticos (5%) |

Número de Vetores |

Campinas |

r ≤ 1 |

r = 2 |

1,114 |

3,841 |

1 |

r = 0 |

r = 1 |

18,914 |

15,408 |

||

Cascavel |

r ≤ 1 |

r = 2 |

0,846 |

3,841 |

1 |

r = 0 |

r = 1 |

19,496 |

15,408 |

||

Paranaguá |

r ≤ 1 |

r = 2 |

1,100 |

3,841 |

1 |

r = 0 |

r = 1 |

18,206 |

15,408 |

||

Norte RS |

r ≤ 1 |

r = 2 |

0,221 |

3,841 |

0 |

r = 0 |

r = 1 |

8,817 |

15,408 |

||

Sorriso |

r ≤ 1 |

r = 2 |

0.472 |

3,841 |

1 |

r = 0 |

r = 1 |

19,190 |

15,408 |

||

CME |

r ≤ 1 |

r = 2 |

0,375 |

3,841 |

1 |

r = 0 |

r = 1 |

25,287 |

15,408 |

||

BVMF |

r ≤ 1 |

r = 2 |

1,305 |

3,841 |

1 |

r = 0 |

r = 1 |

69,223 |

15,408 |

Fonte: Dados da pesquisa.

Tabela 2A – Resultados do teste de cointegração de Johansen para o preço

milho Chapecó e diferentes praças, no período de jan/2012 a jun/2014.

Série de preços |

Hipótese Nula (H0) |

Hipótese Alternativa |

Estatística do Traço |

Valores críticos (5%) |

Número de Vetores |

Campinas |

r ≤ 1 |

r = 2 |

1,893 |

3,841 |

0 |

r = 0 |

r = 1 |

10,824 |

15,408 |

||

Cascavel |

r ≤ 1 |

r = 2 |

1,797 |

3,841 |

1 |

r = 0 |

r = 1 |

15,778 |

15,408 |

||

Paranaguá |

r ≤ 1 |

r = 2 |

0,889 |

3,841 |

1 |

r = 0 |

r = 1 |

16,401 |

15,408 |

||

Norte RS |

r ≤ 1 |

r = 2 |

2,659 |

3,841 |

1 |

r = 0 |

r = 1 |

30,799 |

15,408 |

||

Sorriso |

r ≤ 1 |

r = 2 |

1,010 |

3,841 |

0 |

r = 0 |

r = 1 |

7,001 |

15,408 |

||

CME |

r ≤ 1 |

r = 2 |

0,129 |

3,841 |

0 |

r = 0 |

r = 1 |

7,395 |

15,408 |

||

BVMF |

r ≤ 1 |

r = 2 |

2,618 |

3,841 |

1 |

r = 0 |

r = 1 |

26,360 |

15,408 |

Fonte: Dados da pesquisa.

1. Mestre em Economia Aplicada ESALQ/USP. Email: andresanches5@gmail.com

2. Técnico analista da Fundação de Economia e Estatística do RS – FEE/RS

3. Professor Doutor ESALQ/USP

4. Mestre em Economia Aplicada ESALQ/USP

5. A Lei de Preço Único define que em condições de livre mobilidade de fatores a arbitragem levaria os preços de um determinado produto, em duas regiões distintas, serem iguais.

6. Entende-se por forma reduzida o modelo que depende apenas do vetor das constantes e dos valores passados das variáveis existentes.

7. Conhecido como VAR estrutural, ver detalhes em Enders (2004); Brooks (2008). Outra possibilidade de impor restrições na matriz de relações contemporâneas seria a decomposição de Cholesky.

8. O procedimento de Bernanke está incorporado no Software Regression Analysis of Time Series – RATS 6.2, que foi utilizado para as estimações.

9. Enders (2004, p.352) apresenta este teste, seus valores críticos encontram-se em: Johansen e Juselius (1990) e em Osterwald-Lenum (1992).

10. Esta parte sobre teste de causalidade segue Carneiro (1997).

11. Na seção de resultados são apresentados o número de defasagens (lags) de acordo com o critério de informação Schwartz multivariado.

12. A série de preços futuros foi formada pelo preço de ajuste diário do primeiro vencimento em aberto dos contratos negociados na Bolsa de Chicago CME/CBOT, e na Bolsa de São Paulo BM&FBovespa cotados em R$/sc.