HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 01) Año 2016. Pág. 6

Cleia Denise Santos CISCATO 1; Vanderley BARDEN 2; André Vinícius CASTOLDI 3; Wilson Aparecido de FREITAS 4; Claudimar Pereira da VEIGA 5; Luiz Carlos DUCLÓS 6

Recibido: 23/08/15 • Aprobado: 04/10/2015

3. Procedimentos metodológicos

RESUMO: A inadimplência de clientes decorrente da ineficiência nos processos de crédito e cobrança compromete o fluxo de caixa da empresa. A proposta do artigo é verificar a eficiência do uso do BSC no tema crédito e cobrança com melhoria do ciclo financeiro. O estudo avaliou o uso do BSC como ferramenta de tradução, medição e comunicação da estratégia de melhoria do ciclo financeiro, uma vez que o BSC permite o acompanhamento constante dos indicadores, a partir do estabelecimento de novos procedimentos e seus respectivos controles. OBSC favoreceu a melhoria do fluxo de caixa em 29% em três meses. |

ABSTRACT: The inefficiency of credit and collection processes leads to the increase of customers' default and affects the company´s cash flow. The purpose of the article is to verify the efficiency of applying BSC on the subject credit and collection to improve the financial cycle. The case study evaluated the use of BSC as a tool of translation, measurement and communication of the improvement strategy in the financial cycle, since BSC enables the constant monitoring of key performance indicators, from the establishment of new procedures and their respective controls. Findings show that BSC favored the cash flow at 29% in three months. |

Este trabalho analisou a eficiência do BSC - Balanced Scorecard, como ferramenta para melhorar o fluxo de caixa de uma empresa. O tópico 2 apresenta um referencial teórico sobre conceitos de crédito, cobrança, BSC e PDCA – plan, do, check and act (plano, execução, conferência e ação corretiva). O BSC e o PDCA foram as duas ferramentas utilizadas na melhoria do desempenho do fluxo financeiro. Os procedimentos metodológicos, com destaque para os KPIs de desempenho financeiro, estão detalhados no tópico 3. O caso é apresentado em detalhe no tópico 4, que informa qual era a situação inicial da organização e como as ferramentas foram aplicadas. O tópico 5 apresenta resultados obtidos e detalha como se verificou o ganho de 29% em três meses.

As empresas com restrições do crédito que enfrentam choques de liquidez estão mais propensas a postergar seus pagamentos e passam o problema de liquidez aos seus fornecedores (Boissay, Gropp; 2013; Abib et al., 2015). A cadeia de atrasos de pagamentos cessa quando atinge empresas sem restrições de crédito e a liquidez é transferida de empresas com acesso a financiamentos externos para empresas com restrições de crédito nas cadeias de suprimentos.

As condições de crédito para as contas a receber, que são oferecidas pelas empresas para seus clientes, não só criam uma defasagem temporal entre o fluxo físico da cadeia de suprimentos e o fluxo de caixa, mas também aumentam o risco de recebimento com atraso e inadimplência. O risco de inadimplência representa um sério desafio para as empresas com recursos limitados que buscam oportunidades de crescimento com suas vendas (Tsai, 2011).

A gestão do fluxo de caixa é essencial, especialmente em períodos de incertezas econômicas, no que diz respeito a mercado e crédito. Sem uma previsão precisa de fluxos de caixa, uma empresa pode falhar em suas obrigações de curto prazo e até enfrentar o risco de falência. Controles como o aginglist. (Tangsucheeva, e Prabhu, 2014; Abib et al., 2015), prazo médio de recebimento e a política de crédito (Hoji, 2012), tem influência direta no fluxo de caixa. Uma política liberal aumenta o volume de vendas, porém, incorre em maior risco de inadimplência e exige mais investimentos em atividades de contas a receber.

O BSC (Kaplan e Norton, 1997) é uma metodologia para tradução da estratégica e para a promoção do alinhamento estratégico. O BSC complementa o plano estratégico à medida que traduz a missão e as estratégias da organização em um conjunto de indicadores de desempenho estruturados em uma relação de causa e efeito, que serve de base para um sistema de medição e gestão estratégica (Duclós e Santana, 2009). O BSC possibilita desta forma, a implantação e acompanhamento de indicadores e a avaliação das estratégias empresariais.

A criação dos objetivos e medidas do BSC deve estar alocada em quatro perspectivas ou dimensões: Financeira, Cliente, Processos Internos e Aprendizagem e Crescimento. A perspectiva financeira corresponde, por exemplo, ao retorno financeiro sobre o investimento e o valor econômico agregado. A perspectiva do cliente refere-se à satisfação, retenção e participação da empresa no mercado. A perspectiva dos processos internos diz respeito à qualidade, tempo de resposta, custos e lançamentos de novos produtos. E por fim, a perspectiva de aprendizado e crescimento corresponde à satisfação e retenção de colaboradores, ao nível de treinamento e desenvolvimento das equipes de trabalho e à disponibilidade dos sistemas de informação. Os indicadores tradicionais de desempenho financeiro funcionaram bem na era industrial, mas estão em descompasso com as habilidades e competências que as organizações tentam dominar hoje.

A evolução do BSC, de um instrumento de avaliação de desempenho para um instrumento de gestão, possibilitou a participação de todos os níveis da organização na elaboração e execução da estratégia. Segundo Kaplan e Norton (2006) o uso do BSC evidencia cinco princípios de gestão importantes para a implementação bem sucedida da estratégia. São eles: i) mobilização - orquestrar a mudança por meio da liderança executiva; ii) tradução da estratégia – desenvolver mapas estratégicos, indicadores balanceados, metas e iniciativas; iii) alinhamento organizacional – alinhar a corporação, as unidades de negócio, as unidades de apoio, os parceiros externos e o conselho de administração; iv) motivação de empregados – proporcionar capacitação, comunicação, definição clara de objetivos, remuneração variável e treinamento; v) gerenciamento – integrar a estratégia ao planejamento, ao orçamento, aos sistemas de relatórios e às reuniões gerenciais.

Uma vez que a organização já tenha analisado seus pontos fortes e fracos internamente e as oportunidades e ameaças externas, terá estabelecido sua análise SWOT- Strengths, Weaknesses, Opportunities and Threats (fortalezas e fraquezas internas, oportunidades e ameaças externas). Para Lee e Ko (2000), a análise SWOT é um meio para a definição dos indicadores de desempenho estratégicos. Os pontos fortes e pontos fracos determinam as limitações internas e a estratégia competitiva. Segundo Mintzberg et al (2010) há muitos modelos de planejamento estratégico, porém a maior parte se reduz às mesmas ideias básicas: fazer a análise SWOT, dividir com clareza as etapas das ações a implementar, articular cada uma delas com listas de verificação e técnicas a aplicar, dar especial atenção à fixação de objetivos no início e também prestar atenção à elaboração de orçamento e planos operacionais no final.

O BSC é uma ferramenta que viabiliza realizar a ligação entre os projetos e a estratégia organizacional. Os autores do BSC, Kaplan e Norton, criaram o conceito de mapa estratégico para representar a conexão entre a formulação e a execução da estratégia.

O método proposto para execução do plano de melhoria medido pelos indicadores de desempenho do BSC para a correção do ciclo financeiro foi o PDCA. De acordo com Campos (2004) atingir metas significa sobreviver. Para atingir metas é preciso ter método, o que significa caminho para a meta. O PDCA é um método de gerenciamento de processos ou de sistemas. O PDCA é a demonstração das metas com suas definições, que serão atribuídas aos responsáveis com períodos definidos para execução e acompanhamento. O ciclo do PDCA determina: i) o planejamento, ii) a execução; iii) a checagem ou conferência da execução da meta, e, iv) a ação de correção. O ciclo PDCA representa um método de execução e conferência constante para que se atinja a meta ou se mantenha o processo dentro da meta estabelecida.

De acordo com Gitman (2010) o prazo médio de recebimento, ou a idade média das contas a receber, é útil para avaliar as políticas de crédito e cobrança. Este indicador pode ser obtido dividindo-se o saldo de contas a receber de clientes pelo valor diário médio das vendas. O resultado significará o tempo médio para a empresa receber uma conta que lhe é devida. Ainda segundo o autor, o prazo médio de recebimento somente é significativo em relação às condições de crédito da empresa. Se por exemplo, uma empresa oferece prazo de 30 dias para pagamento a seus clientes, um prazo médio resultante de 60 dias pode indicar um departamento de crédito e/ou de cobrança mal administrado. Ainda de acordo com Gitman (2010), o prazo médio de recebimento divide-se em duas partes. A primeira refere-se ao intervalo entre a venda e o momento em que o cliente realiza o pagamento. A segunda refere-se à data do pagamento até a entrada efetiva dos fundos na conta da empresa. Portanto, a primeira parte do prazo médio de recebimento envolve a gestão do crédito para os clientes, enquanto a segunda envolve o efetivo recebimento e o processamento de pagamentos. O objetivo dos responsáveis pelas contas a receber é cobrá-las o mais rapidamente possível, sem perder vendas decorrentes de técnicas agressivas de cobrança. Uma das maneiras de reduzir risco de atrasos é fazer com que o fornecedor ofereça para clientes de risco uma negociação de crédito na qual o cliente paga uma parte da compra no momento da colocação do pedido de compra, como forma de dar uma garantia de forma de garantir um atraso permissível no restante do valor devedor (Teng, 2009).

Segundo Hoji (2012) antes da realização da venda para um novo cliente, é preciso que seja feita uma análise minuciosa e criteriosa de seus dados cadastrais. A venda a prazo, que é efetuada sem os devidos cuidados, tem grande possibilidade de se tornar um "valor não recebível". Ainda segundo o autor, a análise de crédito não deve ocorrer apenas na ocasião da primeira venda a prazo de forma que é preciso manter o monitoramento e atualização do crédito inicialmente concedido.

Um dos problemas que as organizações enfrentam na tentativa de sobreviver e crescer relaciona-se aos custos de oportunidade perdidos e, para muitas empresas, "Contas a Receber" é um custo de oportunidade perdido. Pelas estatísticas, a porcentagem média de negócios das empresas que requerem prazos para pagamento está entre 90% e 95%. (Atkinson, 2011).

Hoji (2012) considera que uma das finalidades da gestão do caixa é manter um saldo mínimo de recursos que possa ser utilizado imediatamente, em função da incerteza associada aos fluxos de recebimentos e pagamentos, principalmente recebimentos. Ainda segundo Hoji, se no momento da avaliação de crédito a determinados cientes, já for esperada a dificuldade de cobrança, a avaliação do crédito deverá ser mais rigorosa. Os analistas de crédito podem sofrer pressão para a concessão de crédito em situações irregulares, porém, o administrador financeiro deve estar atento para evitar eventuais abusos praticados por áreas comerciais, por meio de uma política de concessão de crédito e cobrança claramente definidas. Considerando a troca entre os benefícios e os custos das contas a receber, o estudo de Martinez-Sola et al (2013) mostrou que há uma relação positiva entre o valor da empresa e o crédito comercial em baixos níveis de recebíveis, assim como há uma relação negativa para os níveis de crédito comercial elevados.

A pesquisa foi realizada de maneira participativa no formato de pesquisa-ação, onde existe a junção de pesquisa e da ação em um processo onde os atores implicados participam junto com os pesquisadores. Na pesquisa-ação busca-se de forma interativa esclarecer a realidade, identificando problemas, buscando e experimentando soluções em situação real. Desta forma, ao mesmo tempo, acontece produção e uso do conhecimento (Thiollent, 2008). A pesquisa-ação possui uma rotina composta por três ações principais que são: observar, para reunir informações e construir um cenário; pensar, para explorar, analisar e interpretar os fatos; e agir, implementando e avaliando as ações. A pesquisa-ação começa com o reconhecimento de uma análise situacional que produz ampla visão do contexto da pesquisa-ação, das práticas atuais, dos participantes e envolvidos. Paralelamente a projetar e implementar a mudança para melhora da prática, o reconhecimento segue exatamente o mesmo ciclo da pesquisa-ação, planejando como monitorar e avaliar a situação atual, e a seguir, interpretando e avaliando os resultados a fim de planejar uma mudança adequada da prática no primeiro ciclo de pesquisa-ação de melhora (David, 2005). Do ponto de vista da forma de abordagem do problema, é considerada qualitativa por tratar de particularidades e interpretações individuais.

Em relação aos procedimentos técnicos a pesquisa é considerada um estudo de caso representado por uma empresa têxtil situada no Brasil, no Estado do Paraná. A coleta de dados foi realizada durante três meses, a partir do início da implantação do plano de melhoria do fluxo de caixa com especial ênfase ao tema crédito e cobrança, considerado crítico no levantamento dos pontos fracos internos constantes na análise SWOT. Os instrumentos de coleta de dados utilizados foram a entrevista não estruturada e a pesquisa documental. As entrevistas foram realizadas com os sócios proprietários, o gestor financeiro, gestor de recursos humanos, o gestor de tecnologia da informação (TI) e colaboradores dos processos de tesouraria, crédito e cobrança. As entrevistas geraram dados primários utilizados nas descrições e análise da pesquisa. A segunda etapa ocorreu com a pesquisa documental, realizada em documentos e relatórios fornecidos pela organização, os quais foram avaliados e utilizados nas análises dos resultados.

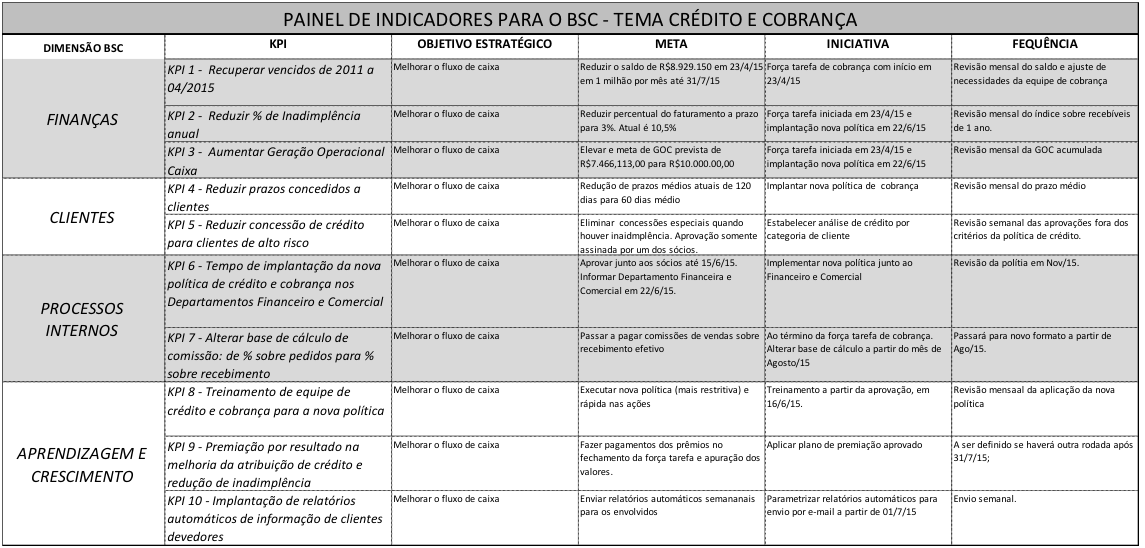

Os indicadores do BSC definidos pela Empresa para correção do processo crítico de crédito e cobrança constam na Figura 1.

Figura 1- Painel de Indicadores para o BSC – Tema Crédito e Cobrança

Fonte: Dados fornecidos pela empresa.

O estudo foi realizado em uma indústria de médio porte do setor têxtil. A escolha da referida organização ocorreu pela acessibilidade, por ter definido seu mapa estratégico e por ter implantado alguns indicadores do BSC desde 2014, como ferramenta de gerenciamento do plano estratégico.

O mapa estratégico da empresa foi definido a partir da análise SWOT e aberto em ações relacionadas às quatro dimensões do BSC com seus indicadores de desempenho. O acompanhamento das ações foi realizado com a utilização do PDCA, que permitiu o acompanhamento e checagem das ações definidas.

A partir da constatação de problemas no fluxo de caixa, a empresa buscou uma correção do ciclo financeiro, com o estabelecimento de indicadores de desempenho do BSC em suas quatro perspectivas, com o objetivo de monitorar o plano implementado para redução de inadimplência, com a mobilização dos envolvidos para a execução do plano. O uso do BSC foi executado em conjunto com a utilização do PDCA que permite a distribuição das ações de forma estruturada por responsável, etapas do projeto, delimitação de tempo para execução, conferência das ações executadas e ações corretivas.

Neste estudo observou-se que o processo de concessão de crédito e o processo de cobrança eram processos críticos o que exigiu um planejamento de ação exclusivo e rápido, visto ameaçarem o planejamento estratégico estabelecido no ano de 2014. Os dois processos eram ineficientes e prejudicavam o fluxo de caixa com redução do capital de giro necessário para a manutenção da operação e para os investimentos definidos, o que levou os sócios a iniciarem captação de recursos de terceiros. O fluxo de caixa demonstrava aumento da necessidade de capital de giro, o que exigiu uma análise mais detalhada da origem do problema. A empresa não adotava procedimentos adequados na concessão de crédito e o processo de cobrança também era ineficiente, uma vez que não havia uma ação coordenada para cobrança nos estágios de aumento de tempo de inadimplência dos clientes. Além disto, a empresa praticava a remuneração variável de vendedores de acordo com o volume de vendas realizadas e não de acordo com o volume de vendas recebido.

A Empresa definiu o fluxo de caixa como um dos problemas críticos e verificou a necessidade de trabalhar o tema crédito e cobrança com mais rapidez, visto que o ciclo financeiro da Empresa era comprometido por estes processos. O ciclo financeiro compreende o período entre o desembolso inicial de caixa e o recebimento da venda do produto, diferentemente do ciclo econômico que considera unicamente ocorrências de natureza econômica e envolve a compra de materiais até a respectiva venda (Sagner, 2010).

O "Caixa", também denominado disponível em administração financeira, representa os ativos que têm característica principal de possuir liquidez imediata, o que significa que sua utilização independe de ações de terceiros ou de outras ações que são a do seu uso. (Lemes Junior et al, 2010).

Segundo Lemes Junior et al (2010), o gestor do caixa ou cash manager mantém atenção especial na forma como os fluxos de entrada e de saída de caixa são estabelecidos. Afirma ainda que as diversas áreas e regiões em que a empresa opera, são agentes responsáveis pelas entradas e saídas de caixa. Por isto, é necessária uma coordenação permanente desses agentes causadores de entradas e saídas de caixa, visto que há momentos em que pode haver excesso de disponibilidade em caixa, o que possibilitará, por exemplo, a oportunidade de obtenção e descontos financeiros na aquisição de bens e matérias primas. Porém, em outros momentos, o fluxo de caixa demonstrará escassez de recursos e serão necessárias negociações de maiores prazos de pagamentos com fornecedores e, ao mesmo tempo, redução nos prazos das vendas a crédito.

As entradas e saídas de caixa devem ser demonstradas em forma de dados realizados e dados previstos, possibilitando aos gestores verificarem e preverem os momentos críticos do ciclo financeiro e se anteciparem nas decisões de ajustes. Segundo Oliveira, Perez Jr. e Silva (2013), a geração de caixa de uma empresa é conhecida a partir das demonstrações contábeis clássicas, sendo a demonstração que evidencia os recebimentos e pagamentos em um determinado período. Ainda segundo os autores, independentemente do porte ou natureza operacional da empresa, não é possível gerenciá-la sem o acompanhamento do fluxo de caixa, principalmente em virtude da urgência para a tomada de decisões de pagamentos, recebimentos, aplicações e investimentos. Hoji (2012) destaca que no caso de operações financeiras, ocorrem entradas e saídas de dinheiro, ou seja, entrada de caixa em determinada data com saídas para pagamento de capital de terceiros em datas futuras. Esta devolução de capital deverá ser representada no fluxo de caixa nas datas de desembolso com os devidos custos financeiros acrescidos.

Com a verificação da necessidade dos ajustes no ciclo financeiro para melhoria do fluxo de caixa, a empresa destacou o tema crédito e cobrança como um objetivo importante no mapa estratégico.

O mapa estratégico foi desenvolvido com base nos temas estratégicos determinados pelos sócios administradores em conjunto com a alta direção, de forma a definir uma representação visual das relações de causa e efeito entre os componentes da estratégia. Foi apresentado de forma que se evidenciem os objetivos corporativos organizacionais. Na Figura 2, é apresentado o Mapa Estratégico Corporativo.

Figura 2: Mapa Estratégico

Missão: Transformar seu ambiente com beleza, desenho e cor. Visão: Ser líder e referência no mercado.

O desdobramento estratégico foi composto pelos objetivos presentes no mapa estratégico. Este estudo coloca ênfase no plano de "Melhorar o Fluxo de Caixa". Ao preparar o mapa estratégico que teve como ponto de partida a missão, a visão e os objetivos estratégicos, os sócios e gestores identificaram que um processo crítico a ser trabalhado seria a melhoria do fluxo de caixa prejudicado pela ineficiência da Empresa no processo de concessão de crédito e no processo de cobrança, motivo pelo qual estes processos foram escolhidos como um tema a se trabalhar nas quatro dimensões do BSC com acompanhamento pelo PDCA. Verificou-se que a empresa realizava seus pagamentos a fornecedores com prazo médio de 30 dias, mantendo seus estoques adequados para a produção. Desta forma os prazos de pagamentos a fornecedores eram inferiores aos prazos de recebimento de vendas realizadas aos clientes. Seus recebimentos pelas vendas efetuados aos clientes eram de 120 dias médios e com inadimplência de 10,5% sobre o valor vendido. A política de crédito era demasiadamente flexível com liberações e autorizações especiais no sentido de liberar novos faturamentos mesmo com títulos em aberto ou cheques devolvidos.

As ações para melhorar o ciclo financeiro foram definidas. Os indicadores de cada objetivo e os responsáveis por cada indicador foram identificados. As iniciativas, os indicadores e os responsáveis por cada ação foram inseridos no PDCA. As metas e ações relacionadas estão sintetizadas na Figura 3, onde as ações foram agrupadas no PDCA de acordo com as perspectivas do BSC. Neste quadro, para cada ação foi definido um gestor responsável pela coordenação e acompanhamento dos objetivos estabelecidos dentro dos prazos. Cada gestor ficou responsável por buscar as soluções necessárias às quais foram medidas pelos indicadores propostos.

Figura 3: Ações detalhadas no PDCA agrupadas por perspectiva do BSC e relacionadas aos KPIs

Fonte: Dados da empresa.

A manutenção do projeto consiste nas revisões dos objetivos estratégicos e na revisão das metas e dos indicadores de desempenho da empresa. Nesta fase inicial ocorreu a concentração do controle, monitoramento e avaliação da estratégia para que esta se mantivesse atualizada garantindo o seu funcionamento adequado. As formas de monitoramento do processo estratégico na empresa ocorreram por via de: i) contrato de indicadores estratégicos; ii) reunião mensal de monitoramento dos indicadores; iii) revisões do desdobramento estratégico; iv) plano diretor para alteração de metas.

O Departamento Financeiro da empresa elaborou uma nova política de crédito e cobrança que foi finalizada e aprovada pelos sócios proprietários. Os responsáveis pela mudança nos processos foram os Departamentos Financeiro e Comercial. As principais modificações referiam-se a: i) exigência de documentação para aprovação de crédito; ii) redução de prazos; iii) verificação e agrupamento de outros clientes por grupo econômico para verificação de risco por grupo; iv) estabelecimentos de alçadas de responsabilidade para aprovação de limites conforme os riscos observados na análise de crédito; v) submissão de aprovações recomendadas pelo Departamento Comercial, porém com riscos, aos sócios da empresa, com maior informação sobre o risco e com obtenção de aprovação formal da concessão feita; vi) solicitações de crédito especial, recomendações e aprovações finais sempre documentadas por escrito e arquivadas no Departamento Financeiro; vii) corte imediato de crédito para reavaliação nos casos de inadimplência, cheques devolvidos ou extrapolação do limite de crédito registrado no sistema.

As modificações na política de crédito também tiveram reflexos nos processos de cobrança. Foram redefinidas as responsabilidades da equipe de cobrança no Departamento Financeiro e atribuído maior envolvimento da equipe do Departamento Comercial. O processo de cobrança foi dividido nos seguintes estágios: i) 1.o estágio de cobrança: cobrança bancária ou com cartão de crédito; ii) 2.o estágio de cobrança: Cobrança da inadimplência pelo Departamento Financeiro e/ou Departamento Comercial, nos casos vencidos até 5.odia de inadimplência; iii) 3.o estágio de cobrança: Negativação ou Cobrança via Cartório. A partir do 6.o dia de inadimplência; iv) 4.o estágio de cobrança: Negociação. A partir do 10.o dia de inadimplência; v) 5.o estágio de cobrança: Notificação Extrajudicial ou Processo Jurídico, a partir de 02 meses de inadimplência.

A política de remuneração de vendedores, na sua grande maioria composta por representantes comerciais, utilizava como base de cálculo os pedidos dos clientes. Desta forma a empresa fazia pagamentos sobre valores não recebidos dos clientes. Com este formato de remuneração foi verificado que não havia empenho da equipe comercial para auxiliar na negociação e recebimentos de valores não adimplidos, devido ao pagamento da comissão sobre a venda não necessitar do efetivo pagamento do cliente, e também, devido à demora do Departamento Financeiro em constatar a inadimplência e fazer o corte do crédito. Isto permitia que novas vendas ocorressem e em alguns casos não fossem pagas. Foi alterado o formato de pagamento de comissões para pagamentos sobre recebidos de clientes, que passou a ter um corte no dia 25 de cada mês, com a apuração de todo o montante de recebimentos de clientes por vendedor. O resultado é um valor de remuneração a vendedores calculada sobre valores efetivamente pagos pelos clientes à empresa, com maior empenho dos vendedores na cobrança e recuperação de créditos de seus clientes.

O objetivo desta pesquisa foi analisar a construção e utilização de um mapa estratégico como ação inicial para alavancagem de resultados, com ênfase especial para a necessidade de melhoria do fluxo de caixa de uma organização, prejudicado pela alta inadimplência de clientes e prazos médios longos.

O uso das duas ferramentas, BSC e PDCA, tornou clara a comunicação das ações entre os responsáveis pela execução do projeto de redução de inadimplência com consequente melhoria do fluxo de caixa. Mesmo com o projeto ainda não concluído definitivamente, já foi possível observar que o processo de crédito e cobrança foi organizado de forma que a empresa atingisse o seu objetivo de ajustar o ciclo financeiro com melhoria do fluxo de caixa. O estudo nos permitiu observar que, com a utilização das ferramentas de gestão utilizadas, a empresa definiu seu mapa estratégico, estabeleceu seu plano de ação e realizou o alinhamento junto aos envolvidos de uma forma eficaz. Para detalhar ações relacionadas ao tema crédito e cobrança, que foi considerado um processo crítico, a empresa organizou as ações e os indicadores de desempenho num quadro, cujas ações foram distribuídas de acordo com as perspectivas do BSC. Este quadro foi relacionado à estrutura de organização de projeto do PDCA. Passados três meses após o início do trabalho, foi possível observar que a recuperação de recebíveis melhorou em 29% o capital de giro operacional resultante no fluxo de caixa. Este crescimento de capital de giro foi observado pela comparação da média mensal de capital de giro operacional da empresa dos meses anteriores à implementação das ações com a nova média de capital de giro resultante após a implementação do plano.

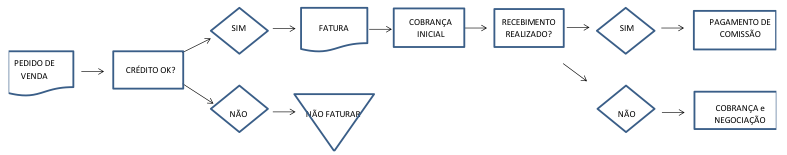

Com a melhoria na atribuição de crédito, com a redução dos prazos médios de recebimento, com a melhoria na eficiência da cobrança e com os pagamentos de comissões, realizados somente sobre recebimentos de clientes efetivamente confirmados, o ciclo de vendas até recebimentos de clientes reduziu de forma a melhorar o fluxo de caixa. O novo processo está definido na Figura 4:

Figura 4: Fluxograma de crédito e cobrança:

Fonte: Os autores.

Os sócios proprietários, os gestores e os colaboradores envolvidos no projeto, demonstram compreensão do assunto e comprometimento com a organização. Isto significa que a empresa potencializa a aplicação da gestão estruturada, o que propicia uma interpretação dinâmica do conhecimento, considerando as particularidades estratégicas para a melhoria do estado econômico, mercadológico, tecnológico, operacional e social da empresa.

Verificou-se que a utilização da ferramenta de gestão BSC traz melhorias contínuas para a eficácia dos resultados desejados nas propostas estratégicas desenvolvidas pela alta direção. Sua utilização em conjunto com o PDCA tornou a demonstração de indicadores, metas e ações mais, clara para os gestores e para os colaboradores, com acompanhamento mais eficaz pelos sócios proprietários. O conjunto de indicadores elaborados e ordenados nas diversas perspectivas, ligados aos objetivos da empresa permite um controle mais amplo e efetivo, possibilitando desta forma que os colaboradores da empresa possam conhecer as estratégias, os resultados esperados e acompanhem de forma eficiente a execução do plano estabelecido.

A pesquisa trouxe como principal contribuição a demonstração do uso do mapa estratégico com destaque para o tema crédito e cobrança, o qual estava relacionado à necessidade de melhoria do fluxo de caixa. O tema crédito e cobrança foi considerado um tema crítico para a melhoria do fluxo de caixa da empresa estudada. Este tema foi detalhado de acordo com as perspectivas do BSC com execução e acompanhamento do trabalho em conjunto com o PDCA. A organização do projeto neste formato produziu efeitos de envolvimento, clareza e agilidade na execução do projeto. Há uma limitação na pesquisa ao considerarmos que a verificação é parcial, ou seja, não foi feita a análise de resultados ao final do projeto e sim após parte dele ter sido executada. Sugerimos que para uma pesquisa futura seja realizada a verificação dos resultados obtidos pela empresa no final da execução do plano de melhoria do fluxo de caixa, para atestar a eficácia do trabalho completo.

ABIB, M., CATAPAN, E. A., CATAPAN A., CATAPAN, D., VEIGA, C. P. V. (2015); "Análise das demonstrações contábeis como etapa preliminar para elaboração do planejamento de curto, médio e longo prazo no Brasil: um estudo de caso na Votorantim Cimentos". Espacios (Caracas). Vol 36, n. 8, p.4.

ATKINSON, W. (2011);"Think of accounts receivable as sales, not collections: distributors need to get smarter about credit". EHS Today, vol: 4 fasc:7.

BOISSAY F.; Gropp R. (2013); "Payment Defaults and Interfirm Liquidity Provision". Review of Finance [1572-3097]. Vol:17. Fasc:6, pág:1853 -1894.

CAMPOS V.F. (2004);"Gerenciamento pelas diretrizes". INDG Tecnologia e Serviços Ltda; Nova Lima-MG.

DAVID, T.; 2005; Pesquisa-ação: uma introdução metodológica. Educação e Pesquisa, São Paulo, v. 31, n. 3, p. 443-466, set./dez

DUCLÓS L.C, Santana V.L. (2009);"Ciclo Estratégico da Informação: como colocar a TI no seu devido lugar". Editora Champagnat. Curitiba.

GITMAN, L.J. (2010);"Princípios de Administração Financeira".Pearson Prentie Hall.São Paulo.12.ed.

HOJI, M. (2012);"Administração financeira e orçamentária: matemática financeira aplicada, estratégias financeiras, orçamento empresarial". Editora Atlas. São Paulo, 10.a ed..

KAPLAN, R. S., & Norton, D. P. (1997)."A estratégia em ação: balanced scorecard". Elsevier. 23.a reimp. Ed. Rio de Janeiro:

KAPLAN, R. S., & Norton, D. P. (2004);"Kaplan e Norton na prática". Elsevier. 8.a reimp. Rio de Janeiro:

KAPLAN, R. S., & Norton, D. P. (2006);"Alinhamento. Utilizando o balanced scorecard para criar sinergias corporativas".Elsevier. 1.a ed. Rio de Janeiro.

LEE, S.; Ko, A; (2000);"Building balanced scorecard with SWOT analysis, and implementing "Sun Tzu's The Art of Business Management Strategies" on QFD methodology". Managerial Auditing Journal, p. 68 – 76.

LEMES JUNIOR, A.B.; Rigo, C.M.; Cherobim, A. P. M.S. (2010);"Administração financeira: princípios, fundamentos e práticas financeiras".Editora Elsevier. Rio de Janeiro. Editora.

MARTINEZ-SOLA, C.; Garcia-Teruel, P.J.; Martinez, S.P. (2013);"Trade credit policy and firm value". Accounting&Finance, Vol.53(3), pp.791-808.

MINTZBERG, H; Ahlstrand, B.; Lampel, J. (2010); "Safári de estratégia: um roteiro pela selva do planejamento estratégico". Bookman, Porto Alegre.

OLIVEIRA L.M.; Perez JR. J.H.; SilvaC.A.S.(2013);"Controladoria Estratégica: Textos e casos". Editora Atlas. São Paulo-SP. 9.a Ed.

SAGNER, J. (2010);"Essentials of working capital management".John Wiley & Sons.New York:.

TANGSUCHEEVA, R ; Prabhu, V. (2014);"Stochastic financial analytics for cash flow forecasting". International Journal of Production Economics, Vol.158, p.65(12).

THIOLLENT,M. (2008); "Metodologia da Pesquisa-ação. Coleção Temas básicos de pesquisa-ação. Cortez, São Paulo,16.a ed.

TENG, J. (2009);"Optimal ordering policies for a retailer who offers distinct trade credits to its good and bad credit customers". International Journal of Production Economics.Vol. 119 fasc:2 pág:415-42.

TSAI, C. (2011);"On delineating supply chain cash flow under collection risk". International Journal of Production Economics,Vol.129(1), pp.186-194.

WANG, C.H.; Lu, L.Y.; Chen, C.B. (2010; "Integrating hierarchical balanced scorecard with non-additive fuzzy integral for evaluating high technology firm performance".International Journal of Production Economics, 128 (1), 413-42.

1.Pontifícia Universidade Católica do Paraná – Brasil – cleia.ciscato@gmail.com

2. Pontifícia Universidade Católica do Paraná – Brasil – vb.consult@hotmail.com

3. Pontifícia Universidade Católica do Paraná – Brasil – avcastoldi@gmail.com

4. Pontifícia Universidade Católica do Paraná – Brasil – wilson@wilsonfreitas.com

5. Pontifícia Universidade Católica do Paraná e Universidade Federal do Paraná – Brasil –claudimar.veiga@gmail.com

6. Pontifícia Universidade Católica do Paraná – Brasil – luiz.duclos@pucpr.br