Espacios. Vol. 36 (Nº 15) Año 2015. Pág. 5

Desarrollo de Estrategias Competitivas para la Industria del Carbón en Norte de Santander

Competitive Strategies Development For The Coal Industry In Norte De Santander

José Alejandro CANO Arenas 1; Cesar Augusto PANIZO Cardona 2; Fabio Humberto GARCIA Gomez 3; Jorge Enrique RODRIGUEZ Guevara 4

Recibido: 06/04/15 • Aprobado: 15/05/2015

Contenido

2. Competitividad para el desarrollo empresarial

RESUMEN: Este artículo propone estrategias para el mejoramiento de la competitividad del sector carbón en la región de Norte de Santander, Colombia. Para esto se revisa en la literatura conceptos de competitividad para el desarrollo empresarial y luego se aplica una encuesta y entrevista a empresarios del sector. Luego se genera un análisis de debilidades, oportunidades, fortalezas y amenazas (DOFA), que permite identificar las principales estrategias que requiere el sector carbón. Se concluye que las principales estrategias se refieren al mejoramiento de infraestructura y logística, actualización tecnológica de procesos productivos, y asociatividad entre el sector público y privado. |

ABSTRACT: This article proposes strategies to improve the competitiveness of the coal industry in the region of Norte de Santander, Colombia. Concepts about competitiveness for business development are reviewed in literature, and then a survey and an interview with managers is applied. Then a weaknesses, opportunities, strengths and threats (SWOT) analysis is proposed to identify the main strategies required by the coal industry. It is concluded that the main strategies are related with the improvement of infrastructure and logistics, technological upgrading of production processes, and partnerships between the public and private sector. |

1. Introducción

A nivel mundial, el carbón se ha convertido en el segundo suministro de energía primaria gracias su alta disponibilidad y a las políticas tomadas en países desarrollados, los cuales obtienen alrededor del 80% de la energía que requieren a partir de combustibles fósiles, representando el carbón el 29,6% de la demanda mundial de energéticos (UPME, 2012). Colombia ocupa a nivel mundial el cuarto lugar en oferta exportable de carbón, con una participación del 10,1%; es el décimo productor de carbón con un aporte del 1,2% del total mundial; ocupa el noveno lugar en producción de carbón térmico generando el 1.3% del total mundial, y en producción de carbón coquizable representa genera el 0,5% (UPME, 2012).

Según el Ministerio de Minas y Energía (2011), el Norte de Santander representó el 2,1% de los productos mineros exportados en Colombia entre el año 2003 y 2009, siendo el cuarto departamento con mayor representación después de La Guajira, Magdalena y Cesar. Respecto a zonas del interior del país dedicadas a la explotación de carbón, sobresalen las zonas de Norte de Santander, Cundinamarca y Boyacá, al presentar las mayores reservas de carbón metalúrgico y térmico para el consumo nacional y de exportación, con valores estimados de más de 1.100 millones de toneladas (MT) de carbón metalúrgico (Taboada, 2012), representando el 7,4% del total de reservas de carbón a nivel nacional (Agencia Nacional de Hidrocarburos, 2007).

Respecto a la importancia y potencial del sector del carbón y sus derivados en Norte de Santander, se destaca que en el año 2008 y 2009 representó el 16,7% y 8,5% de las regalías municipales y el 11,0% y 24,6% de las regalías departamentales. En cuanto a ingresos operacionales, el sector representó en el año 2010 y 2011 un 13,0% y 16,3% respectivamente para el departamento. Este sector a su vez genera 10.500 empleos directos que benefician a más de 20.000 familias (Salazar et. al., 2011), y en cuanto a la participación en la actividad exportadora este commodity representa el 10% en la región (Cámara de Comercio de Cúcuta, 2014).

En cuanto a estudios e investigaciones relacionadas con la competitividad del sector carbón, a nivel nacional, existen estudios de infraestructura logística como los de Martin (2009), Ministerio de Minas y Energía (2011) y Taboada (2012); autores como Márquez (2011), Arango et. al. (2011), Arango et. al. (2013) y Valencia (2014) se han enfocado en el mejoramiento y optimización de operaciones en la cadena del carbón. Otros trabajos como los de UPME (2005) y UPME (2012) han estructurado de forma general el estado actual de la cadena del carbón en Colombia. Por su parte, Arango et. al. (2010) y Salazar et. al. (2011) proponen estrategias de cadena de suministros y de alianzas para empresas del carbón del interior. A nivel local se identifica que el Departamento Nacional de Planeación (2007) publica la agenda interna para la productividad y la competitividad para el Norte de Santander donde se resalta la importancia del carbón para la región y su participación respecto a otros sectores productivos.

Teniendo en cuenta la importancia estratégica que representa el sector del carbón para la competitividad y desarrollo de Norte de Santander, y los pocos estudios de competitividad realizados, esta investigación tiene como objetivo proponer estrategias de competitividad a través de un análisis de debilidades, oportunidades, fortalezas y amenazas (DOFA). De esta manera se busca que en la región se mantenga e incremente el desarrollo económico y social del sector carbón y sectores conexos, y fortalecer así la toma de decisiones encaminadas al aumento en márgenes de utilidad, estabilidad y viabilidad de la operación y gestión de la cadena del carbón.

Por lo tanto, este artículo analiza en el marco teórico los conceptos de competitividad para el desarrollo empresarial; luego explica la metodología utilizada para realizar la consulta de información en fuentes primarias y secundarias, con la cual se crea en el apartado de resultados y discusión un análisis DOFA para la consolidación de una propuesta estratégica. Finalmente se presentan las principales conclusiones y recomendaciones de la investigación.

2. Competitividad para el desarrollo empresarial

Debido a la globalización de la economía, cada vez más, las regiones compiten entre sí con el fin de asegurar estabilidad de empleo, aumento de beneficios, bienestar y riqueza a sus pobladores (Camagni, 2002). Esto obliga a abordar el tema sobre cómo las regiones compiten entre sí, y qué factores influyen en el logro de una competitividad regional y empresarial.

La competitividad a nivel regional se puede definir como la habilidad de una economía de atraer y retener empresas en una determinada actividad económica con participaciones de mercado estables o crecientes, para mantener o incrementar así los estándares de vida de quienes participan en esa economía (Stouper, 1997). Kitson et. al. (2004) también definen la competitividad como el éxito con el cual las regiones compiten con otras en un determinado aspecto, como sucede en el caso de la exportación de bienes como el carbón.

El índice de competitividad global (WFE, 2014) define la competitividad como el conjunto de instituciones, políticas y factores que determinan el nivel de productividad de un país. A su vez la productividad determina la prosperidad y las tasas de retorno en inversiones que puede lograr una economía; y debido a esto, una economía competitiva tiene un crecimiento mayor en el tiempo. Se podría entonces mencionar que la competitividad regional y sectorial afecta considerablemente el desempeño de las empresas que las componen (Boschma, 2004), y se requiere desarrollar en cada una de estas empresas ventajas competitivas, productividad, empleo y estándares de vida (Kitson et. al., 2004).

Las regiones por si mismas plantean un contexto a las empresas que se encuentran inmersas en ellas, en cuanto se refiere a ubicación geográfica, lo cual impacta el desempeño empresarial. Las condiciones de una región determinan la ubicación de las plantas de producción y transformación, costos de transporte, costos de mano de obra, impuestos, tasas de cambio para el mercado internacional, infraestructura, estabilidad política, cercanía a clientes y proveedores, entre otras (Bhatnagar, Sohal, 2005). Por lo tanto, la competitividad incluye elementos adicionales a los costos y precios (Broadbent, 2001).

Toda esta estructura de competitividad debe ser sostenible, y para lograrlo requiere de una serie de aspectos que dependen tanto del sector público y privado, y dependen de recursos tangibles e intangibles. Una competitividad sostenible requiere reemplazar continuamente de recursos obsoletos, reconstrucción de estructuras obsoletas y renovación de instituciones nacionales y regionales (Maskell, Malmberg, 1999).

Con base en el criterio de diferentes autores, la Tabla 1 presenta una serie de aspectos que influyen en la competitividad de una región y de un sector empresarial que abarca diferentes tipos de empresas.

Tabla 1. Aspectos que influyen en la competitividad regional y empresarial

ASPECTOS |

AUTORES |

Capital cultural |

(Kitson et. al., 2004) |

Capital humano capacitado, eficiencia mercado laboral, costos asociados |

(Kitson et. al., 2004; Bhatnagar, Sohal, 2005; Song, Wang, 2011; WFE, 2014) |

Capital institucional |

(Kitson et. al., 2004; WFE, 2014) |

Desarrollo mercado financiero |

(WFE, 2014) |

Desarrollo tecnológico |

(Broadbent, 2001; Kitson et. al., 2004; Song, Wang, 2011; WFE, 2014) |

Diferenciación de producto y sofisticación de empresas |

(Song, Wang, 2011; WFE, 2014) |

Eficiencia mercados de bienes |

(Kitson et. al., 2004; WFE, 2014) |

Estabilidad macroeconómica |

(Bhatnagar, Sohal, 2005; WFE, 2014) |

Imagen empresarial |

(Broadbent, 2001) |

Infraestructura |

(Kitson et. al., 2004; Bhatnagar, Sohal, 2005; Song, Wang, 2011; WFE, 2014) |

Innovación, conocimiento, creación |

(Holsapple, Singh, 2001; Kitson et. al., 2004; WFE, 2014) |

Prácticas ambientales |

(Broadbent, 2001; Rao, Holt, 2005) |

Salud |

(WFE, 2014) |

Seguridad y confiabilidad |

(Broadbent, 2001). |

Ubicación geográfica y tamaño de mercado |

(Maskell, Malmberg, 1999; Bhatnagar, Sohal, 2005; WFE, 2014) |

Fuente: Elaboración propia

De acuerdo con la información de la Tabla 1, son múltiples los aspectos y factores que determinan la competitividad, y estos son de una gran diversidad que abarcan elementos internos de cada región y empresa, y elementos externos como el económico, social, político, tecnológico, ambiental, entre otros. Es así como la generación de competitividad requiere del estudio de diferentes elementos que deben considerarse de forma simultánea para generar estrategias que sean acordes a la realidad empresarial de un gremio, sector o región.

De forma similar, una reducción en el nivel de incertidumbre y las prácticas de empresariales presentes en una cadena de suministro, son factores que ayudan a explicar la competitividad de las empresas que conformas esta cadena. El logro de la competitividad puede medirse a través de la calidad, flexibilidad, rotación de inventarios, capacidad de respuesta a demandas y gestión logística (Bhatnagar et. al., 2005; Rojas et. al., 2011).

Autores como Lechner y Dowling (2003) estudian como las empresas crecen y se vuelven competitivas a través del uso de relaciones empresariales, las cuales tienen diferentes propósitos de acuerdo a cada tipo de empresa. Estas relaciones, pueden generar redes egocéntricas que giran en torno a una empresa en particular, y/o redes sociocéntricas que incluyen todos los nodos de la red empresarial, y traen consigo el crecimiento de las empresas (Lechner, Dowling, 2003).

De allí la importancia de las relaciones entre empresas de un determinado sector empresarial, las cuales pueden desarrollar clústeres o gremios industriales como medida efectiva para mejorar la competitividad de la industria del carbón (Wang, 2007), que como requisito básico exige un ambiente de confianza para generar relaciones entre las organizaciones del clúster o gremio (Dayasindhu, 2002). En este sentido, la cercanía entre empresas juega un papel importante en el proceso de aprendizaje interactivo entre empresas (Maskell, Malmberg, 1999), y una vez se garantiza un ambiente propicio para la interacción y sinergia empresarial de un sector, se debe priorizar el desarrollo de capacidades gerenciales, la generación de prácticas en gestión y transferencia de conocimiento, unificación de objetivos y direcciones, fomento a la innovación, y la creación de empresas de gran tamaño por medio de fusiones y reestructuraciones empresariales. Todo esto traerá consigo economías de escala, aseguramiento de niveles de producción, factibilidad de la mecanización y modernización de métodos de trabajo, incremento de productividad y crecimiento económico de las empresas del sector carbón (Dayasindhu, 2002; Liu, 2011; Zhang, Zhao, 2012).

Por lo tanto, la industria del carbón requiere acelerar el desarrollo tecnológico, y hacerlo de forma más rápida que sus competidores (otras fuentes de energía), al igual que defender y resaltar la aceptación ambiental, confiabilidad y seguridad en su uso (Broadbent, 2001). Sin embargo, a la hora de realizar cambios, estudios comparativos, y adaptación de estrategias de otros sectores o regiones, se debe tener cuidado con las prácticas de benchmarking, debido a que es difícil copiar o imitar un modelo exitoso tal cual como sucedió en el caso original, debido a cambios y condiciones que evolucionan de forma espontánea e inesperada en cada sector y región (Boschma, 2004).

Es importante que todos estos conceptos relacionados con la competitividad se adopten en el sector carbón, para mejorar así el desempeño y sostenibilidad de cada una de las empresas que se ubican en las etapas de exploración, explotación, beneficio, transformación, transporte y comercialización de la cadena productiva del carbón (UPME, 2012).

3. Metodología

Para obtener la información primaria de esta investigación, se utilizó como instrumento de investigación una entrevista personal de siete preguntas abiertas y una encuesta de diez preguntas cerradas con cuatro opciones de respuesta, las cuales tuvieron un enfoque hacia el análisis DOFA, estrategias y políticas que puedan ayudar a la al sector del carbón en la región. El instrumento se aplicó en representantes del gremio del carbón en Norte de Santander.

Adicionalmente se participó en reuniones organizadas por la gobernación del Norte de Santander, dentro del marco de proyecto de implementación de apuestas productivas para el mejoramiento de los sectores más representativos del departamento, dentro de ellos el sector carbonífero. Con esta información se realizó un análisis DOFA para confrontar la percepción interna y externa del sector y así tener un sustento para crear una propuesta estratégica apoyada en las bases teóricas obtenidas con la información secundaria.

Para el cálculo del tamaño de muestra de poblaciones finitas se aplicó la ecuación (1), y con el valor obtenido se procedió a aplicar la encuesta y entrevista diseñadas, y construir así la caracterización del estado actual de la logística empresarial en Norte de Santander.

Ecuación (1)

Ecuación (1)

La Tabla 2 muestra la definición y el valor de cada uno de los parámetros de la Ecuación (1), con los cuales se obtuvo como tamaño de muestra un total de 8 empresas, que representa un 11,1% de la población.

Tabla 2. Parámetros para el cálculo de tamaño de muestra

PARÁMETRO |

DEFINICIÓN |

VALOR |

n |

Tamaño de la muestra |

8 |

N |

Tamaño de la población |

70 |

E |

Error de estimación, error máximo a aceptar en el estudio |

20% |

p x q |

Varianza de la muestra |

12,75% |

|

Factor probabilístico dado por el nivel de confianza del 95% |

1,64 |

Fuente: Elaboración propia

La Tabla 3 expone las empresas que se eligieron para la investigación, de las cuales algunas son representativas en cuanto a ventas, nivel de explotación y exportación de carbón de Norte de Santander. Por ejemplo, C.I Bulk Trading fue la empresa con mayores ingresos operacionales del sector carbón en 2011 y 2012, y ocupó el segundo lugar en el año 2013 (Cámara de Comercio de Cúcuta, 2011; Cámara de Comercio de Cúcuta, 2014). Con igual importancia, Colcarbex se dedica a la comercialización de carbón y agrupando a más de 20 mineros que producen cerca del 30% del carbón exportado en el Norte de Santander (Salazar et. al., 2011).

Tabla 3. Empresas del estudio de campo

EMPRESA |

ENTREVISTADO |

CARGO |

C.I Bulk Trading Cúcuta Colombia S.A |

Kelly García |

Director de comercio exterior |

C.I. Interamerican Colmine S.A.S |

Cesar Luna |

Gerente general |

Mina Las Marías |

José Luis Colmenares |

Ingeniero de producción y logística |

Colcarbex |

Jaime Rodríguez |

Gerente General |

Hullas del Zulia Ltda. |

Pablo Leiva |

Gerente General |

Carbones CARINCO |

Jorge Gómez |

Gerente General |

Carbones la Esperanza S.A.S |

José Luis Colmenares |

Ingeniero de producción y logística |

Lodos y Carbones del Oriente |

Luciano Canal |

Gerente General |

Fuente: Elaboración propia

Tal como se observa en la Tabla 3, en las empresas elegidas la encuesta y la entrevista fueron dirigidas a funcionarios con gran poder en la toma de decisiones que lideran procesos estratégicos en estas organizaciones.

4. Resultados y Discusión

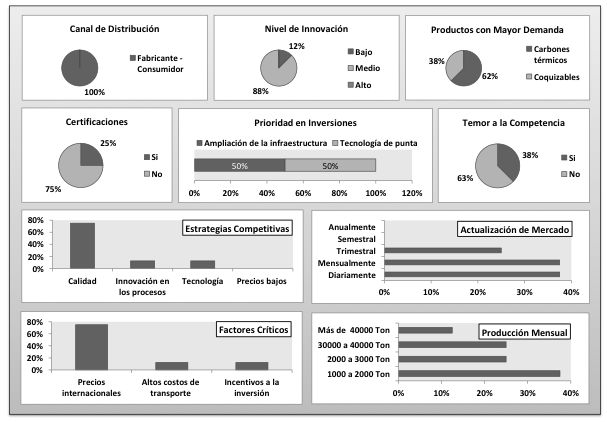

Una vez se recolectó la información del estudio de campo, se procedió a realizar un análisis cualitativo y descriptivo de las respuestas obtenidas en las encuestas, con lo cual se construye en la Figura 1 un análisis descriptivo de los diferentes aspectos de competitividad del sector carbón en Norte de Santander.

Figura 1. Análisis descriptivo de aspectos de competitividad en el sector carbón

Fuente: Elaboración propia

Con base en los aspectos de competitividad presentados en la Figura 1, se caracteriza en la Tabla 4 la situación actual del sector carbón de Norte de Santander respecto a diferentes aspectos de competitividad. Para realizar esta caracterización, se complementan tanto los resultados obtenidos en las encuestas con los resultados de las entrevistas personales.

Tabla 4. Caracterización de aspectos de competitividad en el sector carbón

ASPECTO |

CARACTERÍSTICAS POR ASPECTO |

Canales de Distribución |

El principal canal de distribución que utilizan las empresas es el directo, conformado por el fabricante y el consumidor. Todas las empresas del estudio utilizan este canal que se basa en extraer el carbón y exportarlo principalmente hacia los mercados de Estados Unidos, Brasil, Perú y México. |

Nivel de innovación de la empresa |

Las empresas cuentan en su mayoría con un nivel de innovación medio, y otras con un grado bajo, debido a que no hay suficiente inversión en estos temas en el sector, y esto impide la modernización de los procesos, y por ende, la eficiencia y eficacia de estos. Respecto a esto, existe voluntad en las empresas para la aplicación de estrategias de transferencia tecnológica e innovación en procesos. |

Productos estratégicos |

Los carbones térmicos son los más demandados por el mercado. En menor proporción, los carbones coquizables son apetecidos por el mercado. |

Certificaciones de calidad |

La mayor parte de las empresas (75%) no cuentan con certificaciones de calidad, debido a estas no son requisito obligatorio para el funcionamiento de las empresas del carbón según las reglamentaciones colombianas. La empresas que cuentan certificación de calidad tienen la certificación ISO9000:2008. |

Prioridades de inversión de recursos |

Las empresas están dispuestas a invertir un volumen elevado de sus recursos tanto en infraestructura como en tecnología de punta para alcanzar un desarrollo más rápido y competitivo, debido a las altas exigencia del mercado internacional en cuanto a costos, tiempos y calidad. |

Posición frente a una futura competencia local |

Las empresas ven como una oportunidad el ingreso de nuevos participantes del sector, no creen que la creación o instalación de una nueva compañía de competencia directa o de producción de un bien sustituto afecte directamente su negocio, debido a que las nuevas empresas que entren en el sector ayudarían a ampliar el gremio y a posicionar el carbón en el mercado mundial. |

Estrategias de competitividad |

Para ser mas competitivos y responder a las altas exigencias del mercado internacional, el 75% de las empresas utilizan la estrategia de diferenciación en calidad del producto, las demás empresas utilizan la estrategia de innovación en procesos y tecnología. |

Actualización de mercado |

Las empresas aplican procesos de mejora continua por lo cual se están actualizando con frecuencias diarias, mensuales y trimestrales de los nuevos acontecimientos que ocurren en el mercado nacional e internacional. |

Factores críticos del sector |

El principal factor que ha afectado notablemente el sector del carbón ha sido los precios internacionales, debido a que han tenido una disminución considerable a nivel internacional. Otros factores críticos son los altos costos de transporte y la falta de incentivos de inversión. |

Capacidad productiva |

La capacidad productiva que tienen las empresas del estudio se encuentra en el rango de 2.000 a 65.000 T/mes, lo cual indica que en el estudio se encuentran empresas mineras de tamaño pequeño, medio y grande. |

Fuente: Elaboración propia

El estudio de campo refuerza algunos de los planteamiento abordados en el marco teóricos tales como la necesidad de mejorar la infraestructura (Kitson et. al., 2004; Bhatnagar, Sohal, 2005; Song, Wang, 2011; WFE, 2014), la entrada de nuevas empresas para generar un aumento en la competencia entre empresas e incentivar la inversión y la innovación (Kitson et. al., 2004), mejorar la tecnificación para generar procesos más eficientes en cuanto a consumo de recursos y tiempo, que de igual forma se reflejan en una baja de costos (Zhang, Zhao, 2012), encontrar mecanismos para contrarrestar de diferentes formas la baja de precios del carbón vía innovación y desarrollo tecnológico (Broadbent, 2001; Holsapple, Singh, 2001; Kitson et. al., 2004; Song, Wang, 2011; WFE, 2014). Del mismo modo, se percibe una disposición a la asociatividad al encontrar como positivo que entren más empresas al sector del carbón en la región y obtener las ventajas de economías de escala (Wang, 2007; Dayasindhu, 2002; Liu, 2011; Zhang, Zhao, 2012).

Con la información recolectada en la entrevista del estudio de campo, se construye el análisis DOFA que se presenta en la Tabla 5, donde se exponen las debilidades, oportunidades, fortalezas, amenazas y estrategias para el mejoramiento de la competitividad del sector carbón en el departamento de Norte de Santander.

Tabla 5. Análisis DOFA para el sector del carbón

|

FORTALEZAS |

DEBILIDADES |

|

|

|

||

OPORTUNIDADES |

|

ESTRATEGIAS FO |

ESTRATEGIAS DO |

|

|

||

AMENAZAS |

|

ESTRATEGIAS FA |

ESTRATEGIAS DA |

|

|

||

Fuente: Elaboración propia

Algunas de las estrategias más importantes identificadas en el análisis DOFA de la Tabla 5 se describen a mayor profundidad en la Tabla 6. Estas estrategias buscan mejorar el ecosistema de la innovación en los procesos de la cadena de abastecimiento, y generar valor en la distribución física internacional del sector carbón. Estas estrategias fortalecen la cadena productiva del sector e involucran directamente entidades públicas y privadas como el Ministerio de Transporte, Ministerio de Relaciones Internacionales, Asocarbón Capítulo Norte de Santander, la Cámara de Comercio de Cúcuta, Bancoldex, INNOVA, entre otros, las cuales deben liderar dichas estrategias, con plazos de ejecución en el corto y mediano plazo para garantizar una sostenibilidad al sector.

Tabla 6. Estrategias de competitividad para el sector carbón

ESTRATEGIA |

OBJETIVOS |

PROCEDIMIENTOS NECESARIOS |

RESPONSABLES (EJECUCIÓN Y CONTROL) |

RECURSOS REQUERIDOS |

Formular proyectos de mejora de infraestructura y conexión del transporte terrestre con transporte fluvial y ferroviario con el fin de fomentar empleo al gremio transportista. |

Gestionar recursos por medio de políticas económicas que mejoren las prácticas logísticas de transporte interno. |

Creación de mesas de trabajo donde se identifiquen necesidades y propuestas de solución viables para el transporte del carbón. |

Gobernación de Norte de Santander, Ministerio de Transporte, Asocarbón |

|

Buscar alianzas estratégicas con empresas internacionales y formular acuerdos de cooperación entre los sectores carbón y transporte para reducir costos. |

Implementar procesos de buenas prácticas, tecnológicos y de tercerización, con participación de compañías extranjeras con alta experiencia en competitividad del carbón. |

Contratación de consultoría internacional, para identificar proveedores de servicios logísticos y tecnológicos con experiencia internacional. |

Gobernación de Norte de Santander, Asocarbón |

|

Mejorar la seguridad y protección en las exportaciones del carbón, por los puertos del país vecino, a través de la oferta de beneficios para el estado venezolano. |

Incluir en la Planeación de La Zona de Integración Fronteriza, el desarrollo de corredores terrestres y su habilitación con salida al golfo de Maracaibo. |

Mesas de trabajo bilaterales, que consoliden la estrategia del corredor, su ampliación, uso, y retribución económica. |

Ministerio de Relaciones Exteriores, Gobernación de Norte de Santander. |

|

Gestionar subsidios para créditos a las empresas del transporte interno en el país, para mitigar los costos de fletes, complementado con implementación de estrategias logísticas. |

Aumentar el cupo de crédito a transportistas, y presentar planes de innovación en la cadena de suministro en los eslabones que intervienen en la distribución física internacional del sector. |

Convocatorias cerradas, para el gremio del carbón, mediante la presentación de proyectos innovadores. |

Cámara de Comercio de Cúcuta, Bancoldex, Innova. |

|

Incentivar la fabricación interna o importación de maquinaria, equipos y sistemas de tecnología aplicadas a la producción, seguridad y transporte del carbón. |

Mejorar la eficiencia productiva y operativa, disminuir tiempos y costos de explotación para competir en mercados internacionales. |

Participación de representantes del sector en negociaciones con países de fabricación de tecnología minera. |

Ministerio de Relaciones Exteriores, Bancoldex, Innova. |

|

Fuente: Elaboración propia

5. Conclusiones

El sector del carbón en Norte de Santander se encuentra fuertemente afectado por la caída de precios internacionales, a pesar de presentar productos con muy buenas propiedades físicas y químicas y tener una gran demanda a nivel mundial. Esto genera la necesidad de crear estrategias para sostener la competitividad de la región, las cuales giran en torno a desarrollo de infraestructura, logística, asociatividad y alianzas estratégicas nacionales e internacionales, y proyectos de innovación tecnológica.

La deteriorada infraestructura de vías primarias y secundarias para el transporte y distribución generan altos costos que le restan competitividad mundial al sector, por lo cual se requiere un mayor apoyo y celeridad por parte del gobierno nacional en proyectos de infraestructura vial primaria y secundaria, y nuevos planes de transporte multimodal que permitan incrementar la eficiencia logística para este gremio. Igualmente se propone mejorar las relaciones con Venezuela para disminuir el riesgo y costos que representa exportar carbón a través de los puertos de este país.

Debido a que actualmente se utilizan procesos rudimentarios en la producción del carbón, que en ocasiones no cumplen con las exigencias del mercado internacional y pueden conducir a prácticas mineras en contra de las leyes establecidas, se recomienda implementar programas de investigación, innovación y desarrollo en las empresas del sector, basándose en alianzas, financiamiento, seguimiento y control entre el sector privado y público, que involucran entidades como Asocarbón, Cámara de Comercio de Cúcuta, Innova, universidades de la región y multinacionales del sector carbón.

Esto implica apoyarse de programas que incentiven la fabricación interna o importación de maquinaria, equipos, sistemas y tecnología aplicadas a la producción, seguridad, protección del ambiente y transporte del carbón, que permita maximizar la producción y así mismo el aumento de exportaciones. De esta forma se logra disminuir tiempos y costos de explotación para competir en mercados internacionales.

Finalmente, la asociatividad de entidades empresariales y universitarias de carácter público y privado, nacionales e internacionales, es una de las principales soluciones para generar sinergias y soluciones efectivas para el sector carbón, que permitirán la transmisión de conocimiento y buenas prácticas empresariales con miras a la sostenibilidad de la competitividad del sector en la región de Norte de Santander.

6. Bibliografía

AGENCIA NACIONAL DE HIDROCARBUROS. (2007); Análisis y evaluación técnica y económica de la producción de combustibles líquidos a partir de carbón para el caso colombiano [Citado 19 enero 2015]. Disponible en la World Wide Web: http://www.sipg.gov.co/sipg/documentos/estudios_recientes/Informe_Final_CTL.pdf

ARANGO, M.; Gomez, R.; Alvarez, K. (2011); "Identificación de oportunidades de mejora en la gestión de transporte del carbón en Colombia con Six Sigma", Boletín de ciencias de la tierra, 30(1), 23-38.

ARANGO, M.; Gomez, R.; Zapata, J. (2013); "Medición y mejoramiento de la operación de despacho de carbón a través de modelos estadísticos R&R", Boletín de ciencias de la tierra, 33(1), 135-146.

ARANGO, M.; Zapata, J.; Gomez, R. (2010); "Estrategias en la cadena de suministro para el distrito minero de Amagá", Boletín de ciencias de la tierra, 28(1), 27-38.

BHATNAGAR, R.; Sohal, A. (2005); "Supply chain competitiveness: measuring the impact of location factors, uncertainty and manufacturing practices", Technovation, 25(5), 443-456.

BOSCHMA, R. (2004); "Competitiveness of regions from an evolutionary perspective", Regional Studies, 38(9), 1001-1014.

BROADBENT, G. (2001); "Keynote address: Coal competitiveness and energy alternatives", Journal Of The South African Institute Of Mining And Metallurgy, 101(1), 15-17.

CAMAGNI, R. (2002); "On the concept of territorial competitiveness: Sound or misleading?" Urban Studies, 39(13), 2395-2411.

CÁMARA DE COMERCIO DE CÚCUTA. (2011); Las 100 empresas más grandes de Norte de Santander: Actuación empresarial del año 2011 [Citado 13 octubre 2014]. Disponible en la World Wide Web: http://www.cccucuta.org.co/media/Adjuntos_de_Noticias/las_100_empresas_mas_grandes_de_ns.pdf

CÁMARA DE COMERCIO DE CÚCUTA. (2014); 300 Empresas que hacen más próspero a Norte de Santander, 3era edición [Citado 13 octubre 2014]. Disponible en la World Wide Web: http://www.datacucuta.com/#!estudios/cur7

DAYASINDHU, N. (2002); "Embeddedness, knowledge transfer, industry clusters and global competitiveness: a case study of the Indian software industry", Technovation, 22(9), 551-560.

DEPARTAMENTO NACIONAL DE PLANEACIÓN. (2007); Agenda Interna para la Productividad y la Competitividad: Documento regional, Norte de Santander; Bogotá, DNP - Departamento Nacional de Planeación, 52 p.

HOLSAPPLE, C.; Singh, M. (2001); "The knowledge chain model: activities for competitiveness", Expert Systems With Applications, 20(1), 77-98.

KITSON, M.; Martin, R.; Tyler, P. (2004); "Regional Competitiveness: An Elusive yet Key Concept?", Regional Studies, 38(9), 991-999.

LECHNER, C.; Dowling, M. (2003); "Firm networks: External relationships as sources for the growth and competitiveness of entrepreneurial firms", Entrepreneurship and Regional Development, 15(1), 1-26.

LIU, B. (2011); Research on core competitiveness of coal enterprises based on knowledge management. 2011 International Conference on Computer Science and Service System, Nanjing - China.

MÁRQUEZ, L. (2011); "Optimización de una red de transporte combinado para la exportación del carbón del interior de Colombia", 8(16), Revista EIA, 103-113.

MARTIN, C. (2009); Ministerio de Transporte, Superintendencia de Puertos y Transporte [Citado 19 enero 2015]. Disponible en la World Wide Web: http://www.supertransporte.gov.co/documentos/2014/delegada%20puertos/presentaciones/La%20Cadena%20Del%20Carbon%202009.pdf

MASKELL, P.; Malmberg, A. (1999); "Localised learning and industrial competitiveness", Cambridge Journal of Economics, 23(2), 167-185.

MINISTERIO DE MINAS Y ENERGÍA. (2011); Infraestructura de transporte multimodal y de logísticas integradas para el desarrollo de la industria minera en Colombia, con énfasis en puertos [Citado 20 enero 2015]. Disponible en la World Wide Web: http://www.simco.gov.co/LinkClick.aspx?fileticket=0CBLMjONx3M=&tabid=282

RAO, P.; Holt, D. (2005); "Do green supply chains lead to competitiveness and economic performance?" International Journal Of Operations & Production Management, 25(9-10), 898-916.

ROJAS, M.; Guisao, E.; Cano, J. (2011); Logística Integral: Una propuesta práctica para su negocio; Medellín - Colombia, Universidad de Medellín, 227 p.

SALAZAR, N.; Cabrera, P.; Benavides, J.; Zapata, J. (2011); Pequeña y mediana minería de carbón del interior del país: Alternativa de comercialización y financiación a partir de la conformación de alianzas estratégicas [Citado 22 enero 2015]. Disponible en la World Wide Web: http://www.fedesarrollo.org.co/wp-content/uploads/2011/08/Peque%C3%B1a-y-mediana-miner%C3%ADa-de-carb%C3%B3n-del-interior-del-pa%C3%ADs-Informe-final-19-de-diciembre.pdf

SONG, J.; Wang, L. (2011); "Research on the effect of environmental regulation on the competitiveness of coal enterprises in Henan Province", Procedia Engineering, 15(1), 1519-1523.

STOUPER, M. (1997); The Regional World: Territorial Development in a Global Economy; New York, Guilford Press, 338 p.

TABOADA, J. (2012); Fenalcarbon [Citado 19 enero 2015]. Disponible en la World Wide Web: http://www.fenalcarbon.org.co/fenalcarbon_2012/memorias/5f_ferrocarare.pdf

UPME. (2005); La Cadena del Carbón en Colombia: El carbón colombiano, fuente de energía para el mundo; Bogotá, dígitos & diseños, 52 p.

UPME. (2012); Cadena del Carbón; Bogotá, Imprenta Nacional de Colombia, 80 p.

VALENCIA, N. (2014); Evaluación financiera para la optimización del sistema de transporte y descargue de carbón en CCP S.A.S[Citado 19 enero 2015]. Disponible en la World Wide Web: http://intellectum.unisabana.edu.co/bitstream/handle/10818/12217/Nicol%C3%A1s%20Valencia%20C%C3%A1ceres%20%28tesis%29.pdf?sequence=1&isAllowed=y

WANG, L. (2007); On the industry cluster and competitiveness of Shanxi coal industry. Advances in Management of Technology - Proceedings of the International Conference on Management of Technology, Taiyuan - China.

WFE. (2014); The Global Competitiveness Report 2014-2015; Geneva, World Economic Forum, 548 p

ZHANG, L.; Zhao, G. (2012); "Research on competitiveness of coal enterprises in Shanxi province - Analysis based on Michael Porter's Diamond model", Advanced Materials Research, 524-527(1), 2911-2919.

1. Facultad de Ciencias Estratégicas y Administrativas, Universidad de Medellín, Colombia. Ingeniero Industrial, Magister en Ingeniería Administrativa. jacano@udem.edu.co.

2. Centro de la industria, la empresa y los servicios, SENA Norte de Santander, Colombia. Administrador de empresas y negocios internacionales, Master Business Administration. cesarpanizo@misena.edu.co.

3. Centro de la industria, la empresa y los servicios, SENA Norte de Santander, Colombia. Contador público, Master Business Administration. fhgarcia@misena.edu.co.

4. Centro de la industria, la empresa y los servicios, SENA Norte de Santander, Colombia. Economista, Master Business Administration. jerodriguez62@misena.edu.co.