1. Introdução

Estudar empresas de capital aberto e seus respectivos preços de ações tem relevância, pois o processo de consolidação do mercado de capitais está em constantes modificações (Saito, Pereira, 2008).

É nesse sentido que Ripka (2011) pondera que o mercado por ações brasileiro evoluiu lentamente até a década de 1990, em função prevista pelos elevados índices de inflação, pouca transparência, difíceis acessos aos demonstrativos contábeis e elevados juros, que atraíam poucos investidores. Entretanto, hoje é um dos meios mais viáveis de uma empresa conseguir fundos para investimentos e manter-se no mercado competitivo.

No Brasil as características societárias são definidas por lei e por instruções divulgadas pela Comissão de Valores Mobiliários – CVM, que é um órgão regulador e fiscalizador do mercado de capitais.

De acordo com Zhou, (2007), o preço de ações sinaliza o mercado financeiro, sendo este, um tema interessante para as áreas de finanças e literatura contábil. Recentemente, de acordo com o autor, a atenção tem sido conduzida para o sincronismo dos preços das ações como uma medida de preço das ações. Para Sarlo Neto et. al. (2005), os retornos de ações ordinárias ou preferenciais, reagem para com a divulgação dos resultados contábeis anuais, sendo que para este estudo, serão tratadas como variáveis dependentes compostas pelos preços anuais de abertura e de fechamento da ação.

Klann et. al. (2009) informam que a competitividade leva várias empresas a buscarem fontes alternativas de financiamento como, por exemplo, o menor custo, com o intuito de competir em melhores condições com concorrentes. Os autores encontraram diferenças que impactam de maneira significativa os indicadores de desempenho dessas empresas entre as normas contábeis brasileiras e as normas contábeis americanas. Da mesma maneira, os estudos de Soares (2003), ao informarem que os acionistas estão dispostos a pagar mais por ações de empresas que cumprem boas prática de governança corporativa.

Por meio dos resultados da regressão realizada, foi possível responder à seguinte problema de pesquisa: Qual a relação entre o preço das ações e os indicadores contábeis de empresas listadas na BM&FBovespa? E desta maneira, o objetivo do presente artigo é analisar a relação entre o preço das ações e os indicadores contábeis de empresas listadas na BM&FBovespa.

Este estudo justifica-se de acordo com Sarlo Neto et al. (2005), pela estima de estudar as empresas de mercado aberto, no qual representam um ambiente que possa ser testada por práticas contábeis, em que é possível observar as alterações dos preços dos ativos em relação à divulgação das informações elaboradas pela Contabilidade, caracterizado pela teoria da informação, que é representada por uma série de fatores que influenciam a natureza do destino final da informação (Shannon, 1949).

O trabalho também contribui em procurar agrupar as empresas que apresentam semelhança nas características de indicadores contábeis, de acordo com Ripka (2011, p. 40), “informações advindas dos demonstrativos contábeis, sob forma dos indicadores contábeis, são variáveis que podem explicar os preços das ações”.

O artigo está organizado em seções, a começar com esta introdução. Em seguida, consta o referencial teórico, que abordam descritos sobre a formação contábil, desenvolvimento do mercado de capitais brasileiro, teoria da informação e estudos empíricos sobre o tema. Na quarta seção são expostos os procedimentos metodológicos da pesquisa. Na sequência, faz-se a descrição e análise dos resultados da pesquisa e apresentam-se as conclusões do estudo e recomendações para futuras pesquisas sobre o tema investigado.

2. Informação contábil

A contabilidade tem como principal objetivo informar aos seus diversos usuários informações, coletadas com o auxilio de ferramentas que permitem o acompanhamento e análise do desempenho econômico-financeiro da entidade, além de, fornecer subsídios que permitem o processo de tonada de decisão. Essa informação é gerada por meio de dados, específicos de cada entidade, que serão identificados, mensurados, sendo transformadas em relatórios econômicos e financeiros, dessa informação gerada pela contabilidade, para que seja possível a realização da avaliação desta empresa (Nardi et. al. 2009).

Os resultados gerados pela contabilidade de acordo com Trapp (2009) são úteis a diversos usuários, também conhecidos com stakeholders, interessados pela situação financeira da entidade, pois de acordo com os valores apresentados pelas demonstrações contábeis, as decisões de mercados poderão ser influenciadas. Hoji (1999, p. 274) afirma, “uma técnica de análise por meio de índices relaciona contas e grupos de contas para extrair conclusões sobre tendências e situação econômico-financeira da empresa”

Segundo Toledo Filho et. al. (2006), o volume de negócios em ações vem aumentado a cada período, assim como o interesse de investidores em formas de minimizar o risco de seus investimentos também vem crescendo.

Em relação com outros países, como os Estados Unidos, Reino Unido, Japão, o mercado brasileiro apresenta uma movimentação menor de ações, fato que contribui para um custo de capital mais elevado em relação a várias empresas estrangeiras. Uma forma encontrada para incentivar e aumentar a participação de investidores no mercado acionário brasileiro foi o desenvolvimento das práticas de governança corporativa, a fim de aumentar a credibilidade no mercado de ações, por meio da total transparência e de mecanismos de proteção aos acionistas minoritários (Klann et. al. 2009).

2.1. Desenvolvimento do mercado de capitais brasileiro

Conforme já mencionado, o mercado por ações brasileiro evoluiu lentamente em relação a outros países, e ao longo deste período de acordo com Ripka (2011), algumas intervenções governamentais foram realizadas a fim de promover o desenvolvimento do mercado de capitais brasileiro.

A começar com a criação da Lei 4.728/65, conhecida como Lei do Mercado de Capitais, sob a conduta do CMN e a fiscalização do Banco Central, em estabelecer padrões de controle e criar dispositivos de proteção aos investidores contra fraudes e manipulação. Em seguida é formulada a Lei 6.385/76 que constituiu a criação da Comissão de Valores Mobiliários (CVM), órgão responsável por regulamentar e fiscalizar as atividades e serviços do mercado de valores mobiliários. Conforme descreve Ripka (2011, p. 26), “essa lei, bem como a nova Lei das Sociedades por Ações, a Lei 6.404/76, tinham como objetivo básico a proteção do acionista na empresa e do investidor no mercado”.

Em se tratando da BM&F, foi criada em 1985 por iniciativa da Bovespa e dedicava-se à negociação de derivativos (contratos a termo, de opções e de futuros) sobre índice de ações, ouro, taxas de juro e câmbio. Em 1991, a BM&F incorporou a tradicional Bolsa de Mercadorias de São Paulo, fundada em 1917, que negociava mercadorias agrícolas e derivativos sobre essas, passando à denominação de Bolsa de Mercadorias e Futuros.

Com a integração entre a Bolsa de Mercadorias & Futuros (BM&F) e a Bolsa de Valores de São Paulo (BOVESPA) cria-se em 2008 a BM&FBOVESPA S.A. – Bolsa de Valores, Mercadorias e Futuros. Juntas, as companhias formam uma das maiores bolsas do mundo em valor de mercado, a segunda das Américas e a líder no continente latino-americano (Ripka, 2011, p. 26).

De acordo com a autora, o avanço da bolsa de valores foi resultado contínuo de um processo de mudanças, entre eles, a criação dos segmentos diferenciados de nível de Governança Corporativa em 2001. Para Klann et. al. (2009, p. 2), “os mecanismos de governança corporativa, além de proporcionar maior transparência e maior proteção aos acionistas minoritários, procuram também mitigar a assimetria de informação entre os diversos stakeholders das organizações”. De acordo com os autores, esses problemas de assimetria de informação e conflitos de interesses entre os gestores e os acionistas das organizações são estudados pela Teoria da Agência.

Ripka (2011) informa que os principais participantes da bolsa de valores são os chamados investidores institucional, como por exemplo, fundos de pensão, seguradoras, pessoa física ou jurídica entre outros.

Em relação ao comportamento do preço da ação no mercado, de acordo com Ripka (2011, p. 24), os produtos ou serviços financeiros prestados pelo sistema financeiro podem ser “segmentado em mercado monetário, de crédito, de câmbio e de valores mobiliários, havendo, contudo, interconexão e crescente convergência entre os mesmos”. Para a autora o mercado de valores mobiliários ou mercado de capitais, compreende o conjunto de operações que podem ser de ações, outras participações societárias, debêntures, notas promissórias, bônus, opções entre outros.

Uma das formas para se verificar o preço de ações é por meio do modelo de precificação de ativos (CAPM - Capital Asset Princing Model) aplicado nos estudos de Sharpe (1964). Este modelo tem sido utilizado principalmente para a avaliação de investimentos nos mercados acionários, minimizando o risco do investidor (Nagano et. al. 2003). Utilizado também para determinar a taxa de retorno almejada pelos acionistas sobre o seu capital investido, de acordo com Toledo Filho et al. (2006, p. 1), “ [...] ajudar a determinar o custo médio ponderado de capital da empresa, para análise de viabilidade de projetos de investimento de capital”. Entretanto, cabe ressaltar que modelo de verificar o preço de ações, só tem sua essência estabelecida, em um mercado eficiente, sem oscilações estabelecidas pelo mercado.

Toda informação descrita nos relatórios contábeis são dados ocorridos na entidade mensurados e processados, esta informação é imagem da empresa até um dado momento, daí a importância de haver transparência e qualidade desta informação.

2.2. Teoria da informação

A teoria da informação tem como desígnio, medir as alterações nas informações ou conteúdo de conhecimento, baseado no fato que poderemos conceber a nossa experiência com a utilização de símbolos, e a preocupação em como codificar ou interpretar uma mensagem (Skyttner, 1998).

O estudo de Shannon (1949) foi quem deu origem para a teoria da informação, com o objetivo de descobrir as leis que regulavam a capacidade de transmitir, armazenar e processar a informação por meio de um sistema.

Sturzbecher (2006, p. 18) esclarece que “uma mensagem que parte de uma fonte é codificada e emitida por um transmissor, passa por um canal de comunicação, sofre perturbações por ruídos, e chega ao receptor através de um sistema de decodificação”.

De acordo Shannon (1949), o problema da comunicação é reproduzir um ponto exato ou aproximado de uma mensagem selecionada em outro ponto e representar um significado. Desta forma, o aspecto significativo da mensagem é selecioná-la a partir de um conjunto de mensagens possíveis, projetado para atuar em cada possível seleção, que pode ser observado da seguinte maneira:

Figura 1: Esquemática - Diagrama de um sistema de comunicação em geral.

Fonte: Adaptado de Shannon (1949, p. 2)

De acordo com a Figura 1, Shannon (1949), a explicação de um sistema de comunicação, se dá pela seguinte forma:

- A fonte de informação é o local em que é produzida a mensagem que será conduzida, que pode ser de diversos tipos, pela sequência de letras e números (telégrafo), função contínua no tempo (rádio, televisão, telefone, etc.), entre outros;

- O transmissor é quem opera a mensagem, para que seja menos suscetível ao ruído. Tem a função de operar na mensagem de modo a produzir um sinal adequado para a transmissão, por um canal até o ponto de recepção;

- O canal é um meio utilizado com o intuito de transmitir o sinal do transmissor ao receptor, o qual poderá ser por meio de um cabo coaxial, um feixe de luz, entre outros;

- O receptor é qual executa o sinal recebido, reconstruindo a mensagem do sinal, e;

- O destino, pessoa ou máquina para quem a mensagem se destina.

Neste contexto, a quantidade de informação transmitida que está relacionada com a probabilidade de a mensagem ocorrer. Se a probabilidade for pequena, a mensagem apresenta muita informação, de forma contrária, então conterá pouca informação (Sturzbecher, 2006).

Sarlo Neto et al, (2005, p. 47) descreve que a abordagem da informação na Contabilidade é considerada como um meio de transmissão de informação, por meio das variáveis contábeis. “O potencial de transmitir informações que possam influênciar as expectativas de seus usuários corresponde à capacidade informacional das variáveis contábeis”.

Klann et. al. (2009, p. 6) informam que em países que o mercado de ações é forte, “as demonstrações das empresas serão dirigidas principalmente aos acionistas. Já em países onde a maior parte da captação de recursos é feita via empréstimos em instituições financeiras, as demonstrações contábeis serão direcionadas aos credores”.

Santos e Lustosa (2009), ainda informam que as pesquisas em contabilidade positiva se relacionavam com a informação contábil e ao mercado de capitais, ao considerar que o lucro contábil é apurado mediante o confronto entre receitas e despesas, havendo possíveis relações com os preços das ações. Entretanto, as variações dos lucros contábeis só válidas, dada por meio de um mercado eficiente.

Saber o que leva as pessoas a investirem parte de sua renda em empresas de mercado aberto, além de fatores que relacionam o preço das ações de empresa para empresa, é tema de diversos estudos, como os trabalhos descritos a seguir.

2.3. Estudos empíricos

O mercado acionário nos últimos anos se desenvolveu expressivamente, no qual muitas empresas buscam por excelência e maiores investimentos. A abertura de capital em mercado de acordo com, Ripka (2011), tem como essência a captação de recursos para o financiamento e com isto poder crescer ainda mais, no qual favorece o desenvolvimento da atividade econômica e a expansão do país.

Jose et al. (1996) estudaram uma abordagem alternativa para medir e testar a estabilidade e excelência em uma empresa. Utilizando como método uma medida do valor capitalizado de gestão de ativos, por meio da evidencia de que as empresas são incapazes de sustentar a excelência de ano para ano, mas mantêm a excelência ao longo do prazo de exploração. Os resultados desta pesquisa correspondem como o objetivo estabelecido.

Zhou (2007) analisou 7.422 entidades dos EUA no período de 1996 a 2004, a relação entre qualidade dos lucros (medido pelo conjunto de sete atributos como: qualidade competência, persistência, previsibilidade, preço de suavidade, o valor de relevância, oportunidade e conservadorismo) e de ações com sincronismo. O estudo também examinou a presença de analistas financeiros e investidores institucionais, verificando a relação entre os ganhos de qualidade e preço das ações de sincronismo, sendo esta forte ou fraca, medido pelo método de Fama-MacBeth (1983).

O estudo de Tobim (2002) examinou a relação de uma série temporal de rendimentos de capital, taxas de fundos federais e a inflação, baseado na evidência de que pode ocorrer uma relação negativa de longo prazo entre, a taxa de fundos federais e os preços das ações, da mesma forma, entre preço das ações e a inflação. Os resultados deste estudo evidenciam que as metas de inflação é consistente com a maximização dos preços das ações, no qual reduz as taxas dos fundos federais e faz com que ocorra o aumento dos preços das ações e a taxa dos fundos federais.

Ao se tratar da relação entre lucro contábil e o preço das ações, sendo o primeiro, resultado do confronto entre receitas e despesas. Santos e Lustosa (2008) verificam se o mercado reage de forma mais favorável com receitas do que às despesas, com o foco que as alterações dos lucros, em virtude da ocorrência de níveis de receitas superiores aos de despesas, que podem sugerir uma maior eficiência na gestão dos ativos.

Os resultados do estudo informam que as variações de receitas não se mostraram estatisticamente significativas para com a relação estudada, sendo possível observar as variações de despesas se mostraram com uma significância superior. Já pesquisadores como Ball e Brown (1968) avaliaram a relação que existe entre variações de lucros contábeis (lucros não esperados), e as variações nas taxas de retorno anormal.

Há evidencias de acordo com Ibrahim (2006), que os empréstimos bancários reagem de forma positiva para com o aumento nos preços das ações. Desta forma, os autores avaliaram a relação dos preços das ações e empréstimos bancários em entidades da Malásia, justificada pelo desempenho e crescimento da economia destas empresas antes as crise asiática, em que houve a predominância de empréstimos bancários como principal fonte de financiamento. Ao avaliar esta interação, pode-se concluir que os empréstimos bancários não desempenham papel significativo na ocorrência de choques no mercado de ações, e as tentativas políticas para instigar os empréstimos bancários como forma de incentivar as atividades do mercado de ações, bem como para expandir as atividades reais podem ser inúteis.

Morck et al. (2000) observaram que os preços das ações se movem muito mais de acordo com as economias mais pobres do que nas economias ricas. Os autores descrevem que este fato não é devido ao tamanho do mercado, mas pela baixa renda destas economias ou ainda, por considerar que proteções de direitos de propriedades privadas reagem em todo o mercado das ações.

Ripka (2011) identificou em as empresas brasileiras que realizaram o IPO entre 2004 e 2009 podem agrupar-se considerando por suas características econômico-financeiras, de desempenho em mercado por meio do preço da ação no primeiro dia, primeiro mês e primeiro ano após a emissão. Para a análise dos dados a técnica empregada foi análise de cluster. Os resultados não apresentaram diferenças no que se refere às características de emissão, sendo possível concluir que, as características de emissão não mostraram distinção dentre os grupos.

3. Aspectos metodológicos

Com o intuito de esclarecer aspectos comuns Raupp, Beuren (2009), entre os indicadores econômicos e o preço das ações de empresas classifica-se a pesquisa como descritiva no que diz respeito aos seus objetivos.

Os dados necessários para o estudo foram obtidos a partir de informações publicadas nas demonstrações contábeis das empresas analisadas, logo a pesquisa é caracterizada como documental quanto aos procedimentos. Para Gil (1999) são pesquisas documentais aquelas que fazem uso de materiais que ainda não receberam nenhum tratamento analítico.

Para analisar a relação entre o preço das ações e os indicadores econômicos regressão linear será utilizada, o que classifica a pesquisa como quantitativa no que tange a sua abordagem. Segundo Raupp e Beuren (2009), pesquisas que empregam métodos estatísticos para realizar a análise dos dados são consideradas pesquisas quantitativas.

3.1. Seleção da amostra e coleta de dados

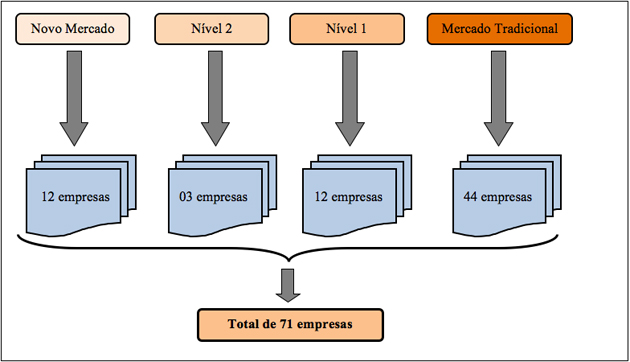

A população da pesquisa compreende todas as empresas listadas na BM&FBovespa, já a amostra da pesquisa se restringe a 71 empresas, as quais tinham os dados necessários para a realização da pesquisa disponíveis.

Das empresas integrantes da amostra, 12 pertencem ao Novo Mercado, 3 ao Nível 2, 12 ao Nível 1 e 44 ao Mercado Tradicional, que são os níveis de governança corporativa utilizados pela BM&FBovespa.

A Figura 1 apresenta essa descrição da amostra.

Figura 1 – Descrição da amostra da pesquisa

Fonte: elaborado pelos autores

Os dados foram coletados por meio do software Economática® e contemplam um período de cinco anos, variando, portanto de 2006 até 2010.

3.2. Descrição das hipóteses e das variáveis

Para responder a questão de pesquisa, foram elaboradas duas hipóteses, sendo H0 a hipótese nula e H1 a hipótese alternativa. No presente estudo espera-se rejeitar a hipótese nula e aceitar a hipótese alternativa.

H0: Os indicadores contábeis não influenciam significativamente o preço das ações das empresas listadas na BM&FBovespa.

H1: Os indicadores contábeis influenciam significativamente o preço das ações das empresas listadas na BM&FBovespa.

Já as variáveis independentes são Retorno sobre o Patrimônio Líquido, Retorno sobre o Ativo Total, Custo da Dívida, Grau de Alavancagem Financeira, Crescimento, EBITDA e Nível de Governança Corporativa.

O Quadro 1 descreve as variáveis independentes que foram utilizadas e suas respectivas fórmulas de cálculo.

Indicadores |

Fórmula |

Retorno sobre o Patrimônio Líquido – ROE |

|

Retorno sobre o Ativo Total – ROA |

|

|

|

Grau de Alavancagem Financeira |

|

Crescimento |

|

Lucro antes de Juros e Imposto – EBITDA |

Lucro Operacional + Depreciação |

Nível de Governança Corporativa |

1 = Mercado Tradicional |

* Passivo oneroso = passivo circulante + passivo não circulante

** ROI = ![]()

Quadro 1 – Indicadores utilizados na pesquisa

Fonte: Adaptado de Assaf Neto (2000)

3.3 Método de análise dos dados

Para proceder à análise dos dados da pesquisa foi utilizada regressão linear univariada, ou seja, estabeleceu-se uma relação por meio de uma variável independente e múltiplas variáveis independentes (Maroco, 2003).

“Análises por meio de regressões definem um conjunto vasto de técnicas estatísticas usadas para modelar relações entre variáveis” (Maroco, 2003, p. 375). No presente estudo a regressão será utilizada para modelar a relação entre o preço da ação e as demais variáveis independentes.

O modelo que define uma regressão linear univariada está descrito a seguir:

![]()

Nesse modelo os coeficientes da regressão são determinados pelos ![]() , ao passo que

, ao passo que ![]() representa os resíduos (também chamados de erro) da regressão. A partir da determinação dos coeficientes é possível determinar quantitativamente a influência das variáveis independentes sobre as variáveis dependentes (Maroco, 2003).

representa os resíduos (também chamados de erro) da regressão. A partir da determinação dos coeficientes é possível determinar quantitativamente a influência das variáveis independentes sobre as variáveis dependentes (Maroco, 2003).

4. Apresentação e análise dos resultados

A Tabela 1 apresenta as estatísticas descritivas referentes aos indicadores analisados. A partir destas estatísticas é possível conhecer o comportamento dos dados coletados e fazer generalizações confiáveis.

Tabela 1

Estatística descritiva das variáveis

Variável |

Ano |

Média |

Mediana |

Mínimo |

Máximo |

Desvio-padrão |

Preço anual da ação no fechamento |

2010 |

25,73 |

16,51 |

0,00 |

388,09 |

47,88 |

2009 |

21,19 |

12,11 |

0,00 |

238,05 |

31,41 |

|

2008 |

17,56 |

8,25 |

0,00 |

283,31 |

35,94 |

|

2007 |

23,20 |

16,22 |

0,00 |

272,90 |

35,14 |

|

2006 |

15,03 |

12,07 |

0,00 |

140,77 |

19,55 |

|

Preço anual da ação na abertura |

2010 |

21,64 |

12,14 |

0,00 |

265,10 |

33,95 |

2009 |

17,42 |

8,49 |

0,00 |

282,80 |

35,77 |

|

2008 |

21,84 |

16,21 |

0,00 |

198,97 |

27,90 |

|

2007 |

15,42 |

12,18 |

0,00 |

175,95 |

22,93 |

|

2006 |

11,73 |

6,59 |

0,00 |

187,62 |

23,51 |

|

ROE |

2010 |

0,15 |

0,13 |

-0,52 |

0,71 |

0,19 |

2009 |

0,09 |

0,13 |

-1,96 |

0,80 |

0,39 |

|

2008 |

0,13 |

0,16 |

-1,09 |

1,09 |

0,33 |

|

2007 |

0,17 |

0,15 |

-0,80 |

1,95 |

0,28 |

|

2006 |

0,20 |

0,12 |

-0,86 |

6,40 |

0,77 |

|

ROA |

2010 |

0,73 |

0,63 |

0,00 |

3,44 |

0,59 |

2009 |

0,76 |

0,62 |

0,00 |

3,54 |

0,63 |

|

2008 |

0,77 |

0,64 |

0,00 |

3,51 |

0,62 |

|

2007 |

0,77 |

0,69 |

0,00 |

3,48 |

0,58 |

|

2006 |

0,76 |

0,69 |

0,00 |

3,34 |

0,55 |

|

Custo da Dívida |

2010 |

0,07 |

0,07 |

0,00 |

0,31 |

0,05 |

2009 |

0,11 |

0,08 |

-0,06 |

0,84 |

0,14 |

|

2008 |

0,13 |

0,11 |

0,00 |

0,33 |

0,08 |

|

2007 |

0,08 |

0,08 |

-0,09 |

0,32 |

0,06 |

|

2006 |

0,10 |

0,10 |

0,00 |

0,28 |

0,06 |

|

Grau de Alavancagem Financeira |

2010 |

0,78 |

0,25 |

-2,52 |

25,41 |

3,34 |

2009 |

2,75 |

0,23 |

-24,23 |

193,82 |

23,20 |

|

2008 |

0,03 |

0,26 |

-18,77 |

9,36 |

2,93 |

|

2007 |

19,60 |

0,20 |

-1,16 |

1.366,08 |

162,08 |

|

2006 |

0,23 |

0,17 |

-4,48 |

5,97 |

1,17 |

|

Crescimento |

2010 |

0,14 |

0,14 |

-1,23 |

0,66 |

0,24 |

2009 |

-0,07 |

0,03 |

-7,40 |

0,97 |

0,90 |

|

2008 |

0,09 |

0,09 |

-0,64 |

0,65 |

0,18 |

|

2007 |

0,08 |

0,08 |

-0,81 |

0,78 |

0,20 |

|

2006 |

-4,24 |

0,52 |

-149,56 |

1,00 |

19,53 |

|

EBITDA |

2010 |

9.351.183,55 |

2.735.744,00 |

9,00 |

228.154.745,00 |

27.847.654,39 |

2009 |

8.466.020,48 |

2.271.140,00 |

11,00 |

197.477.242,00 |

24.268.749,24 |

|

2008 |

8.844.989,01 |

2.031.583,00 |

11,00 |

227.508.948,00 |

27.805.109,57 |

|

2007 |

7.425.138,18 |

1.744.250,00 |

0,00 |

181.371.463,00 |

22.183.169,79 |

|

2006 |

6.676.058,03 |

1.691.328,00 |

0,00 |

168.105.655,00 |

20.403.620,89 |

Fonte: dados da pesquisa

Com a análise da Tabela 1 verificam-se os altos valores obtidos como resultados para o desvio-padrão, além de o mesmo acontecer com as amplitudes (diferença entre o máximo e o mínimo). Essa diferença é justificada ao considerar-se o porte das empresas analisadas.

A amostra de pesquisa foi composta por empresas dos mais diversos portes, o que faz com que itens específicos das demonstrações contábeis (lucro líquido, por exemplo) tenham bastante diferença entre si. Essa diferença não compromete os resultados do estudo. A partir dessa constatação destacam-se os valores medianos dos indicadores bem como dos preços de abertura e fechamento das ações.

No preço de fechamento das ações o ano de 2010, (16,51) juntamente com 2007 (16,22) apresentou o melhor resultado. Já no preço de abertura das ações destaca-se apenas 2008 (16,21), encontrando nos demais períodos analisados valores inferiores ao mencionado.

No ROE ressaltam-se os valores de 2008 (0,16) e de 2007 (0,15), já que estes foram os máximos encontrados na análise deste indicador. Por outro lado, na análise do ROA destacam-se 2006 e novamente 2007, ambos com 0,69, sendo este também o maior valor mediano atribuído a este indicador.

Ao verificar o custo da dívida percebe-se que os valores medianos máximos estão nos anos de 2008 (0,11) e 2009 (0,10). 2010 (0,25) e 2008 (0,26) são os valores destacados na observação do grau de alavancagem financeira.

Por fim tanto o crescimento quanto o EBITDA apresentam como valor mediano máximo os resultados referentes ao ano de 2010, sendo 0,52 para o crescimento e 2.753.744 para o EBITDA.

Nesse contexto, percebe-se uma heterogeneidade nos valores obtidos com a comparação entre os indicadores e os períodos, fato que permite inferir que as variações não têm um padrão definido, ou seja, cada ano observa-se variações diferentes entre os indicadores.

A Tabela 2 apresenta os resultados obtidos a partir das regressões calculadas. Ressaltando que o preço de fechamento e abertura da ação foram consideradas variáveis dependentes em detrimento dos demais indicadores.

A coluna da Tabela 2 indicada pelo ![]() representa os valores dos coeficientes normalizados em cada uma das regressões. A coluna ao lado, indicado por p-value, representa a significância de cada uma das variáveis dependentes em relação à variável independente. E, por fim, a coluna intitulada ANOVA refere-se ao teste que atribui significância a regressão em si. Todos os valores de p-value e ANOVA são considerados significantes a um valor de 0,05.

representa os valores dos coeficientes normalizados em cada uma das regressões. A coluna ao lado, indicado por p-value, representa a significância de cada uma das variáveis dependentes em relação à variável independente. E, por fim, a coluna intitulada ANOVA refere-se ao teste que atribui significância a regressão em si. Todos os valores de p-value e ANOVA são considerados significantes a um valor de 0,05.

Tabela 2 – Resultados das regressões

Ano |

Variável |

Abertura |

ANOVA |

Fechamento |

ANOVA |

||

|

p-value |

|

p-value |

||||

2010 |

ROE |

0,12 |

0,19 |

0,00* |

0,13 |

0,18 |

0,00* |

ROA |

0,03 |

0,73 |

0,08 |

0,40 |

|||

Custo da Dívida |

-0,03 |

0,70 |

-0,01 |

0,86 |

|||

Grau de Alavancagem Financeira |

0,53 |

0,00* |

0,54 |

0,00* |

|||

Crescimento |

0,12 |

0,17 |

0,12 |

0,19 |

|||

EBITDA |

0,23 |

0,02* |

0,17 |

0,08 |

|||

Nível de Governança |

-0,04 |

0,65 |

-0,01 |

0,98 |

|||

2009 |

ROE |

-0,05 |

0,75 |

0,00* |

-0,03 |

0,84 |

0,00* |

ROA |

0,01 |

0,92 |

0,05 |

0,64 |

|||

Custo da Dívida |

0,06 |

0,63 |

-0,01 |

0,98 |

|||

Grau de Alavancagem Financeira |

0,42 |

0,00* |

0,42 |

0,00* |

|||

Crescimento |

0,11 |

0,47 |

0,09 |

0,53 |

|||

EBITDA |

0,25 |

0,03* |

0,30 |

0,01* |

|||

Nível de Governança |

-0,02 |

0,80 |

-0,02 |

0,80 |

|||

2008 |

ROE |

0,02 |

0,88 |

0,01* |

0,07 |

0,57 |

0,01* |

ROA |

0,13 |

0,28 |

0,10 |

0,39 |

|||

Custo da Dívida |

-0,13 |

0,25 |

-0,09 |

0,45 |

|||

Grau de Alavancagem Financeira |

0,03 |

0,79 |

0,03 |

0,84 |

|||

Crescimento |

0,10 |

0,42 |

0,06 |

0,62 |

|||

EBITDA |

0,43 |

0,00* |

0,39 |

0,00* |

|||

Nível de Governança |

-0,05 |

0,64 |

-0,02 |

0,85 |

|||

2007 |

ROE |

0,09 |

0,43 |

0,00* |

0,06 |

0,62 |

0,00* |

ROA |

0,02 |

0,87 |

0,01 |

0,89 |

|||

Custo da Dívida |

0,21 |

0,05* |

0,20 |

0,04* |

|||

Grau de Alavancagem Financeira |

0,33 |

0,01* |

0,38 |

0,00* |

|||

Crescimento |

0,02 |

0,87 |

0,05 |

0,67 |

|||

EBITDA |

0,24 |

0,04* |

0,26 |

0,03* |

|||

Nível de Governança |

-0,06 |

0,59 |

-0,09 |

0,36 |

|||

2006 |

ROE |

0,25 |

0,14 |

0,01* |

0,22 |

0,19 |

0,01* |

ROA |

0,07 |

0,57 |

0,08 |

0,49 |

|||

Custo da Dívida |

0,06 |

0,58 |

0,03 |

0,79 |

|||

Grau de Alavancagem Financeira |

-0,02 |

0,90 |

-0,02 |

0,88 |

|||

Crescimento |

0,01 |

0,89 |

0,07 |

0,52 |

|||

EBITDA |

0,34 |

0,01* |

0,33 |

0,01* |

|||

Nível de Governança |

-0,03 |

0,79 |

-0,01 |

0,89 |

|||

* Valores significantes ao nível de 0,05

Fonte: dados da pesquisa

Ressalta-se que todas as regressões realizadas foram significantes ao nível de 5%, já que todos os valores indicados nas colunas ANOVA apresentaram valor inferior ao nível mencionado.

No ano de 2010 é possível verificar que o indicador grau de alavancagem financeira foi o que obteve significância na análise apresentando em ambos os casos (preço de abertura e de fechamento) p-value de 0,00. A partir dessa constatação é possível afirmar então, que o grau de alavancagem financeira é o único (dentre os indicadores analisados) que influenciou o preço da ação.

Quando se analisa o ano de 2009, destaca-se novamente o grau de alavancagem financeira e o EBITDA com p-value significativos. Sendo que no grau de alavancagem financeira este foi de 0,00 para o preço de abertura e para o preço de fechamento, enquanto que o EBITDA obteve p-value de 0,01 para o preço de abertura e 0,03 para o preço de fechamento das ações. Portanto, em 2009 o grau de alavancagem financeira e o EBITDA influenciaram (dentre os indicadores analisados) o preço de abertura e de fechamento das ações.

O EBITDA novamente aparece em destaque quando se analisa o ano de 2008, apresentando p-value de 0,00 para o preço de abertura e de fechamento das ações. Logo, no ano de 2008 apenas o EBITDA (dos indicadores analisados) influenciou o preço das ações.

No ano de 2007, verificou-se que o custo da dívida, apresentando p-value de 0,05 para abertura e 0,04 para fechamento, o grau de alavancagem financeira, evidenciando p-value de 0,01 para abertura e 0,00 para fechamento, e o EBITDA com p-value 0,04 para abertura e de 0,03 para fechamento, causaram influência no preço das ações.

Por fim, ao analisar o ano de 2006 verificou-se novamente o EBITDA como único indicador (dentre os analisados) a apresentar p-value significante, sendo 0,01 tanto para o preço de abertura quanto para o preço de fechamento das ações.

Nesse contexto é possível inferir que dos sete indicadores analisados, dois apresentaram significância na maioria dos anos analisados, são eles: grau de alavancagem financeira e EBITDA.

Portanto, se aceita a hipótese nula da pesquisa e concluiu-se que os indicadores contábeis não influenciam significativamente o preço das ações das empresas listadas na BM&FBovespa.

5. Considerações finais

Este estudo teve como objetivo analisar a relação entre o preço das ações e os indicadores contábeis de empresas listadas na BM&FBovespa. Para atingir o objetivo da pesquisa efetuou-se o cálculo dos sete indicadores contábeis analisados e suas respectivas estatísticas descritivas, em seguida foram realizadas regressões para averiguar se existia relação significativa entre os indicadores e o preço das ações das empresas. Estudos como os de Ball e Brown (1968), Jose et al. (1996), Morck et al. (2000), Tobim (2002), Ibrahim (2006), Zhou (2007), Santos e Lustosa (2008) e Ripka (2011), serviram de apoio para a elaboração deste estudo.

Nesse contexto, apresentaram-se as hipóteses do estudo (nula e alternativa), sendo que ao final foi necessário aceitar a ![]() , ou seja, verificou-se que os indicadores contábeis não têm influência, estatisticamente significante, sobre o preço das ações das empresas, ou seja, as variáveis dependentes do preço anual de abertura da ação e preço anual de fechamento da ação em relação às variáveis independentes representada pelo Retorno sobre o Patrimônio Líquido, Retorno sobre o Ativo Total, Custo da Dívida, Grau de Alavancagem Financeira, Crescimento, EBITDA e Nível de Governança Corporativa, não estabeleceu significância.

, ou seja, verificou-se que os indicadores contábeis não têm influência, estatisticamente significante, sobre o preço das ações das empresas, ou seja, as variáveis dependentes do preço anual de abertura da ação e preço anual de fechamento da ação em relação às variáveis independentes representada pelo Retorno sobre o Patrimônio Líquido, Retorno sobre o Ativo Total, Custo da Dívida, Grau de Alavancagem Financeira, Crescimento, EBITDA e Nível de Governança Corporativa, não estabeleceu significância.

Entretanto, cabe ressaltar que o indicador Alavancagem Financeira apresentou significância em três dos cinco anos analisados, são eles: 2010, 2009 e 2007, fato também verificado nos estudos de Ibrahim (2006), em que os empréstimos bancários implicam em reação positiva nos preços das ações.

O indicador EBITDA apresentou significância em quatro dos cinco anos analisados: 2009, 2008, 2007 e 2006. Em relação ao indicador Custo da dívida, foi verificada significância apenas no ano de 2007. Os demais indicadores não apresentaram significância em nenhum dos anos pesquisados.

Verificou-se no presente estudo, ao analisar as variáveis de Retorno sobre o Patrimônio Líquido, Retorno sobre o Ativo Total e Crescimento, de forma individual para com a variável dependente, que não houve relação significativa. Resultados também ocorridos nos estudos de Zhou (2007), Tobim (2002).

Da mesma forma, ao analisar as variáveis de Nível de Governança Corporativa. Os estudos de Klann et. al. (2009) informam que os investidores estão dispostos a pagarem mais por empresas que apresentam melhores níveis de governança corporativa, porém, quando analisados os preços das ações dessas empresas, não foi mostrada significância, ou seja, a relação entre o preço das ações e mecanismos de governança corporativa não é significativa.

Como limitação do presente estudo, aponta-se o uso de apenas sete indicadores. Assim, a sugestão apresentada para a realização de trabalhos futuros é a utilização de novos indicadores além dos aqui apresentados, bem como focar períodos diferentes e outros segmentos da BM&FBovespa .

Referências

Ball, R.; Brown, P. (1968). “An empirical evaluation of accounting income numbers”. Journal of Accounting Research, v. 6, n. 6, p.159-178, 1968.

Brasil. Lei 6.404, de 15 de Dezembro de 1976. “Dispõe sobre as Sociedades por Ações”. Acesso em: 09 out. 2011. Disponível em: <http://www.planalto.gov.br/ccivil_03/LEIS/L6404consol.htm>.

Gil, A. C. (1999). “Métodos e Técnicas de Pesquisa Social”. São Paulo: Atlas. 5a ed.

Hoji, M. (2001). “Administração financeira”. 3. ed., São Paulo: Atlas.

Ibrahim, M. H. (2006). “Stock prices and bank loan dynamics in a developing country: The case of Malaysia”. Journal of Applied Economics. v. p, n. 1, p. 71-90.

Jose, M. L; Lancaster, C; Stevens, J. L; Jennings, J. A. (1996). “Stability of excellence: Revealed patterns in Tobin's q-ratios”. Journal of Applied Business Research. v. 12, n. 2, p. 83-94.

Klann, R. C.; Beuren, I. M.; Hein, N. (2009). “Impacto das Diferenças entre as Normas Contábeis Brasileiras e Americanas nos Indicadores de Desempenho de Empresas Brasileiras com ADRs”. BBR. Brazilian Business Review, v. 6, p. 154-173.

Maroco, J. (2003). “Análise estatística com utilização do SPSS”. Rev. e corr. Lisboa: Sílabo. 2. ed. p. 508.

Nardi, P. C. C.; Silva, R. L. M.; Nakao, S. H., Valle, M. R. (2009). “A relação entre gerenciamento de resultados contábeis e o custo de capital das companhias abertas brasileiras”. Revista Universo Contábil, v. 5, nº 4, p. 6-26.

Nagano, M. S; Merlo, E. M.; Silva, M. C. (2003). “As Variáveis Fundamentalistas e seus Impactos na taxa de Retorno de Ações no Brasil”. Revista da FAE, Curitiba - PR, v. 6, n. 2, p. 13-28.

Procianoy, J. L. (1994). “O processo sucessório e a abertura de capital nas empresas brasileiras: objetivos conflitantes”. Revista de administração de empresas. v. 34, nº 4, p. 74-84.

Raupp, F. M.; Beuren, I. M. (2009). “Metodologia da pesquisa aplicável às ciências sociais”. In: Ilse Maria Beuren. (Org.). Como elaborar trabalhos monográficos em contabilidade: teoria e prática. (3a ed.). São Paulo: Atlas.

Ripka, T. C. (2011). “Abertura De Capital Em Bolsa: Estudo Do Desempenho Do Preço Das Ações No Mercado Brasileiro de 2004 a 2009”. 102f. Dissertação (Mestrado em Contabilidade) Programa de Pós-Graduação em Contabilidade – Universidade Federal do Paraná – UFPR. Curitiba.

Saito, R.; Pereira, J. A. C. M. (2008). “Abertura de Capital – IPO” in: Pracianoy, J. L; Saito, R. Captação De Recursos De Longo Prazo. São Paulo: Atlas.

Santos, M. A. C.; Lustosa, P. R. B. (2008). “O Efeito dos Componentes do Lucro Contábil no Preço das Ações”. Revista UnB Contábil, v. 11, n. 1-2, p.87-103.

Sarlo Neto, A; Teixeira, A. J. C; Loss, L; Lope, A. B. (2005). “O diferencial no impacto dos resultados contábeis nas ações ordinárias e preferenciais no mercado brasileiro”. Revista Cont. Fin. – USP, São Paulo, n. 37, p. 46 – 58.

Shannon, C. E. (1949). “The mathematical theory of communication”. Bell System Tech. J. v. 27.

Sharpe, W. F. (1964). “A Theory of Market Equilibrium under Conditions of Risk”. The Journal of Finance, v. 19, n. 3, p. 425-442.

Skyttner, L. (1998). “Information theory – a psychological study in old and new concepts”. Journal Kybernetes . v. 27, n.3, p. 284-311.

Soares, C. R. P. (2003). “O impacto da governança corporativa sobre o comportamento do preço de ações no Brasil: O caso do papel e celulose, 2000 a 2003”. Dissertação (Mestrado em Economia Aplicada) – Escola Superior de agricultura Luiz de Queiroz, Piracicaba, 2003

Sturzbecher, M. J. (2006), “Detecção e caracterização da resposta hemodinâmica pelo desenvolvimento de novos mét. De processamento de imagens funcionais por ressonância magnética”. 2006. 139 f.. Dissertação (Programa de Pós-Graduação e Física aplicado à Medicina e Biologia) Universidade de São Paulo - Instituto de Física. São Paulo.

Trapp, A. C. G. (2009). “A relação do conselho fiscal como componente de controle no gerenciamento de resultados contábeis”. São Paulo, 2009. Tese (Doutorado em Ciências Contábeis) – Pós-Graduação em Ciências Contábeis, Departamento de Contabilidade e Atuária, Faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo.

Zhou, J. (2007). “Earnings Quality, Analysts, Institutional Investors and Stock Price Synchronicity”. Hong Kong, 2007. Thesis Submitted in Partial Fulfillment of the Requirements for the Degree of Doctor of Philosophy - Hong Kong Polytechnic University.